Как всегда, мы постараемся ответить на вопрос «Проценты По Займам В 6 Ндфл В 2020 Году». А еще Вы можете бесплатно проконсультироваться у юристов онлайн прямо на сайте не выходя из дома.

Заемные отношения регулируются гражданским законодательством (§ 1 гл.42 ГК РФ).

Оформляются они, как правило, договором займа – двухсторонним соглашением между заимодавцем и заемщиком, по которому первый передает в собственность предмет займа (деньги или другие вещи, определенные родовыми признаками), а второй обязуется в установленный срок вернуть равноценный предмет (т. е. такую же сумму денег или равное количество других полученных им вещей того же рода и качества) (абз.1 п.1 ст.807 ГК РФ , п.1 ст.810 ГК РФ ).

- Понятие и общая характеристика договора займа

- Лимит расчетов наличными по договору займа

- 6-НДФЛ и материальная выгода: какие строки заполнить

- Материальная выгода от экономии на процентах (образец заполнения строк 100–140)

- Похожие публикации

- Шаг 3. Начисление и удержание НДФЛ с физ. лица в БУ

- Как заполнить декларацию 3-НДФЛ по ипотеке

- Ндфл с процентов по займу в 6 ндфл

- lic-r.ru

- Как отразить доход учредителя в виде процентов по займу в отчете 6-НДФЛ?

- Как в форме 6-НДФЛ отражается материальная выгода?

- 6 НДФЛ материальная выгода

- Как в 6 ндфл отразить проценты по договору займа

- 6 НДФЛ материальная выгода

- 6-ндфл: проценты по займу

- Отражение в 6-ндфл выплаченных процентов по договору займа

- Нужно ли показывать проценты, выплаченные по займу физ. лицу в 6 ндфл

- Материальная выгода в 6-ндфл (пример заполнения)

- Как отразить в 6-НДФЛ проценты по займу, которые физлицо получит позже, чем они начислены

- 6-НДФЛ: проценты по займу

- Ндфл с процентов, выплаченных физлицу по договору займа

- Как отразить доход учредителя в виде процентов по займу в отчете 6-НДФЛ?

- Процентный заем от учредителя. Отражение дохода по выплате процентов в отчете 6-НДФЛ

- Шаг 1. Поступление суммы займа от учредителя на расчетный счет

- Шаг 2. Начисление процентов за пользованием займом за август

- Шаг 4. Отражение НДФЛ с физ. лица в регистре НДФЛ

- Шаг 5. Перечисление процентов по займу учредителю

- Шаг 6. Проверка расчетов, регистров НДФЛ и отчета 6-НДФЛ

- 6 ндфл проценты по договору займа пример

- Проценты по займу в 6 ндфл 1 раздел

- Как в 6 ндфл отразить проценты по договору займа высоковск

- Отражение материальной выгоды в отчете по форме 6 ндфл

- Бератор «Практическая энциклопедия бухгалтера»

- 🎬 Видео

Понятие и общая характеристика договора займа

(Напомним, что в соответствии с абз.2 ст.5 Федерального закона от 19.06.2000 г. № 82-ФЗ для исчисления платежей по гражданско-правовым обязательствам применяется базовый размер МРОТ, равный 100 руб. Значит физлица оформляют сделку на бумаге при сумме займа 1000 руб. и выше.)

Лимит расчетов наличными по договору займа

Помните!

Периодичность выплаты процентов устанавливается договором займа. Она может ежедневной, ежемесячной, ежеквартальной или какой-либо другой. Если же в договоре об этом нет ни слова, то проценты должны выплачиваться каждый месяц до дня возврата суммы займа (п.2 ст.809 ГК РФ ).

- День приобретения товаров (работ, услуг) и покупки ценных бумаг (подп. 3 п. 1 ст. 223 НК РФ).

- День оплаты стоимости ценных бумаг, если их оплата произошла после перехода права собственности на них к налогоплательщику (подп. 3 п. 1 ст. 223 НК РФ).

- Последний день каждого месяца в течение периода пользования заемными деньгами (подп. 7 п. 1 ст. 223 НК РФ).

6-НДФЛ и материальная выгода: какие строки заполнить

Иных доходов, кроме зарплаты (она выплачивается ежемесячно 11-го числа), Соколов Н. В. в указанном периоде не получал, поэтому НДФЛ с январской МВ можно удержать только в феврале, в день выплаты зарплаты (аналогичный принцип действует и в последующие месяцы 1-го квартала).

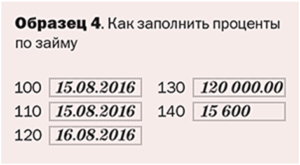

Материальная выгода от экономии на процентах (образец заполнения строк 100–140)

Плотник Соколов Н. В. работает по трудовому договору в ООО «Деревообработка» и в январе 2020 года получил право взять заем под низкий процент. Такая возможность предусмотрена в коллективном договоре фирмы для сотрудников, соответствующих специальным критериям, таким как стаж работы, выполнение плановых показателей, отсутствие нарушений трудовой дисциплины.

Если проценты выплачиваются в натуральной форме, налог следует удержать из любого другого дохода, выплачиваемого агентом физлицу-займодавцу деньгами, например, из зарплаты или дивидендов (при этом удержать можно не более 50% от выплачиваемого денежного дохода).

Если же заемщик не выплачивал займодавцу никаких иных доходов в течение года, и удержать налог не из чего, об этом следует сообщить в ИФНС, а также самому физлицу, до 1 марта года, следующего за отчетным, направив им справку 2-НДФЛ с признаком «2», а в форме 6-НДФЛ неудержанный налог отразить в строке 080 (п. 4, 5 ст. 226 НК РФ).

Проценты могут выплачиваться в денежной или натуральной форме.

При выплате деньгами датой фактического получения дохода, отражаемой по строке 100 формы 6-НДФЛ, признается день перечисления процентов на счет займодавца или их выплаты наличными.

Если, согласно договору, проценты выдаются в натуральной форме (продукцией, товарами и т.п.), такой датой считается день передачи имущества займодавцу (пп. 1, 2 п. 1 ст. 223 НК РФ).

Похожие публикации

Компании и предприниматели нередко нуждаются в дополнительных денежных средствах – для развития бизнеса, срочного погашения задолженностей и т.п. Источником таких средств могут стать не только банки или иные компании, но и граждане.

Например, фирма может занять деньги у своего учредителя, руководителя, или иного лица, даже не работающего в этой организации, заключив с ним договор займа. Как правило, такие договоры предусматривают уплату процентов займодавцу.

Проценты, выплаченные по договору займа, считаются доходом физлица, с которого удерживается подоходный налог. Как отразить проценты в Расчете 6-НДФЛ, разберемся в нашей статье.

https://www.youtube.com/watch?v=YXGcYCgNnbo

Учредитель предоставил Организации процентный заем. Организация как налоговый агент уплачивает с начисленных и уплаченных процентов НДФЛ. Как можно настроить 1С 8.3 Бухгалтерия, чтобы уплаченные проценты и НДФЛ попадали в форму 6-НДФЛ? Проценты и НДФЛ отражаю в программе через Операции, введенные вручную.

Шаг 3. Начисление и удержание НДФЛ с физ. лица в БУ

Нередко работники (или другие граждане Российской Федерации, или лица без гражданства, иностранцы) предоставляют организации процентный заем. При этом лица, предоставившие заем, получают доход в виде процентов по займу. Гражданско-правовые основы договора займа установлены параграфом 1 главы 42 «Заем и кредит» Гражданского кодекса Российской Федерации (далее – ГК РФ).

Как заполнить декларацию 3-НДФЛ по ипотеке

Строку 050 надо заполнять, если компания уменьшала НДФЛ с доходов иностранца на авансы, которые он перечислил за патент. То есть ее заполняют организации, у которых трудятся иностранцы с патентом. Сумма в строке не может превышать общую величину исчисленного налога (письмо ФНС от 10.03.16 № БС-4-11/3852).

Видео:Проценты по кредитам и займам при УСНСкачать

Ндфл с процентов по займу в 6 ндфл

лицу в 6 НДФЛ на примере. Организация, для развития нового направления деятельности, взяла в феврале в долг денежные средства у физического лица (резидента РФ).

По договору займа проценты начисляются ежемесячно, выплата осуществляется до 10-го числа следующего месяца. Исходные данные по выплатам, которые произведены за последние месяцы, представлены в таблице. № Месяц, где начисляются проценты Сумма Дата выплаты 1 Февраль 1 129,56 06.03.2017 2 Март 1 234,86

6/6-ndfl-procenty-po-zajmu-fiz-licu.html

0 [ ] [ ] Налогообложение НДФЛ процентов по займам предоставленным обществу, а не полученным от общества Нередко работники (или другие граждане Российской Федерации, или лица без гражданства, иностранцы) предоставляют организации процентный заем.

lic-r.ru

Предметом договора займа чаще всего выступают денежные средства (наличные и безналичные), реже – вещи, определенные родовыми признаками (товары, сырье, материалы, ценные бумаги и т.

д.). Родовой признак означает, что вещи невозможно индивидуализировать, т. е. выделить из общей массы вещей этого же рода (к примеру, это зерно, мука, бензин и др.). Если же это сделать возможно посредством индивидуальных признаков, то вещи признаются индивидуально-определенными (к примеру, это земельные участки, здания, сооружения, транспортные средства, именные ценные бумаги и др.).

Их по договору займа передать нельзя!

Как отразить доход учредителя в виде процентов по займу в отчете 6-НДФЛ?

В данной ситуации Организация является налоговым агентом по НДФЛ (пп. 1 п. 1 ст. 208 НК РФ, п. 1 ст. 226 НК РФ). Выплачиваемый доход в виде процентов облагается НДФЛ по ставке 13%.

Код дохода — 1011. Помимо этого, проценты можно учесть в расходах в НУ в составе внереализационных расходов (пп. 2 п. 1 ст. 265 НК РФ). Как правило, учитывается вся сумма начисленных процентов. Нормировать проценты не надо: ограничения по принятию суммы в расходах по НУ есть только по контролируемым сделкам (п.

2-13 ст. 269 НК РФ, п. 2 ст. 105.14 НК РФ).

В 1С Бухгалтерия 3.0 операции можно оформить следующим образом. Для учета НДФЛ данные по примеру выглядят следующим образом: Банк и касса – Банк – Банковские выписки – кнопка Поступление – Поступление на расчетный счет – вид операции Получение займа от контрагента. Договор Проводки Операции – Бухгалтерский учет – Операции, введенные вручную – кнопка Создать – Операция.

- Дебет — 91.02:

- Субконто 1 — статья Прочие доходы и расходы имеет вид:

- Субконто 2 Контрагенты — выбрать учредителя.

- Кредит — 66.04 «Проценты по краткосрочным займам».

Операции – Бухгалтерский учет – Операции, введенные вручную – кнопка Создать – Операция. Заполните документ по образцу ниже: Зарплата и кадры – НДФЛ – Все документы по НДФЛ – кнопка Создать – Операция учета НДФЛ.

https://www.youtube.com/watch?v=St6TZ0R0P04

Заполните документ по образцу ниже:

- Вкладка Доходы – Добавить.

Код дохода — 1011.

- Вкладка Исчислено по 13 (30%) кроме дивидендов – Добавить.

- Вкладка Предоставлено вычетов не заполняется в данном примере.

- Вкладка Удержано по всем ставкам – Добавить.

- Вкладка Перечислено по всем ставкам — не заполняется в данном примере.

- Банк и касса – Банк – Платежные поручения – кнопка Создать

- Банк и касса – Банк – Банковские выписки – Списание с расчетного счета – вид операции Возврат займа контрагенту

- Вид платежа — Уплата процентов.

Проводки Отчеты – Стандартные отчеты – Оборотно-сальдовая ведомость по счету.

Как в форме 6-НДФЛ отражается материальная выгода?

3 п. 1 ст. 223 НК РФ).

7 п. 1 ст. 223 НК РФ).

Как заполнить строки 100–140 по МВ, покажем далее на примере. О правилах заполнения строки 100 читайте в статье .

В 1-м квартале 2020 года сумма МВ составила:

6 НДФЛ материальная выгода

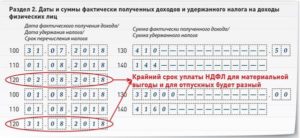

Крайний срок уплаты НДФЛ с дохода в виде процентов по займу НДФЛ, удержанный из дохода в виде процентов по займу, перечисляется в бюджет не позднее следующего рабочего дня после выплаты физлицу такого дохода (абз.1 п.6 ст.

226 НК РФ, п.7 ст.6.1 НК РФ).

Если проценты «физик» – заимодавец получает в натуральной форме, то крайним сроком уплаты налога, исчисленного с этих процентов, будет день, следующий за днем удержания «неденежного» НДФЛ с денежного дохода.

Проценты по договору займа в 6-НДФЛ: пример Пример. 30 ноября 2017 года ООО «Парус» получило денежный займ от своего единственного учредителя (резидента РФ) в размере 1 000 000 руб. под 15% годовых. Изменение процентной ставки договором не предусмотрено.

Важно

Раздел 1 расчета по форме 6-НДФЛ заполняется нарастающим итогом за первый квартал, полугодие, девять месяцев и год.

Как в 6 ндфл отразить проценты по договору займа

Крайний срок уплаты НДФЛ с дохода в виде процентов по займу НДФЛ, удержанный из дохода в виде процентов по займу, перечисляется в бюджет не позднее следующего рабочего дня после выплаты физлицу такого дохода (абз.1 п.6 ст.

226 НК РФ, п.7 ст.6.1 НК РФ).

Если проценты «физик» – заимодавец получает в натуральной форме, то крайним сроком уплаты налога, исчисленного с этих процентов, будет день, следующий за днем удержания «неденежного» НДФЛ с денежного дохода. Проценты по договору займа в 6-НДФЛ: пример Пример. 30 ноября 2017 года ООО «Парус» получило денежный займ от своего единственного учредителя (резидента РФ) в размере 1 000 000 руб.

под 15% годовых. Изменение процентной ставки договором не предусмотрено.

Важно Раздел 1 расчета по форме 6-НДФЛ заполняется нарастающим итогом за первый квартал, полугодие, девять месяцев и год.

В разделе 2 расчета по форме 6-НДФЛ за соответствующий отчетный период отражаются те операции, которые произведены за последние три месяца этого отчетного периода.

Видео:Как в 6-НДФЛ распределить доходы по ставкам 13 и 15Скачать

6 НДФЛ материальная выгода

При этом договор займа составляется в письменной форме, если:

- одной из сторон договора займа выступает юрлицо или ИП (п.3 ст.23 ГК РФ, пп.1 п.1 ст.161 ГК РФ, п.1 ст.808 ГК РФ);

- договор заключается между гражданами на сумму свыше 10 МРОТ (п.1 ст.808 ГК РФ).

(Напомним, что в соответствии с абз.2 ст.5 Федерального закона от 19.06.2000 г. № 82-ФЗ для исчисления платежей по гражданско-правовым обязательствам применяется базовый размер МРОТ, равный 100 руб.

Значит физлица оформляют сделку на бумаге при сумме займа 1000 руб. и выше.) Кстати!Несоблюдение письменной формы не делает договор займа недействительным.

Правда в случае спора стороны уже не смогут ссылаться на свидетельские показания в подтверждение сделки и ее условий (п.1 ст.162 ГК РФ).

6-ндфл: проценты по займу

Кстати, доходы физлица, облагаемые НДФЛ по ставке 13% в соответствии с п.1 ст.224 НК РФ (включая проценты по займам), можно уменьшить на стандартные налоговые вычеты на себя и / или своих детей (п.3 ст.210 НК РФ, п.1 ст.218 НК РФ).

Поэтому заимодавец (резидент РФ) имеет полное право обратиться к заемщику за вычетами, а тот, в свою очередь, должен будет их предоставить.

Дата фактического получения дохода в виде процентов по займу В целях исчисления НДФЛ дата фактического получения дохода в виде процентов по займу определяется:

- как день выплаты такого дохода физлицу – если проценты выплачиваются в денежной форме (пп.1 п.1 ст.223 НК РФ);

- как день передачи имущества физлицу – если проценты выплачиваются в натуральной форме (пп.2 п.1 ст.223 НК РФ).

На это обращал внимание и Минфин России в письме от 19.06.2017 г.

№ 03-04-05/38138.

Отражение в 6-ндфл выплаченных процентов по договору займа

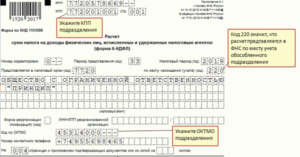

В соответствии с абзацем 3 пункта 2 статьи 230 Налогового кодекса Российской Федерации (далее — Кодекс) налоговые агенты представляют в налоговый орган по месту своего учета расчет сумм налога на доходы физических лиц, исчисленных и удержанных налоговым агентом (далее — расчет по форме 6-НДФЛ), за первый квартал, полугодие, девять месяцев — не позднее последнего дня месяца, следующего за соответствующим периодом, за год — не позднее 1 апреля года, следующего за истекшим налоговым периодом, по форме, форматам и в порядке, утвержденным приказом ФНС России от 14.10.2015 N ММВ-7-11/450@ «Об утверждении формы расчета сумм налога на доходы физических лиц, исчисленных и удержанных налоговым агентом (форма 6-НДФЛ), порядка ее заполнения и представления, а также формата представления расчета сумм налога на доходы физических лиц, исчисленных и удержанных налоговым агентом, в электронной форме».

Нужно ли показывать проценты, выплаченные по займу физ. лицу в 6 ндфл

При этом удерживаемая сумма НДФЛ не может быть больше 50% суммы выплачиваемого денежного дохода (абз.2 п.4 ст.226 НК РФ).

Крайний срок уплаты НДФЛ с дохода в виде процентов по займу НДФЛ, удержанный из дохода в виде процентов по займу, перечисляется в бюджет не позднее следующего рабочего дня после выплаты физлицу такого дохода (абз.1 п.6 ст.226 НК РФ, п.7 ст.6.1 НК РФ).

Если проценты «физик» – заимодавец получает в натуральной форме, то крайним сроком уплаты налога, исчисленного с этих процентов, будет день, следующий за днем удержания «неденежного» НДФЛ с денежного дохода.

Проценты по договору займа в 6-НДФЛ: пример Пример.

30 ноября 2017 года ООО «Парус» получило денежный займ от своего единственного учредителя (резидента РФ) в размере 1 000 000 руб. под 15% годовых. Изменение процентной ставки договором не предусмотрено.

Материальная выгода в 6-ндфл (пример заполнения)

Важно

Раздел 1 расчета по форме 6-НДФЛ заполняется нарастающим итогом за первый квартал, полугодие, девять месяцев и год. В разделе 2 расчета по форме 6-НДФЛ за соответствующий отчетный период отражаются те операции, которые произведены за последние три месяца этого отчетного периода.

Строка 100 раздела 2 «Дата фактического получения дохода» заполняется с учетом положений статьи 223 Кодекса, строка 110 раздела 2 «Дата удержания налога» заполняется с учетом положений пункта 4 статьи 226 и пункта 7 статьи 226.

1 Кодекса, строка 120 раздела 2 «Срок перечисления налога» заполняется с учетом положений пункта 6 статьи 226 и пункта 9 статьи 226.1 Кодекса.

Инфо

Отчетность сдается каждый квартал. Первый раздел заполняется нарастающим итогом с начала года, т.е. в расчете за 6 месяцев будет содержаться информация о выплаченных доходах с января по июнь.

Второй раздел отражает вознаграждения, полученные физ. лицами только за текущий квартал.

Согласно разъяснительным письмам ФНС день зачисления денег на банковскую карту человека, является датой фактического получения дохода.

https://www.youtube.com/watch?v=VEBsEp7CaVI

В этот же день происходит удержание налога физических лиц. Последним сроком перечисления сбора является следующий рабочий день после выплаты вознаграждения.

Как отразить в 6-НДФЛ проценты по займу, которые физлицо получит позже, чем они начислены

Проценты, начисленные в декабре, но выплаченные в следующем году, отражаются только во втором разделе отчета за 1 квартал.

Однако если прибыль начислена в марте, а перечислена в апреле, она отражается в обоих отчетах. За первый квартал только в разделе 1, за полугодие дополнительно к первому и во втором разделе.

Внимание

Видео:Проверка 6-НДФЛ в 1С: ЧАСТЬ 1 - Раздел 2; строка 110 (универсальная СХЕМА поиска ошибок 6-НДФЛ)Скачать

6-НДФЛ: проценты по займу

» Консультации » 6-НДФЛ: проценты по займу

Практически каждая компания (ИП) на определенных этапах своей деятельности нуждается в дополнительных денежных вливаниях.

Возможно, они пойдут на становление или развитие бизнеса, закупку дорогостоящего оборудования, поддержание и улучшение финансового состояния предприятия и т. д. При этом источники привлечения средств бывают разные. Самый банальный из них – это банковский кредит.

Однако одолжить деньги может не только кредитная организация, но и частное лицо (к примеру, учредитель, директор, работник или вообще посторонний гражданин) по договору займа.

Часто такой договор предусматривает уплату процентов «физику» – заимодавцу за пользование заемными средствами, в результате чего у него возникает налогооблагаемый доход. Из этой консультации Вы узнаете, как отразить в 6-НДФЛ проценты по займу. Но для начала немного вводной информации.

Ндфл с процентов, выплаченных физлицу по договору займа

Проценты, которые организация / ИП (заемщик) выплачивает физлицу (заимодавцу) по возмездному договору займа, являются доходом последнего, который облагается НДФЛ по ставке (пп.1 п.1 ст.208 НК РФ, п.1 ст.209 НК РФ, п.1 ст.210 НК РФ):

- 13% – если заимодавец является резидентом РФ (п.1 ст.224 НК РФ);

- 30% – если заимодавец не является резидентом РФ (п.3 ст.224 НК РФ).

Видео:Отчет 6-НДФЛ. Лучшее объяснение, как заполнить. 1 квартал 2018Скачать

Как отразить доход учредителя в виде процентов по займу в отчете 6-НДФЛ?

Учредитель предоставил Организации процентный заем. Организация как налоговый агент уплачивает с начисленных и уплаченных процентов НДФЛ. Как можно настроить 1С 8.3 Бухгалтерия, чтобы уплаченные проценты и НДФЛ попадали в форму 6-НДФЛ? Проценты и НДФЛ отражаю в программе через Операции, введенные вручную.

Заём с % от учредителя – автозаполнение в 6-НДФЛ и в 2-НДФЛ при ОСНО

Процентный заем от учредителя. Отражение дохода по выплате процентов в отчете 6-НДФЛ

В данной ситуации Организация является налоговым агентом по НДФЛ (пп. 1 п. 1 ст. 208 НК РФ, п. 1 ст. 226 НК РФ). Выплачиваемый доход в виде процентов облагается НДФЛ по ставке 13%. Код дохода — 1011.

Помимо этого, проценты можно учесть в расходах в НУ в составе внереализационных расходов (пп. 2 п. 1 ст. 265 НК РФ). Как правило, учитывается вся сумма начисленных процентов. Нормировать проценты не надо: ограничения по принятию суммы в расходах по НУ есть только по контролируемым сделкам (п. 2-13 ст. 269 НК РФ, п. 2 ст. 105.14 НК РФ).

В 1С Бухгалтерия 3.0 операции можно оформить следующим образом.

01 августа учредитель Иванов А.П. (резидент РФ, сотрудник) предоставил ООО «Ай Ти Гид» краткосрочный процентный заем на 3 месяца в сумме 500 000 руб. на пополнение оборотных средств организации:

- проценты погашаются ежемесячно, заем — в конце срока;

- процентная ставка — 10% годовых.

31 августа начислены проценты в сумме 4 246,58 руб. за август:

- 500 000 руб. х 10%: 365 дн. х 31 дн. = 4 246,58 руб.

Расчет процентов в примере приводим выборочно только за один месяц.

31 августа проценты перечислены Иванову А.П.

https://www.youtube.com/watch?v=luyTdhUzsHM

Для учета НДФЛ данные по примеру выглядят следующим образом:

Шаг 1. Поступление суммы займа от учредителя на расчетный счет

Банк и касса – Банк – Банковские выписки – кнопка Поступление – Поступление на расчетный счет – вид операции Получение займа от контрагента.

Договор

Проводки

Шаг 2. Начисление процентов за пользованием займом за август

Операции – Бухгалтерский учет – Операции, введенные вручную – кнопка Создать – Операция.

- Дебет — 91.02:

- Субконто 1 — статья Прочие доходы и расходы имеет вид:

- Субконто 2Контрагенты — выбрать учредителя.

- Кредит — 66.04 «Проценты по краткосрочным займам».

Шаг 4. Отражение НДФЛ с физ. лица в регистре НДФЛ

Зарплата и кадры – НДФЛ – Все документы по НДФЛ – кнопка Создать – Операция учета НДФЛ.

https://www.youtube.com/watch?v=St6TZ0R0P04

Заполните документ по образцу ниже:

- Вкладка Доходы – Добавить.

Код дохода — 1011.

- Вкладка Исчислено по 13 (30%) кроме дивидендов – Добавить.

- Вкладка Предоставлено вычетов не заполняется в данном примере.

- Вкладка Удержано по всем ставкам – Добавить.Заполните сумму НДФЛ, удержанную с физ. лица в месяце выплаты дохода.

- Срок перечисления:

- Вкладка Перечислено по всем ставкам — не заполняется в данном примере.

Шаг 5. Перечисление процентов по займу учредителю

- Банк и касса – Банк – Платежные поручения – кнопка Создать

- Банк и касса – Банк – Банковские выписки – Списание с расчетного счета – вид операции Возврат займа контрагенту

4 246,58 руб. — 552 руб. = 3 694,58 руб. — сумма процентов по займу к перечислению после удержания НДФЛ.

- Вид платежа — Уплата процентов.

Проводки

Шаг 6. Проверка расчетов, регистров НДФЛ и отчета 6-НДФЛ

Отчеты – Стандартные отчеты – Оборотно-сальдовая ведомость по счету.

ОСВ по счету 66

ОСВ по счету 68.01

Справка 2-НДФЛ

Зарплата и кадры – НДФЛ – 2-НДФЛ для сотрудников.

Отчет 6-НДФЛ

Отчеты – 1С-Отчетность – Регламентированные отчеты – 6-НДФЛ.

Раздел 1

Раздел 2

Отчет следует Записать и Проверить перед отправкой в ИФНС.

Зарплата и кадры – Зарплата – Отчеты по зарплате – Регистр налогового учета по НДФЛ.

Если Вы являетесь подписчиком системы «БухЭксперт8: Рубрикатор 1С Бухгалтерия», тогда подробнее смотрите в разделе семинара НДФЛ

Если Вы еще не являетесь подписчиком системы БухЭксперт8:

Активировать демо-доступ бесплатно →

или

Оформить подписку на Рубрикатор →

После оформления подписки вам станут доступны все материалы по 1С Бухгалтерия, записи поддерживающих эфиров и вы сможете задавать любые вопросы по 1С.

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Видео:Учет расходов по займам и кредитам. Перевод с бухгалтерского с Петром Захарченко и Олесей ГимрановойСкачать

6 ндфл проценты по договору займа пример

При этом договор займа составляется в письменной форме, если:

- одной из сторон договора займа выступает юрлицо или ИП (п.3 ст.23 ГК РФ, пп.1 п.1 ст.161 ГК РФ, п.1 ст.808 ГК РФ);

- договор заключается между гражданами на сумму свыше 10 МРОТ (п.1 ст.808 ГК РФ).

(Напомним, что в соответствии с абз.2 ст.5 Федерального закона от 19.06.2000 г. № 82-ФЗ для исчисления платежей по гражданско-правовым обязательствам применяется базовый размер МРОТ, равный 100 руб.

Значит физлица оформляют сделку на бумаге при сумме займа 1000 руб. и выше.) Кстати!Несоблюдение письменной формы не делает договор займа недействительным.

Правда в случае спора стороны уже не смогут ссылаться на свидетельские показания в подтверждение сделки и ее условий (п.1 ст.162 ГК РФ).

Видео:Как начислить проценты по займу в 1С?Скачать

Проценты по займу в 6 ндфл 1 раздел

Здравствуйте, в этой статье мы постараемся ответить на вопрос «Проценты по займу в 6 ндфл 1 раздел». Также Вы можете бесплатно проконсультироваться у юристов онлайн прямо на сайте.

Спасибо большое, разобралась. И поняла, что в 1с бухгалтерия суммы с 66.04 лучше перекинуть на 76.05. Иначе в регистр по НДФЛ некорректно разносятся суммы НДФЛ.

Ежемесячно производятся начисления по процентам доходы физическому лицу.Как отразить в справке 6-НДФЛ начисленные за 1 кв. 2016 г., но не выплаченные проценты по договору займа физическому лицу? Выплата процентов за пользование заемными средствами производится в последний день каждого месяца. Если этот день нерабочий, то выплата переносится на ближайший следующий за ним рабочий день.

Как в 6 ндфл отразить проценты по договору займа высоковск

Об актуальных изменениях в КС узнаете, став участником программы, разработанной совместно с ЗАО «Сбербанк-АСТ». Слушателям, успешно освоившим программу выдаются удостоверения установленного образца.

Пунктом 1 ст. 809 Гражданского кодекса РФ предусмотрено, что заимодавец имеет право на получение с заемщика процентов на сумму займа в размерах и в порядке, определенных договором.

https://www.youtube.com/watch?v=8cxeVdluJtY

Вообще раздел 1 заполняют нарастающим итогом с начала года. А в разделе 2 расчета 6-НДФЛ отражаются только те операции, которые произведены за последние три месяца отчетного периода.

Отражение материальной выгоды в отчете по форме 6 ндфл

Это актуально, если оплата произошла уже после того, как право собственности на эти бумаги было оформлено;

- последний день каждого календарного месяца, в течение всего срока действия договора займа.

Приведены разъяснения ФНС России по заполнению налоговым агентом формы 6-НДФЛ. Так, раздел 1 расчета по указанной форме заполняется нарастающим итогом за первый квартал, полугодие, девять месяцев и год.Проценты начисляются и выплачиваются каждый месяц. Выплата процентов производится в последний день текущего месяца путем перечисления на расчетный счет физического лица.

Раздел 2 расчета 6-НДФЛ Заполняется только за последние 3 месяца отчетного периода (в нашем примере за январь – март 2018 года).

Бератор «Практическая энциклопедия бухгалтера»

Организация получила денежные средства по договору процентного займа у физического лица( работника компании). Ежемесячно производятся начисления по процентам доходы физическому лицу.

Как всегда, отличный семинар от Марины Аркадьевны. Доступно о сложном, освещено много аспектов и подводных камней, о которых на других семинарах и в статьях даже и не упоминают.

Можно сказать, что многие материалы являются просто открытием.

Обратите внимание!Лимит расчетов наличными не распространяется на расчеты в рамках договора займа с физлицом, который не занимается предпринимательской деятельностью (п.5 Указаний № 3073-У).

Порядок налогообложения доходов в виде материальной выгоды всегда вызывал много вопросов. В статье рассмотрим механизм формирования налоговой базы и определения налога по доходам в виде материальной выгоды.

🎬 Видео

Видеоинструкция по расчету 6-НДФЛ за полугодиеСкачать

6-НДФЛ ГОДОВОЙ 2023 КАК ЗАПОЛНИТЬСкачать

Материальная выгода в 6-НДФЛ в 1С Бухгалтерия 8Скачать

Как платить налог с материальной выгоды на процентах по кредитуСкачать

Декларация 3-НДФЛ 2024 инструкция по заполнению: Имущественный налоговый вычет при покупке квартирыСкачать

🤩Прощаем долги по займам \ Списываем долги учредителя \ Закрываем займ без налоговых потерьСкачать

Вычет по процентам по ипотеке 2023 - Инструкция по заполнению декларации 3-НДФЛ в личном кабинетеСкачать

КАК ЗАПОЛНИТЬ 3-НДФЛ ПО ИПОТЕЧНЫМ ПРОЦЕНТАМ В ЛИЧНОМ КАБИНЕТЕ НАЛОГОПЛАТЕЛЬЩИКА В 2023 ГОДУСкачать

НДФЛ с процентов.Скачать

Как правильно заполнить отчет 6-НДФЛ в 2023 году в ЗУП?Скачать

Какие онлайн займы прощают ВСЕ проценты? Как не платить проценты по микрозаймам.Скачать

Алгоритм проверки 6-НДФЛСкачать

Учет кредитов и займов в 1ССкачать

Как заполнить расчет 6-НДФЛ за 2021 годСкачать