Необходимость учитывать доходы встает абсолютно перед всеми организациями и ИП, выбравшими в качестве налогового режима — УСН.

Порядок признания доходов прописан в п.1 ст.346.17 НК РФ.

Согласно этому пункту, доходы признаются таковыми в момент их получения на расчетный счет, в кассу или иным способом (то есть не дата совершения операции, в результате которой получен доход, а именно поступление денег по этой операции). Данный метод называется кассовый.

Например, если товар отгружен покупателю 25 декабря 2014 года, а деньги за него от покупателя получены 10 января 2015 года, то считается, что доход получен 10 января 2015 года и относится к первому кварталу 2015 года.

Кассовый метод очень прост в использовании и удобен.

Например, при общей системе налогообложения чаще всего доходы признаются таковыми в том отчетном периоде, когда была проведена операция, в результате которой он получен.

То есть товар может быть отгружен в одном отчетном периоде и нужно заплатить налог на прибыль, но при этом сама прибыль в денежном выражении еще может быть не получена налогоплательщиком.

Это иногда доставляется некоторые неудобства организациям.

Кассовый метод избавлен от этого недостатка. Товар может быть отгружен в любом отчетном периоде (оказаны услуги, выполнены работы), а налог с дохода нужно будет заплатить только после того, как будут получены деньги (или другой эквивалент) от покупателя.

Обратите внимание, если организация переходит на УСН с других налоговых режимов, на которых применялся не кассовый метод, то возникают некоторые особенности признания доходов и расходов, которые нужно обязательно учесть, как это сделать правильно — .

Подведем итог, при УСН датой признания доходов считается день поступления денежных средств (имущества, имущественных прав, оплаты задолженностей) налогоплательщику.

П.1 ст.346.17 НК РФ, а также отдельные письма Минфина определяют также даты признания доходов в некоторых частных случаях:

- Если покупатель оплачивает товар (услуги, работы) векселем, то дата признания дохода – дата оплаты векселя (поступление денег по векселю) или дата передачи полученного от покупателя векселя третьему лицу по индоссаменту.

- Если покупатель перечислял аванс в счет будущих поставок (оказания услуг, выполнения работ) и по определенным причинам аванс возвращается обратно покупателю, то доходы налогоплательщика УСН уменьшаются на сумму возврата в том отчетном периоде, в котором был произведен возврат аванса.

- Если покупатель перечисляет аванс, то дата признания – день поступления денег.

- Если доход получен через автоматы самообслуживания, то – день поступления средств в автомат.

- Если производится взаимное двустороннее погашение задолженностей с помощью оформления акта взаимозачета, то – дата, указанная в этом акте.

- Если организация на УСН принимает платежи от физических лиц через платежных агентов, то доходы признаются в день получения денег платежным агентом от физического лица.

П.1 ст.346.17 НК РФ также оговаривает порядок учета в составе доходов полученной финансовой помощи от государства на содействие самозанятости безработных граждан, субсидий на развитие малого предпринимательства.

Шестой абзац указанного пункта гласит, что полученные от государства субсидии на развитие малого предпринимательства включаются в состав доходов пропорционально расходам, которые фактически были осуществлены за счет этих субсидий, в течение двух налоговых периодов.

Если по окончании двух налоговых периодов полученная сумма субсидий превысит признанные расходы, осуществленные на эти субсидии, то в третьем налоговом периоде в состав доходов в полном объеме включается разница между полученной суммой финансовой поддержки и произведенными расходами.

https://www.youtube.com/watch?v=E-KhgLo3DZ8

Аналогичный способ признания доходов, полученных в виде выплат на содействие самозанятости безработных граждан, прописан в четвертом абзаце указанного пункта.

Только доходы признаются в сумме фактически понесенных расходов в течение трех налоговых периодов.

Если за три налоговых периода полученная финансовая помощью не будет полностью учтена в составе доходов, то оставшаяся не учтенная сумма полностью включается в состав доходов в четвертом налоговом периоде.

Указанные выше способы учета полученной финансовой помощи и субсидий в составе доходов применяется в отношении организаций и ИП, выбравших объект налогообложения «доходы минус расходы» или «доходы» при условии, что они учитывают подобные выплаты.

★ Книга-бестселлер «Бухучет с нуля» для чайников (пойми как вести бухгалтерский учет за 72 часа) куплено > 8000 книг

Вы можете получить ответ на свой вопрос позвонив по номерам ⇓Консультация бесплатная

Москва, Московская область звоните: +7 (499) 288-17-58

Звонок в один клик

Санкт-Петербург, Ленинградская область звоните: +7 (812) 317-60-16

Звонок в один клик

- Порядок признания расходов при УСН

- Расчет усн доходы минус расходы + 3 примера

- Примеры кассового метода начисления при усн

- advocatus54.ru

- Метод начисления и кассовый метод учета доходов и расходов — Контур.Бухгалтерия

- Кому можно вести налоговый учет доходов и расходов кассовым методом

- Когда можно применять кассовый метод в бухгалтерском учете

- Когда можно перейти на кассовый метод

- Учет доходов при кассовом методе

- Учет расходов при кассовом методе

- Что будет, если организация нарушает условия

- Метод начисления при УСН доходы минус расходы

- Кассовый метод учета доходов и расходов

- Кассовый метод учета доходов и расходов. примеры

- Метод начисления и кассовый метод: основные отличия

- Метод начисления при усн

- Онлайн журнал для бухгалтера

- Усн кассовый метод

- Признание отдельных видов расходов

- Примеры кассового метода начисления при усн доходы

- Формы бухгалтерской отчетности при УСН

- Примеры кассового метода начисления при усн доходы минус расходы

- Кассовый метод в бухгалтерском учете при усн

- Баланс формируем по методу начисления

- Система не только кассовая, но и простая

- Бухгалтерский учет

- Налоговый учет

- Дата получения дохода

- Метод начисления

- Отражение в учете операций по реализации товара при методе начисления

- 💡 Видео

Порядок признания расходов при УСН

Перед необходимостью вести налоговый учет расходов встают только те организации и ИП, которые при переходе на УСН выбрали объект налогообложения «доходы минус расходы».

То есть организации и ИП, выбравшие налогооблагаемым объектом доходы, не обязаны вести учет расходов и отражать их в Книге учета доходов и расходов, не нужно собирать в целях налогового учета документы, подтверждающие произведенные расходы.

Обратите внимание, учет расходов и их документальное подтверждение не требуется в целях налогообложения (в налоговом учете), но бухгалтерский учет с начала 2013 года должны вести все организации на УСН. Индивидуальные предприниматели освобождены пока от ведения бухучета. Организации же должны учитывать в бухгалтерском учете и доходы и расходы, иметь их документальное подтверждение.

Датой признания расходов в налоговом учете является день их фактической оплаты, то есть так же, как и в отношении доходов, применяется кассовый метод.

Оцените качество статьи. Мы хотим стать лучше для вас:

Расчет усн доходы минус расходы + 3 примера

Если все сложить, то получится, что за четыре подряд квартала, перед вторым кварталом 2015 года, сумма выручки равна 3,7 миллионам рублей, без учета НДС. При этом средняя ежеквартальная величина ее составит 0,925 миллиона рублей.

Таким образом, из этого простейшего расчета видно, что лимит в миллион рублей не был превышен, а значит ООО «Сибиряк» имеет полное право использовать кассовый метод учета доходов и расходов, начиная со второго квартала 2015 года.

Отражение доходов при кассовом методе Выбирая кассовый метод, руководству и бухгалтерии предприятия надо помнить о том, что законом предусмотрена необходимость отражения доходов. Каким образом их нужно учитывать? Главное требование по данной части – все доходы, полученные организацией, должны быть учтены строго на дату их поступления.

За 2 кв.–2 825,40 руб.((475 870 + 553 467 – 453 331 – 534 631) × 15 %) – 3 380,85) За 3 кв. – 7 235,25 руб. ((475 870 + 553 467 + 637 570 –453 331 – 534 631 – 589 335) × 15 %) – 3380,85 – 2825,40) За год 14 238, 15 руб. ((2 200 561 – 2 016 030) × 15 %) – 3380,85 – 2825,40 –7 235,25).

Минимальный уровень налога при УСН для режима доходы минус расходы В случае, если рассчитанная сумма налога меньше 1 % от суммы полученных доходов, ст. 346.18

НК РФ обязывает налогоплательщика оплатить минимальный налог. Для его расчета необходимо воспользоваться формулой: Налог = Сумма выручки × 1 % Рассчитывать сумму минимального налога необходимо по итогам года.

Пример расчета минимального уровня налога Фирма ООО «Альфа» за 2015 г. получила доход в сумме2 250 355 руб. Расход — 2 230 310 руб. Сумма налога (2 250 355 – 2 230 310) × 15 % = 3 006,75 руб.

Видео:8. Метод начисления и кассовый метод. Бухучет для начинающих.Скачать

Примеры кассового метода начисления при усн

Затраты, которые не подлежат налогообложению, называют также нормируемыми. Их перечень регламентирован ст. 270 Налогового кодекса Российской Федерации. Среди них могут быть недостачи, представительские расходы, а также компенсация личных затрат сотрудников, которые были осуществлены в процессе служебных командировок.

Наконец, мы добрались до способов исчисления доходов и расходов за отчетный период. Для начала необходимо уяснить, что под такую процедуру подпадают только те операции, которые законодательно подлежат учету.

Кассовый метод признания доходов и расходов основан на средней арифметической, которая высчитывается за весь период в совокупности и берет за свою константу величину чистой прибыли.

Последняя, как говорится в разъяснениях фискальной службы, должна быть менее 1 миллиона рублей в месяц. А это значит, что на полугодие должно приходиться максимум доходов – 6 млн.

рублей. Как будет распределяться данная сумма, остается на усмотрение субъекта хозяйствования. Поэтому вполне законным будет, если предприниматель в первые три месяца вообще не получит прибыли, а в последующие она составит по 2 млн.

https://www.youtube.com/watch?v=xfoUu—mw6Y

на каждый отчетный период. Не нашли ответа на свой вопрос? Узнайте, как решить именно Вашу проблему — позвоните прямо сейчас: +7 (499) 653-60-72 доб. 987 (Москва) +7 (812) 426-14-07 доб.

133 (Санкт-Петербург) +8 (800) 500-27-29 доб. 652 (Регионы) Это быстро и бесплатно!

Кассовый метод имеет массу недостатков.

Для начала, как вы уже заметили, он имеет ограничения по сумме, а это значит, что крупные субъекты хозяйствования, имеющие величину средней выручки более 1 млн. рублей, попросту не могут его применять законодательно.

Существует перечень учреждений, которые лишены такого способа учета результатов операционной деятельности.

Так, согласно НК РФ, кассовый метод признания доходов и расходов исключен в своем использовании для следующих представителей бизнеса:

- те субъекты хозяйствования, которые принимают участие в совокупном ведении хозяйства согласно заключенной договоренности о доверительном управлении активами или же о простом товариществе.

- финансовые учреждения, занимающиеся банковской деятельностью;

Если субъект хозяйствования выбрал данный способ отражения в финансовых результатах собственной выручки, то он обязан отразить это в действующей учетной политике предприятия и в дальнейшем ей следовать.

Кассовый метод признания доходов и расходов в приходной части имеет ряд особенностей, закрепленных действующим законодательством, поэтому их соблюдение обязательно для любых форм хозяйствования, которым разрешено использовать данный вариант учета согласно НК РФ:

- датой признания поступления считается день, в который денежные средства были зачислены на расчетный счет субъекта хозяйствования в банке;

- если предприятие предоставляло займы кому-либо, то в день их погашения также отражается

- условие выше также касается любых работ и услуг на благо бизнеса, которые считаются неимущественными;

advocatus54.ru

При этом средняя ежеквартальная величина ее составит 0,925 миллиона рублей.

Таким образом, из этого простейшего расчета видно, что лимит в миллион рублей не был превышен, а значит ООО «Сибиряк» имеет полное право использовать кассовый метод учета доходов и расходов, начиная со второго квартала 2015 года.

Отражение доходов при кассовом методе Выбирая кассовый метод, руководству и бухгалтерии предприятия надо помнить о том, что законом предусмотрена необходимость отражения доходов. Каким образом их нужно учитывать?

Главное требование по данной части – все доходы, полученные организацией, должны быть учтены строго на дату их поступления.

За 2 кв.–2 825,40 руб.((475 870 + 553 467 – 453 331 – 534 631) × 15 %) – 3 380,85) За 3 кв.

346.18 НК РФ обязывает налогоплательщика оплатить минимальный налог. Для его расчета необходимо воспользоваться формулой: Налог = Сумма выручки × 1 % Рассчитывать сумму минимального налога необходимо по итогам года. Пример расчета минимального уровня налога Фирма ООО «Альфа» за 2015 г.

получила доход в сумме2 250 355 руб. Расход — 2 230 310 руб. Сумма налога (2 250 355 – 2 230 310) × 15 % = 3 006,75 руб. В указанном письме речь идет о ситуации, в которой налогоплательщик применяет УСН, но так как п.

Видео:Как вести бухгалтерию без бухгалтера. Инструкция для ИП на упрощенке (УСН доходы)Скачать

Метод начисления и кассовый метод учета доходов и расходов — Контур.Бухгалтерия

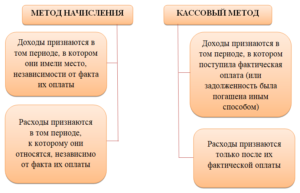

В бухгалтерском и налоговом учете признать доходы и расходы можно двумя способами. Первый из них — метод начисления. Он связан с периодом фактического проведения хозяйственной операции.

Учесть соответствующий доход или расход нужно в дату его возникновения по документам или в дату передачи сырья, оказания услуг, то есть в момент, когда доход или расходы был начислен. Второй вариант — кассовый метод.

При его использовании признать доходы или расходы следует в периоде, когда произошел факт оплаты, то есть когда деньги поступили или покинули кассу или рассчетный счет или когда организация получила или передала иное имущество.

На практике чаще всего компании ведут учет первым способом, следуя указаниям бухгалтерских стандартов и Налогового кодекса. Считается, что признание доходов и расходов по факту отгрузки наиболее точно отражает результат работы бизнеса. Однако иногда предприятия могут или даже обязаны учесть расходы по факту оплаты.

Главное преимущество кассового метода – сокращение кассовых разрывов: исключается ситуация, когда компания должна уплатить налог, а денежные средства еще не поступили.

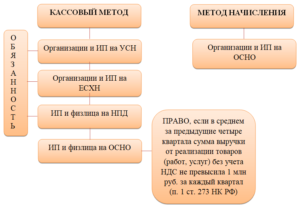

Кому можно вести налоговый учет доходов и расходов кассовым методом

Чаще всего на кассовый метод переходят плательщики УСН. Выбора такие компании не имеют: вести учет поступлений и затрат по отгрузке им нельзя.

Некоторые организации на ОСНО также имеют право признавать доходы и расходы по факту оплаты при расчете налога на прибыль.

Главное условие — величина средней выручки без учета НДС за предыдущие четыре квартала в каждом из них не должна превышать один миллион рублей.

https://www.youtube.com/watch?v=QFPwT_j0i1Y

Кому нельзя применять кассовый метод даже при соблюдении лимита выручки (ст. 273 НК РФ):

- банки;

- кредитные потребительские кооперативы;

- микрофинансовые организации;

- компании — контролирующие лица КИК;

- компании, ведущие деятельность по добыче углеводородного сырья на новом морском месторождении.

Еще одно ограничение для перечисленных организаций — запрет на заключение договоров доверительного управления имуществом, договоров простого или инвестиционного товарищества.

Когда можно применять кассовый метод в бухгалтерском учете

Если говорить о бухгалтерском учете, в законодательстве указан ряд организаций, которые могут вести его упрощенным способом. Только таким предприятиям разрешается учитывать доходы и расходы в момент проведения платежа. К ним относятся малые предприятия, некоммерческие организации и компании со статусом участников проекта «Сколково». Есть некоторые исключения:

- компании, отчетность которых подлежит обязательному аудиту;

- кооперативы (жилищные, жилищно-строительные, кредитные);

- компании госсектора;

- микрофинансовые организации и др.

Способ признания доходов и расходов нужно обязательно закрепить в учетной политике. Если компания может применять способ учета по оплате и в бухгалтерском учете, и в налоговом, это значительно упростит документооборот в компании.

Когда можно перейти на кассовый метод

Компания может перейти на учет доходов и расходов по факту оплаты при соблюдении ограничения по выручке, начиная с 1 января следующего налогового периода. Вновь зарегистрированная фирма имеет право сразу применять такой способ учета. Это целесообразно, если в первое время работы ожидаются небольшие поступления.

Пример. Компания ООО «Янтарь» на режиме ОСНО планирует перейти на кассовый метод учета с 1 января 2019 г. Ее выручка без НДС в каждом квартале 2018 г. составляла:

1 квартал 2018 — 0,55 млн рублей; 2 квартал 2018 — 1,37 млн рублей; 3 квартал 2018 — 1,21 млн рублей;

4 квартал 2018 — 0,62 млн рублей.

Средняя выручка в нашем случае составила 0,94 млн. руб. Это означает, что ООО «Янтарь» может признавать доходы и расходы по мере их оплаты.

Учет доходов при кассовом методе

Компания имеет право признать доходы в момент поступления оплаты наличными в кассу или на расчетный счет. При расчетах с помощью обмена дата получения дохода — это день поступления актива в организацию.

Одна из особенностей учета по факту оплаты — признание в качестве дохода полученного аванса. Как быть в ситуации, когда аванс требуется вернуть? — например, при расторжении договора с контрагентом и отказе от поставки товаров или услуг нашей фирмы. В таком случае Налоговый кодекс разрешает вычесть эти поступления из общей суммы доходов.

Учет расходов при кассовом методе

Факт оплаты — ключевое событие в кассовом методе. Под оплатой в рамках признания расходов понимается прекращение встречного обязательства перед продавцом. Отток средств должен быть обязательно связан с товарами, работами или услугами, которые приобретаются фирмой.

При признании отдельных видов расходов есть и дополнительные условия. Например, для компаний на ОСНО расходы на материалы и сырье можно учесть только по мере их отправки в производство.

Амортизацию можно учесть, только если амортизируемое имущество оплачено и используется в производстве.

Для организаций на упрощенке есть ограничение по учету расходов на товары для перепродажи: такие затраты списываются по мере реализации продукции.

Когда в расходах можно учесть аванс, выданный фирмой контрагенту? Даже если компания работает на кассовом методе, такой платеж признать расходом нельзя. Таким образом, учет предоплаты поставщикам на практике производят в момент отгрузки товара или оказания услуг/проведения работ.

Что будет, если организация нарушает условия

При учете кассовым методом компания должна постоянно контролировать соблюдение лимита доходов. Если предельное значение за последние четыре квартала превышено, нужно перейти на метод учета по отгрузке в текущем налоговом периоде. Так же следует поступить при заключении договора доверительного управления, создании простого или инвестиционного товарищества.

https://www.youtube.com/watch?v=ru_G5xBlHCM

При возврате к методу начисления возникает либо переплата по налогу на прибыль, либо недоимка. Придется пересчитать сумму налога и представить уточненную налоговую декларацию. При недоимке следует погасить возникшие обязательства перед бюджетом. Если не выполнить указанные требования, компании грозят штрафы от налоговой.

Валерия Текунова

Учитывайте доходы и расходы кассовым методом в облачном сервисе Контур.Бухгалтерия. Легко ведите учет, начисляйте зарплату, автоматически формируйте отчетность и отправляйте ее онлайн. Сервис напомнит о важных задачах и датах, обновляется автоматически, доступен из любого места, где есть интернет. Протестируйте возможности Контур.Бухгалтерии бесплатно в течение 14 дней.

Попробовать бесплатно

Рамочный договор — это договор, открытый для конкретизации. Он определяет только общие или предварительные условия по обязательствам сторон, и стороны конкретизируют эти условия с помощью отдельных договоров, приложений или другим образом. Расскажем, как составить такой договор и им пользоваться.

В России нет практически ни одной функционирующей фирмы, где налоговая хоть раз не заблокировала расчётный счёт. Это неприятная мера, которая может серьёзно помешать бизнесу. Налоговики применяют арест расчетного счета в банке для воздействия на некоторых налогоплательщиков.

Процесс ликвидации ООО состоит из нескольких этапов. Все начинается с принятия принципиального решения о закрытии общества, а заканчивается оплатой госпошлины. Ниже описана пошаговая инструкция по самостоятельной ликвидации ООО.

Видео:Учет доходов и расходов: кассовый метод и метод начисленияСкачать

Метод начисления при УСН доходы минус расходы

То есть проверяющим нужно объяснить, что эти расходы были необходимы для эффективной деятельности фирмы. Для подтверждения расходов необходимо иметь как минимум 2 первичных документа:

- подтверждающий факт хоз. деятельности (товарный чек, накладная, акт выполненных работ);

- подтверждающий факт оплаты (чек ККМ при наличных расчетах или выписку банка – при безналичных).

Данные требования предусмотрены ст. 252 НК РФ и в случае их несоблюдения, налоговики могут исключить суммы затрат из налогооблагаемой базы и доначислить упрощенныйналог, а помимо налога и санкции, предусмотренные ст.122 НК РФ.

Налоговая ставка по УСН Для расчета налога предусмотрена налоговая ставка в размере 15 %. Но этот показатель может быть дифференцирован региональными властями и принимать значения от 5 %.

А с 2017 по 2021 годы власти на местах смогут снизить ставку до 3%.

Кассовый метод учета доходов и расходов

Важно Длительный производственный цикл может потребовать распределения доходов». Признание расходов при методе начисления Признание расходов также осуществляется не тогда, когда фактически была произведена их оплата, а с учетом их возникновения в соответствии с конкретной хозяйственной ситуацией (ст.

272 НК РФ). Признавать расходы можно:

- В день передачи сырья продавцом или на дату акта приемки-передачи – по материальным расходам (п. 2 ст. 272 НК РФ).

- Ежемесячно в последний день – для амортизации (п. 3 ст. 272 НК РФ).

- Ежемесячно – для затрат на оплату труда (п. 4 ст. 272 НК РФ).

- На дату, когда произошло оказание услуг, – для ремонта основных средств (п. 5 ст. 272 НК РФ).

- На дату оплаты в соответствии с контрактом или равномерно во время всего периода его действия – расходы по ОМС и ДМС (п. 6 ст.

Кассовый метод учета доходов и расходов. примеры

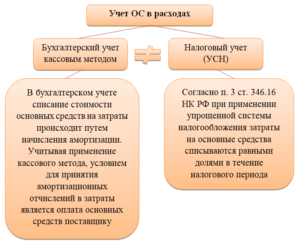

Например, расходы на приобретение основных средств- в бухучете расходы признаются в течение срока полезного использования в сумме, соответствующей начисленной амортизации, а в налоговом учете при УСНО расходы на основные средства признаются в первый год приобретения поквартально равными долями. И таких примеров множество.

https://www.youtube.com/watch?v=3PVxbhJZiqg

В ответ на запрос налогового органа просто опишите ситуацию с различиями в учете и сделайте ссылку на НК, ПБУ и Учетную политику.

Цифры можете не приводить (если не хотите), но ответить нужно обязательно Пароль чужой компьютер Забыли пароль? © 1997 — 2018 PPT.

RUПолное или частичное копирование материалов запрещено, при согласованном копировании ссылка на ресурс обязательна Ваши персональные данные обрабатываются на сайте в целях его функционирования в рамках Политики в отношении обработки персональных данных. Если вы не согласны, пожалуйста, покиньте сайт.

Метод начисления и кассовый метод: основные отличия

НК РФ предусмотрен ряд ограничений для использования УСН:

- если выручка более 60 млн. руб. по итогам налогового периода;

- если среднее количество сотрудников более 100;

- если конечная цена амортизируемых ОС превышает 100 млн. руб.;

- если фирма имеет филиалы;

- НПФ;

- банки;

- ломбарды;

- инвестиционные фонды;

- нотариусы;

- страховщики и проч.

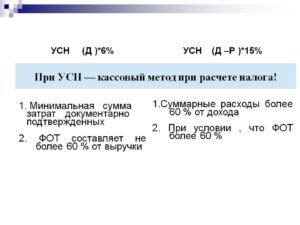

НК предусмотрены 2 варианта применения УСН доходы 6% или доходы минус расходы. Существует негласное правило: если сумма расходов выше 60% от суммы доходов, лучше перейти на объект доходы минус расходы.

Декларацию необходимо сдать один раз в год. Но рассчитывать и оплачивать налог необходимо каждый квартал нарастающим итогом.

Метод начисления при усн

Внимание НДС), то есть 100 тыс. руб. (118 тыс. руб. – 18 тыс. руб.).

Списание расходов при кассовом методе Основной момент, о котором не следует забывать бухгалтерам и руководству коммерческих организаций: отражение списывания расходов при применении на предприятии метода кассового учета доходов и расходов возможно только после проведения фактической проплаты той или иной операции.

При этом существует ряд тонкостей.

Например, расходы на заработную плату, материальные расходы, а также проценты за использование кредитных средств учитываются сразу после оплаты.

А вот к примеру, цену материалов и сырья предприятие вправе отразить в налоговом учете не только после оплаты, но и после списания их в производство.

Приведем очередной пример ООО «Вереск» использует при налоговом учете кассовый метод.14 марта 2014 г.

вышеозначенное общество закупило материалы для дальнейшего использования их на производстве.

Онлайн журнал для бухгалтера

Бухгалтерский баланс при УСН «доходы минус расходы» сдается раз в год, не позднее 31 марта следующего года. За 2017 г. баланс и отчет о финрезультатах нужно сдать в ИФНС и орган статистики не позднее 02.04.2018 г.

usn-dohody-minus-rashody-2018-kassovyj-metod-ili-metod-nachisleniya/

Усн кассовый метод

Необходимость учитывать доходы встает абсолютно перед всеми организациями и ИП, выбравшими в качестве налогового режима — УСН.

Порядок признания доходов прописан в п.1 ст.346.17 НК РФ.

Согласно этому пункту, доходы признаются таковыми в момент их получения на расчетный счет, в кассу или иным способом (то есть не дата совершения операции, в результате которой получен доход, а именно поступление денег по этой операции). Данный метод называется кассовый.

Например, если товар отгружен покупателю 25 декабря 2014 года, а деньги за него от покупателя получены 10 января 2015 года, то считается, что доход получен 10 января 2015 года и относится к первому кварталу 2015 года.

Кассовый метод очень прост в использовании и удобен.

Например, при общей системе налогообложения чаще всего доходы признаются таковыми в том отчетном периоде, когда была проведена операция, в результате которой он получен.

То есть товар может быть отгружен в одном отчетном периоде и нужно заплатить налог на прибыль, но при этом сама прибыль в денежном выражении еще может быть не получена налогоплательщиком.

Это иногда доставляется некоторые неудобства организациям.

Кассовый метод избавлен от этого недостатка. Товар может быть отгружен в любом отчетном периоде (оказаны услуги, выполнены работы), а налог с дохода нужно будет заплатить только после того, как будут получены деньги (или другой эквивалент) от покупателя.

Обратите внимание, если организация переходит на УСН с других налоговых режимов, на которых применялся не кассовый метод, то возникают некоторые особенности признания доходов и расходов, которые нужно обязательно учесть, как это сделать правильно — .

Подведем итог, при УСН датой признания доходов считается день поступления денежных средств (имущества, имущественных прав, оплаты задолженностей) налогоплательщику.

П.1 ст.346.17 НК РФ, а также отдельные письма Минфина определяют также даты признания доходов в некоторых частных случаях:

- Если покупатель оплачивает товар (услуги, работы) векселем, то дата признания дохода – дата оплаты векселя (поступление денег по векселю) или дата передачи полученного от покупателя векселя третьему лицу по индоссаменту.

- Если покупатель перечислял аванс в счет будущих поставок (оказания услуг, выполнения работ) и по определенным причинам аванс возвращается обратно покупателю, то доходы налогоплательщика УСН уменьшаются на сумму возврата в том отчетном периоде, в котором был произведен возврат аванса.

- Если покупатель перечисляет аванс, то дата признания – день поступления денег.

- Если доход получен через автоматы самообслуживания, то – день поступления средств в автомат.

- Если производится взаимное двустороннее погашение задолженностей с помощью оформления акта взаимозачета, то – дата, указанная в этом акте.

- Если организация на УСН принимает платежи от физических лиц через платежных агентов, то доходы признаются в день получения денег платежным агентом от физического лица.

П.1 ст.346.17 НК РФ также оговаривает порядок учета в составе доходов полученной финансовой помощи от государства на содействие самозанятости безработных граждан, субсидий на развитие малого предпринимательства.

Шестой абзац указанного пункта гласит, что полученные от государства субсидии на развитие малого предпринимательства включаются в состав доходов пропорционально расходам, которые фактически были осуществлены за счет этих субсидий, в течение двух налоговых периодов.

https://www.youtube.com/watch?v=8bJ4I7xDzDA

Если по окончании двух налоговых периодов полученная сумма субсидий превысит признанные расходы, осуществленные на эти субсидии, то в третьем налоговом периоде в состав доходов в полном объеме включается разница между полученной суммой финансовой поддержки и произведенными расходами.

Указанные выше способы учета полученной финансовой помощи и субсидий в составе доходов применяется в отношении организаций и ИП, выбравших объект налогообложения «доходы минус расходы» или «доходы» при условии, что они учитывают подобные выплаты.

★ Книга-бестселлер «Бухучет с нуля» для чайников (пойми как вести бухгалтерский учет за 72 часа) куплено > 8000 книг

Вы можете получить ответ на свой вопрос позвонив по номерам ⇓Консультация бесплатная

Москва, Московская область звоните: +7 (499) 288-17-58

Звонок в один клик

Санкт-Петербург, Ленинградская область звоните: +7 (812) 317-60-16

Звонок в один клик

Признание отдельных видов расходов

По общему правилу расход признается при выполнении условий, перечисленных в п. 16 ПБУ 10/99. В рамках кассового метода к этим требованиям добавляется условие о погашении задолженности перед контрагентом.

Важно Об этом сказано в абз. 2 п.

18 ПБУ 10/99. Какие-либо иные упоминания об учете расходов кассовым методом в бухгалтерских стандартах отсутствуют. Поэтому организациям нужно руководствоваться общими правилами, что называется, с поправкой на основной принцип кассового метода.

Самые простые принципы учета — по расходам в виде стоимости принятых работ, оказанных услуг. Расход как таковой возникает в момент приемки работ, услуг, а признается в бухгалтерском учете после их оплаты.

Перечисление предоплаты за работы, услуги сторонних организаций не приводит к формированию расхода и отражается проводкой Дебет 60 (76) Кредит 51. В дальнейшем на момент приемки работ, услуг составляется бухгалтерская запись Дебет 20 (23, 25, 26, 91) Кредит 60 (76).

Сказанное справедливо и для налогового учета.

Расходы в виде заработной платы возникают в бухучете и включаются в расчет единого налога в момент выплаты, но при условии, что ранее заработная плата была начислена.

Существует ряд исключений для ИП и организаций, имеющих право на кассовый метод учета.

В частности, использовать его не имеют права:

- кооперативы кредитные потребительские;

- организации, занятые в микрофинансовом секторе и банки;

- фирмы, зарегистрированные на территории других государств;

- некоторые организации, лицензированные в области недропользования;

- предприятия, работающие по договору доверительного управления имуществом.

Эти и некоторые другие коммерческие компании не имеют права применять в своей бухгалтерской практике кассовый метод.

Индивидуальные предприниматели и юридические лица, выбравшие учет доходов и расходов при помощи кассового метода, должны закрепить это документально в учетной политике предприятия на грядущий налоговый период.

Внимание! Применение в бухгалтерском и налоговом сопровождении кассового метода является сугубо добровольным правом, а отнюдь не обязательством субъекта налогообложения.

Примеры кассового метода начисления при усн доходы

Внимание Но почему такое организационное решение расценивают как льготу — для автора остается загадкой.

На деле учет все равно ведет бухгалтер, а закрепление такой обязанности за руководителем влечет нарушение трудовых прав счетного работника и поддерживает практику теневых зарплат.

Курсы повышения квалификации для бухгалтеров и главных бухгалтеров на ОСНО и УСН. Учтены все требования профстандарта «Бухгалтер».

Формы бухгалтерской отчетности при УСН

Цель, ради которой компании на «упрощенке» ведут бухучет, — это составление бухгалтерской отчетности.

Управленческий учет они вели и в период освобождения от официального бухгалтерского учета. Поэтому начнем с упрощенных форм отчетности. Они представлены в приложении № 5 к приказу Минфина России от 02.07.2010 № 66н «О формах бухгалтерской отчетности организаций».

Для применения упрощенных форм специального решения компании принимать не нужно (п.

6

Приказа № 66н). А вот если компания намерена применять общеустановленные формы — это должно быть предусмотрено ее учетной политикой.

https://www.youtube.com/watch?v=dIoZyqPvDCg

Обязательные формы отчетности — бухгалтерский баланс и отчет о финансовых результатах. Формально от составления приложений к этим формам малые предприятия не освобождены.

Однако в приложениях приводится только наиболее важная информация, без знания которой невозможна оценка финансового положения компании или финансовых результатов ее деятельности.

Примеры кассового метода начисления при усн доходы минус расходы

Например, суммы штрафов и санкций включаются в доходы на дату их признания должником или вступления в силу соответствующего решения суда (пп. 4 п. 4 ст. 271 НК РФ). А доходы от доверительного управления имуществом увеличивают базу по налогу на прибыль на последний день отчетного периода, даже если фактически еще не получены (пп.

5 п. 4 ст. 271 НК РФ).

- Налоговый кодекс разрешает и расходы учитывать в том отчетном (налоговом) периоде, к которому они относятся, независимо от фактической выплаты денег или иной формы оплаты (п. 1 ст. 272 НК РФ).

- То есть, «бумажные» доходы уменьшаются на такие же «бумажные» расходы.

- Например, для того, чтобы включить в расходы стоимость услуг производственного характера достаточно подписать соответствующий акт — дожидаться перечисления денег поставщику услуг не нужно (п. 2 ст. 272 НК РФ). Точно также — по начисленным суммам — включается в расходы оплата труда сотрудников и суммы налогов (п. 4 и пп. 1 п. 7 ст. 272 НК РФ)

В этих правилах есть исключения, которые оглашены в налоговом кодексе:

- Так, некоторые внереализационные доходы включаются в налоговую базу только после фактического поступления средств. Например: дивиденды, безвозмездно полученные деньги (пп. 2 п. 4 ст. 271 НК РФ), расходы по договорам страхования (п. 6 ст.

А о расходах на покупку товаров поговорим подробнее.

Итак, покупную стоимость товара можно списать, погасив задолженность перед поставщиком и совершив реализацию. Согласно п. 1 ст. 39 НК РФ реализацией является переход права собственности на вещь, результат работы или услуги.

Видео:Учет доходов и расходов. Кассовый метод и метод начисленияСкачать

Кассовый метод в бухгалтерском учете при усн

Субъекты малого предпринимательства, за исключением эмитентов публично размещаемых ценных бумаг, вправе признавать доходы и расходы по мере оплаты (п. 12 ПБУ 9/99, п. 18 ПБУ 10/99). Такая учетная политика именуется кассовым методом ведения бухучета. Этот метод тоже считается упрощенным. Однако методические разработки по нему отсутствуют. В чем причина и есть ли перспектива?

Баланс формируем по методу начисления

Обратимся к перечню объектов бухгалтерского учета. Это:

- активы, обязательства и капитал (элементы бухгалтерского баланса);

- доходы и расходы (элементы отчета о финансовых результатах).

Курсы повышения квалификации для бухгалтеров и главных бухгалтеров на ОСНО и УСН. Учтены все требования профстандарта «Бухгалтер». Систематизируйте или обновите знания, получите практические навыки и найдите ответы на свои вопросы.

В статье «Простая система бухучета… непроста!» мы пришли к выводу, что факты хозяйственной жизни — это особые объекты, формируемые из пяти вышеперечисленных. В целях ведения бухучета методом двойной записи факт объединяет такие объекты попарно (в этом суть корреспонденции счетов). А при простой записи факт возникает при изменении одного из этих объектов.

При двойной записи по методу начисления доходы порождают активы в виде дебиторской задолженности покупателей (ДЕБЕТ 62 КРЕДИТ 90). Расходы у нас тоже ассоциируются с формированием активов — в частности, незавершенного производства (ДЕБЕТ 20 КРЕДИТ 02, 10, 69, 70, …). Однако попытка увязать признание актива с его оплатой заводит в тупик.

Это неудивительно, поскольку определение активов не связано с текущими денежными потоками, а принципиально опирается на будущие денежные потоки. Обязательства определяются через понятие активов. Ну а капитал — это разность активов и обязательств (п.п. 7.2 — 7.4 Концепции бухгалтерского учета в рыночной экономике России, одобр.

Методологическим советом по бухгалтерскому учету при Минфине РФ, Президентским советом ИПБ РФ 29.12.1997).

В итоге баланс подлежит формированию исключительно по методу начисления. Лишь тогда он характеризует финансовое положение компании.

Система не только кассовая, но и простая

С упоминания о простой системе мы начали не случайно. Именно простая запись позволит совместить признание доходов по оплате и активов по начислению. В ней эти объекты признаются раздельно. А как быть с расходами?

[3]

Большинство бухгалтеров убеждены, что активы формируются и в связи с расходами. Но это наиглавнейшее заблуждение! Оно порождено непоследовательностью терминологии в ПБУ 10/99.

Обратимся к пункту 2 данного стандарта. В нем указано, что расходы неизбежно приводят к уменьшению капитала. Этот признак расходов никак не вяжется со свойствами активов.

В то же время пункт 6 ПБУ 10/99 однозначно описывает формирование актива.

https://www.youtube.com/watch?v=P1A9u3BS-po

На самом деле нужно различать расходы и затраты. Расходы — это элементы отчета о финансовых результатах. Затраты — это средства, формирующие активы. Подтверждение — в п. 8.6.3 Концепции.

Он гласит: «Затраты признаются как расход отчетного периода, когда очевидно, что они не принесут будущих экономических выгод организации или когда будущие экономические выгоды не отвечают критерию признания актива в бухгалтерском балансе».

Термин «затраты» употребляется и в Инструкции по применению Плана счетов (утв. приказом Минфина РФ от 31.10.2000 № 94н).

Иными словами, если компания контролирует затраты и они повлекут за собой приток денежных средств, то у нее возникает актив (на балансе). В противном случае затраты породят расход (в отчете о финансовых результатах).

Как поясняет Игорь Сухарев, начальник отдела методологии бухгалтерского учета и отчетности Минфина РФ: «Расход признается, когда организация осуществила затраты, но при этом не выполнены требования признания актива».

Вывод: бухучет кассовым методом мы ведем по простой системе.

Как вести учет в простой системе кассовым методом на практике — иллюстрирует пример из торговой деятельности. Посмотреть пример подробнее.

Бухгалтерский учет

Отчет о финансовых результатах

Налоговый учет

Книга учета доходов и расходов

Вам понравился кассовый метод? Тогда за дело! Пересматривать учетную политику принято с начала года.

Вебинары для бухгалтеров в Контур.Школе: изменения законодательства, особенности бухгалтерского и налогового учета, отчетность, зарплата и кадры, кассовые операции.

Дата получения дохода

Датой получения дохода является дата, на которую доход признается фактически полученным для целей включения его в налоговую базу для исчисления и уплаты в бюджет налогов.

В бухгалтерском учете дата получения дохода признается на дату перехода права собственности (владения, пользования и распоряжения) на продукцию (товар) от организации к покупателю или на дату, когда работа принята заказчиком (услуга оказана).

В налоговом учете используются два метода учета доходов: метод начисления и кассовый метод.

При применении метода начисления в налоговом учете доход признается на дату перехода права собственности на товары от организации к покупателю, на дату выполнения работ или оказания услуг. При применении кассового метода в налоговом учете доход признается на дату получения денежных средств от покупателя товара, работ, услуг.

Метод начисления

Особенность метода начисления заключается в том, что доходы в налоговую базу по прибыли необходимо включать в том периоде, в котором они возникают по документам, обосновывающим их возникновение, независимо от фактической оплаты (или передачи имущества в качестве нее). Условия отражения доходов по методу начисления содержит ст. 271 НК РФ.

Доходы от реализации могут быть признаны на дату:

акта приемки-передачи – для недвижимых объектов (абз. 2 п. 3 ст. 271 НК РФ);

составленного комиссионером (агентом) отчета или извещения – по посредническим сделкам (абз. 1 п. 3 ст. 271 НК РФ);

Читайте так же: Продление полномочий генерального директора для банка

выполнения обязательства по передаче ценных бумаг; зачисления денежных средств от частичного погашения номинальной стоимости бумаг – по ценным бумагам (абз. 3 п. 3 ст. 271 НК РФ).

Отражение в учете операций по реализации товара при методе начисления

Договорная стоимость реализуемого товара составляет 236 000 руб. (в том числе НДС 36 000 руб.). Фактическая себестоимость этого товара равна 177 000 руб. (что соответствует стоимости его приобретения по данным налогового учета). Товар передан покупателю в марте, а плата за него получена в апреле. Организация применяет в налоговом учете метод начисления.

https://www.youtube.com/watch?v=cg0yVpUtEo8

Чтобы правильно отразить в учете операции по реализации товара покупателю необходимо обратить внимание на следующие моменты:

💡 Видео

Книга Учета Доходов и Расходов при УСНСкачать

Сравнение кассового метода и метода начисленияСкачать

Расчет УСН 2017 ТЕОРИЯ С ПРИМЕРАМИСкачать

Как заполнить декларацию по УСН «Доходы» | Шаблон и образецСкачать

КУДиР: как вести книгу учёта доходов и расходов ИП на УСН и патенте?Скачать

1С:Лекторий 15.02.24 УСН: бухгалтерский и налоговый учет в условиях ЕНССкачать

УСН при объекте «доходы минус расходы». Как правильно всё организовать и вести учет без ошибокСкачать

УСН: бухгалтерский и налоговый учет в условиях ЕНССкачать

Кассовый метод учетаСкачать

Декларация по УСН (объект: доходы). Курс "Бухучет с Еленой Поздняковой". Открытый урок, 2 часть из 6Скачать

Первичные учётные документыСкачать

1C:Лекторий 24.5.22 Особенности ведения налогового учета доходов и расходов при УСНСкачать

Ведение учета при УСН в 1С:Бухгалтерии 8Скачать

УСН доходы - расходы, как правильно заводить документы, чтобы корректно принималось к расходам - 1CСкачать

Практика в 1С. Заполнение книги доходов и расходов I Литвинова Анастасия. РУНОСкачать

УСН — все тонкости учета и расчета налогаСкачать