Часто финансовое положение компании требует посторонней материальной помощи. Но организации, недавно зарегистрировавшие свою деятельность, и потенциальные банкроты не могут рассчитывать на одобрение банковской ссуды. Тщательная проверка документов приведет к отклонению заявки и отказу от выдачи кредита.

В этом случае помощь искать можно внутри компании, обратившись к учредителям. Но заемные средства придется возвращать по условиям договора и сделать это нужно грамотно, учитывая все нюансы сделки.

- Важные моменты

- Возврат беспроцентного займа учредителю

- В случае долга с процентами

- Как правильно оформить

- Варианты возврата средств

- Товаром

- С расчетного счета на карту

- По кассе

- Имуществом предприятия

- Наличными

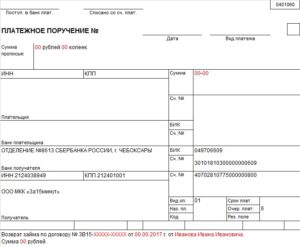

- Пример платежного поручения для выплаты займа учредителю

- Образец Платежки при Возврате Займа Учредителю на Карту

- Возврат заемных средств на карту оформление платежного поручения

- Назначение платежа при возврате займа учредителю

- Основные особенности

- Особенности возврата займа с процентами

- Как оформить покрытие займа?

- Способы возврата средств

- Имуществом компании

- Запретные способы

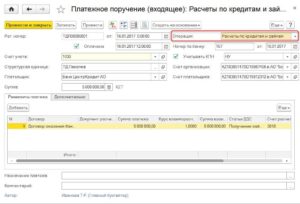

- Бухгалтерские проводки

- Налогообложение

- Похожие публикации

- Как прописать назначение платежа по договору займа

- Опасные формулировки в назначении платежа, к которым теперь цепляются банки

- История № 1. Заблокировали платеж из-за слова «агент»

- ПамяткаСкрытьПамятка. Опасные формулировки со словом «агент»

- Образец 1. Что опасно писать в платежке по НДФЛ

- История № 2. Посчитали схемой платеж за обналичку

- Образец 2. Что опасно писать в платежке на работы

- Пример требования, которые высылают банки

- История № 3. Запретили подотчет на зарплатную карту

- 📺 Видео

Важные моменты

Возврат долга учредителю по договору займа осуществляется с учетом нескольких моментов:

| Деньги необходимо вернуть в сроки, указанные в договоре | если дата возврата не установлена, то займодавец имеет право потребовать выплатить займ в течение 1 месяца в любой период действия документа. При отсутствии срока договор является бессрочным |

| Если ссуда была получена в иностранной валюте | возврат осуществляется в рублях. Сумма рассчитывается, исходя из актуального на момент возврата курса валюты |

| Получение и возврат должны отображаться в бухгалтерском учете компании | если кредит был оформлен на небольшой срок (до 1 года), то записывается в книге по счету 66. Долгосрочные займы (от 12 месяцев) отражаются по счету 67 |

| Если выплачиваются проценты | то сумма переплаты отображается в счете как отражение разницы при выданном кредите |

| Договор оформляется с учетом требований Гражданского кодекса | права сторон защищены законодательством |

Менять условия договора стороны вправе только до составления и подписания соглашения. После передачи денежных средств сделка считается состоявшейся, и изменять правила нельзя.

Существуют следующие предложения:

| «LIME» |

|

| «Moneyman» |

|

| «Moneza» |

|

| Турбозайм |

|

Возврат беспроцентного займа учредителю

Учредитель может предоставить компании беспроцентный займ. Он представляет собой ссуду, выданную без начисления процентов. Учредитель от сделки не получает выгоду, но помогает организации получить финансовую поддержку без переплат.

Взаимоотношения сторон регулируются договором. В нем прописываются условия сделки, права и обязанности, правила получения и выплаты. Кредитор не может поменять условия договора, установив проценты в процессе действия соглашения.

Договор составляется в письменном виде в свободной форме. Стороны вправе включать в документ условия сделки.

Но есть определенные пункты, которые в обязательном порядке должны быть освещены в соглашении:

- точная сумма;

- сроки использования заемных средств;

- цели использования;

- схема возврата денежных средств;

- гарантии по возврату займа.

Согласно условиям договора, сумма должна быть выплачена в установленный срок. Также учредитель может простить долг, составив документ с указанием суммы. В этом случае займ причисляется к доходам предприятия, и компания должна будет заплатить налог. Исключения составляют случаи, когда долг прощается учредителем, имеющим долю в 50% и более.

https://www.youtube.com/watch?v=jRMrooi3Z0U

Важно понимать, что в договоре обязательно должен быть указан факт использования средств на беспроцентной основе. Если этот момент не освещен, сделка автоматически приравнивается к процентной.

В случае долга с процентами

Если займ предоставляется под проценты, то это прописывается в договоре. Обязательно указывается размер ставки и порядок уплаты.

Если процент в договоре не указан, то он приравнивается к ставке, обозначенной Центральным банком на момент составления соглашения. Данное правило регламентируется статьей №809 ГК РФ.

Что касается порядка уплаты процентов, то процесс обговаривается сторонами и указывается в соглашении.

Возможно два варианта развития событий:

| Проценты начисляются на остаток долга | как при стандартном кредите и выплачиваются равными частями вместе с основным платежом |

| Процент фиксированный, рассчитывается как конкретная сумма | например, 10% от размера ссуды. Выплата производится равными частями каждый месяц или в полном объеме в конце срока |

Если договором не регламентируется порядок уплаты процентов, то, согласно пункту 2 статьи №809 ГК РФ автоматически приравниваются к ежемесячным платежам. Учредитель вправе требовать погашение процентов каждый период оплаты.

Проценты, получаемые при выплате долга, приравниваются к доходам гражданина. С общей суммы займодавец обязан уплатить налоговый сбор в размере 13%. Со стороны заемщика уплаченные проценты относятся к расходам, уменьшающим сумму доходов.

: внесение денег в деятельность ООО

Как правильно оформить

Возврат займа иностранному учредителю или гражданину РФ осуществляется без составления отдельных документов. Процесс выплат регламентируется договором и стороны обязаны следовать указанным в соглашении условиям. Действие договора прекращается после погашения последнего платежа. Это автоматически «закрывает» сделку.

На дату последнего платежа должен быть возвращен основной долг и проценты, если они установлены соглашением. Если на момент завершения сделки остается непогашенная сумма, то займодавец вправе назначить санкции. К ним относится штраф, пени и другие материальные наказания. Ответственность за несоблюдение условий договора указывается в соглашении.

Возврат займа может осуществляться равными платежами, по составленному графику, или полной суммой в конце срока. Осуществляется выплата на расчетный счет, в кассу предприятия, безналичным переводом и другими способами.

После внесения средств плательщику выдается документ, подтверждающий оплату (чек, кассовый ордер). Также официальным документом является банковская выписка с расчетного счета организации.

Одним из вариантов погашения займа является прощение долга. Учредитель может простить долг компании, что прекращает обязательства организации перед займодавцем. Такое возможно при условии, что не нарушены права третьих лиц.

Прощение оформляется договором дарения, в котором указывается сумма и дата. При этом денежные средства причисляются к доходам компании, с которого уплачивается налог.

Варианты возврата средств

Возврат займа осуществляется средствами, полученными от займодавца. Если это были деньги, то и погашается долг аналогичным способом. Часто выдается материалами, выплачивать ссуду потребуется также материалами в том же объеме и на полученную сумму.

Существует несколько способов возврата долга:

- С расчетного счета заемщика на счет займодавца.

- Имуществом.

- Материалами, полученными в качестве займа.

- Наличными средствами.

Способ возврата обговаривается сторонами при составлении договора и указывается в документе. Каждый из перечисленных методов имеет особенности, которые следует учитывать при выборе и при погашении долга.

Товаром

Согласно статье №409 ГК РФ, если у заемщика нет денег на погашение долга, то возврат займа может быть осуществлен товарами.

https://www.youtube.com/watch?v=Ot3_2f80AKc

К ним относятся материалы, изготовленные в компании заемщика или купленные для дальнейшей продажи. Товар является собственностью компании, и передача его третьим лицам является реализацией. Выручкой в этом случае считается погашенная сумма займа. Соответственно, с выручки потребуется заплатить налог, как при любом доходе.

Часто возникают споры, касающиеся количества товаров, требуемых для погашения долга. Для расчета применяется закупочная стоимость изделий, но в некоторых случаях допускается использование продажной (если речь идет о материалах, купленных компанией для реализации определенных целей).

С расчетного счета на карту

Выплатить задолженность возможно перечислением необходимой суммы на банковскую карту займодавца. Для этого руководителем предприятия оформляется документ, указывающий на выдачу средств с расчетного счета с целью возврата займа учредителю.

Перевод денежных средств документировать обязательно. Необходимо это не только для ведения бухгалтерской деятельности и отчетности перед налоговыми органами, но и для подтверждения перевода.

Переводить средства можно не только на банковскую карту, но и на расчетный счет учредителя. Выбор делается в пользу того способа, который предпочтительней заемщику.

По кассе

В кассу предприятия поступают средства, вырученные от реализации товаров или услуг.

Согласно Указанию Центрального банка РФ №3073-У от 07.10.13, выдача наличных из кассы предприятия возможна только в определенных направлениях:

| Выдача сотрудникам предприятия | заработной платы и социальных выплат (оплата больничных листов, отпускных и т.д.) |

| Выплата страхового возмещения физическим лицам | и выдача денежных средств сотрудникам предприятия под отчет |

| Оплата товаров и услуг | необходимых для работы организации |

Исходя из указанного перечня, выплачивать ссуду наличными средствами из кассы предприятия нельзя. Чтобы произвести оплату, потребуется передать суммы от реализации в банк, а затем снять с расчетного счета, указав «возврат займа». Только в этом случае допускается выдача наличных средств учредителю через кассу компании по РКО.

Имуществом предприятия

Возврат долга имуществом предприятия осуществляется по тому же принципу, что и выплата товаром компании. Имущество относится к собственности заемщика, а его передача для погашения долга относится к реализации. Соответственно, потребуется уплатить налог на прибыль.

Для погашения долга могут использоваться любые основные средства, принадлежащие организации. К ним относится:

- оборудование, атрибуты для производства товаров;

- автотранспорт;

- недвижимость.

Учредитель и руководитель компании могут договориться на выплату долга имуществом, имеющим стоимость, приблизительно равную сумме займа. Например, за использование заемных средств учредителю выдается автомобиль.

При передаче прав собственности на имущество составляется документ, указывающий на списание основных средств с баланса компании в счет погашения кредита. Но это не избавляет от необходимости уплаты налога. После завершения сделки руководителем компании должна быть подана декларация о полученном доходе.

Наличными

Выдача наличных средств через кассу предприятия в счет погашения займа не разрешена. Долг должен погашаться только безналичным переводом. Даже если займодавец передает денежные средства наличными в кассу предприятия, они отправляются в банк, а затем снимаются для возврата долга.

Часто руководители оплачивают долги из собственной заработной платы. Это не запрещено законодательством, но при возникновении конфликта между сторонами доказать произведенные выплаты будет достаточно трудно. Поэтому не стоит рисковать собственными деньгами. Запросив в банке списание средств на сумму займа, можно будет сразу выдать долг из кассы предприятия.

https://www.youtube.com/watch?v=X4kg-28HXqk

Выдача денежных средств из выручки предприятия для погашения займа является административным правонарушением. И в случае обнаружения данного нарушения руководителю компании придется заплатить штраф.

Стоит учитывать, что выдача денежных средств через кассу предприятия возможна на сумму до 100 000 рублей для юридических лиц. Возврат долга физическим лицам не имеет ограничения в сумме.

Займ от учредителя — это отличная возможность получить финансовую помощь от лица, являющегося работником компании. Предоставить его может сам руководитель предприятия из личных средств, оформив договор с собой.

Он также вправе установить процентную ставку. И перед составлением соглашения требуется обсудить все нюансы возврата долга — сроки, способы, порядок уплаты процентов и т.д. Это позволит избежать проблем при погашении, не нарушив действующее законодательство.

Внимание!

- В связи с частыми изменениями в законодательстве информация порой устаревает быстрее, чем мы успеваем ее обновлять на сайте.

- Все случаи очень индивидуальны и зависят от множества факторов. Базовая информация не гарантирует решение именно Ваших проблем.

Поэтому для вас круглосуточно работают БЕСПЛАТНЫЕ эксперты-консультанты!

ЗАЯВКИ И ЗВОНКИ ПРИНИМАЮТСЯ КРУГЛОСУТОЧНО и БЕЗ ВЫХОДНЫХ ДНЕЙ.

Видео:Как формировать платежки и выгружать их в банк-клиентСкачать

Пример платежного поручения для выплаты займа учредителю

» » » » 22.08.2020 Если предприятие создано на основании уставного капитала, то при получении чистой прибыли доходы делятся между учредителями.

Размер дивидендов прописывается в решении учредителя или протокола собрания учредителей. Собрание проводится ежегодно, где принимается решение целесообразности начисления дивидендов.

На заседание должны присутствовать не меньше половины членов акционерного общества, лишь тогда принятое решение считается правомерным.

Статья описывает типовые ситуации.

Чтобы решить Вашу проблему — или позвоните бесплатно: — Москва — — Санкт-Петербург — — Другие регионы — Это быстро и бесплатно! Дивидендами считаются с дохода, оставшегося после осуществления всех необходимых платежей: налоги, взносы, заработная плата, коммунальные платежи. Для перечисления средств участникам общества заполняется платежные поручения.

Периодичность выплаты дивидендов выбирается собственниками предприятия.

Выплаты могут осуществляться ежеквартально, один раз в полугодие или год.

Конкретные даты определяются на собрании всех акционеров. Когда сроки не обозначены, доходы должны быть выплачены не позднее 60 дней с даты принятия соответствующего решения. Особого документа для передачи дивидендов получателю не предусмотрено.

Можно использовать типовые бланки платежек, использующиеся для перечисления денежных средств на расчетный счет. Если отсутствует протокол собрания акционеров, бухгалтерия не имеет права отражать хозяйственные операции, выплачивать дивиденды.

После составления документа необходимо, чтобы под ним поставили автографы все ответственные сотрудники:

- руководитель компании, выплачивающий указанные средства;

- работники, на чей счет перечисляются дивиденды;

- непосредственный исполнитель, бухгалтер.

Первичным документом для оформления выплаты прибыли является решение учредителей компании. А если есть всего один учредитель, то вместо протокола надо оформить решение участника или акционера о выплате дивидендов. Распределение прибыли не является обязанностью общества.

Прибыль может остаться нетронутой. Отсутствие решения не дает право на получение причитающейся доли какому-либо участнику даже при обращении в судебный орган. Если же решение было принято, а суммы не выплачены, то на причитающуюся сумму можно даже получить имущество организации.

https://www.youtube.com/watch?v=cEFB9RBWTFc

Платежный документ для выплаты дивидендов оформляется по общим правилам.

Сумма по платежке может перечисляться как физическому, так и юридическому лицу. При этом, если участником общества является физическое лицо, то дивиденды переводятся по платежному поручению на его банковскую карту.

Если участником общества является юридическое лицо — то дивиденды переводятся по платежке на расчетный счет участника — юридического лица. Форма платежного поручения установлена Центробанком РФ, в ней отображается информация:

- о плательщике и получателе денежных средств (наименование предприятия, ФИО физического лица);

- о кодах и банках отправителя и получателя;

- о дате оформления платежки и фактического перечисления средств;

- о сумме перевода дивидендов.

В поле платежки «» прописывается, что выплачиваются дивиденды за определенный промежуток времени, на основании решения собрания или приказа единственного учредителя (реквизиты документа). В поле 101 фиксируется информация о : 01 — юридическое лицо, обозначается цифрой 5.

Платежное поручение подписывается руководителем организации и главным бухгалтером, проставляется печать. Одновременно оформляется платежное поручение на НДФЛ с дивидендов. Для физических лиц, пребывавших на территории России не менее 183 дней в течении календарного года (налоговые резиденты), ставка налога составляет 13 %, для иной категории — 15 %.

Подробное заполнение платежки можно найти .

Пример заполнения платежки на выплату дивидендам учредителям общества – . Так выглядит образец: Выплата дивидендов не является простой задачей для сотрудника бухгалтерии.

На собрании акционеров не всегда получается найти единое решение об установлении размеров дивидендов. Данные средства могут быть направлены на расширение масштабов производства, участие новых бизнес-проектах, тендерах.

Также не следует забывать, что нестабильная выплата дивидендов или резкое их увеличение может привести к снижению курса акций предприятия. Перед начислением средств необходимо очень внимательно ознакомиться с действующим законодательством.

Получение прибыли — законное желание вкладчика, купившего долю той или иной компании и рискующего собственными денежными средствами в пределах доли. Участник не может рассчитывать на положительный результат от инвестиций в случае, когда компания признана банкротом или не приносит никакого дохода, пока просто окупает себя (выплачивает обязательные платежи).

На уровне законодательства вопрос о получении нераспределенной прибыли через кассу не регламентирован, но правильнее перечислять средства безналичными переводами. Статья описывает типовые ситуации.

Чтобы решить Вашу проблему — или позвоните бесплатно: — Москва — — Санкт-Петербург — — Другие регионы — Это быстро и бесплатно!

Образец Платежки при Возврате Займа Учредителю на Карту

Среди способов обеспечения возвратности стоит выделить следующие: Штрафные санкции или неустойки Определяются в соответствии с действующим законодательством, а точнее по статье 330 Гражданского Кодекса РФ, и выплачиваются непосредственным заемщиком в случае допущения просрочки выплаты кредита. Статья 330. Понятие неустойки Привлечение поручителей На основании норм статьи 361 Гражданского Кодекса поручитель берет на себя обязательства по выплате средств и по выполнению прочих функций.

Статья 361. Как сделать возврат займа учредителю Если в соответствующем договоре указывается пункт погашения долговых обязательств посредством определенных товаров, то документ не будет являться соглашением о кредитовании. Однако может применять вполне легальная схема.

- Кредитные средства могут быть возвращены учредителю путем снятия требуемой суммы денежных средств с расчетного счета организации – заемщика.

- Ее суть заключается в том, что товарный объект передается в пользу непосредственного кредитора по актуальной рыночной стоимости, благодаря чему осуществляется зачет встречных запросов. Средства, полученные от реализации товарных объектов, в бухгалтерском учете будут отражены в качестве выплат обязательств по кредиту.

Чтобы произвести оплату, потребуется передать суммы от реализации в банк, а затем снять с расчетного счета, указав «возврат займа».

Только в этом случае допускается выдача наличных средств учредителю через кассу компании по РКО.

- автотранспорт;

- недвижимость.

- оборудование, атрибуты для производства товаров;

Учредитель и руководитель компании могут договориться на выплату долга имуществом, имеющим стоимость, приблизительно равную сумме займа. Как правильно вернуть займ учредителю В случае прощения заимодавцем долга и, если доля его в уставном капитале предприятия составляет 50% и более, предприятие не уплачивает никаких налогов на прибыль (согласно подпункту 11 п.

1, ст. 251 НК РФ). В противном случае, предприятие уплачивает налог в общем порядке согласно п.

https://www.youtube.com/watch?v=1ZBtVF1_wt4

ГК РФ).

Как правильно оформить Ниже приведены основные пункты, которые должны быть указаны в процентном договоре: Пункты договора Что должно быть указано в договоре Способ осуществления займа Заем может быть предоставлен и возвращен наличными или безналичными денежным средствами Сроки займа В договоре можно не устанавливать конкретный срок, на который предоставляется заем, однако, необходимо зафиксировать период, за который заемщик должен возместить заимодавцу

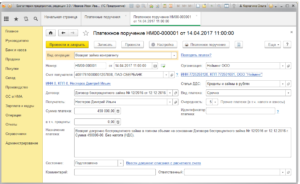

Возврат заемных средств на карту оформление платежного поручения

Операция осуществляется как обычное перечисление средств. Однако для целей налогового и бухгалтерского учета обязательно должно присутствовать основание такого перевода. Уполномоченный представитель организации-дебитора составляет документ, в котором указывает условия транзакции и ее цели.

То есть из платежного документа должно быть понятно, что определенная сумма средств переводится учредителю как возврат ранее полученного займа.

Перевести деньги с расчетного счета организации можно не только на карту учредителя, но и на его расчетный счет. Рассмотрим их. Возврат по платежному поручению Перечисление денежных средств с ошибками, допущенными в платежном поручении, условно можно разделить на два вида:

- иные платежи с ошибками (к примеру, ошибочное перечисление денежных средств не тому получателю, возврат займа с ошибкой в платежном поручении и т.п.).

- невыясненные платежи в бюджет;

Возврат ошибочных платежей до наступления стадии безотзывности одинаков для обоих видов и производится кредитной организацией по волеизъявлению плательщика.

Правила такого возврата принимаются банком в соответствии с Порядком от 19.06.2012 N 383-П. Если же стадия безотзывности пройдена, осуществить возврат труднее, т.к.

Потому как ну я ни фига не понимаю, что это такое и с чем его едят. А вдруг там ВП возникает? Банк велел конкретизировать — что именно за услуги, но нормативный акт назвать не могут, Положение о безналичных расчетах.

Видео:Платежные поручения в 1С 8.3 БухгалтерияСкачать

Назначение платежа при возврате займа учредителю

Подавляющая часть компаний время от времени берет займы. Средства могут быть взяты прямо у учредителя. Данная сделка имеет определенные нюансы. Руководитель должен правильно оформить привлечение средств, но не менее важным этапом является их возврат. Рассмотрим все нюансы этого этапа в статье.

Основные особенности

Рассмотрим основные правила возврата займа:

- Деньги нужно перевести в сроки, прописанные в договоре.

- Если в договоре займа сроки не указаны, кредитор может потребовать вернуть средства в любой момент. Дебитор обязан погасить долг в течение месяца с даты направления претензии займодателем.

- Если заем был выдан в иностранной валюте, возвращать его нужно в рублях. Итоговая сумма определяется по курсу, действительному на момент возврата средств.

- Заем может быть беспроцентным. Однако нужно прописать в договоре это условие. Если этого не сделать, то проценты будут начисляться.

ВАЖНО! Условия договора могут быть изменены до заключения соглашения. После передачи средств кредитору считается, что сделка состоялась. То есть условия ее менять нельзя.

Особенности возврата займа с процентами

Если средства предоставляются под проценты, об этом должно быть сказано в договоре. В нем также прописывается ставка, порядок платежей.

Если в документе нет информации о ставке, она определяется согласно ставке ЦБ на момент заключения договора.

Если в соглашении нет данных о порядке уплаты процентов, они будут включены в ежемесячный платеж.

ВАЖНО! Проценты, получаемые учредителем, будут считаться его доходом. Поэтому они облагаются налогами в размере 13%. Проценты, выплачиваемые дебитором, будут считаться его расходами. Они уменьшают налогооблагаемую базу.

Как оформить покрытие займа?

Возврат средств не предполагает оформления дополнительных документов. Вся процедура проводится по ранее составленному договору, в соответствии с его положениями. Договор продолжает действовать вплоть до совершения последнего платежа, после чего сделка закрывается.

https://www.youtube.com/watch?v=Rqyg3zRVPWE

На дату последней выплаты должно быть возвращено как основное «тело» задолженности, так и проценты. Если осталась невыплаченная сумма, кредитор может применить различные санкции, указанные в договоре.

В зависимости от условий соглашения, платежи могут выплачиваться по графику, единовременным платежом. При покрытии задолженности дебитор должен затребовать бумагу, которая подтверждает проведенную оплату.

К примеру, это может быть чек или банковская выписка.

Способы возврата средств

Способ возврата займа должен быть прописан в соглашении между сторонами. Рассмотрим самые распространенные варианты.

Возможность возвращать задолженность товаром оговорена в статье 409 ГК РФ. Погасить заем можно следующими видами продукции:

- Товаром, произведенным в компании.

- Продукцией, приобретенной фирмой для дальнейшей реализации.

Товар, в рамках закона, – это собственность ЮЛ. Поэтому при ее передаче сделка будет считаться реализацией и с выручки придется платить подоходный налог.

ВАЖНО! Как определять количество продукции для погашения займа? Обычно при расчетах используется закупочная стоимость.

Имуществом компании

Погашение займа собственностью организации подлежит тем же правилам, что и покрытие долга товаром. Придется уплачивать налог на прибыль с каждого платежа, так как сделка официально будет считаться реализацией.

Для совершения платежей можно пользоваться любыми основными средствами, находящимися в собственности предприятия:

- Оборудование, инструменты для изготовления продукции.

- ТС.

- Недвижимые объекты.

Соотношение суммы займа с основным средством, которым планируется погашать задолженность, определяется совместно обеими сторонами соглашения. К примеру, дебитор может передать учредителю авто, стоимость которого, с учетом амортизации, приблизительно равна сумме долга.

ВАЖНО! Нужно не забыть оформить сделку документально. В частности, требуется оформить документ о списании ОС с баланса предприятия в счет покрытия займа. Также придется уплатить налог, а потому после проведенного платежа подается декларация о полученной прибыли.

Запретные способы

Нужно учитывать, что при возврате займа можно пользоваться не всеми средствами. Запреты оговорены в различных указаниях ЦБ и правительства.

Существует оговоренный Указанием ЦБ от 7 октября 2013 года перечень, куда можно тратить средства из кассы предприятия. Погашение займа в этот список не входит. Покрыть задолженность, используя средства из кассы, можно только по следующей схеме:

- Берутся средства из кассы и переводятся на РС в банке.

- С РС предприятия деньги переводятся кредитору с указанием «возврат займа».

Брать средства напрямую из кассы для покрытия долга – правонарушение.

Возврат задолженности наличными под запретом. Все переводы должны быть исключительно безналичными в целях их отслеживания. Если в предприятии есть только наличные средства, их нужно перевести на свой РС, а затем на РС учредителя.

К СВЕДЕНИЮ! Некоторые руководители выплачивают заем прямо из своей зарплаты. Делать так не запрещено, но не рекомендовано, так как проведенные операции никак нельзя будет подтвердить.

ВНИМАНИЕ! Использование выручки для погашения задолженности – это административное правонарушение, за которое полагается штраф.

Бухгалтерские проводки

Рассмотрим проводки при покрытии задолженности перед учредителем товаром:

- ДТ76 КТ91. Отражение выручки от реализации товара.

- ДТ90.3 КТ68.02. Начисление НДС.

- ДТ66 КТ76. Зачет долга.

Требуется также указать сумму платежей и первичные документы, на основании которых совершается каждая из операций.

Рассмотрим проводки при выдаче кредита от учредителя:

- ДТ51 КТ66. Получение займа.

- ДТ91.1 КТ66. Отражение процентов.

- ДТ66 КТ51. Возврат средств учредителю.

- ДТ66 КТ51. Перечисление процентов по займу.

Заем также может быть беспроцентным. В этом случае проценты можно не отображать.

Налогообложение

Налогообложение при возврате займа руководителю не отличается от налогообложения при выплатах любому другому кредитору.

https://www.youtube.com/watch?v=-7lfffE4CAo

Если долг погашается ОС компании или ее продукцией, уплачивается налог на прибыль, так как считается, что проводится акт реализации собственности предприятия. После проведения сделки придется подавать декларацию в налоговую.

Все операции, связанные с возвращением займа, должны подтверждаться первичной документацией для целей налогообложения. Из-за невозможности полноценного контроля запрещается оплачивать долг наличными средствами.

Похожие публикации

Структура и порядок заполнения платежных поручений унифицированы Банком России. Образец документа и правила его оформления приведены в Положении ЦБ РФ от 19.06.2012 г. № 383-П.

Чтобы платежный документ мог быть использован в качестве доказательства факта осуществления перечислений, в нем необходимо детально прописать назначение средств и основания для их перевода.

Как прописать назначение платежа по договору займа

При заполнении бланка платежного поручения необходимо правильно сформулировать текст назначения платежа. Если в этой части документа не будут присутствовать все обязательные элементы, банк отклонит заявку на перевод денег.

Когда осуществляется перечисление по договору займа, назначение платежа должно содержать такие данные:

- обязательна фраза, по которой можно понять целевое предназначение перевода – выдача займа, погашение кредита, погашение задолженности, выплата процентов по кредитному договору и т.д.;

- указывается документ, служащий основанием для оплаты – договор займа, кредитное соглашение, дата и номер такого документа;

- выделение типа займа – процентный (при этом указывается размер процентов) или беспроцентный;

- период расчета и другие уточняющие сведения;

- в заключительной части фразы прописывается сумма НДС – при выдаче займов и возврате заимствованных средств, а также процентов по ним, налог не начисляется, поэтому указывается, что данная сумма «НДС не облагается» (пп. 15 п. 3 ст. 149 НК РФ).

Видео:Как внести беспроцентный займ от учредителя и / или безвозмездную помощь от учредителя в 1С ?Скачать

Опасные формулировки в назначении платежа, к которым теперь цепляются банки

Мы собрали реальные истории клиентов, которым банки заблокировали платежи, и привели примеры поручений с опасными и безопасными формулировками.

На днях наша читательница не смогла заплатить аванс поставщику. Банк не пропустил платеж, хотя она переводила деньги со стандартной формулировкой «Оплата за товары по счету № __ от ______» (см. рисунок справа).

Раньше такие платежи проходили всегда без проблем. Мы выяснили, по каким причинам банк завернул такой платеж.

Основная причина в том, что банки теперь запрещают писать в назначении платежа обобщенные слова типа товар, услуги, работы. Эти слова не пропускает программа внутреннего контроля банка. Банкиры рекомендуют исправить платежку и написать конкретно, за какой товар фирма платит: за дрова, за холодильники, за датчики-реле и т.д.

Обобщенные названия в платежке – не единственная проблема, из-за которой банк не пропускает платеж. Читатели рассказали, по какой причине им банк блокировал платежи.

«…Банк обычно пишет причину, почему отклонил платеж. В пояснении банк написал, что название ООО «Прогресс» не должно содержать кавычки. Позвонила контрагенту, посмотрела их выписку, название с кавычками. Попробовала выгрузить платежку без кавычек. Все нормально, платеж прошел…»

«…У меня банк отклонял платеж, на совсем небольшую сумму и без пояснений. Мы с сотрудницей банка несколько раз пытались отправить, пока она не обнаружила, что в их системе название контрагента большими буквами, а в платежке – только одна заглавная…»

«…В Сбербанке не проходила оплата поставщику, с которым работали более 18 лет. Как оказалось, контрагент по их светофору неправильного цвета. После долгих переговоров банк все-таки пропустил платеж, но потребовал подтверждающие документы…»

История № 1. Заблокировали платеж из-за слова «агент»

«…Мне отклонили платеж за реагент химический. Объяснили, что программа блокирует платежи со словом “агент”…»

«…Угораздило в назначении платежа за “коммуналку” написать: “по агентскому договору № __ от ___”. Сумма 3000 руб.! Второй день готовим документы по письму из банка о противодействии терроризму по закону № 115-ФЗ…»

«…Банк завернул платежку по НДФЛ за то, что в назначении платежа было слово “агент”. Полное назначение в поле 24 было такое: “НДФЛ за апрель — в качестве налогового агента”. Получается, если мы платим налог в бюджет, мы финансируем терроризм?..»

Что не нравится банку. Банк придрался к платежным поручениям, где в назначении платежа есть слово «агент». Неважно, «агент» — это отдельное слово или часть другого. Все платежки, в которых есть пять заветных букв, банковская программа-робот отсеивает.

https://www.youtube.com/watch?v=uCwS77HChMo

Частые формулировки в платежках, которые под угрозой, мы привели в памятке ниже. Если в платежке затесалось слово «агент», банкиры потребуют пояснения и документы. Представьте договоры, отчетность, акты и прочие бумаги, которые подтверждают, за что вы переводите деньги.

ПамяткаСкрытьПамятка. Опасные формулировки со словом «агент»

Как решить проблему. Только из-за одного слова «агент» банк не может блокировать платеж, если он законный (см. мнение ниже). Но безопаснее формулировать назначение перевода без слова «агент», заменять его синонимами, чтобы программа автоматически не отсеяла платеж и не пришлось тратить время на споры с банками.

Александр Баукен,

доцент кафедры Теории государства и права и конституционного права ФГАОУ ВО «ЮУрГУ (НИУ)», к. ю. н.

— Само по себе слово «агент» в платежном поручении не является основанием для блокировки, это противоречит закону. Но если с таким назначением организация произвела несвойственный ей платеж, который банк может расценить как подозрительный, специалисты вправе приостановить операцию.

Образец 1. Что опасно писать в платежке по НДФЛ

Кликните на платежку, чтобы увидеть безопасную формулировку

История № 2. Посчитали схемой платеж за обналичку

«…В банке произошел курьезный случай. В марте в офис привезли новые двери. Они были нестандартного размера, поэтому наличники на дверную коробку и работы по установке заказали отдельно.

Подрядчик выставил счет “За обналичку дверей по договору …”.

Перенесла эту фразу в платежку, а банк обвинил нас в отмывании средств! Пришлось делать фотографии дверей без обналички и отвозить в банк счет и договор на работы…»

Что не нравится банку. Банк настороженно относится к платежкам, в которых есть слова «обнал», «обналичка», «обналичивание» и пр., даже если компании платят за работы — установку наличников на двери, окна и т. п. Такие платежи банки воспринимают как вывод денег из фирмы без налогов.

Как решить проблему. В назначении платежа избегайте слов «за обналичку» или «за обналичивание». Пишите в платежке «за ремонтные работы», а в скобках расшифруйте сами работы. Например, «установка двери, декоративных планок, фурнитуры».

Образец 2. Что опасно писать в платежке на работы

Кликните на платежку, чтобы увидеть безопасную формулировку

Если банк уже заподозрил обналичку, то потребует у фирмы документы на основании пункта 14 статьи 7 Федерального закона от 07.08.2001 № 115-ФЗ. Весь список бумаг, которые может запросить банк, смотрите во врезке.

1. Документы, которые подтвердят экономический смысл операции, — договоры, приказы и пр. Например, если выдаете заем — договор займа, если подотчет — приказ или заявление на выдачу сумм.

2. Документы, которые подтверждают, что фирма располагается по адресу, — договоры аренды, акты приема-передачи арендованного имущества, выписки из реестра недвижимости, свидетельства о собственности.

3. Информация о работниках — штатное расписание, приказы о приеме на работу.

4. Документы, которые подтвердят, что у фирмы есть имущество, — техпаспорт на автомобиль, договоры аренды, лизинга и пр.

5. Бухгалтерский баланс и отчет о финансовых результатах.

6. Сведения об открытых счетах в других банках — в виде информационного письма.

7. Документы, которые подтвердят целевое использование подотчетных, перечисленных на карты, — выписки банка, чеки терминала, авансовые отчеты и пр.

8. Схема ведения бизнеса, сведения о фактическом виде деятельности.

9. Платежки по налогам, взносам, декларации, расчеты по взносам с квитанциями или протоколами о принятии.

10. Карточки счетов 50, 51, 68, 69.

11. Справка из ИФНС, которая подтвердит, что у фирмы нет долгов.

Пример требования, которые высылают банки

Если не обоснуете, зачем переводите деньги, рискуете попасть в реестр сомнительных клиентов и остаться без счета. Реестр размещен на сайте fedsfm.ru в разделе «Меню/Перечень организаций». В списке более 8 тыс. клиентов, и с каждым днем число «везунчиков» увеличивается.

https://www.youtube.com/watch?v=mLTEMIsbK98

Что делать, если банк заблокировал платеж, а деньги не возвращает? Подробности — во врезке.

Николай Потапов,

главный специалист УРПА ЮЛПАО «АК БАРС» БАНК

— Что делать, если банк заблокировал платеж фирмы, а деньги нужны срочно?

— Письменно обратитесь в банк с требованием пояснить причины, по которым вам приостановили операцию. Подготовьте документы, которые подтвердят сделку, — договоры, акты и пр. Банк разблокирует платеж.

— Как быть, если банк отказывается пояснять причины и его не устраивают документы? Только закрывать счет?

— Если деньги нужны срочно, быстрее будет закрыть счет. Деньги вам выдадут в течение семи дней со дня, как вы обратились в банк с заявлением. Если есть время на споры — жалуйтесь в Центробанк, обращайтесь в Росфинмониторинг или в прокуратуру. Одновременно с этим пишите заявление в суд, чтобы банк расторг договор банковского счета, выплатил остаток и неустойку.

— Можно ли закрыть счет и получить деньги в один день? Какие документы для этого потребуются?

— Теоретически возможно. Чтобы специалисты банка пошли вам навстречу, приложите бумаги, которые подтвердят, что вам срочно нужны деньги. Например, договоры с контрагентами, которые ожидают оплаты, и пр.

История № 3. Запретили подотчет на зарплатную карту

«…Директор распорядился перекинуть командировочные на зарплатные карты. В платежке написали: “Под отчет по заявлению”. Но в банке платеж не пропустили. Сказали, что обычные карты только для переводов по зарплате, а для подотчетных надо открывать корпоративные карты…»

Что не нравится банку. Банк придирается к переводам подотчетных на зарплатные карты, особенно если в платежке фирма не сослалась на приказ о командировке и заявление работника, в котором он просит выдать деньги под отчет.

Как решить проблему.

📺 Видео

ООО берет деньги в долг у учредителя / оформляем займ между ООО и собственникомСкачать

Как правильно выводить прибыль из ОООСкачать

Как учредителю занять у компании? / Почему наличие процентов в договоре важно?Скачать

Что такое документ «Платежное поручение» и для чего он нужен? asistent.kzСкачать

Упрощенка в 1С 8.3 самостоятельно. Займ от учредителяСкачать

Договор займа | Консультация юристаСкачать

КАК ЗАПОЛНИТЬ ПЛАТЕЖНОЕ ПОРУЧЕНИЕ ЕНП И УВЕДОМЛЕНИЕ В НАЛОГОВУЮ 2023 В 1ССкачать

Заем от учредителя в 1С Бухгалтерия 8Скачать

Инструкция по заполнению платежного порученияСкачать

Как перечислить ЕНП и оформить платежное поручение в 2023 годуСкачать

Процентный заем от учредителя, физического лица в "1С: Бухгалтерия 8.3"Скачать

Беспроцентные займы. Налоговые последствия и риски.Скачать

Как вернуть переплаты с мфо. Какие онлайн займы делают возврат.Скачать

КАК ОТБИТЬ ДОКАЗАТЕЛЬСТВА БАНКА ИЛИ ЗАЙМА В СУДЕ. ФОРМЫ ПЕРВИЧНЫХ РАСЧЕТНЫХ (ПЛАТЕЖНЫХ) ДОКУМЕНТОВ.Скачать

Платежное поручение в 1С БухгалтерияСкачать

Что такое платежное поручение?Скачать

Учет кредитов и займов в 1ССкачать