Кроме того, эти сведения чрезвычайно полезны при заключении соглашений с контрагентами.

В этой статье мы расскажем вам, можно ли узнать систему налогообложения по ИНН (индивидуальный налоговый номер — спецкод любого налогоплательщика в России — как физического, так и юридического лица, который ему выдается при регистрации в отделении налоговой службы) и как это сделать. Начнем с определения таковых систем, существующих сегодня. Прежде чем рассказать о том, как узнать систему налогообложения по ИНН, разберемся с самим понятием.

Под ним понимается ряд правил, которые регулируют размер и порядок взимания налогов и прочих сборов (ст. Представим в таблице ключевые особенности существующих систем налогообложения, доступных для ООО.

Вид режима Характеристика Важные условия ОСН Ведение налоговой и бухгалтерской отчетности в полном размере.Уплата налога на прибыль, имущество, НДС. Налог на прибыль — 20 %.НДС — 0,1-0,18 %, в зависимости от разновидности товара.Налог на имущество — региональные ставки.

ЕНВД Чтобы компания перешла на этот режим, она не только должна иметь заданное число работников в штате, но и заниматься определенным типом деятельности. Ставка рассчитывается по специальной формуле. За счет уплачиваемых страховых взносов возможно не более чем в половину уменьшить сумму отчисляемых налоговых выплат.

ЕСХН Подобие УСН, но только для фирм, занятых в производстве, переработке и реализации с/х продукции. Непременное условие — все названные циклы должны осуществляться компанией самостоятельно. Все конкретные условия заключены в гл.

26 НК РФ. Теперь перейдем еще более ближе к сути вопроса.

ИНН — это строгая 12-цифровая комбинация.

Первые два из ее символов могут рассказать о регионе, где данное лицо или организация состоит на налоговом учете (ст. 84 НК России).

А вот как узнать систему налогообложения ООО по ИНН контрагента — вопрос, с которым справиться несколько труднее.

Однако он заметно упрощается тем, что налоговый код относится к открытым данным — он обязательно прописывается во всей учредительной и регистрационной документации, а также в договорах, отчетности и контрактах фирмы.

Поэтому, раз эта информация есть в свободном доступе, вопрос: «Как узнать систему налогообложения ООО по ИНН?» абсолютно законен. А теперь озвучим все имеющиеся способы получения такой информации.

Способы достаточно просты и доступны: Посетите отделение налоговой службы, в котором зарегистрирован контрагент, и обратитесь к инспектору с интересующим вас вопросом — напишите соответствующее заявление, где нужно прописать ИНН партнера.

Узнать о налогом режиме ООО можно и в режиме онлайн — зайдите на официальный сайт налоговой службы или же «Госуслуги».

- Запрос в налоговую о применяемой системе налогообложения

- Запрос в налоговую о системе налогообложения образец

- Справка о применяемой системе налогообложения

- Справка о применяемой системе налогообложения: образец

- Письмо с запросом информации на каком режиме налогообложения находится ооо

- Образец справки об общей системе налогообложения

- Достаточно ли справки о применении ОСНО для подтверждения правомерности вычета

- Как написать справку о системе налогообложения есхн

- Можно ли получить справку из налоговой инспекции, минуя контрагента

- Письмо в банк о системе налогообложения

- Письмо-уведомление о применении компанией или предпринимателем осно

- Контрагент требует справку из налоговой о применении УСН

- Справка об общей системе налогообложения образец

- Как подтвердить применяемую систему налогообложения?

- Письмо о применении общей системы налогообложения: образец

- Справка о системе налогообложения: образец

- Зачем нужна справка

- Как подготовить

- Справка для ОСНО

- sandseller.ru

- Информационное письмо или уведомление о применении общей системы налогообложения (ОСНО) и образец его заполнения

- Позиция ФНС РФ

- Для чего может потребоваться справка о примиряемой системе налогообложения

- Справка о применении общей системе налогообложения образец

- Как подтвердить ОСНО

- Справка о применяемой общей системе налогообложения образец

- Справка о применении общей системы налогообложения

- Справка об общей системе налогообложения: образец, особенности получения и рекомендации

- Уточняющие нюансы

- Что такое ОСН

- Справка об общей системе налогообложения образец скачать бесплатно

- Уведомление о переходе на УСН с 2019 года: образец заполнения

- Какие еще запросы можно направлять в налоговую инспекцию, будучи на упрощенке

- Пример справки о системе налогообложения

- Онлайн журнал для бухгалтера

- Запрос в налоговую на подтверждение упрощенки

- Как подтвердить, что налогоплательщик применяет упрощенную систему налогооложения (УСН)?

- Как узнать систему налогообложения?

- Узнаем систему налогообложения предприятия по ИНН

- Информационное письмо о том, что организация является плательщиком НДС или нет

- Как правильно составить ответ на запрос о предоставлении информации, образец письма

- Форма 26.2-7 — как получить информационное письмо о применении УСН

- В каких случаях стоит запросить информационное письмо

- Как получить письмо по форме 26.2‑7

- Что должно содержаться в информационном письме от ИФНС

- 🎦 Видео

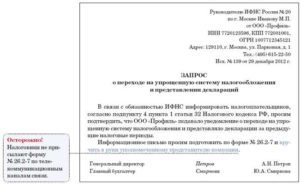

Запрос в налоговую о применяемой системе налогообложения

Такой срок предусмотрен пунктом 93 Административного регламента ФНС, утвержденного приказом Минфина России от 2 июля 2012 г.

№ 99н. Важная деталь: запросить данные о декларации за 2012 год имеет смысл не раньше 2 апреля 2013 года. То есть пока не истечет срок, предусмотренный для сдачи отчета в ИФНС.

Этот вывод следует из формы № 26.2-7.

А какие сведения ревизоры приведут в письме, если ваша компания до упрощенки применяла другой режим налогообложения?

А вот получить ответ по ТКС не получится.

Дело в том, что электронного формата для такой формы чиновники не утверждали. Если же вы забыли отметить, каким способом хотите получить письмо, то налоговики отправят его по умолчанию почтой.

Вам может понадобиться любая другая информация, связанная с упрощенкой. Например, узнать мнение ИФНС по спорному вопросу. Или вы только устроились бухгалтером в компанию.

https://www.youtube.com/watch?v=n_XSvbLZm1Y

И хотите на всякий случай выяснить, какой объект налогообложения заявляла компания в налоговой инспекции — «доходы» или «доходы минус расходы». Важная деталь В инспекции можно запросить сведения и о том, какой объект налогообложения выбрала ваша компания — «доходы» или «доходы минус расходы».

Получить ответы на все эти вопросы можно, направив в инспекцию запрос в произвольной форме. Составьте его точно так же, как запрос о применении упрощенки и подаче деклараций.

Если речь идет о сверке платежей, то налоговики должны выдать документ строго установленной формы.

Это акт совместной сверки, утвержденный приказом ФНС России от 20 августа 2007 г. № ММ-3-25/494 А вот на другие запросы налоговики подготовят ответ в произвольной форме — в течение 30 календарных дней.

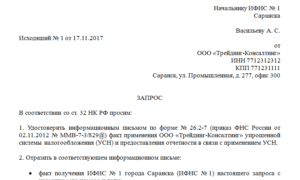

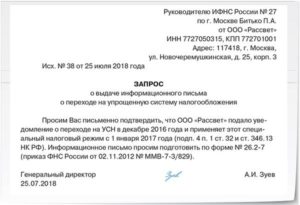

1 Запрос с просьбой подтвердить, что компания применяет упрощенку и сдает декларации, можно составить в произвольной форме. А ответ инспекторы подготовят строго по форме № 26.2-7. 2 В запросе укажите, что хотите получить информационное письмо лично в руки.

Тогда ответ ИФНС не затеряется.

Статья:

«План ваших срочных действий, чтобы с 2013 года компания могла применять упрощенку»

(«Главбух» № 23, 2012).

Документы:приказ ФНС России от 2 ноября 2012 г. № ММВ-7-3/829 @, пункт 93 Административного регламента, утвержденного приказом Минфина России от 2 июля 2012 г. № 99н.

-unp.

ru/articles/42755-qqgb-16-m3-kak-poluchit-iz-ifns-pismo-kotoroe-podtverdit-chto-vasha-kompaniya-primenyaet-uproshchenku ======================== образец справки о применяемой системе налогообложения ======================== Добавлен 25 Сен 2016 от S13.

Сегодня организации и частные предприниматели могут воспользоваться несколькими системами для. Образец справки о применяемой системе налогообложения. Нужно ли применять

К заявлению прилагаются следующие документы: краткая биография заявителя; справка с места его работы с указанием должности и заработной платы либо копия декларации о доходах; копия финансового лицевого счета и выписка из домовой (поквартирной) книги с места жительства или документ, подтверждающий право собственности на жилое помещение; справка органов внутренних дел об отсутствии судимости за умышленное преступление против жизни или здоровья граждан; медицинское заключение государственного или муниципального лечебно-профилактического учреждения о состоянии здоровья; копия свидетельства о браке (если заявитель состоит в браке).

После получения заявления о возможности быть усыновителем орган опеки и попечительства составляет акт по результатам обследования условий жизни лица, желающего стать усыновителем. Этот акт служит основанием для постановки данного лица на учет в качестве кандидата в усыновители.

Кандидат в усыновители имеет право получить подробную информацию о ребенке и сведения о наличии у него родственников; обратиться в медицинское учреждение для проведения независимого медицинского освидетельствования ребенка с участием представи-теля учреждения, в котором находится ребенок. Кандидат в усыновители обязан лично познакомиться с ребенком и установить с ним контакт; ознакомиться с документами усыновляемого ребенка; подтвердить в письменной форме факт ознакомления с медицинским заключением о состоянии здоровья ребенка.

Усыновление детей – граждан РФ – иностранными гражданами, лицами без гражданства либо гражданами РФ, постоянно проживающими за границей и не являющимися родственниками детей, возможно при условии, что ребенок, об усыновлении которого просит заявитель, состоит на централизованном учете и истек 3-месячный срок со дня постановки заявителя на такой учет. Однако оно допускается только в случаях, если не представляется возможным передать этих детей на воспитание в семьи граждан РФ, постоянно проживающих на территории РФ, или на усыновление родственникам детей независимо от гражданства и места жительства этих родственников.

Круг лиц, которые не могут быть усыновителями: признанные судом недееспособными или ограниченно дееспособными; супруги, один из которых признан судом недееспособным или ограниченно дееспособным; лишенные по суду родительских прав или ограниченные судом в родительских правах; отстраненные от обязанностей опекуна (попечителя) за ненадлежащее выполнение возложенных на них законом обязанностей; бывшие усыновители, если усыновление отменено судом по их вине; по состоянию здоровья не могут осуществлять родительские права; не имеющие на момент установления усыновления дохода, обеспечиваю-щего усыновляемому ребенку прожиточный минимум, определенный в субъекте РФ, на территории которого проживают усыновители (усыновитель); не имеющие постоянного места жительства, а также жилого помещения, отвечающего санитарным и техническим требованиям; имеющие на момент установления усыновления судимость за умышленное преступление против жизни или здоровья граждан;

Запрос в налоговую о системе налогообложения образец

В этом помогут фирменный бланк с реквизитами, скрепление подписей печатью при ее наличии (подробнее о том, каким образом могут выглядеть бланк и печать фирмы, можно узнать из нашей статьи по ссылке: Фирменный бланк и печать организации – образцы для ООО).

Справка — более формализованный документ по сравнению с письмом. Нередко справка составляется на бланке путем рукописного или печатного заполнения реквизитов.

https://www.youtube.com/watch?v=CgqsMJtBQ3s

Целесообразно изготовление типового бланка такого рода при наличии большого числа контрагентов.На практике встречаются ситуации, когда при совершении операции на крупную сумму или вступлении в длительные отношения покупатель просит поставщика предъявить справку о применении ОСНО из налогового органа.Запросы налогоплательщиков о предоставлении информации подпадают под несколько видов норм:

- закон «Об обеспечении доступа…» от 09.02.2009 № 8-ФЗ;

- подп. 4 п. 1 ст. 32 НК РФ.

Видео:Как написать письмо в Налоговую через личный кабинет: Отправить Заявление в свободной форме в ИФНССкачать

Справка о применяемой системе налогообложения

Здравствуйте, в этой статье мы постараемся ответить на вопрос «Справка о применяемой системе налогообложения». Также Вы можете бесплатно проконсультироваться у юристов онлайн прямо на сайте.

Отметим, что при представлении копии уведомления о снятии с учета в качестве плательщика ЕНВД невозможно сделать вывод о переходе на ОСНО. В случае если режим ЕНВД применялся наряду с УСН, при отказе от ЕНВД происходит возврат на УСН. ВАЖНО! Бланк уведомления по форме 1-5-Учет не содержит указания, на какой режим налогообложения переходит лицо, заявившее о снятии с учета по ЕНВД.

В каких случаях выгодно использовать ОСНО? Виды отчислений Предприятия должны осуществлять определенные обязательные отчисления в бюджет. Их перечень будет зависеть от формы собственности компании, использующей ОСНО.

Дальнейшее развитие дела во многом зависит от этого. В этой статье мы затронем тему общего метода налогообложения (ОСНО).

Справка о применяемой системе налогообложения: образец

Отметим, что при представлении копии уведомления о снятии с учета в качестве плательщика ЕНВД невозможно сделать вывод о переходе на ОСНО. В случае если режим ЕНВД применялся наряду с УСН, при отказе от ЕНВД происходит возврат на УСН.

ВАЖНО! Бланк уведомления по форме 1-5-Учет не содержит указания, на какой режим налогообложения переходит лицо, заявившее о снятии с учета по ЕНВД.

Справка об общей системе налогообложения (пример заполнения представлен выше) считается формализованным документом.

Образец письма о применении УСН для контрагента Копия уведомления о переходе на УСН Информационное письмо Если по каким-то причинам второй экземпляр уведомления не сохранился, в инспекции можно заказать информационное письмо о применении УСН для контрагента по форме №26.

2-7: в ИФНС по месту регистрации фирмы или ИП нужно предоставить запрос в свободной форме.

Чтобы получить Форму N 26.2-7 «Информационное письмо» нужно отправить в свою налоговую инспекцию запрос в произвольной форме о подтверждении применения упрощенной системы налогообложения.

В течение 30 дней налоговая инспекция выдаст (пришлёт) этот документ.

Необходимо приобрести регистраторы расчётных действий и подключиться к интернету. Вести книгу расходов и выручки ежедневно.

Минусы ОСНО:

- Усложняется отчётность и учёт.

- Необходимо приобрести регистраторы расчётных действий и подключиться к интернету.

- Вести книгу расходов и выручки ежедневно.

- Расходы, должны быть документально подтверждены.

- Налог на чистую выручку 15%, если он будет превышать минимальную зарплату в 10 раз, то платится 20.

- Платить авансовый сбор на заработок до 15 марта, мая, августа, ноября, что нелегко спрогнозировать. Можно его уменьшить, путём отправки письма в налоговые органы с объяснениями.

- Существует установленный ЕСВ за месяц, его следует платить в полном объёме, даже если он получился меньше.

- Документацию следует хранить 4 года.

ЕНВД, УСН, ОСНО, ПСН, ЕСХН: для кого-то это ничего не значащий набор букв, а для предпринимателя — прямое указание на то, какой, в итоге, будет его налоговая нагрузка.

Письмо с запросом информации на каком режиме налогообложения находится ооо

Как показывает практика, для большей убедительности при составлении справки необходимо выполнить следующие требования:

- Представить справку на фирменном бланке с полными реквизитами и печатью. Это позволит легко установить, от кого поступила информация.

- Указать начало работы на общей системе налогообложения (особенно если переход произошел недавно) и приложить подтверждающие документы.

- Показать в справке совмещение ОСНО со специальными режимами налогообложения.

В нашей стране коммерсантам на законодательном уровне дана возможность выбирать подходящую под ведение бизнеса систему налогообложения. Общая система устанавливает жёсткий контроль за ИП, но если уровень прихода высокий, предприятие получает большую свободу в выборе деятельности, в числе работников, приобретения недвижимого и движимого имущества, а также максимальную сумму прихода.

https://www.youtube.com/watch?v=IVGa9znYj3U

При этом в том же кодексе указано, что при любом виде деятельности нельзя применять ОСНО только тем, у кого есть направление с использованием УСН, а остальные организации, использующие ЕСХН, ЕНВД и ПСН, имеют право на совмещение их с основным режимом.

Образец справки об общей системе налогообложения

В некоторых случаях контрагентам достаточно Уведомления о переходе на упрощенную систему налогообложения (форма № 26.2-1), с отметкой налогового органа.

Сформированный запрос регистрируется, ему присваивается номер, по которому можно отслеживать ход выполнения.

Обращение, содержащее просьбу о предоставлении сведений о том, что организация, от которой исходит запрос, применяет ОСНО, должно быть подписано. В противном случае невозможно установить, от кого оно исходит.

Сформированный запрос регистрируется, ему присваивается номер, по которому можно отслеживать ход выполнения.

ФЗ в подобном документе должны в обязательном порядке содержаться:

- Наименование органа-адресата.

- Наименование (Ф. И. О.) лица, обращающегося с запросом.

- Адрес для направления ответа.

Действующее налоговое законодательство Российской Федерации предусматривает несколько налоговых режимов. Наряду с общим налоговым режимом, в рамках которого подлежат уплате налог на добавленную стоимость (НДС) и налог на прибыль, существуют и другие режимы.

Достаточно ли справки о применении ОСНО для подтверждения правомерности вычета

Следовательно, и заявление о переходе на ОСНО не заполняется. Отсутствие каких-либо ограничений (количество работников, сумма выручка, стоимость имущества и пр.) в отличие от специальных режимов.

Для общей системы не предусмотрено формы документа, который бы подтверждал используемую систему налогообложения. Письмо о применении общей системы налогообложения вы не найдете в Налоговом кодексе — формы такого документа не существует.

Приведем для организации, применяющей ЕНВД, образец справки о применяемой системе налогообложения. ИНН 7715671271 / КПП 771501001 127018, г. Москва, ул. Октябрьская, д.11 о применяемой системе налогообложения Генеральный директор _____________ Жуков П.Р.

Учетная политика для целей налогообложения составляется компаниями независимо от отрасли и применяемой системы.

Действующее фискальное законодательство предусматривает право выбора системы налогообложения. То есть у налогоплательщика есть законная возможность существенно снизить объем налоговой нагрузки при выборе упрощенных режимов налогообложения. Конечно, чиновники определили круг лиц и значительный перечень критериев, которые нужно выполнить, чтобы перейти на облегченные налоговые системы.

Как написать справку о системе налогообложения есхн

Для субъектов, применяющих общий режим (ОСНО), аналогичного бланка не предусмотрено. Чтобы подтвердить выбранный режим, придется уведомить партнера письмом, составленным в произвольной форме.

Существует ли определенный образец справки о применяемой системе налогообложения? Какие особенности стоит учитывать налогоплательщикам в 2019 году?

Важно! Для перехода на ЕСНХ , выручка от сельскохозяйственной продукции должна составлять не менее 70% от общей прибыли предприятия.

Преимущества, которые можно получить от применения ЕСХН:

- Низкая налоговая ставка.

- Упрощенный бухгалтерский учет.

- Освобождение от целого «букета» налогов в пользу одного.

- Переход на ЕСХН можно осуществить, написав заявление.

Можно ли получить справку из налоговой инспекции, минуя контрагента

Но и эти предприниматели, перед тем как сделать свой выбор в пользу сельхозналога ЕСХН при регистрации ИП, должны тщательно просчитать ситуацию и оценить финансовые выгоды от своего решения.УСН, ЕНВД, Патенты имеют свои плюсы и минусы.

Как правильно написать обращение в ИФНС? Как рассказало УФНС по Костромской области, нередко налогоплательщикам нужно получить информацию или разъяснения из налоговых органов. В этом случае очень важно правильно составить запрос.

https://www.youtube.com/watch?v=0KmS5gk4ve4

Как правило, подтвердить применяемый режим налогообложения могут попросить те контрагенты, которые получают от своего поставщика отгрузочные документы с пометкой «без НДС».

Что должна содержать справка о том, что организация является плательщиком НДС: Гарантировано — никакого спама, только анонсы статей.

Письмо в банк о системе налогообложения

Предоставление запрашиваемых сведений осуществляется не позднее следующего дня после регистрации запроса. Аналогичный запрос можно направить, используя сервис Госуслуги.

В отношении документов, которые один контрагент должен предоставить другому, требования у разных участников хозяйственного оборота совершенно разные. Некоторые требуют предоставить минимум документов, другие составляют длинные перечни, в которые включают, в том числе, несуществующие документы.

О том, как можно сравнивать системы налогообложения, чтобы законным путем снизить выплаты в бюджет при ведении бизнеса, читайте в статье «Системы налогообложения: как сделать правильный выбор?

Налоговый орган, безусловно, не прав, отказывая в консультации. Налоговый кодекс предоставляет налогоплательщикам право на получение бесплатных разъяснений налогового законодательства.

Письмо-уведомление о применении компанией или предпринимателем осно

Письменное обращение может быть представлено в инспекцию ФНС России налогоплательщиком или его представителем лично, направлено почтовым отправлением, передано в электронном виде по телекоммуникационным каналам связи или отправлено с помощью сайта налоговой службы. Образец информационного письма Информационное письмо — передаются сведения официального характера.

Данный ресурс предназначен в большей части не для студентов, для которых имеет большое значение исключительно теоретические основы делопроизводства правильно ответить на экзамене , а адресован, прежде всего, людям для оказания им помощи в практической деятельности по делопроизводству.

Встречаются случаи, когда налогоплательщики предлагают подтвердить свою систему уведомлением из ФНС о том, что предприниматель утратил возможность использовать один из спецрежимов и его перевели на общий. Это возможно, например, при превышении организацией предельно допустимого лимита на доход или при смене вида деятельности, который не предусмотрен специальными режимами.

Информация о вашей организации, ИП. Пропишите полное наименование в соответствии с регистрационными документами. Укажите фактический и юридический адреса.

Контрагент требует справку из налоговой о применении УСН

Рекомендуемая форма уведомления о переходе на упрощенную систему налогообложения утверждена приказом Федеральной налоговой службы России от 02.11.2012 г. № ММВ-7-3/ «Об утверждении форм документов для применения упрощенной системы налогообложения».

При этом обратиться с запросом на получение информационного письма можно и в электронной форме, в том числе по ТКС (пп.

Видео:Узнать режим налогообложенияСкачать

Справка об общей системе налогообложения образец

Компании могут работать, используя разные системы налогообложения. Некоторые организации работают на общей системе налогообложения, кому-то выгодно применять специальные режимы (самыми востребованными являются УСН и ЕНВД). Контрагентам в случае различности систем налогообложения, иногда бывает нужна справка о применяемой системе налогообложения (образец для ОСНО мы рассмотрим ниже).

Как подтвердить применяемую систему налогообложения?

Камнем преткновения обычно становится НДС — компаниям, работающим на общей системе, бывает важно, чтобы контрагенты также применяли ОСНО, в ином случае возникают трудности с предъявлением налога к вычету.

Компании же, применяющие спецрежим, освобождены от уплаты данного налога.

Если вы получили от контрагента документы с пометкой «без НДС», вы имеете право попросить его предоставить документы, подтверждающие его право не выделять налог.

https://www.youtube.com/watch?v=8CYY8EM5xYE

Может случиться и обратная ситуация — у вас запросят документ и вам понадобится справка о применяемой системе налогообложения.

Образец для ОСНО не так просто найти — для подтверждения того, что компания работает на упрощенке, например, можно предоставить копию уведомлении о переходе на спецрежим или информационное письмо по форме 26.2-7. Для общей системы не предусмотрено формы документа, который бы подтверждал используемую систему налогообложения.

Письмо о применении общей системы налогообложения вы не найдете в Налоговом кодексе — формы такого документа не существует. Но надо заметить, и обязанности подтверждать применение ОСНО у налогоплательщика нет.

Некоторые налогоплательщики также понимают под письмом уведомление от налоговой инспекции о том, что налогоплательщик утратил право применять спецрежим и теперь должен использовать общую систему.

Такие ситуации имеют место – например, доход организации превысил допустимый для применения спецрежима лимит, или компания решила заниматься видом деятельности, который не попадает под спецрежим.

В таком случае налоговая инспекция может направить вам сообщение о несоответствии требованиям применения УСН по форме 26.2-4 и если сообщение соответствует действительности, то стоит отказаться от применения спецрежима.

Налогоплательщик обязан прекратить применение спецрежима с начала квартала, в котором допущено несоответствие условиям применения специального режима и перейти на общую систему налогообложения или иной спецрежим, если это возможно.

Так что письмо придется составить самостоятельно.

Письмо о применении общей системы налогообложения: образец

Сообщить о применяемой системе налогообложения контрагенту вы можете в свободной форме. Если ваш партнер запросил у вас документ, чтобы удостовериться в том, что вы применяете ОСНО, вы можете составить информационное письмо о применении ОСНО (образец заполнения представлен в конце статьи), в котором стоит указать следующую информацию:

- название вашей компании, реквизиты;

- сведения о постановке на учет в налоговом органе (в соответствии с регистрационным свидетельством);

- информацию о том, что компания является плательщиком налога на добавленную стоимость, к примеру.

Кроме того, вы можете приложить копию декларации по НДС, документы, подтверждающие уплату налога в бюджет. Письмо необходимо закрепить подписью генерального директора, с указанием должности и ФИО, печатью.

Справка о системе налогообложения: образец

Действующее фискальное законодательство предусматривает право выбора системы налогообложения. То есть у налогоплательщика есть законная возможность существенно снизить объем налоговой нагрузки при выборе упрощенных режимов налогообложения. Конечно, чиновники определили круг лиц и значительный перечень критериев, которые нужно выполнить, чтобы перейти на облегченные налоговые системы.

Следовательно, компании и предприниматели вправе выбрать именно тот режим, который наиболее выгоден при осуществлении деятельности. Разнообразие систем налогообложения стало камнем преткновения у большинства налогоплательщиков в части обложения налогом на добавленную стоимость.

Зачем нужна справка

В большинстве случаев деловым партнерам требуется подтверждение о выбранной системе налогообложения, чтобы верно исчислять и уплачивать фискальные платежи по НДС. Напомним, что за нарушение правил предусмотрены значительные штрафы и ответственность вплоть до ареста счетов и заморозки деятельности на срок до 90 календарных дней.

Если фирма получила от партнера документы, в которых стоит отметка «Без НДС», то следует запросить соответствующее подтверждение, что субъект вправе не выделять налог на добавленную стоимость. Аналогичный запрос может получить и ваша компания. В таком случае придется подготовить ответный образец: справка о системе налогообложения.

Как подготовить

Налогоплательщики, перешедшие на упрощенные режимы налогообложения, подтверждают свой статус официальным уведомлением из ФНС либо предоставляют специальную форму № 26.2-7. Следовательно, «упрощенцам» достаточно направить в адрес делового партнера копию уведомления ФНС о переходе на льготный режим. Либо запросить в инспекции специальное информационное письмо.

https://www.youtube.com/watch?v=DZHXRy-FTuM

Для субъектов, применяющих общий режим (ОСНО), аналогичного бланка не предусмотрено. Чтобы подтвердить выбранный режим, придется уведомить партнера письмом, составленным в произвольной форме.

Справка для ОСНО

Чтобы составить письмо в произвольной форме, используйте фирменный бланк формата А4. Следуйте общим правилам деловой переписки. Не забудьте указать обязательные реквизиты письменного уведомления о выбранной системе налогообложения:

- Информация о вашей организации, ИП. Пропишите полное наименование в соответствии с регистрационными документами. Укажите фактический и юридический адреса. Пропишите ИНН, КПП, ОГРН и иные сведения при необходимости.

- Дата постановки на учет. Отдельно укажите дату постановки на учет в налоговом органе. Допустимо приложить копию документа.

- Данные о том, что компания является плательщиком НДС либо иного фискального обязательства, в зависимости от запроса делового партнера.

Читать еще: Как получить вычет за лечение супруга?

Составленный документ должен быть подписан руководителем компании и заверен печатью. Подпись главного бухгалтера не обязательна, но предпочтительна.

Дополнительно к справке можно приложить копии документов, которые подтверждают выбранную систему. Например, копии платежных поручений на уплату НДС или налога на прибыль, копию налоговой декларации по НДС. Если прилагаете такую документацию, укажите их перечень в письме.

sandseller.ru

Получение справки о применяемой системе ОСНО из налогового органа

Подтверждение перехода со специального режима на ОСНО

Можно ли получить справку из налоговой инспекции, минуя контрагента

Достаточно ли справки о применении ОСНО для подтверждения правомерности вычета

Информационное письмо или уведомление о применении общей системы налогообложения (ОСНО) и образец его заполнения

Представленное контрагентом оформленное по предложенному ниже образцу письмо об общей системе налогообложения— простой способ удостовериться в том, что он уплачивает налог на добавленную стоимость (НДС).

Налогоплательщику на ОСНО (некоторые подробности об этом режиме можно узнать из статьи по ссылке: Налогообложение при ОСНО – виды налогов) для получения вычета по НДС необходим счет-фактура (ст. 169 Налогового кодекса РФ).

Позиция ФНС РФ

Существует вариант обращения в налоговый орган с целью выяснить, исполняет ли третье лицо обязанности налогоплательщика на ОСНО. ФНС РФ его не поддерживает, опасаясь массовой практики обращений.

При этом главный фискальный орган страны аргументирует свою позицию ссылкой на подп.

3 п. 17 административного регламента ФНС РФ, утв. приказом Минфина РФ от 02.07.

2012 № 99н: сотрудники налоговых органов не вправе давать правовую оценку каких-либо обстоятельств и событий.

Таким образом, возможность прямой формулировки вопроса о том, надлежащим ли образом выполняются обязанности по уплате налогов, исключается.

Как составить эту справку и какие сведения она должна содержать?

Для чего может потребоваться справка о примиряемой системе налогообложения

Справка о применяемой системе налогообложения требуется для подтверждения права компании работать с НДС или без начисления этого налога. Она позволяет другим организациям убедиться, смогут ли они принять НДС к вычету после оплаты товаров и услуг.

Если вы хотите узнать, как решить именно Вашу проблему – звоните по телефонам: Москва+7(499)350-66-30, Санкт-Петербург+7(812)309-36-67.

Справка о применении общей системе налогообложения образец

А у ОСНО с его положительными сторонами существуют довольно значительные минусы. Рассмотрим преимущества и недостатки общей системы налогообложения.

К плюсам относят:

- Отсутствие каких-либо ограничений (количество работников, сумма выручка, стоимость имущества и пр.) в отличие от специальных режимов.

- Если деятельность убыточная, то налог на прибыль не уплачивается.

- Предпринимателя не ограничивают в видах деятельности.

- Все налоги (а их достаточно) должны быть перечислены в полном объеме.

- Ведение бухгалтерского учета обязательно.

- Необходимо вести довольно большой объем документации и отчетности для налоговой службы.

- Повышенное внимание со стороны правоохранительных и налоговых структур.

Как подтвердить ОСНО

Возникает этот вопрос из-за НДС.

Справка о применяемой общей системе налогообложения образец

Это сообщение составляется по форме 26.2-4. Справка об общей системе налогообложения: образец Составляется она в свободной форме.

https://www.youtube.com/watch?v=EMlj0i7eG4s

Если добровольно или по решению налоговых органов компания совершает переход со специальных режимов на ОСН, то она обязана осуществить следующие действия:

- Составить письмо-уведомление, которое передается в налоговое ведомство (ст.346.13 НК РФ).

- Перестроить систему бухгалтерского и налогового учета в отношении кадровых ресурсов и материальных ценностей.

- Обеспечить своевременный налоговый учет и заполнение деклараций по налогам число которых увеличивается.

Важно помнить, что письмо, передаваемое в ИФНС по факту перехода на ОСН носит характер уведомления, а не запроса.

Справка о применении общей системы налогообложения

Чаще всего всестороннему изучению подлежит его личность в случаях принятия на работу, увольнения, перевода, поступления в учебные заведения и прочее. …

Образование Отмена карточной системы в СССР — особенности, история и интересные факты

Отмена карточной системы в СССР – дата очень важная. Но прежде чем говорить об этом событии, необходимо разобраться, что собою представляла данная система.

Карточная система широко использовалась многими государ…

Закон Сколько действует справка об отсутствии судимости при приеме на работу и в других ситуациях

Сегодня нас будет интересовать, сколько действует справка об отсутствии судимости. Этот документ требуется при трудоустройстве, во время получения визы, а также при усыновлении.

Если, например, ЕНВД использовался параллельно с УСН, то при отказе от ЕНВД организация возвращается на УСН.

Да и в самом бланке 1-5-Учет нет указания, на какую систему переходит заявитель.

Справка об общей системе налогообложения: образец, особенности получения и рекомендации

Финансы 31 августа 2017

В нашей стране коммерсантам на законодательном уровне дана возможность выбирать подходящую под ведение бизнеса систему налогообложения.

В некоторых случаях при совершении сделок требуется знать, какую именно из существующих ее видов применяет контрагент.

Рассмотрим этот вопрос подробнее, также попробуем разобраться, что такое справка об общей системе налогообложения.

НДС и другие документы (копии), подтверждающие применяемую систему налогообложения и указывающие на перечисление налога в бюджет. Завершает справку подпись директора с расшифровкой и указанием должности.

Уточняющие нюансы

Как показывает практика, для большей убедительности при составлении справки необходимо выполнить следующие требования:

- Представить справку на фирменном бланке с полными реквизитами и печатью. Это позволит легко установить, от кого поступила информация.

- Указать начало работы на общей системе налогообложения (особенно если переход произошел недавно) и приложить подтверждающие документы.

- Показать в справке совмещение ОСНО со специальными режимами налогообложения.

Справка об общей системе налогообложения (пример заполнения представлен выше) считается формализованным документом.

Общая система налогообложения (ОСН, ОСНО) в 2019 году

Что такое ОСН

Общая (стандартная) система налогообложения – это самый сложный режим налогообложения из всех существующих в России, характеризующийся большим количеством налогов, обязанностью ведения полного бухгалтерского и налогового учета.

На ОСНО по умолчанию переводятся все предприниматели и организации, не определившиеся с выбором системы налогообложения при регистрации, а также те, которые больше не вправе применять ни один из специальных налоговых режимов: УСН, ПСН, ЕНВД и ЕСХН.

На общую систему не распространяются никакие ограничения по видам деятельности, количеству сотрудников, полученным доходам и т.д.

Справка об общей системе налогообложения образец скачать бесплатно

- № 59-ФЗ от 02.05.2006 «О порядке рассмотрения обращений…»;

Уведомление о переходе на УСН с 2019 года: образец заполнения

Упрощённая система налогообложения – это льготный режим для малого бизнеса, позволяющий существенно снизить налоговую нагрузку.

https://www.youtube.com/watch?v=hR-1QGMK75c

Перейти на упрощёнку можно в течение 30 дней с даты создания ООО или ИП.

Кроме такого письма, осмотрительному налогоплательщику может понадобиться большое количество других документов для проверки благонадежности контрагента и подтверждения собственной добросовестности.

Какие еще запросы можно направлять в налоговую инспекцию, будучи на упрощенке

Вам может понадобиться любая другая информация, связанная с упрощенкой.

Книга учета доходов ИП на патенте обязательный документ для индивидуальных предпринимателей, применяющих патентную систему налогообложения.

Пример справки о системе налогообложения

Камнем преткновения обычно становится НДС — компаниям, работающим на общей системе, бывает важно, чтобы контрагенты также применяли ОСНО, в ином случае возникают трудности с предъявлением налога к вычету.

Онлайн журнал для бухгалтера

Понимание этого ставит в ступор неподготовленного к юридическим нюансам налогоплательщика. Тем не менее, можно выразить свою нужду в виде просьбы в письме о применении упрощенной системы налогообложения (образец см.

ниже). Во избежание напряженности в отношениях c применяющими УСН, когда им отправляют пакет документов по сделке одновременно прикладывают туда запрос о разрешении применять упрощенку при подсчете налоговой обязанности. Это лучше, чем ссориться с партнерами. Если фирма либо ИП переходят на УСН, то им следует отправить в свою ИФНС уведомление о состоявшемся переходе на упрощенку.

Это форма № 26.2-1 (утв. приказом ФНС от 02.11.2012 № ММВ-7-3/829). Согласно положению п. 1 ст. 346.13 НК РФ, это следует сделать до начала января, чтобы с этого момента на законных основаниях иметь статус плательщика налога по УСН.

Запрос в налоговую на подтверждение упрощенки

- Ранее согласно Порядку налоговики выдавали «Уведомление о праве применения УСН». Полтора года назад они изменили Порядок и теперь «Уведомления . » не выдают.

Бухгалтера посещающие все курсы налоговиков до сих пор требуют его для подтверждения права работы поставщика товаров (работ и услуг) без НДС это пресловутое Уведомление.

Вы можете написать письмо в ИФНС в произвольной форме. Вы можете быть посредником по продаже у Комитента, применяющего общую систему, и при продаже его товара обязаны выдавать счета-фактуры с НДС, в то время как ваше посредническое вознаграждение будет без НДС, т.

Как подтвердить, что налогоплательщик применяет упрощенную систему налогооложения (УСН)?

Подтвердить применение УСН можно: 1) предоставив Уведомления о переходе на упрощенную систему налогообложения (форма № 26.2-1), с отметкой налогового органа 2) предоставив Форму N 26.

2-7 «Информационное письмо» 3) С 1 июня 2020 года будет указываться информация о применяемом налогоплательщиком налоговом режиме на сайте ФНС РФ nalog.ru. Чтобы получить Форму N 26.

2-7 «Информационное письмо» нужно отправить в свою налоговую инспекцию запрос в произвольной форме о подтверждении применения упрощенной системы налогообложения.

В течение 30 дней налоговая инспекция выдаст (пришлёт) этот документ.

До апреля 2010 года выдавалось уведомление о возможности применения УСН. Сейчас выдается только информационное письмо по Форме N 26.2-7. В некоторых случаях контрагентам достаточно Уведомления о переходе на упрощенную систему налогообложения (форма № 26.2-1)

Как узнать систему налогообложения?

Как уже упоминалось, случаи, при которых необходимо узнать систему налогообложения, бывают разные: В первую очередь система начисления и уплаты налогов интересует бухгалтера фирмы.

Именно он ведет всю отчетную документацию и в его обязанности входит своевременная и полная уплата всех обязательных пошлин.

- выбираем вкладку «Специальные услуги», а потом выбираем «Проверить себя и контрагента»;

- входим на официальный сайт www.nalog.ru, на котором представлена вся интересующая информация о вашем потенциальном партнёре;

Чтобы поиск был более быстрым и продуктивным, необходимо по максимуму внести всю необходимую информацию:

- ОГРН и ИНН фирмы.

- фамилии организаторов фирмы или фамилию ИП;

- точное название предприятия или компании;

Узнаем систему налогообложения предприятия по ИНН

Последовательность их изложена ниже. Дорогие читатели! Статья рассказывает о типовых способах решения юридических вопросов, но каждый случай индивидуален.

https://www.youtube.com/watch?v=mjqidxnyizg

Если вы хотите узнать, как решить именно Вашу проблему — обращайтесь к консультанту: В РФ установлены такие виды уплаты налоговых сборов:

- Патентная система;

- ЕНВД – единый налог на вмененный доход;

- ЕСХН – единый сельхозналог.

- УСН — упрощенная;

- ОСН – общая система налогообложения для ООО или ИП;

Для УСН есть еще и 2 варианта применения системы налогообложения: Все виды налогового бремени и какие льготы с ними связаны подробно описаны в Налоговом Кодексе РФ. Случаи, когда необходимо уточнить систему налогообложения, бывают разные:

- во-первых, регистрацию необходимых документов можно заказать «под ключ» у какой-либо юридической компании, которая выдаст на руки уже готовый пакет свидетельств и прочих бумаг, но в них нигде не указывают утвержденный вид уплаты налогов;

- во-вторых, это важно для правильного составления бухгалтерской и налоговой отчетности юридических лиц при совершении сделок с их контрагентом — ИП или ООО.

Все происходит в несколько кликов, без очередей и стрессов.

Информационное письмо о том, что организация является плательщиком НДС или нет

Нередко при заключении бизнес-контракта с новым партнером от организации требуется предъявить доказательства факта работы с НДС или освобождения от этого налога. Таким образом запрашивающая письмо организация стремится

минимизировать собственные налоговые риски исключить сотрудничество с недобросовестными контрагентами.

Подтверждение факта работы с НДС от потенциального партнера требуется для того, чтобы в дальнейшем у компании не возникло сложностей с возмещением налогов из бюджета.

Как правильно составить ответ на запрос о предоставлении информации, образец письма

Условно, можно выделить несколько наиболее распространенных ситуаций, когда встает необходимость в составлении письма-ответа: Все разновидности данного документа можно условно разделить на два вида:

- Положительный ответ на запрос информации – выражает согласие организации предоставить информацию, которая изначально запрашивалась.

- Отрицательный ответ – означает мотивированный отказ в предоставлении данных или отклонение предложения.

особенность, а также отличие данных разновидностей письма-ответа на запрос информации, кроется в его содержании. Так, составляя положительное письмо, необходимо дать максимально полный и исчерпывающий ответ на поставленный вопрос.

Видео:КАК УЗНАТЬ СИСТЕМУ НАЛОГООБЛОЖЕНИЯ ИП НА САЙТЕ НАЛОГОВОЙ И СКАЧАТЬ ПАТЕНТСкачать

Форма 26.2-7 — как получить информационное письмо о применении УСН

Упрощённая система налогообложения — это льготный режим, на который организации и ИП переходят добровольно. Сроки перехода на УСН достаточно жёсткие – 30 дней после регистрации бизнеса или уже с начала нового года. При этом важно не только вовремя подать уведомление о переходе, но и получить подтверждение того, что вы сообщили в ИФНС о выборе упрощёнки.

Обычно эта проблема решается подачей двух или даже трёх экземпляров уведомления по форме 26.2‑1. На одном экземпляре налоговый инспектор оставляет отметку о принятии. Уведомление с отметкой ИФНС надо хранить, ведь оно может стать аргументом в спорах с инспекцией.

Дело в том, что иногда налоговая неправомерно отказывает в принятии декларации по УСН, заявляя, что уведомление о переходе получено не было. Ведь НК РФ не предусматривает особой процедуры постановки на учёт плательщиков упрощёнки.

В этом смысле плательщики ЕНВД или ПСН защищены лучше, потому что они получают от ИФНС ответный документ, подтверждающий переход на спецрежим. В первом случае это уведомление о применении ЕНВД, а во втором – патент ИП. А вот документ, подтверждающий постановку на учёт по УСН, налоговая инспекция не выдаёт. Но вместо него можно получить информационное письмо по форме 26.2‑7.

В каких случаях стоит запросить информационное письмо

Необходимость получить от ИФНС подтверждение о подаче уведомления на УСН обычно возникает в двух случаях:

- Для себя, если у вас не сохранился экземпляр уведомления с отметкой инспекции или вы подавали только один экземпляр. Правда, подтверждением работы в рамках упрощённой системы может служить и декларация, принятая налоговиками. Однако в судебной практике есть иски о неправомерном применении упрощёнки, поданные ИФНС, несмотря на принятые годовые декларации. И хотя такие споры обычно решают в пользу налогоплательщиков, лучше не рисковать и получить именно информационное письмо.

- Для контрагентов или других заинтересованных лиц, которые хотят убедиться, что вы работаете на спецрежиме и не начисляете НДС. Иногда копии уведомления о переходе на упрощёнку с отметкой ИФНС им недостаточно. Кроме того, контрагенты могут получить информацию о применении вами УСН, запросив сведения из ЕГРЮЛ или ЕГРИП. Но если и выписка из реестра не может убедить вашего партнёра, тогда надо заказать в инспекции информационное письмо.

Как получить письмо по форме 26.2‑7

Приказ ФНС от 02.11.2012 № ММВ-7-3/829@, которым утверждена форма № 26.2‑1, не описывает, как именно запросить письмо из инспекции, поэтому заявление налогоплательщика составляется в свободной форме.

https://www.youtube.com/watch?v=CRLeZPiNqgU

В запросе надо указать регистрационные данные организации или ИП (полное название, коды, адрес) и просьбу подтвердить, что налогоплательщик подавал уведомление о переходе на УСН и сдавал декларации по этому режиму.

Запрос в ИФНС о подтверждении перехода на УСН (скачать образец)

Запрос направляется так, чтобы получить подтверждение о его подаче. При личной подаче в инспекцию надо попросить оставить отметку на втором экземпляре. А при направлении почтой сохраните квитанцию о заказном письме с описью вложения.

Срок ответа ИФНС – 30 дней после получения запроса налогоплательщика (п. 93 Административного регламента ФНС, утв. Приказом Минфина России от 02.07.12 г. № 99н).

Что должно содержаться в информационном письме от ИФНС

Как мы уже отметили, ответ налоговой инспекции составляется по утверждённой форме 26.2‑7. Это одностраничный бланк, не подразумевающий дополнительной информации, например, о выбранном объекте налогообложения (Доходы или Доходы минус расходы).

Информационное письмо от ИФНС по форме 26.2‑7 (скачать образец)

Информационное письмо о применении УСН должно подтверждать два факта:

- Организация или индивидуальный предприниматель подали уведомление о переходе (указывается дата подачи);

- Налогоплательщик отчитывается в рамках упрощённой системы налогообложения и сдаёт или не сдаёт декларации по этому режиму (если период применения УСН соответствует срокам сдачи).

Обратите внимание: если ИФНС подтвердила подачу уведомления о переходе на упрощённый режим, но при этом указала, что декларации не были представлены, в этом вопросе стоит разобраться. Нарушение сроков сдачи отчётности – это причина блокировки расчётного счёта, а также один из признаков недобросовестного контрагента для ваших партнёров.

Если вы в самом деле не сдавали годовые декларации, то надо отчитаться как можно скорее. Если же декларации сдавались и у вас есть подтверждение этому, обратитесь в инспекцию за разъяснением. Возможно, сотрудник ИФНС совершил техническую ошибку, тогда информационное письмо надо запросить повторно.

🎦 Видео

НДС 2023, Основная система налогообложения, или ОСНОСкачать

Как проверить режим налогообложения и как изменить его? asistent.kzСкачать

Упрощённая система налогообложенияСкачать

Автоматизированная упрощенная система налогообложения: как работает новый налоговый режимСкачать

Как налоговая находит скрытые доходы обычных граждан, штрафует их и начисляет налогиСкачать

Учетная политика на общем режиме налогообложения (ОСНО)Скачать

Как перейти на УСН с нового года в личном кабинете налогоплательщика на сайте налоговойСкачать

Патентная система налогообложения для ИП в 2023 годуСкачать

УСН. Упрощёнка 6 и 15. Налоги ООО и ИП на упрощённой системе налогооблСкачать

Урок 25. Специальные налоговые режимыСкачать

Как отказать налоговой в предоставлении документов при проверке НДС. Бизнес и налогиСкачать

Как уходят от налогов. Объяснение на пальцахСкачать

ПРОСТО О НАЛОГАХ. Всё, что нужно знать предпринимателюСкачать

Патентная система налогообложения в 2023 году. Сколько стоит патент и кто может его получитьСкачать

Учёт у предпринимателя на общей системе налогообложения (подоходный налог ИП). Беларусь.Скачать

Подводные камни патентной системы налогообложения (из опыта налоговых проверок)Скачать

Как уменьшать налоги на страховые взносы ИПСкачать