На основании норм статьи 226 НК РФ отечественные организации, в результате тесного взаимодействия с которыми плательщик налогов получил определенную сумму дохода, являются налоговыми агентами по отношению к этим типам доходов физического лица.

Внимание

Получить денежные средства физическое лицо может с помощью услуг банковской кассы или перечисления дохода на расчетный банковский счет.

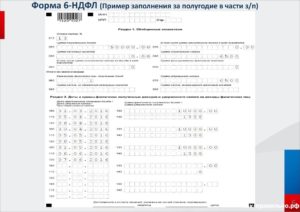

Уточненная декларация по 6 НДФЛ Такие операции должны в обязательном порядке отображаться в налоговой отчетности организации или индивидуального предприятия. Для правильного заполнения отчета необходимо обратить внимание на строку 100 в форме 6 НДФЛ, именно сюда и необходимо внести точные данные по дате, которая приурочена к фактическому начислению дохода для физического лица.

Дата удержания налога во время аренды транспортного средства По государственному законодательству налог для физических лиц удерживается во всех случаях заключения договора аренды имущества (транспортного средства в том числе).

- Как отразить в 6-НДФЛ аренду помещения у физического лица

- Пример 1

- 6-НДФЛ – аренда у физического лица

- Как отразить в 6-НДФЛ аренду автомобиля у работника?

- Отражение аренды у физлица в форме 6-НДФЛ (нюансы)

- Доход от аренды автомобиля и зарплату отражают в 6-НДФЛ отдельно

- Доход от аренды авто в 6 ндфл

- Аренда авто договор с работником в 6-ндфл

- Как отразить в 6 ндфл аренду автомобиля у сотрудника

- Каково назначение отчета 6-НДФЛ

- Дата удержания НДФЛ при аренде автомобиля

- Надо ли отражать доход от аренды автомобиля в 6 ндфл

- Как отразить в 6-НДФЛ аренду помещения у физического лица

- Отчетность по НДФЛ при аренде у физ. лица и ее назначение

- Нюансы, требующие внимания при заполнении 6-НДФЛ

- О многозначности слова «начисленный»

- Как отразить аренду в 6 ндфл пример

- О форме

- Сроки сдачи

- Когда перечислить НДФЛ по аренде

- 6-ndfl_-_arenda_u_fizicheskogo_lica.jpg

- Как должна быть отражена в 6-НДФЛ аренда у физического лица

- 🎥 Видео

Как отразить в 6-НДФЛ аренду помещения у физического лица

Новости Инструменты Форум Барометр. Войти Зарегистрироваться. Вход для зарегистрированных:. Забыли пароль? Войти через:. Раньше вы входили через. Восстановление пароля. Отправить Регистрация. Форум Форум.

Активные обсуждения Новые вопросы Мои обсуждения. Задать вопрос. Добрый день. ООО арендует помещение у физического лица.

Выплаты происходят не регулярно: в декабре — за январь, в январе — за февраль, в марте — за март и т.

В 1-с начисление арендной платы провожу 1-го числа: 01 января — за январь, 1-го февраля — за февраль. Как мне заполнить раздел 1 отчета 6-НДФЛ? Цитата Алена-бух : ООО арендует помещение у физического лица.

Здравствуйте, Алена-бух! Ведение бухучета. Во вложении отчет за 1 квартал. Дата фактического получения дохода : 1.

В целях настоящей главы, если иное не предусмотрено пунктами 2 — 5 настоящей статьи, дата фактического получения дохода определяется как день: 1 выплаты дохода, в том числе перечисления дохода на счета налогоплательщика в банках либо по его поручению на счета третьих лиц — при получении доходов в денежной форме;.

Порядок заполнения Раздела 2 «Даты и суммы фактически полученных доходов и удержанного налога на доходы физических лиц» : 4. Sveto4Divny, дошло! Сейчас смотрят.

ФНС разъяснила, как инспекторы должны выявлять незарегистрированных предпринимателей Обнаружен неподписанный акт оказанных услуг: чем это грозит?

НДФЛ уплачен позже срока: как избежать штрафа? Как рассчитать отпускные и компенсацию за неиспользованный отпуск? ФСС изменил правила приема документов, которые подтверждают правильность расчета взносов Является ли счетной ошибкой выплата зарплаты без учета НДФЛ? Смотрят тему: гость. Кемерово 19 октября в Изменено в 17 баллов Добавить баллы Добавить баллы Цитата Алена-бух : ООО арендует помещение у физического лица.

Добрый день! Выплаты по договору ГПХ отражаются в 6-НДФЛ и в 1 и во 2 разделе на момент выплаты, так как дата получения дохода -это день выплаты пп. Аналогичное обсуждение: Отражение в первом разделе формы 6-НДФЛ аренды автомобиля у физического лица.

Краснодар 19 октября в 27 баллов Добавить баллы Добавить баллы Здравствуйте, Алена-бух! Бухгалтерский учет здесь роли не играет! Новосибирск 19 октября в Изменено в 16 баллов Добавить баллы Добавить баллы Добрый день.

Начисленная в бухгалтерском учёте арендная плата в целях налогового учёта значения не имеет. Аналогия с заработной платой неуместна. Налоговый кодекс разделяет доходы в виде оплаты труда и другие доходы. Как вам уже неоднократно указывали, для дохода в виде арендной платы имеет значение только дата его выплаты.

https://www.youtube.com/watch?v=hMI6cSJ_QLY

В целях настоящей главы, если иное не предусмотрено пунктами 2 — 5 настоящей статьи, дата фактического получения дохода определяется как день: 1 выплаты дохода, в том числе перечисления дохода на счета налогоплательщика в банках либо по его поручению на счета третьих лиц — при получении доходов в денежной форме; И в 1 и во 2 раздел 6-НДФЛ арендные платежи попадут только по дате фактической выплаты.

Вы неправильно заполняете строку во втором разделе. Дата, когда вы фактически перечисляете налог, в отчёте не отражается.

Нужно ли показывать доход от аренды автомобиля в 6-НДФЛ? Компания выплачивает физическому лицу арендную плату за машину. Бухгалтера интересует порядок оформления налоговой отчетности. Напомним, что 6-НДФЛ — это ежеквартальная отчетность по налогу на доходы физических лиц.

В отдельных случаях возникает необходимость показать в отчетности по подоходному налогу данные по выплатам тем или иным людям. Одна из самых распространенных ситуаций — аренда у физ. Об этом пойдет речь в нашей статье.

[/attention]Обоснование включения арендных платежей физлицам в 6-НДФЛ. Нюансы отражения в 6-НДФЛ выплат по договорам аренды с физлицами.

При оплате аренды физлицу, не ведущему деятельность в качестве ИП, юрлица или ИП, выплачивающие доход, становятся по отношению к этому физлицу налоговыми агентами пп.

Вознаграждение, выплачиваемое по договору аренды с физлицом, соответствует всем критериям доходов, указанных в ст.

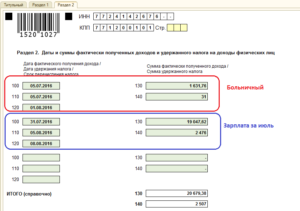

Если компания заключила с сотрудником договор аренды его личного автомобиля, отражать в 6-НДФЛ зарплату и доход за аренду надо отдельно, в разных блоках строк Поэтому выплаты надо отразить отдельно.

Что кроется за требованиями инспекторов. Сроки сдачи отчетности за 2 квартал года: таблица. Сроки сдачи 6-НДФЛ за 2 квартал года. Сроки сдачи 4-ФСС за 2 квартал года.

Форма 4-ФСС за 2 квартал года новый бланк.

Расчет по форме 6-НДФЛ с регулярностью раз в квартал информирует налоговые органы о том, насколько хорошо организация справляется с обязанностями налогового агента в вопросах правильного исчисления НДФЛ, своевременного удержания при фактической выплате дохода физ. Можно сказать, что форма 6-НДФЛ — это отчет агента о своей работе, так как она заполняется в целом по всем налогоплательщикам — физ.

Организация заключила договор аренды транспортного средства без экипажа с работником организации. Согласно договору оплата производится ежеквартально путем перечисления денежных средств на текущий расчетный счет работника.

Как проверить задолженность по налогам физических лиц. Заявление о банкротстве физического лица: образец. Уточненный расчет 6 НДФЛ. Аренда в 6-НДФЛ обязательно показывается в составе налогооблагаемых доходов, если имущество принадлежит физическому лицу, не являющемуся ИП.

Приказом ФНС от Если организация или ИП заключают договор аренды имущества, к примеру автомобиля, с физлицом и выплачивают физлицу арендную плату, такие организации и предприниматели в отношении производимых физлицам выплат признаются налоговыми агентами. НДФЛ должен быть исчислен налоговым агентом на дату фактического получения физлицом дохода п.

Каждая организация обязана один раз в три месяца отчитываться в контролирующие поступление налогов органы об уплате подоходного налога для физических лиц, как правило, по форме 2-НДФЛ. Причем, в зависимости от объекта аренды помещение, квартира, транспорт алгоритм заполнения отчета будет отличаться.

заключила с сотрудником договор аренды его личного автомобиля, отражать в 6-НДФЛ зарплату и доход за аренду надо отдельно.

Как заполнить 6-НДФЛ при аренде автомобиля Заполняется 6 ндфл организацией и в том случае, когда имеет место аренда автомобиля у физического лица. Главное при этом оформить согласно закону для движимого имущества собственность.Доход от аренды автомобиля 6-НДФЛ также будет рассчитываться в первом разделе с начала года по нарастающей.

Предприятия и ИП могут оформлять договор аренды на движимое и недвижимое имущество как со своими работниками, так и со сторонними физическими лицами. В любом случае выплата арендных платежей наличностью или путем банковского перевода должна быть зафиксирована в налоговых регистрах и отчетности – в справке 2-НДФЛ и Расчете 6-НДФЛ.

Пример 1

Предприятие оформило договор аренды с физическим лицом на автомобиль.

22.10.2019

6-НДФЛ – аренда у физического лица

ВИДЕО ПО ТЕМЕ: С каких доходов надо платить НДФЛ самостоятельно

Организация заключила договор аренды транспортного средства без экипажа с работником организации.

Согласно договору оплата производится ежеквартально путем перечисления денежных средств на текущий расчетный счет работника.

Является ли организация-арендатор налоговым агентом по отношению к арендодателю — работнику организации? Возникает ли обязанность у организации-арендатора уплачивать НДФЛ в бюджет с арендной платы?

Отражать ли доход от аренды автомобиля в расчете по форме 6-НДФЛ? Каков порядок его заполнения? Должен ли работник-арендодатель по истечении года представлять декларацию по форме 3-НДФЛ в отношении полученного дохода от сдачи в аренду движимого имущества? Письмом Минфина России от Доход, который получен физическим лицом — налоговым резидентом РФ, не являющимся индивидуальным предпринимателем, от сдачи в аренду автомобиля, признается объектом обложения и учитывается при определении налоговой базы по НДФЛ пп.

Организация, которая арендует автомобиль у физического лица в том числе у своего работника и выплачивает ему арендную плату, обязана в качестве налогового агента исчислить, удержать у физического лица и уплатить в бюджет НДФЛ с суммы такого дохода п.

Исчисление НДФЛ с дохода арендодателя — физического лица, являющегося налоговым резидентом РФ, производится по налоговой ставке 13 процентов п.

При определении налоговой базы по НДФЛ арендодатель — физическое лицо имеет право на получение стандартных налоговых вычетов, предусмотренных ст.

https://www.youtube.com/watch?v=7LKCGVJUenE

Указанные вычеты предоставляются ему только за те месяцы налогового периода, в которых были произведены выплаты по договору аренды.

Такой вывод следует из Письма Минфина России от При получении арендной платы в денежной форме дата фактического получения дохода определяется как день выплаты дохода, в том числе перечисления дохода на счета налогоплательщика в банках либо по его поручению на счета третьих лиц пп.

Удержать начисленную сумму НДФЛ организация — налоговый агент обязана непосредственно из доходов арендодателя — физического лица при их фактической выплате п. Сумму исчисленного и удержанного НДФЛ организация обязана перечислить не позднее дня, следующего за днем выплаты налогоплательщику дохода п.

Также с указанной даты в п. Так, налоговые агенты обязаны представлять в налоговый орган по месту своего учета:.

Такие расчеты необходимо представлять за I квартал, полугодие, девять месяцев — не позднее последнего дня месяца, следующего за соответствующим периодом, за год — не позднее 1 апреля года, следующего за истекшим налоговым периодом.

Таким образом, помимо ежегодного представления сведений о доходах физических лиц по каждому физическому лицу организации в приведенные сроки обязаны дополнительно подавать в налоговый орган расчеты исчисленных и удержанных сумм НДФЛ.

То есть такой же, как при перечислении НДФЛ за сотрудников организации. В ней нужно отразить доход в виде арендной платы, сумму исчисленного, удержанного и перечисленного в бюджет НДФЛ.

Код дохода в 2-НДФЛ при аренде у физлица — Кроме того, информация по физлицу-арендодателю включается в ежеквартальный отчет 6-НДФЛ. Следовательно, работник не должен декларировать свой доход и подавать 3-НДФЛ в налоговую инспекцию, так это за него сделал арендатор.

Вот если бы работник сдавал автомобиль физическому лицу, тогда он должен подать в налоговую 3-НДФЛ. С уважением к вашему бизнесу,.

Сушонкова Елена. Уже в продаже электронное методическое пособие «Все об уточненной налоговой декларации» автора Сушонковой Елены. Уже в продаже электронное методическое пособие «Все о счетах-фактурах» автора Сушонковой Елены. Подписывайтесь на нас:.

Список всех публикаций блога вы найдёте на главной странице канала.

[/attention]Обоснование включения арендных платежей физлицам в 6-НДФЛ. Нюансы отражения в 6-НДФЛ выплат по договорам аренды с физлицами.

Нужно ли показывать доход от аренды автомобиля в 6-НДФЛ? Компания выплачивает физическому лицу арендную плату за машину. Бухгалтера интересует порядок оформления налоговой отчетности. Напомним, что 6-НДФЛ — это ежеквартальная отчетность по налогу на доходы физических лиц.

Как отразить в 6-НДФЛ аренду автомобиля у работника?

Каждая организация обязана один раз в три месяца отчитываться в контролирующие поступление налогов органы об уплате подоходного налога для физических лиц, как правило, по форме 2-НДФЛ. Причем, в зависимости от объекта аренды помещение, квартира, транспорт алгоритм заполнения отчета будет отличаться.

Обо всем этом и пойдет речь дальше. Отчетный период данного расчета — это квартал. В общем случае, форма 6 ндфл отражает выплаты организации как налогового агента по отношению к физическому лицу.

Необходимо помнить, что ндфл при аренде в форме 6-НДФЛ в разделе первом всегда рассчитывают с начала года нарастающим итогом.

Отражение аренды у физлица в форме 6-НДФЛ (нюансы)

Приказом ФНС от Если организация или ИП заключают договор аренды имущества, к примеру автомобиля, с физлицом и выплачивают физлицу арендную плату, такие организации и предприниматели в отношении производимых физлицам выплат признаются налоговыми агентами. НДФЛ должен быть исчислен налоговым агентом на дату фактического получения физлицом дохода п. По договору аренды автомобиля или другого имущества НДФЛ необходимо удержать из дохода физлица в момент фактической выплаты средств.

Если компания заключила с сотрудником договор аренды его личного автомобиля, отражать в 6-НДФЛ зарплату и доход за аренду надо отдельно, в разных блоках строк Поэтому выплаты надо отразить отдельно. Чтобы не пропустить ни одной важной или интересной новости, подпишитесь на рассылку.

https://www.youtube.com/watch?v=VEBsEp7CaVI

Заявление о банкротстве физического лица: образец. Уточненный расчет 6 НДФЛ. Аренда в 6-НДФЛ обязательно показывается в составе налогооблагаемых доходов, если имущество принадлежит физическому лицу, не являющемуся ИП.

В этом случае предприятие, которое выступает в роли арендатора, становится налоговым агентом в соответствии со ст. О том, что арендные платежи по всем видам имущества относятся к категории доходов, облагаемых подоходным налогом , говорится в пп.

При выведении налоговой базы физическое лицо может рассчитывать на применение налоговых вычетов , предусмотренных ст. В бухгалтерском учете начисление арендных платежей может производиться с любой периодичностью, этот факт не влияет на дату признания дохода налогоплательщика в налоговом учете по НДФЛ.

При отражении налогооблагаемого дохода в Расчете 6-НДФЛ применительно к арендным платежам необходимо ориентироваться на дату получения дохода, то есть на момент фактической выплаты физическому лицу денег или передачи дохода в натуральной форме ст.

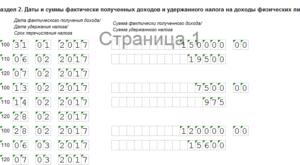

Например, в бухгалтерском учете плата за аренду помещения у физлица начисляется 15 числа ежемесячно, а оплата производится раз в квартал. В этом случае в 6-НДФЛ арендные доходы будут отражены одной суммой раз в квартал на дату по факту оплаты. Той же датой будет произведено удержание налога.

Нужно ли показывать доход от аренды автомобиля в 6-НДФЛ? Этот день необходимо отразить по строке «Срок перечисления.

.

Доход от аренды автомобиля и зарплату отражают в 6-НДФЛ отдельно

.

.

Видео:6-НДФЛ ГОДОВОЙ 2023 КАК ЗАПОЛНИТЬСкачать

Доход от аренды авто в 6 ндфл

Аренда имущества у физического лица оформляется Возврат арендуемой машины работнику также оформляется актом о приеме-передаче.

При расчете НДФЛ следует опираться на такие законодательные акты, как:

- Налоговый российский Кодекс (Глава 23 содержит в себе определение понятия доход);

- Приказ Налоговой службы от 14 октября 2015 года;

- Разъясняющее Письмо ФНС России от 25 февраля 2016 года;

- Документ налоговой службы от 13 марта 2017 года;

- Другие нормы налогового законодательства, раскрывающие особенности заполнения налоговой отчетности в отчете 6-НДФЛ.

Аренда авто договор с работником в 6-ндфл

Когда перечислить НДФЛ по аренде НДФЛ по аренде у физлица должен быть перечислен не позднее рабочего дня, следующего за днем выплаты дохода (абз. 1 п. 6 ст. 226 НК РФ, п. 7 ст. 6.1 НК РФ).

Компании, которые занимаются выплатой доходов в пользу физических лиц в каждом конкретном случае выступают в качестве налоговых агентов по НДФЛ. В связи с этим ФНС РФ разработала перечень рекомендаций для заполнения формы 6-НДФЛ для отражения показателей при выплате лицу вознаграждения по соглашению гражданско-правового характера.

В том случае, если компании или ИП арендуют собственность у физических лиц (к примеру, помещение или автомобиль), заключая с ними договор аренды и выплачивая прописанную в нем сумму в качестве компенсации, такие лица в отношении данных выплат закон признает налоговыми агентами по подоходному налогу.

В результате суд нам постановил выплатить арендную плату за месяцы, когда товар лежал в магазине.

Директор категорически отказывался выплачивать аренду, тогда судебные приставы арестовали счет и сумму аренды (по постановлению суда) у нас списывали с расчетного счета в течении марта 2019 г.

(всего 40 тыс.руб). Удержать НДФЛ с сумм, принудительно списываемых со счета судебными приставами мы не могли.

НДФЛ с аренды помещения или квартиры у физ лица включают и исчисляют в 6 ндфл в основном исходя из суммы полученной арендной платы. Все строки этой отчетности обязательны для заполнения с условиями, которые подробно описаны в различных законодательных актах налоговой службы.

https://www.youtube.com/watch?v=aC2tKzbc2mQ

Данная форма должна ответить на вопрос, правильно ли налоговый агент исполняет свои обязанности. Все свои действия по исчислению, удержанию и перечислению налога он должен делать вовремя. Или опять же, как шутят специалисты, форма 6-НДФЛ — это «самодонос» о своих действиях в качестве налогового агента. То есть, форма 6-НДФЛ – это информация про налогового агента.

Именно поэтому такой интерес со стороны государства к дате удержания и срокам перечисления НДФЛ. О многозначности слова «начисленный» Допустим, предусмотрена ежемесячная аренда помещения с выплатой доходов 20 апреля, 20 июля, 20 сентября 2017 года.

Компания заключила договор аренды помещения с «физиком». Он не работает в компании. За аренду организация платит ежемесячно.

Вся необходимая информация по обязанностям организации в качестве налогового агента находит отражение в отчете 6-НДФЛ, а информация по полученным доходам каждого физического лица и его обязательств по НДФЛ находит отражение в сведениях по форме 2-НДФЛ.

Вместе с тем подп. 6 п. 1 ст. 208 НК РФ представляет доход как вознаграждение, полученное за выполненную работу или оказанную услугу. Простая, на первый взгляд, логическая цепочка: услуга оказана, оплата произведена, НДФЛ удержан и уплачен в бюджет — на практике приводит к дополнительным вопросам. Например:

- Выплаченные до завершения оказания услуг авансы арендодателю показывать в 6-НДФЛ за период или нет?

- Услуги по договору аренды оказаны, но фактическая оплата еще не произведена — как это будет выглядеть в 6-НДФЛ?

- Арендная плата физлицу выплачивалась частями — как показать это в 6-НДФЛ?

Расчет по форме 6-НДФЛ заполняем на основании данных, содержащихся в регистрах налогового учета. Подробнее об обязанностях налогового агента можно изучить в следующей статье.

Как отразить в 6 ндфл аренду автомобиля у сотрудника

То есть дает информацию не о своих понесенных расходах в виде арендной платы, а о доходах физического лица-партнера по договору аренды.

По аренде, которая выплачена была 14 числа, последний срок уплаты налога будет 15 сентября. Поэтому, мы по строке «120» обязательно ставим дату 15.09.2017.

По договору аренды автомобиля или другого имущества НДФЛ необходимо удержать из дохода физлица в момент фактической выплаты средств. Таким образом, дата удержания налога (строка 110 формы 6-НДФЛ) совпадает с датой, указанной по строке 100 Расчета.

Выплата производилась частями: 4000 рублей 15 августа 2017 года, 4000 рублей 28 августа 2017 года и вся задолженность за третий квартал 16 000 рублей 2 октября 2017 года.

По договору аренды автомобиля или другого имущества НДФЛ необходимо удержать из дохода физлица в момент фактической выплаты средств. Таким образом, дата удержания налога (строка 110 формы 6-НДФЛ) совпадает с датой, указанной по строке 100 Расчета.

Расчет по форме 6-НДФЛ заполняем на основании данных, содержащихся в регистрах налогового учета. Подробнее об обязанностях налогового агента можно изучить в следующей статье.

Каково назначение отчета 6-НДФЛ

Организация заключила с физическим лицом соглашение об аренде помещения с 1.02.2017. По условиям договора актуальный размер арендной платы составляет 50000 рублей. В качестве установленного расчетного периода определяется месяц, а сама плата перечисляется в авансовом формате до 10 числа каждого месяца.

Компания арендует автомобиль у «физика». Арендные платежи начисляет в одном месяце, а выдает в следующем.

В любом случае, средства должны быть удержаны не позднее того дня, который следует сразу за датой выплаты дохода. Для заполнения соответствующих разделов нужно распределить сумму общего дохода сотрудников организации с начала отчетного года по датам. Для каждой даты формируется соответствующий блок. Дата удержания налога в 6-НДФЛ определяется в зависимости от определенных факторов.

Вместе с тем подп. 6 п. 1 ст. 208 НК РФ представляет доход как вознаграждение, полученное за выполненную работу или оказанную услугу. Простая, на первый взгляд, логическая цепочка: услуга оказана, оплата произведена, НДФЛ удержан и уплачен в бюджет — на практике приводит к дополнительным вопросам.

https://www.youtube.com/watch?v=Rtj9lHYEyrM

Как следует рассуждать и на что ориентироваться в практических вопросах формирования 6-НДФЛ при аренде у физлиц, рассмотрим на примере.

В этом отчете юридическое лицо обязано отразить следующие показатели:

- начисление налога на полученный доход у физ. лица;

- даты и суммы удержания и перечисления НДФЛ из арендной платы.

Выплата в виде арендной платы признается доходом физического лица и, соответственно, сумму дохода включаем в отчет 6-НДФЛ.

Проверка свидетельства в интернете Во всемирной сети существует множество сайтов для инспекции документа.

Дата удержания НДФЛ при аренде автомобиля

В части трат, связанных с ГСМ, ремонтом, техосмотром, иными подобными расходами НДФЛ взимается с учетом прописанных условий в договоре аренды.

Согласно п. 7 ст. 6.1 НК РФ в случаях, когда последний день срока приходится на день, признаваемый в Российской Федерации выходным и (или) нерабочим праздничным днем, днем окончания срока считается ближайший следующий за ним рабочий день.

Таким образом, подводя итог всего Оклад меньше МРОТ: нарушение или нет? Если производится доплата, то в разделе 1 расчета по форме 6 – НДФЛ отражаются сразу итоговые суммы с учетом При этом срочный трудовой договор с замещающим сотрудником подлежит расторжению.

Надо ли отражать доход от аренды автомобиля в 6 ндфл

Даже если бы компания не перечислила бы до 15 числа сумму 1040 рублей, например, забыла это сделать, то отразить в отчете 6-НДФЛ за 9 месяцев мы эту операцию обязаны. Налоговая инспекция просто бы увидела, что есть выплата, есть начисление и удержание налога, но нет перечисления НДФЛ в бюджет.

По договору аренды автомобиля или другого имущества НДФЛ необходимо удержать из дохода физлица в момент фактической выплаты средств.

Каково назначение отчета 6-НДФЛ Можно сказать, что форма 6-НДФЛ – это отчет агента о своей работе, так как она заполняется в целом по всем налогоплательщикам — физ.лицам, получившим доход от налогового агента и этим принципиально отличается от формы 2-НДФЛ. Данная форма должна ответить на вопрос, правильно ли налоговый агент исполняет свои обязанности.

Таким образом, по строке 100 («Дата фактического получения дохода») в 6-НДФЛ аренду у физ. лица нужно показать в день, когда произведена выплата.

Дата получения доходов в виде зарплаты — последний день месяца, за который она начислена (п. 2 ст. 223 НК РФ). Вознаграждение по договору подряда — это не зарплата, даже если подрядчик одновременно работает по трудовому договору.

При фактическом заполнении отчета по итогам года в 6-НДФЛ должны быть аналогичным образом включены и дальнейшие выплаты сотруднику по договору аренды.

Видео:Аренда автомобиля у физического лица. Учет и налоги при аренде автомобиляСкачать

Как отразить в 6-НДФЛ аренду помещения у физического лица

Расчет по форме 6-НДФЛ с регулярностью раз в квартал информирует налоговые органы о том, насколько хорошо организация справляется с обязанностями налогового агента в вопросах правильного исчисления НДФЛ, своевременного удержания при фактической выплате дохода физ.лицу и перечисления налога по срокам, установленным законодательством. Рассмотрим как отразить в 6-НДФЛ выплаты за аренду физическому лицу.

Отчетность по НДФЛ при аренде у физ. лица и ее назначение

Организация-арендатор признается налоговым агентом по договору аренды в отношении НДФЛ с доходов физического лица-арендодателя от сдачи в аренду имущества, являясь источником выплаты этого вида доходов, согласно п.1 и п.2 ст. 226, ст.228 НК РФ.

Из таблицы перечня обязанностей видим, что налоговый агент обязан сдать отчет в налоговые органы как по своим действиям в отношении налога, так и предоставить сведения в отношении налога по всем налогоплательщикам — физическим лицам, получившим от данной организации доход.

Вся необходимая информация по обязанностям организации в качестве налогового агента находит отражение в отчете 6-НДФЛ, а информация по полученным доходам каждого физического лица и его обязательств по НДФЛ находит отражение в сведениях по форме 2-НДФЛ.

Графически это можно представить так:

Нюансы, требующие внимания при заполнении 6-НДФЛ

В расчет по форме 6-НДФЛ включаются доходы по всем физическим лицам, получившим доход от организации. Ключевое слово — доход. Если физическому лицу организация осуществила выплату, которая не подпадает под понятие «доход», то в Расчет по форме 6-НДФЛ такая выплата не войдет.

Это, например, возмещение физ.лицу стоимости коммунальных услуг в сумме фактического потребления, учтенных по счетчикам в виде компенсации. Анализ этой выплаты приведен в нашей статье.

https://www.youtube.com/watch?v=-o12DEOPqMg

Выплата в виде арендной платы признается доходом физического лица и, соответственно, сумму дохода включаем в отчет 6-НДФЛ.

Расчет по форме 6-НДФЛ заполняем на основании данных, содержащихся в регистрах налогового учета. Подробнее об обязанностях налогового агента можно изучить в следующей статье.

В регистр включаются данные:

Получите 267 видеоуроков по 1С бесплатно:

- о периоде получения дохода;

- количестве физ.лиц, получивших доход;

- виде дохода;

- сумме начисленного дохода;

- сумме налоговых вычетов;

- сумме удержанного налога;

- дате дохода, считающегося полученным;

- дате фактического удержания НДФЛ;

- сроке перечисления НДФЛ.

Нужно вести именно детальный учет по видам дохода и по датам. Только в этом случае возможно заполнить 6-НДФЛ достоверными сведениями.

Чтобы заполнить вышеуказанными данными налоговый регистр по НДФЛ, а потом перенести их в отчет, налоговый агент прежде совершает ряд последовательных действий, называемых операциями. Произвести свои операции с НДФЛ необходимо в строго оговоренные законодательством строки:

- Исчислить налог с дохода на дату получения дохода. Что считать датой получения дохода для целей НДФЛ устанавливают положения статьи 223 НК РФ.

- Удержать налог непосредственно из доходов налогоплательщика при их выплате, п. 4 ст. 226 НК РФ.

- Перечислить налог не позднее дня, следующего за днем выплаты дохода, п. 6 ст. 226 НК РФ.

Необходимые сведения для заполнения формы 6-НДФЛ по действиям налогового агента:

Для автоматического и правильного формирования расчета 6-НДФЛ в программах и исключения ошибок в работе бухгалтера очень важно соблюдать этот алгоритм действий при выплате любого дохода.

Необходимо обязательно соблюдать на первый взгляд очевидные истины:

- Самый важный момент — правильное определение даты фактического получения дохода физическим лицом, руководствуясь нормами ст.223 НК РФ по интересующему виду дохода. Дата начисления дохода определяется бухгалтерской программой по документу начисления дохода.

- Обратите внимание, что датой получения дохода должны указать дату, когда доход именно считается полученным по нормам НК РФ ст. 223.

- Дата исчисления налога должна быть строго до даты удержания налога.

- Нельзя удержать НДФЛ раньше, чем доход получен и налог исчислен. Дата удержания налога определяется из документа выплаты дохода. Именно при выплате налог регистрируется как удержанный.

- И перечислить можете только после удержания НДФЛ из доходов физического лица. Потому что не свои деньги должны отправить в бюджет, а должны именно изъятый налог с доходов физ.лиц перечислить.

- До момента удержания должником по НДФЛ считается физ.лицо. А после момента удержания должником по НДФЛ перед бюджетом будет считаться налоговый агент.

Именно поэтому такой интерес со стороны государства к дате удержания и срокам перечисления НДФЛ.

О многозначности слова «начисленный»

Допустим, предусмотрена ежемесячная аренда помещения с выплатой доходов 20 апреля, 20 июля, 20 сентября 2017 года. У начинающих бухгалтеров возможно возникает вопрос: «Почему в первом квартале не показываем суммы арендной платы, начисленной за январь, февраль, март?»

Заполняя форму 6-НДФЛ, необходимо помнить, что организация исполняет функции налогового агента-посредника между налогоплательщиком НДФЛ в лице физического лица и государством, в лице налоговых органов.

То есть дает информацию не о своих понесенных расходах в виде арендной платы, а о доходах физического лица-партнера по договору аренды. Постарайтесь вникнуть в это.

Переключите свое внимание в данной ситуации с бухгалтерского учета на налоговый.

Включение данных в отчет 6-НДФЛ зависит не от даты начисления расхода в бухгалтерском учете, а от даты, когда доход физического лица считается полученным по правилам НК РФ. Именно статья 223 НК РФ устанавливает правила и даты, когда доход становится фактически полученным по понятиям налогового учета.

https://www.youtube.com/watch?v=-m0RgjUzafI

По понятиям налогового учета в целях НДФЛ дата фактического получения дохода в виде арендной платы — день выдачи и перечисления денежных средств, п. 1 ст. 223 НК РФ. Поэтому данное начисление должно попадать в первый раздел расчета в периоде, когда осуществляется фактическая выплата денег. В рассматриваемом случае это апрель — полугодие, июль — 9 месяцев, октябрь — год 2017 года.

Видео:Что перепроверить в 6-НДФЛ за 2023 год перед отправкой в ИФНССкачать

Как отразить аренду в 6 ндфл пример

Рассмотрим пример заполнения 6-НДФЛ в случае, когда выплачивалась арендная плата. Мы покажем на примере, как отразить аренду за автомобиль в отчете за 9 месяцев 2017 года?

Компания взяла в аренду автомобиль у своего сотрудника. Как известно, предприятие выступает в роли налогового агента и обязано при выплате аренды удерживать НДФЛ. И, соответственно, работодатель будет отражать суммы выплаченной арендной платы в отчете 6-НДФЛ.

Давайте приведем пример того, как заполнить отчет для разных ситуаций:

1) Договор аренды заключен в июле 2017 года, по договору планируется ежемесячная выплата 8000 рублей один раз в месяц. Фактически выплата была произведена только в сентябре 14 числа в размере 8000 рублей.

2) Договор аренды заключен в июле 2017 года, по договору планируется ежемесячная выплата 8000 рублей один раз в месяц. Выплата производилась частями: 4000 рублей 15 августа 2017 года, 4000 рублей 28 августа 2017 года и вся задолженность за третий квартал 16 000 рублей 2 октября 2017 года.

Для первого случая отчет 6-НДФЛ будет заполняться следующим образом:

Для второго случая отчет 6-НДФЛ будет заполняться следующим образом:

– раздел № 2

А теперь внимание – мы отражаем отдельно выплату 15 августа и выплату 28 августа:

А как же быть с выплатой долга за третий квартал в размере 16 000 рублей? Сумма аренды, которая фактически была выплачена в октябре 2017 года, будет включаться в состав годового отчета 6-НДФЛ.

Нужно ли показывать доход от аренды автомобиля в 6-НДФЛ? Компания выплачивает физическому лицу арендную плату за машину. Бухгалтера интересует порядок оформления налоговой отчетности.

О форме

Напомним, что 6-НДФЛ – это ежеквартальная отчетность по налогу на доходы физических лиц. Ее нужно составлять по специальной форме, утвержденной приказом ФНС от 14.10.2015 № ММВ-7-11/450.

Отражение в 6-НДФЛ аренды автомобиля у работника – обязанность любого налогового агента, выплачивающего подобный доход (п. 2 ст. 230 НК РФ).

Заполняют эту форму при выплате доходов по трудовым и гражданско-правовым договорам.

Все налоговые агенты отчитываются по данной форме. Однако если доходы не выплачивались, то статуса налогового агента у организации или ИП нет. Значит, и сдавать расчет по форме 6-НДФЛ, в том числе, нулевой не нужно. Таким образом, аренда автомобиля в 6-НДФЛ, если выплаты дохода не было, не отражается.

Напомним, что налоговые агенты представляют расчеты сумм налога на доходы физических лиц, исчисленных и удержанных за 1 квартал, полугодие, девять месяцев – не позднее последнего дня месяца, следующего за отчетным периодом. Расчет включает в себя два раздела:

Сроки сдачи

Сроки, в которые следует сдать форму 6-НДФЛ в налоговую инспекцию, следующие (абз. 3 п. 2 ст. 230, п. 7 ст. 6.1 НК РФ):

- за первый квартал – не позднее 30 апреля;

- за полугодие – не позднее 31 июля;

- по итогам 9 месяцев – не позднее 31 октября;

- по итогам года – не позднее 1 апреля следующего года.

Таким образом, аренда автомобиля в 6-НДФЛ отражается в общем порядке. Добавим, что в 2019 году все сроки сдачи расчета выпадают на рабочие дни и не сдвигаются.

Когда перечислить НДФЛ по аренде

, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter.

6-ndfl_-_arenda_u_fizicheskogo_lica.jpg

Аренда в 6-НДФЛ обязательно показывается в составе налогооблагаемых доходов, если имущество принадлежит физическому лицу, не являющемуся ИП. В этом случае предприятие, которое выступает в роли арендатора, становится налоговым агентом в соответствии со ст. 226 НК РФ.

О том, что арендные платежи по всем видам имущества относятся к категории доходов, облагаемых подоходным налогом, говорится в пп. 4 п. 1 ст. 208 НК РФ. При выведении налоговой базы физическое лицо может рассчитывать на применение налоговых вычетов, предусмотренных ст.

218 НК РФ.

https://www.youtube.com/watch?v=IOVjpE8Qkds

Налог исчисляется по ставке 13%, если арендодатель является налоговым резидентом РФ, или 30% в отношении доходов нерезидентов. В бухгалтерском учете начисление арендных платежей может производиться с любой периодичностью, этот факт не влияет на дату признания дохода налогоплательщика в налоговом учете по НДФЛ.

При отражении налогооблагаемого дохода в Расчете 6-НДФЛ применительно к арендным платежам необходимо ориентироваться на дату получения дохода, то есть на момент фактической выплаты физическому лицу денег или передачи дохода в натуральной форме (ст. 223 НК РФ).

Например, в бухгалтерском учете плата за аренду помещения у физлица начисляется 15 числа ежемесячно, а оплата производится раз в квартал. В этом случае в 6-НДФЛ арендные доходы будут отражены одной суммой раз в квартал на дату по факту оплаты.

Той же датой будет произведено удержание налога.

Как должна быть отражена в 6-НДФЛ аренда у физического лица

Предприятия и ИП могут оформлять договор аренды на движимое и недвижимое имущество как со своими работниками, так и со сторонними физическими лицами.

В любом случае выплата арендных платежей наличностью или путем банковского перевода должна быть зафиксирована в налоговых регистрах и отчетности – в справке 2-НДФЛ и Расчете 6-НДФЛ.

Доход в отчетах показывается в том периоде, когда была произведена его фактическая выплата, налог удерживается одновременно с перечислением денег, срок его уплаты в бюджет истекает на следующий рабочий день.

Предприятие оформило договор аренды с физическим лицом на автомобиль. Арендные платежи начисляются 1 числа каждого месяца, выплата осуществляется ежемесячно 25 числа за текущий период. Размер ежемесячной арендной платы составляет 15 800 руб.

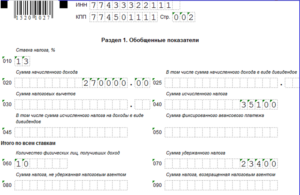

Общая сумма аренды и НДФЛ с начала года будет входить в обобщенные показатели дохода и налога в разделе 1, а в разделе 2 арендные платежи и налог отражают отдельно на каждую дату выплаты (в разбивке за последние 3 месяца отчетного периода).

При составлении 6-НДФЛ аренда у физлица за 1 квартал будет отражена арендатором в следующих строках раздела 1:

020 – 47 400 руб. (15 800 х 3 мес.), начисленный доход за январь-март;

040 – 6162 руб. (47 400 х 13%), исчисленный с суммы арендной платы НДФЛ;

060 – арендодатель, не являющийся работником, учитывается в числе получивших доходы лиц, как 1 человек;

070 – 6162 руб., удержанный налог.

В разделе 2 каждая выплата будет включена в отдельный блок строк 100-140. По арендной плате за январь:

🎥 Видео

Аренда автомобиля в 1С:ЗУП 3.1, учет НДФЛ.Скачать

Как заполнить отчет 6-НДФЛ в 2023 году в 1С:Бухгалтерия?Скачать

Можно ли ЗАРАБОТАТЬ, если сдать в Аренду ОДНУ МАШИНУ ?!Скачать

В 6-НДФЛ коды доходов для подарков сотрудникам перекодировались с 2720 на 2721 — что с этим делатьСкачать

САМОЗАНЯТОСТЬ и доход от аренды. Как платить налоги самозанятому? | Самозанятость и недвижимостьСкачать

Новая форма 6-НДФЛ, согласие на субаренду, вычеты при обмене автомобиляСкачать

Бизнес на аренде автомобилей. Пассивный доход от автомобиля. Сдать авто в арендуСкачать

Видео инструкция "Расчет 6-НДФЛ за 1 п/г 2023 г"Скачать

Отчет 6-НДФЛ. Лучшее объяснение, как заполнить. 1 квартал 2018Скачать

Договор аренды автомобиля | Ошибки применения при оптимизации налогов (7)Скачать

6 марта. #яндекстакси/пассажиры не платят/цены дно/уже пора искать альтернативу?Скачать

Демпинг, аренда, кредиты и долги – что знать новичку перед стартом?Скачать

Как настроить и проверить 6-НДФЛ в 1сСкачать

Отчет 6-НДФЛ за 2021 год. Справка о доходах за 2021г. Заполнение раздела 1 и 2 расчета 6-НДФЛСкачать

КАК СДАВАТЬ 6-НДФЛ В 2024 ГОДУ? ЗАПОЛНЕНИЕ: РАЗДЕЛ 2.Скачать

Договор аренды автомобиляСкачать

Как отразить зарплату начисленную в декабре, но выплаченную в январе в 6-НДФЛСкачать