Последнее обновление 2019-01-12 в 11:40

Бланк декларации за 2018 г. и инструкция по ее заполнению приведены в Приказе ФНС от 03.10.2018 № ММВ-7-11/569@. Вместо привычных листов А, Б и т.д. появились приложения. А вот разделы 1 и 2 остались. В материале разберем на примерах, как оформить обязательный Раздел 1 (лист 2 декларации 3-НДФЛ).

- Как заполнить Раздел 1 декларации 3 НДФЛ

- Почему сумма налога, подлежащая возврату из бюджета, в 3-НДФЛ меньше налога исчисленного

- Итоги

- Как заполнить лист Д1 налоговой декларации ф. 3-НДФЛ

- Личный кабинет налогоплательщика

- Лист д1 строка 2 1 декларации 3 ндфл

- Как заполнить Лист Д1 в 3-НДФЛ за 2016 год

- Образец заполнения 3-НДФЛ при переносе остатка вычета

- Пример заполнения Листа Д1 декларации 3-НДФЛ за 2016 год

- Ответы на бухгалтерские вопросы

- Строка 140 3 ндфл 2020 как заполнить

- Образец заполнения листа Д1 налоговой декларации 3-НДФЛ за 2019 и 2019 год — расчет имущественного налогового вычета

- Лист Д1 налоговой декларации 3-НДФЛ — образец заполнения

- Порядок заполнения 3-НДФЛ

- Налоговая декларация 3-НДФЛ: образцы листа 3, Д1 и Д2

- Онлайн журнал для бухгалтера

- Блокнот юриста, Гадулин А

- Порядок заполнения декларации

- Как заполнить лист д1

- Заполнение 3 ндфл лист д 1 строка 140

- Кто и для чего делает расчет в приложениях №6 и №7 формы 3-НДФЛ

- Лист Г декларации 3-НДФЛ — образец заполнения

- Что изменилось в отчетности за 2016 год

- Принципы заполнения

- Сроки представления декларации 3-НДФЛ

- 📸 Видео

Как заполнить Раздел 1 декларации 3 НДФЛ

Раздел 1 в 3-НДФЛ совсем небольшой. В нем всего 5 строк, с 010 по 050.

На этом листе отражаются сводные данные о сумме НДФЛ, которую надо заплатить или, наоборот, вернуть из бюджета. То есть на практике Раздел 1 нужно заполнять последним. Уже после того, как оформлены все приложения и второй раздел.

Важно! В одной декларации иногда требуется заполнить Раздел 1 несколько раз: отдельно по каждому КБК и ОКТМО. Так, если НДФЛ нужно перечислить по разным КБК, то для каждого из них оформляется свой блок.

Далее последовательно разберем, как в Разделе 1 3-НДФЛ заполнять каждое поле. В строке 010 проставляется код от 1 до 3, который показывает итоговый результат проведенных в декларации расчетов:

- код 1 — по декларации нужно перечислить НДФЛ;

- код 2 — налогоплательщик хочет вернуть ранее уплаченный НДФЛ;

- код 3 — никаких доплат и возвратов не нужно.

Дальнейшее оформление зависит от того, какой код стоит в стр.010:

- В стр.020 проставляют код КБК, по которому нужно зачислить или возвратить налог. Применяемые для НДФЛ коды КБК вывешены на сайте ФНС.

- Поясним, что входит в строку 030 в 3-НДФЛ Раздел 1. Поле предназначено для указания ОКТМО — территориального идентификатора. В этом поле проставляют код того муниципального образования, где будет осуществляться или осуществлялась уплата НДФЛ. Обычно это ОКТМО по месту жительства заявителя.

Важно!

Если человек претендует на возврат налога, ранее уплаченного за него налоговым агентом, то в коде строки 030 в декларации 3-НДФЛ ставят ОКТМО из справки 2-НДФЛ.

- Если по итогам расчетов получается сумма налога, которую надо доплатить бюджет, ее следует писать в строку 040 в 3-НДФЛ. При других вариантах в этой строке проставляется «0». Подробнее о сумме налога, подлежащей уплате (доплате) в бюджет, что это и как ее посчитать, см. далее Пример 1.

- Когда по декларации определена сумма НДФЛ к возврату, она прописывается стр.050. В противном случае в этом поле ставится «0».

Важно! Чтобы понять, как рассчитать сумму налога, подлежащую возврату из бюджета, необходимо сначала заполнить остальные страницы 3-НДФЛ, определить налоговую базу и сумму заявляемых вычетов. Итоговое значение строки 050 Раздела 1 берется из строки 160 Раздела 2.

Для определения кода ОКТМО на сайте ФНС размещен специальный сервис. В нем по адресу можно узнать ОКТМО муниципального образования.

Далее рассмотрим на примерах, как заполнить в 2019 году в 3-НДФЛ строку 050 и другие поля Раздела 1.

Пример 1

Ивану из г. Иваново в 2017 г. подарили автомобиль. В 2018 г. мужчина продал имущество за 650 500 руб. Это его доход. Теперь Иван обязан подать декларацию и заплатить в бюджет налог. Он имеет право воспользоваться вычетом в размере 250 000 руб. в соответствии с пп.1 п.2 ст.220 НК. Посчитаем сумму НДФЛ к уплате (руб.):

- 650 500 — полученный доход;

- 650 500 – 250 000 = 400 500 — налоговая база с учетом примененного вычета;

- 400 500 × 13% = 52 065 — сумма налога, подлежащая уплате. Именно ее Иван указывает в строке 040 в 3-НДФЛ за 2018 год.

По итогам расчетом Иван заполняет Раздел 1:

Пример заполненной декларации можно посмотреть здесь.

Совет! При заполнении 3-НДФЛ не вручную, а в программе «Декларация» расчет сумм налога к уплате или возврату происходит автоматически. Также система самостоятельно указывает нужный КБК, что значительно упрощает работу.

Пример 2

Бухгалтер Иван официально работает на заводе. В 2018 г. он пролечил зубы в частной клинике на 34 600 руб. и теперь хочет вернуть часть затраченных средств через вычет. Сумма к возврату составит 13% от потраченного или 4 498 руб.

https://www.youtube.com/watch?v=Rtj9lHYEyrM

В строке 020 Иван указывает КБК для НДФЛ с доходов, источником которых выступает его работодатель — налоговый агент (перерасчеты).

Заполненный Раздел 1 выглядит так

:

Пример полной декларации доступен для скачивания здесь.

Пример 3

В 2016 г. Иван купил новый автомобиль за 840 600 руб. В 2018 г. мужчине срочно понадобились деньги и машину пришлось продать с убытком, за 710 000 руб. Документы от обеих сделок у Ивана сохранились.

Он вправе вычесть из полученных 710 000 руб. понесенные на покупку автомобиля расходы (840 600 руб.) в соответствии с пп.2 п.2 ст.220 НК. Тогда база по НДФЛ получается равной 0 и платить налог не потребуется.

Однако заполнить и подать декларацию все равно нужно.

Иван заполнил Раздел 1 следующим образом:

Заполненную по этому примеру декларацию можно скачать здесь.

Почему сумма налога, подлежащая возврату из бюджета, в 3-НДФЛ меньше налога исчисленного

Как мы уже описали выше, итоговый НДФЛ к возврату из Раздела 1 рассчитывается по данным Раздела 2, а именно:

- НДФЛ, исчисленный к уплате (стр. 070);

- сумма, удержанная у источника выплаты (стр. 080).

Первое значение (стр. 070) показывает, сколько НДФЛ нужно заплатить в бюджет с учетом всех заявляемых налогоплательщиком вычетом. А сумма в строке 080 отражает, какой размер налога в действительности уже перечислил работодатель за налогоплательщика. Разница между этими значениями и подлежит возврату.

Пример 4

Алексей за 2018 г. заработал на предприятии 410 500 руб. С этих денег его работодатель перечислил в бюджет НДФЛ — 53 365 руб. Это удержанный налог. В том же году Алексей потратил на свою учебу 41 600 руб.

и хочет получить с этих денег вычет. Средства, потраченные на обучение, по пп.2 п.1 ст.219 НК уменьшают налоговую базу по НДФЛ. Значит, с учетом вычета эта база для Алексея составляет 368 900 руб.

(410 500 – 41 600).

Определяем сумму налога исчисленную: 368 900 × 13% = 47 957 (руб.).

Теперь считаем разницу, т.е. тот НДФЛ, который Алексей может вернуть: 53 365 – 47 957 = 5 408 (руб.).

Итоги

- Страница 2 в 3-НДФЛ — это Раздел 1. Его заполнение обязательно.

- На этом листе прописывается итоговая сумма НДФЛ, которую надо заплатить в бюджет или, наоборот, вернуть.

- Сведения о суммах налога в Разделе 1 указываются после заполнения обязательного Раздела 2 и необходимых Приложений.

, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter.

Видео:Вычет за проценты по ипотеке 2024: Как заполнить декларацию 3-НДФЛ на возврат процентов по ипотекеСкачать

Как заполнить лист Д1 налоговой декларации ф. 3-НДФЛ

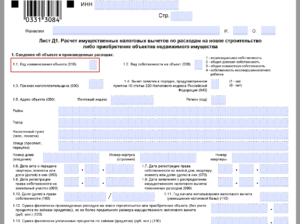

На Листе Д1 производитсярасчет имущественных налоговых вычетов по расходам на новое строительство либоприобретение объекта (объектов) недвижимого имущества, предусмотренных статьей 220 Кодекса.

Еслиналогоплательщиком по Декларации заявляются имущественные налоговые вычеты порасходам, связанным с приобретением (строительством) нескольких (разных)объектов недвижимого имущества, то заполняется необходимое количество страницЛиста Д1, содержащих сведения об объектах и произведенных по ним расходам (пункт 1 ЛистаД1).

При этом расчет имущественных налоговых вычетов (пункт 2 ЛистаД1) в этом случае отражается только на последней странице на основании суммызначений пунктов 1 Листов Д1.

В пункте 1 Листа Д1 указываются сведения о каждомфакте нового строительства либо приобретения на территории Российской Федерациижилого дома, квартиры, комнаты или доли (долей) в них, земельных участков,предоставленных для индивидуального жилищного строительства, и земельныхучастков, на которых расположены приобретаемые жилые дома, или доля (доли) вних (далее — объект), по которому рассчитывается либо рассчитывался ранееимущественный налоговый вычет, и произведенные налогоплательщиком по данномуобъекту документально подтвержденные расходы:

- в подпункте 1.1 — код наименования объекта

- в подпункте 1.2 — вид собственности на объект. Еслисобственность единоличная, в соответствующем поле проставляется 1. Еслисобственность общая долевая (в свидетельстве о праве собственности определенаконкретная доля), в соответствующем поле проставляется 2. Если собственностьобщая совместная (без разделения по долям), в том числе с учетом положенийгражданского и семейного законодательства, в соответствующем поле проставляется3. Если объект приобретен в собственность несовершеннолетнего ребенка, всоответствующем поле проставляется 4;

- в подпункте 1.3 — проставляется признакналогоплательщика

- в подпункте 1.4 — указывается является линалогоплательщик, в отношении доходов которого представляется Декларация, намомент представления декларации лицом, получающим пенсии в соответствии сзаконодательством Российской Федерации, использующим свое право на переносостатка имущественного налогового вычета на предшествующие налоговые периоды(если да, то проставляется код 1; нет — 0);

- в подпункте 1.5 — адрес объекта, при этом заполняютсяперечисленные элементы адреса;

- в подпункте 1.6 — дата акта о передаче квартиры,комнаты или доли (долей) в них;

- в подпункте 1.7 — дата регистрации права собственностина жилой дом, квартиру, комнату или долю (доли) в них;

- в подпункте 1.8 — дата регистрации права собственностина земельный участок, в случае, если право на вычет заявляется в части расходовна приобретение земельного участка или доли (долей) в нем;

- в подпункте 1.9 — дата заявления о распределенииимущественного налогового вычета (о распределении понесенных расходов), вслучае, если собственность общая совместная (без разделения по долям), в томчисле с учетом положений гражданского и семейного законодательства;

- в подпункте 1.10 — доля (доли) в приобретаемом правесобственности.

- Подпункт 1.10 не подлежит заполнениюналогоплательщиками, впервые обращающимися в налоговые органы запредоставлением имущественного налогового вычета по расходам на приобретениеобъекта (объектов) недвижимого имущества, в отношении которых документы,подтверждающие право на получение имущественного налогового вычета, датированыначиная с 1 января 2014 года;

- в подпункте 1.11 — год начала использованияимущественного налогового вычета, в котором была впервые уменьшена налоговаябаза;

- в подпункте 1.12 — сумма фактически произведенныхналогоплательщиком расходов на новое строительство или приобретение объекта, ноне более предельного размера имущественного налогового вычета, на которыйналогоплательщик имеет право (без учета сумм, направленных на погашениепроцентов по целевым займам (кредитам), полученным от кредитных и иныхорганизаций Российской Федерации, а также по кредитам, полученным в целяхрефинансирования (перекредитования) кредитов (займов) на новое строительствоили приобретение объекта).

Вслучае заполнения нескольких листов Д1 сумма значений показателей строк 120 всех листов Д1 не может превышать предельный размер имущественного налогового вычета,на который налогоплательщик имеет право (без учета сумм, направленных напогашение процентов по целевым займам (кредитам), полученным от кредитных ииных организаций Российской Федерации, а также по кредитам, полученным в целяхрефинансирования (перекредитования) кредитов (займов) на новое строительствоили приобретение объекта);

в подпункте 1.13 — сумма фактически уплаченныхналогоплательщиком процентов по целевым займам (кредитам), фактическиизрасходованным на новое строительство или приобретение объекта, а также покредитам, полученным в целях рефинансирования (перекредитования) кредитов (займов)на новое строительство или приобретение объекта.

Вслучае, если на основании Декларации заявляется имущественный налоговый вычетпо расходам по уплате процентов по целевым займам (кредитам), полученным откредитных и иных организаций Российской Федерации после 01.01.2014, а также покредитам, полученным в целях рефинансирования (перекредитования) таких кредитов(займов), значение строки 130 листа Д1 не должно превышать 3 000 000рублей.

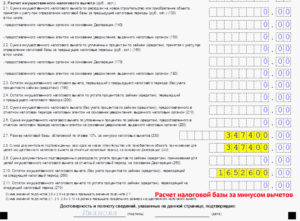

Расчет имущественногоналогового вычета производится в пункте 2 Листа Д1 следующим образом:

- в подпункте 2.1 указывается сумма имущественногоналогового вычета по расходам на новое строительство или приобретение объекта,учтенная при определении налоговой базы за предыдущие налоговые периоды наосновании ранее представленных Деклараций за соответствующие налоговые периоды,а также сумма имущественного налогового вычета по таким расходам,предоставленного в предыдущих налоговых периодах налоговыми агентами(работодателями) на основании уведомлений налогового органа;

- в подпункте 2.2 указывается сумма имущественногоналогового вычета по расходам на уплату процентов по целевым займам (кредитам),фактически израсходованным на новое строительство или приобретение объекта, атакже по кредитам, полученным в целях рефинансирования (перекредитования)кредитов (займов) на новое строительство или приобретение объекта, и учтеннаяпри определении налоговой базы за предыдущие налоговые периоды на основанииранее представленных Деклараций за соответствующие налоговые периоды, а такжесумма имущественного налогового вычета по указанным расходам, предоставленногов предыдущих налоговых периодах налоговыми агентами (работодателями) наосновании уведомлений налогового органа;

- в подпункте 2.3 указывается остаток имущественногоналогового вычета по расходам на новое строительство или приобретение объекта,перешедший с предыдущего налогового периода (без учета процентов по целевымзаймам (кредитам), полученным от кредитных и иных организаций РоссийскойФедерации, а также по кредитам, полученным в целях рефинансирования(перекредитования) кредитов (займов) на новое строительство или приобретениеобъекта);

- в подпункте 2.4 указывается остаток имущественногоналогового вычета по расходам по уплате процентов по целевым займам (кредитам),полученным от кредитных и иных организаций Российской Федерации, а также покредитам, полученным в целях рефинансирования (перекредитования) кредитов(займов) на новое строительство или приобретение объекта, перешедший спредыдущего налогового периода;

- в подпункте 2.5 указывается сумма имущественногоналогового вычета по расходам на новое строительство или приобретение объекта,предоставленного в отчетном налоговом периоде налоговым агентом (работодателем)на основании уведомления налогового органа;

- в подпункте 2.6 указывается сумма имущественногоналогового вычета по расходам на уплату процентов по целевым займам (кредитам),полученным от кредитных и иных организаций Российской Федерации, а также покредитам, полученным в целях рефинансирования (перекредитования) кредитов(займов) на новое строительство или приобретение объекта, предоставленного вотчетном налоговом периоде налоговым агентом (работодателем) на основании уведомленияналогового органа;

- в подпункте 2.7 определяется размер налоговой базы вотношении доходов, облагаемых по ставке 13 процентов (в соответствии с пунктом 1 статьи 224 Кодекса), за минусом предоставленныхналоговых вычетов.

- Для расчета данного показателя из общей суммы дохода,облагаемого по ставке 13 процентов (показатель по коду строки 010 Раздела 2, в случае заполнения Раздела2 по соответствующей налоговой ставке), следует вычесть следующие значения:

- сумму доходов, не подлежащих налогообложению согласно абзацу седьмому пункта 8 и пунктам 28, 33, 39 и 43 статьи 217 Кодекса, указанных в пункте 10 Листа Г;

- сумму стандартных и социальных налоговых вычетов, предусмотренных статьями 218 и 219 Кодекса, указанных в подпункте 3.5.1 и пункте 4 Листа Е1;

- сумму инвестиционных налоговых вычетов, предусмотренных подпунктом 2 пункта 1статьи 219.1 Кодекса,указанных в пункте 3.1 Листа Е2;

- сумму расходов (убытков) по операциям с ценными бумагамии операциям с производными финансовыми инструментами, в том числе, учитываемыхна индивидуальном инвестиционном счете, в соответствии со статьями 214.1, 214.3, 214.4, 214.9 Кодекса, указываемых в подпункте 11.3 Листа З;

- сумму расходов, связанных с участием в инвестиционныхтовариществах, указанных в пункте 7.3 листа И;

- сумму профессиональных налоговых вычетов, предусмотренных статьей 221 Кодекса и налоговых вычетов,предусмотренных подпунктами 1 и 2 пункта 1 статьи 220 Кодекса, указанных в подпункте 3.2 Листа В, пункте 4 листа Д2, подпункте 8.1 Листа Ж;

- сумму имущественного налогового вычета по расходам нановое строительство или приобретение объекта, предоставленного в отчетномналоговом периоде налоговым агентом (работодателем) на основании уведомленияналогового органа, указанных в подпункте 2.5 Листа Д1;

- сумму имущественного налогового вычета по расходам науплату процентов по целевым займам (кредитам), полученным от кредитных и иныхорганизаций Российской Федерации, а также по кредитам, полученным в целяхрефинансирования (перекредитования) кредитов (займов) на новое строительствоили приобретение объекта, предоставленного в отчетном налоговом периоденалоговым агентом (работодателем) на основании уведомления налогового органа,указанных в подпункте 2.6 Листа Д1;

- в подпункте 2.8 указывается общая сумма расходов нановое строительство или приобретение объекта (объектов) недвижимого имущества,принимаемая для целей имущественного налогового вычета за отчетный налоговыйпериод на основании Декларации. Данная сумма не должна превышать размерналоговой базы, исчисленной в подпункте 2.7;

- в подпункте 2.9 указывается общая сумма расходов поуплате процентов по целевым займам (кредитам), полученным от кредитных и иныхорганизаций Российской Федерации, а также по кредитам, полученным в целяхрефинансирования (перекредитования) кредитов (займов) на новое строительствоили приобретение объекта (объектов) недвижимого имущества, принимаемая дляцелей имущественного налогового вычета за отчетный налоговый период наосновании Декларации. Данная сумма не должна превышать разность междузначениями подпунктов 2.7 и 2.8;

- в подпункте 2.10 указывается остаток имущественногоналогового вычета по расходам на новое строительство или приобретение объекта,переходящий на следующий налоговый период.

- При этом, если часть имущественного налогового вычета,предусмотренного статьей 220 Кодекса, была предоставленаналогоплательщику в предыдущие налоговые периоды, значение подпункта 2.10 определяется в виде разности междузначением подпункта 1.12 и суммой значений подпунктов 2.1, 2.5 и 2.8.

- В случае, если налогоплательщик не пользовалсяимущественным налоговым вычетом в предыдущих налоговых периодах, значение подпункта 2.10 определяется в виде разности междузначением подпункта 1.10 и суммой значений подпунктов 2.5 и 2.8;

- в подпункте 2.11 указывается остаток имущественногоналогового вычета по расходам на уплату процентов по целевым займам (кредитам),полученным от кредитных и иных организаций Российской Федерации, а также покредитам, полученным в целях рефинансирования (перекредитования) кредитов(займов) на новое строительство или приобретение объекта, переходящий наследующий налоговый период.

- Сумма значений подпунктов 2.8 и 2.9 не должна превышать значение подпункта 2.7 Листа Д1, а сумма значений подпунктов 2.1, 2.5, 2.8 и 2.10 не должна превышать предельногоразмера имущественного налогового вычета, на который налогоплательщик имеетправо.

Подробнее: см. ПриказФедеральной налоговой службы от 24 декабря 2014 г. N ММВ-7-11/671@»Об утверждении формы налоговой декларации по налогу на доходы физическихлиц (форма 3-НДФЛ), порядка ее заполнения, а также формата представленияналоговой декларации по налогу на доходы физических лиц в электроннойформе», зарегистрированный в Минюсте РФ 30 января 2015 г., регистрационныйN 35796 с изменениями утвержденными Приказом Федеральной налоговой службы от 10 октября2016 г. N ММВ-7-11/552@

Личный кабинет налогоплательщика

«,»author»:»ÐвÑоÑ: a.gadulin»,»date_published»:»2020-02-03T01:21:00.000Z»,»lead_image_url»:»https://4.bp.blogspot.com/-CWbxsBEUV1Q/WNOFLWN3KlI/AAAAAAAAAm4/AwdnC5FOqUID8Y3T_rUHJ1lPWW744GGeQCLcB/w1200-h630-p-k-no-nu/AxGq2JETqtQ.jpg»,»dek»:null,»next_page_url»:null,»url»:»http://gadulin.blogspot.com/2017/03/Kak-zapolnit-list-D1-nalogovoi-declaratcii-f.-3-NDFL.html»,»domain»:»gadulin.blogspot.com»,»excerpt»:»ÐадÑлин ЮÑиÑÑ ÐÐ´Ð²Ð¾ÐºÐ°Ñ Ð¡ÐµÐ²ÐµÑодвинÑк иÑк ÑÑидиÑеÑÐºÐ°Ñ ÐºÐ¾Ð½ÑÑлÑÑаÑÐ¸Ñ ÑиÑма конÑоÑа»,»word_count»:1676,»direction»:»ltr»,»total_pages»:1,»rendered_pages»:1}

Видео:Декларация 3-НДФЛ 2023 для налогового вычета при покупке квартиры: Как заполнить 3-НДФЛ Онлайн в ЛКСкачать

Лист д1 строка 2 1 декларации 3 ндфл

Для процентов также установлена предельная величина, в которой можно воспользоваться вычетом по НДФЛ, — это 3 000 000 рублей. ОБРАТИТЕ ВНИМАНИЕ! В п. 1.

8 указывается сумма только фактически уплаченных процентов по заемным средствам. Для их подтверждения нужно брать справку в кредитной организации, которая предоставляла заем и получала проценты.

В разделе 2 производится расчет суммы вычета.

Собственно, это тот раздел, ради которого заполнена вся декларация. Согласно справке 2-НДФЛ из фирмы, где она работает, 550 000 рублей – это сумма выплат в ее адрес, с которых работодатель удерживал и перечислял в бюджет НДФЛ (уже без всех вычетов). Таким образом, остаток имущественного вычета, который перешел на 2017 год, составил: 2 000 000 руб.

(стр. 120) МИНУС 550 000 руб.

https://www.youtube.com/watch?v=mN6xxajC2D8

НДФЛ за счет фактически понесенных затрат на:

- новострой;

- земельных участков для ИЖС;

- жилого дома;

- участков, на которых расположены приобретенные дома/доля (доли) в них.

- квартиры;

- доли либо долей в них;

- покупку на территории России:

- жилого дома;

- квартиры;

- комнаты;

- доли либо долей в них;

- земельных участков для ИЖС;

- участков, на которых расположены приобретенные дома/доля (доли) в них.

- комнаты;

Более того: Лист Д1 3-НДФЛ за 2016 год охватывает также:

- проценты по кредитам отечественных банков, которые взяты с целью рефинансирования/перекредитования (более щадящего режима погашения процентов).

- проценты по целевым займам/кредитам, которые получены от отечественных компаний либо ИП на новое строительство или покупку указанных объектов;

Для отражения процентов по кредитам в Листе Д1 предназначены отдельные строки.

А строка 220 – расходы на погашение процентов – не должна превышать разность между показателями строк 200 и 210.

Что наверняка придется указать, так это остаток имущественного вычета, который переходит на период 2017 года и далее (стр. 230). Расчет строки 230 Листа Д1 3-НДФЛ Ситуация Решение Имущественный вычет заявлен в первый раз Предельный размер вычета по НК РФ (2 млн руб.) минусуйте на документально подтвержденные расходы.

И именно он вызывает наибольшие затруднения у тех, кто не привык сталкиваться с заполнением налоговых форм.

Некоторые налоговики, работающие с плательщиками по возвратам НДФЛ, устно рекомендуют тем, кто сдает 3-НДФЛ, заполненную вручную на бумаге, вносить записи в раздел 2 приложения 7 простым карандашом,чтобы можно было что-то поправить и обвести ручкой в присутствии инспектора. Первое, что следует знать обращающемуся за

Как заполнить Лист Д1 в 3-НДФЛ за 2016 год

Разумеется, в первом варианте есть смысл, когда подоходный налог с данного декларанта стабильно и необходимой сумме попадал в бюджет.

Кроме того, декларация позволяет не только рассчитать сумму вычета по имуществу с нуля, но и дополучить вычет, который был заявлен в 3-НДФЛ за прошлый (прошлые) периоды.

Строка 010 «Код наименования объекта» Листа Д1 3-НДФЛ за 2016 год может принимать следующие значения: 1Жилой дом 2Квартира 3Комната 4Доля/доли в жилом доме, квартире, комнате, земельном участке 5Земельный участок для индивидуального жилищного строительства 6Земельный участок, на котором расположен приобретенный жилой дом 7Жилой дом с земельным участком Для строки 020 «Вид собственности на объект» подсказка есть на самом Листе Д1.

Здесь выбор сделать несложно.

Только заметим, что:

- при общей долевой в свидетельстве о праве собственности указана конкретная доля;

- общая совместная собственность обычно встречается у супругов (когда доли не выделены).

Для строки 030 «Признак налогоплательщика» нужно выбрать один из кодов: 01Собственник объекта 02Супруг собственника объекта 03Родитель несовершеннолетнего ребенка – собственника объекта 13Плательщик заявляет вычет по расходам на приобретение объекта в общую долевую собственность себя и своего несовершеннолетнего ребенка/детей 23Плательщик заявляет вычет по расходам на приобретение объекта в общую долевую собственность супруга и своего несовершеннолетнего ребенка/детей Строка 040 показывает налоговикам пенсионер декларант либо нет. Поскольку положительный ответ даёт человеку право перенести остаток имущественного вычета на предшествующие периоды.

При указании адреса объекта во всех пустых строках и ячейках [Листа Д1 в декларации 3-НДФЛ за 2016] год и иные периоды не забывайте ставить прочерки, как в нашем примере, который в конце статьи. Строка 060

«Дата акта о передаче квартиры, комнаты или доли (долей) в них»

может быть не заполнена, поскольку формально такой документ в сделке может не фигурировать. А вот

«Дата регистрации права собственности на жилой дом, квартиру, комнату или долю (доли) в них»

должна быть заполнена (строка 070).

Если заявляете вычет по участку, то и/или строку 080. Строку 090

«Дата заявления о распределении имущественного налогового вычета/понесенных расходов»

заполняют только при общей совместной собственности. Строку 100 не заполняют, если вычет заявлен впервые, а подтверждающие право на вычет документы датированы после 01.01.2014.

Важная строка 110. В ней приводят год начала использования имущественного вычета.

https://www.youtube.com/watch?v=VstOcKpLbTw

То есть когда вы впервые уменьшили налоговую базу за счет объекта недвижимости.

130)

Образец заполнения 3-НДФЛ при переносе остатка вычета

Если вы исчерпали свой вычет не полностью и с прошлого года у вас образовался остаток, то вам необходимо указать этот остаток неиспользованного имущественного вычета с прошлого года и сумму предоставленного налогового вычета за прошлый налоговый период. Рассмотрим пример: Василий купил в 2016 году квартиру за 1,8 млн.рублей, за 2016 год он уже воспользовался имущественным вычетом в сумме 560 000 рублей. По итогам 2017 года он получил заработную плату в сумме 856 тыс.

рублей, с которой был удержан и перечислен НДФЛ в бюджет в сумме 111 280 рублей. Чтобы программа сформировала лист «Д1» декларации 3-НДФЛ, необходимо правильно ответить на все предлагаемые вопросы. 1) Зайдите в раздел «доходы» -> «работа» и внесите данные из справки 2-НДФЛ.

Надо начать с таких показателей, как «общая сумма дохода» за 2017 год и «сумма налога удержанная».

Мы указали сумму хода 856 тыс. рублей.

(смотрите на рисунок) Данные эти необходимо брать из справки 2-НДФЛ (они там указываются по пункте 5), а вот сумма НДФЛ, которая была удержана за 2017 год, отражается в справке 2-НДФЛ по строке 5.4.

Внимательно проверив все данные в справке 2-НДФЛ, следует их просто перенести в разделы, которые запрашивает программа.

2) Далее переходим к разделу по заполнению данных о вычете.

Выбираете нужный вид налогового вычета. 3) А вот теперь будем внимательно отвечать на все вопросы о том объекте недвижимости, за который вы собираетесь получить вычет:

- Жилье приобретено в новостройке или на вторичном рынке?

- Наименование объекта

- Являетесь ли вы пенсионером?

- Собственник вы или нет?

- Вид собственности

- дату регистрации права собственности мы указываем туже самую, что указывали в прошлом году при заполнении 3-НДФЛ за 2016 год;

- ставим галочку возле вопроса «Вы уже получали вычет по этому жилью?» Ответ «да»;

- указываем год начала использования вычета – в нашем примере это 2017 год;

- указываем дату регистрации права собственности на объект недвижимости

- указываем адрес объекта

- ниже идет строка с указанием общей суммы расходов на приобретение квартиры. В данном строке мы пишем (как и в прошлой 3-НДФЛ) сумму по договору = 1 800 000 рублей;

- далее идет строка, в которой мы будем указывать сумму уже предоставленного имущественного вычета (допустим имущественный вычет был предоставлен налоговым органом) – в примере эта сумма = 560 000 рублей;

- если за 2016 год вы получали вычет через работодателя, а не через ФНС, то в строке «Вы уже получали вычет по этому жилью по уведомлению для работодателя?» нужно ответить «Да»;

- ниже идет строка «Остаток неиспользованного имущественного вычета», который перешел к нам с прошлого года. В данном случае надо взять 3-НДФЛ за 2016 год. И в листе «Д1» декларации 3-НДФЛ за 2016 год по строке «260» (или пункт 2.10) как раз и будет отражена там сумма имущественного вычета, которая перешла на 2017 год. В нашем примере эта сумма = 1 240 000 рублей.

Далее, мы нажимаем на кнопку «Сохранить и продолжить», Листы вашей декларации 3-НДФЛ будут сформированы автоматически. Мы рекомендуем хранить декларации за прошлые годы.

Они вам пригодятся для того, чтобы без ошибок перенести остаток вычета в текущую декларацию. В нашем сервисе вы регистрируетесь в личном кабинете, и все ваши декларации будут сохранены и будут доступны для просмотра в любой момент Другие статьи по теме:

Пример заполнения Листа Д1 декларации 3-НДФЛ за 2016 год

Сведения о таких суммарных выплатах и удержаниях и раскрываются на странице 3 формы.ВАЖНО!

К расчету на странице 3 также рекомендуется запастись подтверждающими доходы и удержания документами (например, справками 2-НДФЛ от работодателей).3. Заполняются листы-расшифровки:

- Д2 — расчет вычета, полагающегося при продаже недвижимых объектов (сведения по каждому объекту заполняются по аналогии с листом Д1).

- Д1 — расчет имущественного вычета по приобретению (постройке) объекта жилой недвижимости (заполняется тоже по каждому объекту отдельно, то есть будет столько разделов 1 листа Д1, сколько было куплено или построено объектов);

- А — доход от источника в РФ (заполняется столько листов А, сколько было источников в отчетном году);

ОБРАТИТЕ ВНИМАНИЕ!

Суммы доходов, которые переносятся из раздела 2 в листы Д1 и Д2, должны быть уже уменьшены на суммы стандартных и соцвычетов по НДФЛ (по ст. 218 и 219 НК РФ). Если такие вычеты присутствуют в периоде, за который составляется 3-НДФЛ, следует заполнить еще один лист — Е1.Лист Д1 состоит из 2 разделов:

- во 2-м производится сам расчет с учетом предельно допустимой суммы вычета (по приобретению недвижимости — это 2 000 000 рублей (п. 3 ст. 220 НК РФ)).

- в 1-й вносятся сведения об объекте недвижимости и типах произведенных по нему расходов (оплата самой покупки (стройки) или проценты по кредиту);

Как уже отмечалось ранее, порядок заполнения формы предусматривает столько разделов 1 (и соответственно, листов Д1), сколько объектов заявляет плательщик. А вот раздел 2 будет один, сводный на последнем листе Д1.Правила внесения данных в 1-й раздел листа Д1:1.

Подраздел 1.1 — кодировка установлена приложением к порядку заполнения:

- 1 — дом (жилой);

- 4 — доля в объектах из п. 1–3;

- 5 — земля под индивидуальную жилую застройку;

- 3 — комната;

- 7 — дом на земельном участке (в комплексе).

- 2 — квартира;

- 6 — земля под готовым жильем (домом);

2.

Подраздел 1.2 — вид собственности:

- 3 — совместная;

- 1 — единоличная;

- 2 — долевая;

- 4 — собственность несовершеннолетнего.

3.

Подраздел 1.3 — вносится признак налогоплательщика:Подписывайтесь на наш бухгалтерский канал Яндекс.Дзен Подписаться

- иные варианты кодов для различных ситуаций по приложению к порядку заполнения.

- 01 — сам собственник;

- 02 — супруг собственника (для случаев, когда право на вычет делится между супругами);

- 03 — родитель несовершеннолетнего собственника;

4. Подраздел 1.4 служит для указания информации о том, имеет ли плательщик право на перенос вычета на предыдущие налоговые периоды. Такое право имеют те, кто вышел на пенсию, но решил воспользоваться положенным вычетом.

Соответственно, такой человек уже не имеет удержаний НДФЛ у работодателей на текущий момент. Поэтому ему предоставлено право оформить вычет за те периоды (года), когда он еще работал и с него платился НДФЛ. Если

Ответы на бухгалтерские вопросы

Строку заполняют те, кто заявляет вычет по расходам на приобретение земельного участка или доли (долей) в немДата заявления о распределении имущественного налогового вычета (о распределении понесенных расходов)Доля (доли) в приобретаемом праве собственности.

https://www.youtube.com/watch?v=_hV3mybfEl4

Строку не заполняют, если одновременно:– налогоплательщик впервые обратился за вычетом;– документы, которые дают право на вычет, датированы начиная с 1 января 2014 года В укажите год начала использования имущественного налогового вычета, в котором была впервые уменьшена налоговая база.

В отражают сумму фактически произведенных расходов на новое строительство или приобретение объекта, но не более предельного размера имущественного налогового вычета. Если заполняете несколько листов Д1, сумма значений строк 120 всех листов Д1 не может превышать предельный размер имущественного налогового вычета.

В – сумма уплаченных процентов по целевым займам (кредитам):– израсходованным на новое строительство или приобретение объекта;– полученным в целях рефинансирования (перекредитования) кредитов (займов) на новое строительство или приобретение объекта. Если целевой кредит (заем) получен после 1 января 2014 года, значение строки 130 листа Д1 не должно превышать 3 000 000 руб.

https://www.youtube.com/watch?v=Rtj9lHYEyrM

В пункте 2 листа Д1 отразите расчет имущественного вычета.

Подпункты (строки)Что отражатьСумма полученного в предыдущих годах имущественного вычета по расходам на приобретение объекта (на уплату процентов по кредитам) и остаток вычета, который перешел с предыдущего годаСумма имущественного вычета по расходам на приобретение объекта, предоставленного работодателем в отчетном году, и на уплату процентов по кредитамОбщая сумма доходов, облагаемых по ставке 13% за вычетом предоставленных налоговых вычетовОбщая сумма расходов на приобретение объекта за отчетный год, но не более значения подпункта 2.7Общая сумма расходов по уплате процентов по кредитам за отчетный год, но не более разницы значений подпунктов 2.7 и 2.8Остаток имущественного вычета по расходам на приобретение объекта, который переходит на следующий годОстаток имущественного вычета по расходам на уплату процентов по кредитам, который переходит на следующий год Поиск для: Moscow, RU 3°C ясно 11 км/ч, ЮЮЗ 93% 1 атм 5/5°C 8/7°C 9/7°C 8/11°C 10/7°C

Видео:Как заполнить декларацию 3 ндфл: Налоговый вычет за квартиру, обучение, лечениеСкачать

Строка 140 3 ндфл 2020 как заполнить

в подпункте 2.

9 указывается общая сумма расходов по уплате процентов по целевым займам (кредитам), полученным от кредитных и иных организаций Российской Федерации, а также по кредитам, полученным в целях рефинансирования (перекредитования) кредитов (займов) на новое строительство или приобретение объекта (объектов) недвижимого имущества, принимаемая для целей имущественного налогового вычета за отчетный налоговый период на основании Декларации. Данная сумма не должна превышать разность между значениями подпунктов 2.7 и 2.8;

Образец заполнения листа Д1 налоговой декларации 3-НДФЛ за 2019 и 2019 год — расчет имущественного налогового вычета

в подпункте 2.

2 указывается сумма имущественного налогового вычета по расходам на уплату процентов по целевым займам (кредитам), фактически израсходованным на новое строительство или приобретение объекта, а также по кредитам, полученным в целях рефинансирования (перекредитования) кредитов (займов) на новое строительство или приобретение объекта, и учтенная при определении налоговой базы за предыдущие налоговые периоды на основании ранее представленных деклараций за соответствующие налоговые периоды, а также сумма имущественного налогового вычета по указанным расходам, предоставленного в предыдущих налоговых периодах налоговыми агентами (работодателями) на основании уведомлений налогового органа;

Лист Д1 налоговой декларации 3-НДФЛ — образец заполнения

- в 1-й вносятся сведения об объекте недвижимости и типах произведенных по нему расходов (оплата самой покупки (стройки) или проценты по кредиту);

- во 2-м производится сам расчет с учетом предельно допустимой суммы вычета (по приобретению недвижимости — это 2 000 000 рублей (п. 3 ст. 220 НК РФ)).

Порядок заполнения 3-НДФЛ

10.4. В п.

1 Листа Д1 Декларации 3-НДФЛ необходимо внести информацию о всех фактах нового строительства или приобретения в пределах РФ жилого дома, квартиры, комнаты либо доли/долей в них, земельных участков, которые были предоставлены для индивидуального жилищного строительства, и земельных участков, на которых расположены приобретаемые жилые дома, либо доля/доли в них, по которому рассчитывается или рассчитывался раньше имущественный налоговый вычет, и произведенные налогоплательщиком по этому объекту документально подтвержденные расходы:

Налоговая декларация 3-НДФЛ: образцы листа 3, Д1 и Д2

Те физические лица, которые являются инвесторами, открыли инвестиционный счет и получают прибыль в результате осуществления торговых операций, обязаны отчитаться перед налоговой инспекцией путем заполнения листа декларации, обозначенного буквой З. В бланке для данного листа отведено целых четыре страницы — это все лист З, состоящий из одиннадцати пунктов.

Онлайн журнал для бухгалтера

Практика показывает, что наибольшее число вопросов вызывает Лист Д1 в 3-НДФЛ за 2019 год, поскольку он позволяет вернуть часть расходов, потраченных на новострой или покупку недвижимости. Поэтому нашу консультацию мы решили всецело посвятить его заполнению: когда и как.

Блокнот юриста, Гадулин А

Подробнее: см. Приказ Федеральной налоговой службы от 24 декабря 2014 г.

N ММВ-7-11/671@ «Об утверждении формы налоговой декларации по налогу на доходы физических лиц (форма 3-НДФЛ), порядка ее заполнения, а также формата представления налоговой декларации по налогу на доходы физических лиц в электронной форме», зарегистрированный в Минюсте РФ 30 января 2015 г., регистрационный N 35796 с изменениями утвержденными Приказом Федеральной налоговой службы от 10 октября 2019 г. N ММВ-7-11/552@

Порядок заполнения декларации

Общая сумма доходов в виде дивидендов отражается по строке 010 отдельно от иных доходов, полученных в налоговом периоде, и определяется исходя из сумм данных видов доходов, облагаемых по соответствующей налоговой ставке, указанных в строках 080 листа А и в строках 070 листа Б.

Как заполнить лист д1

В 2007 году супруг приобрел квартиру в ипотеку с мат. Капиталом. После оплаты ипотеки в 2019 году исполнили Обязательство о выделении долей 2-М детям и супруге договорами дарения. В итоге у всех 4 по 1/4 доли на основании договора дарения. В 2019 договором мены обменяли квартиру ( оценили ее в 3500000) на дом с землей и перейти…

Заполнение 3 ндфл лист д 1 строка 140

В разделе «Достоверность и полноту сведений, указанных в настоящей декларации, подтверждаю» указываются сведения о лице, которое подтверждает отраженную в декларации информацию, — о налогоплательщике или его представителе.

В первом случае в поле, состоящем из одной ячейки, указывается 1, во втором — 2. Налогоплательщик проставляет только свою подпись и дату подписания декларации, а в отношении представителя указывается дополнительно его Ф.И.О.

, наименование и реквизиты документа, подтверждающего его полномочия (пп. 14 п. 3.2 Порядка).

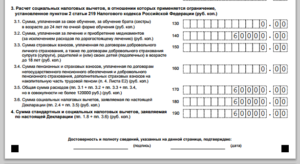

Кто и для чего делает расчет в приложениях №6 и №7 формы 3-НДФЛ

Приложения №6 и №7 в 3-НДФЛ заполняют налогоплательщики-физлица, которые:

- являются налоговыми резидентами РФ;

- произвели операцию (операции) с недвижимым имуществом, которая дает им право на налоговый вычет в отчетном году в соответствии со ст. 220 НК РФ.

Однако при этом:

- в приложении 7 производится расчет вычета, связанного с покупкой имущества, указанного в подп. 3 и 4 п. 1 ст. 220 НК РФ;

- в приложении 6 отражается формирование вычета, связанного с реализацией имущества, поименованного в подп. 2 п. 2 ст. 220 НК РФ.

В данном материале мы рассмотрим порядок формирования приложения 7, заполняемого в случаях:

- если плательщик НДФЛ приобрел жилую недвижимость (квартиру, дом и т. п.);

- если плательщик НДФЛ приобрел землю под жилым домом или пригодную для строительства на ней такого дома;

- если плательщик сам построил дом;

- если для целей приведенной выше покупки или стройки плательщик брал кредит под проценты и выплатил проценты.

По всем этим основаниям плательщик НДФЛ может уменьшить размер удержанного у него налога и затребовать возврат из бюджета перечисленных за него ранее сумм НДФЛ.

https://www.youtube.com/watch?v=aTjUz8hXE5M

Чтобы получить вычет (и возврат) налога, плательщику нужно:

- предъявить в свою налоговую пакет документов, подтверждающих его расходы по основаниям, изложенным в подп. 3 и 4 п. 1 ст. 220 НК РФ;

Перечень документов, подаваемых для получения имущественного вычета, см. в материале «Документы на налоговый вычет при покупке квартиры в 2018-2019 годах».

- написать заявление о вычете (возврате) сумм НДФЛ за период;

- составить и подать декларацию 3-НДФЛ с указанием своих доходов (например, по местам работы в отчетном году) и расчетом суммы положенного ему вычета в приложении 7 декларации 3-НДФЛ.

Видео:Заполняем 3-НДФЛ в программе Декларация, если есть дети. Лист Е1Скачать

Лист Г декларации 3-НДФЛ — образец заполнения

Когда подают 3 НДФЛ

Существует несколько причин для подачи декларации. Основная цель – перечисление налога с дополнительной прибыли или возврат излишне удержанного. Квалифицированная помощь в заполнении декларации 3 НДФЛ обеспечивает отсутствие ошибок и минимальную потерю времени на получение вычета. НК предусматривает несколько ситуаций, когда существует возможность получения компенсации:

- Строительство, приобретение дома или квартиры с правом регистрации проживания – имущественный вычет.

- Покупка автомобиля.

- Дорогостоящие операции или медицинские препараты.

- Добровольное страхование.

- Свое обучение или ребенка (до 24 лет, очно).

В свою очередь, дополнительная налогооблагаемая прибыль обязывает предоставлять платежные подтверждения для назначения отчислений. При осуществлении в один отчетный интервал продажи и реализации материальных ценностей результат удержания и возмещения вычисляется математическим путем. Уплата засчитывается взаимозачетом.

Что изменилось в отчетности за 2016 год

Основных изменений в н/д по налогу на доходы за 2016 год немного: 6, рассмотрим их в виде таблицы, в сравнении с н/д за 2015 год

Старая форма | Новая форма | Примечание |

Штрих-коды, расположенные в левом верхнем углу каждого листа | ||

Титульный лист – 0331 2018 и т.д. | Титульный лист – 0331 3015 и т.д. | По данному штрих-коду всегда можно определить, какой формы н/д перед вами, главное знать последние 4 цифры кода актуальной на данный период отчетности* (см. прим) |

Строка «002» (Раздел 2) | ||

нет | есть | Добавлено новое поле «002», в котором необходимо указать вид дохода, по которому заполняется раздел. |

Отражение суммы расходов на уплату торгового сбора | ||

По стр. 123 Раздела 2 | По стр. 091 Раздела 2 | |

Сведения, отражаемые по стр. 040 (Раздел 2) | ||

В указанную строку не подлежат включению социальные вычеты, полученные по месту работы |

| |

Количество кодов видов дохода в Листе А | ||

Всего в н/д за 2015 год в Листе А предусмотрено 8 видов доводов | Добавлен новый вид дохода «09» | Введение нового кода дохода обусловлено изменением порядка исчисления налога при продаже квартиры. Если стоимость ее по договору купли-продажи на тридцать и более процентов ниже кадастровой стоимости налог необходимо рассчитать по формуле: Кадастровая стоимость х 0,7 Сумма получившегося дохода отражается по стр. 070, а код данного вида дохода указывается — «09» |

Изменение лимита дохода по соцвычету (лист Е1 строка 030) | ||

280 тыс.руб. | 350 тыс.руб. |

Примечание: в случае, если гражданином будет сдана н/д вообще без штрих-кода ИФНС не сможет отказать ему в приеме данного документа, если все иные требования будут им соблюдены.

Принципы заполнения

В законодательстве постоянно происходят изменения регламента документооборота, поэтому важно отслеживать его актуальность. Подать налоговую декларацию разрешено сразу за трехлетний срок. Чтобы грамотно оформить и сдать 3 НДФЛ без лишних проблем, нужно соблюдать главные правила:

- Заполнить на компьютере через программу или собственноручно (только чернилами синего или черного цвета).

- Недопустимы исправления, помарки.

- Каждому календарному интервалу предназначена индивидуальная форма 3 НДФЛ.

- Везде проставляется порядковая нумерация, ИНН, датирование и подпись.

- Налоговая декларация оформляется в двух экземплярах. При распечатке на принтере допускается только односторонняя печать.

- Чтобы отчитаться по разным местам работы, заполняются раздельные блоки с ОКТМО и информацией о заработной плате.

- Перечень необходимых листов зависит от характера вычета и типа отчетности.

- В расположении строго соблюдается порядок и нумерация.

Базовые блоки налоговой декларации, обязательные к заполнению:

- титульная сторона с персональными данными;

- раздел 1 для указания итогов по всем ОКТМО;

- раздел 2 для исчисления налоговой базы;

- доходы из официальных источников.

Специальные закодированные бланки упрощают и унифицируют обработку материалов. Современные электронные системы подбирают вариант комплектации по указанным требованиям, что позволяет сэкономить время на вычитку требуемых граф. Удобный сервис, точность вводимых данных обеспечивают грамотность и достоверность полученных расчетов.

Сроки представления декларации 3-НДФЛ

Для физлиц, заявляющих налоговые вычеты (за исключение вычетов при реализации имущества и профессиональных и иных вычетов для индивидуальных предпринимателей), срок сдачи н/д не ограничен. Они вправе представить ее в ИФНС (МРИ ФНС) в любое время.

https://www.youtube.com/watch?v=YgYsSWe69UY

Для граждан и ИП, обязанных сдать н/д, срок ее представления ограничен 30 апреля года, следующего за отчетным.

Таким образом, за 2016 год налоговую декларацию необходимо направить в налоговый орган по месту учета в срок, не позднее 30 апреля 2017г.

Кто обязан сдать декларацию до 30 апреля:

- Граждане, получившие в налоговом периоде доход:

- в виде вознаграждения, от лиц, не являющихся налоговыми агентами;

- от реализации имущества;

- от сдачи в аренду квартиры и иного имущества;

- от выигрыша в лотерею;

- вознаграждение автора произведения науки, литературы или искусства, в том числе его наследниками;

- в порядке наследования.

- ИП на Общей системе налогообложения;

- Нотариусы и частнопрактикующие адвокаты.

Если гражданин, обязанный сдать н/д, вовремя ее не представил, ему грозит штраф в размере 5% суммы, которая отражена в данной отчетности за каждый месяц просрочки, но не более 30%.

Если н/д нулевая или налог до 30 апреля был уплачен штраф будет начислен в сумме 1 000 руб.

По имущественным вычетам – не ограничен;

По соцвычетам (за лечение, обучение и т.п.) – 3 года с даты произведения затрат.

Обратите внимание, что несмотря на то, что имущественные вычеты не имеют срока давности заявления, возместить можно налог только за три последних года. То есть, если недвижимость была приобретена в 2012 году, в 2017 году можно будет обратиться за возвратом средств за 2016-2014 год. Остаток льготы будет переходить на последующие периоды.

Особый порядок возврата вычета имеют пенсионеры, им действующим законодательством предоставлена возможность перенести остаток вычета на три года назад. Таким образом, если работающий пенсионер в 2016 году приобрел квартиру и в 2017 году обратился за возвратом средств, он сможет возместить расходы сразу за 4 года: 2016-2013гг.

- Личное обращение в ИФНС (МРИ ФНС);

- Направление документов по почте;

- Отправка н/д и пакета документов через «Личный кабинет налогоплательщика»;

- Сдача н/д представителем по доверенности

В общем случае декларация 3-НДФЛ представляется не позднее 30 апреля года, следующего за истекшим налоговым периодом (п. 1 ст. 229 НК РФ).

Если последний день срока приходится на выходной или нерабочий праздничный день, сдать декларацию можно в следующий за таким днем рабочий день (п. 7 ст. 6.1 НК РФ).

📸 Видео

КАК ЗАПОЛНИТЬ 3-НДФЛ ПО ИПОТЕЧНЫМ ПРОЦЕНТАМ В ЛИЧНОМ КАБИНЕТЕ НАЛОГОПЛАТЕЛЬЩИКА В 2023 ГОДУСкачать

Заполнение декларации 3-НДФЛ за 3 года СРАЗУ: подаем 3-НДФЛ на вычет при покупке квартиры за 3 годаСкачать

Заполнение декларации 3-НДФЛ на несколько вычетов одновременно - имущественный, за обучение, лечениеСкачать

Вычет по процентам по ипотеке 2023 - Инструкция по заполнению декларации 3-НДФЛ в личном кабинетеСкачать

Налоговый вычет за покупку квартиры. Декларация 3-НДФЛ через личный кабинет. Инструкция 2023Скачать

Код вычета 126 и 127 как заполнить в декларации 3 НДФЛ и что значит в справке 2 НДФЛСкачать

Вычет на детей и стандартный вычет на себя в личном кабинете: заполнение декларации 3-НДФЛСкачать

Декларация 3-НДФЛ 2024 инструкция по заполнению: Имущественный налоговый вычет при покупке квартирыСкачать

КАК ЗАПОЛНИТЬ КОРРЕКТИРУЮЩУЮ / УТОЧНЕННУЮ ДЕКЛАРАЦИЮ 3-НДФЛ в личном кабинете налогоплательщикаСкачать

Налоговый вычет на лечение. Заполнение декларации 3НДФЛ. Пошаговая инструкция.Скачать

Как оформить вычеты на детей по НДФЛ в личном кабинете налогоплательщикаСкачать

В личном кабинете неправильно рассчитывается налоговый вычет и налог к возврату в 3НДФЛ в 2022 годуСкачать

Образец заполнения нулевой декларации 3-НДФЛ в 2022 году при продаже квартирыСкачать

3ndfl.com 3-НДФЛ 2 Шаг Заполняем 1 и 2 стр. бесплатноСкачать

Как отправить уточненную декларацию 3-НДФЛ через личный кабинет: корректировка декларации с ошибкойСкачать

Вычет по процентам по ипотеке в личном кабинете заполнение декларации 3-НДФЛ в ЛК пошаговоСкачать