В практике бухгалтерской деятельности очень часто встречаются вопросы, связанные с кредиторской и дебиторской задолженностью, пунктами, их регулирующими и техникой списания.

Для частных лиц данные вопросы пусть реже, но тоже возникают.

Ниже разъяснения по поводу что такое дебиторская и кредиторская задолженности простыми словами, дебет — это мы должны или нам должны, кто такой дебитор и кредитор и кто кому должен.

- Кто такой дебитор и кредитор: кто должен нам и кому должны мы

- Дебет – нам должны, кредит – мы должны

- Дебиторская задолженность: это когда нам должны

- Определение дебетового баланса

- Важность верного расчёта дебиторской задолженности

- Просроченная дебиторская задолженность опасна

- Необходимость в страховании дебиторской задолженности

- Что такое кредиторская задолженность

- Типы кредиторской задолженности

- Способы расчёта кредиторской задолженности

- Списание кредиторской задолженности

- Обороты кредиторской задолженности

- Чем грозит уклонение от возврата кредитных средств

- Чем отличается кредиторская задолженность от дебиторской

- Важность верного анализа дебиторской и кредиторской задолженности организации

- Отражение показателей дебета и кредита в бухгалтерском балансе

- Кто такой дебитор и кредитор: кто должен нам и кому должны мы

- Что такое кредиторская задолженность

- Типы кредиторской задолженности

- Способы расчёта кредиторской задолженности

- Списание кредиторской задолженности

- Обороты кредиторской задолженности

- Чем грозит уклонение от возврата кредитных средств

- Чем отличается кредиторская задолженность от дебиторской

- Важность верного анализа дебиторской и кредиторской задолженности организации

- Отражение показателей дебета и кредита в бухгалтерском балансе

- Структура и характеристики счета

- Как определить дебет и кредит счета

- Сведение дебета с кредитом и выявление результата

- Кредиторская задолженность — это мы должны или нам? Определение простыми словами, особенности и разновидности

- Что такое кредиторская задолженность?

- Виды

- Перед кем возникает обязательство?

- Срок погашения

- Уменьшение и реструктуризация

- Срок исковой давности

- Списание

- Управление

- О чем может рассказать анализ?

- Дебиторская и кредиторская задолженность: кто и кому должен?

- Дебиторская задолженность

- Кредиторская задолженность

- Дебиторская задолженность это когда нам должны или мы должны

- Характеристика

- Основные разновидности

- Бухгалтерский учет кредиторских долгов

- Необходимость анализа

- Просроченные долги

- Кредиторская задолженность, по которой истек срок исковой давности

- Чем отличается дебиторская задолженность от кредиторской задолженности

- Что такое кредиторская задолженность и дебиторская задолженность

- Простыми словами о кредиторке и дебиторке: понятие задолженностей

- Дебиторская задолженность – это нам должны или мы в должниках?

- Кредиторская задолженность, что это такое

- Отражение кредиторской и дебиторской задолженности в финансовой отчетности

- Подробней о видах дебиторской и кредиторской задолженности

- Как классифицируется дебиторская задолженность в бухгалтерском учете

- Кредиторская задолженность: понятия и виды

- Бухгалтерский учет долгов по кредиторке и дебиторке

- Зачем нужен анализ кредиторских и дебиторских долгов

- 🔥 Видео

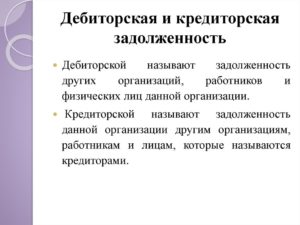

Кто такой дебитор и кредитор: кто должен нам и кому должны мы

Дебитор — это то лицо, как физическое так и юридическое, которое должно организации. Различают разновидности по видам долга: вексели, выданные авансы, оплата зарплаты. Дебиторские права и обязанности закреплены законодательно, а конкретные их особенности фиксируются в кредитных договорах.

По ним полагается своевременно возвращать деньги, и быть готовым к перерасчету размера одолженных средств в случае задержки выплат. Различают 2 категории дебиторской платежеспособности: те, кто расплачивается вовремя, и те, которые пользуются отсрочкой при невозможности полноценной оплаты.

При полной невозможности возврата одолженных финансов от 500 тысяч рублей дебитор обязуется инициировать банкротство.

Кредитор — это тот, перед которым возникли финансовые обязательства возврата средств. У него есть возможность воспользоваться переуступкой прав истребования долга для возврата одолженных денег.

При этом существует необходимость соблюдать срок истечения давности и отказаться от возврата финансов в общем случае через три года.

Если займодатель не принимает в срок оплату ссуды от должника, то последний не обязан платить проценты за просрочку платежа.

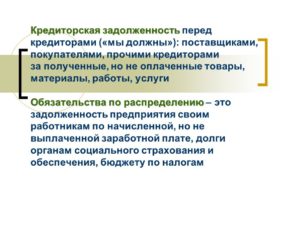

Что такое кредиторская задолженность

Это когда мы должны. Здесь важно понимать, что кредитор – это не обязательно банк или лицо, у которого мы напрямую заняли средства.

Нет, это может быть сантехник, который выставил нам счет за установку раковины, или администрация парковки, на которой наши сотрудники оставляют свои автомобили, и с которой мы рассчитываемся раз в месяц по заключенному договору.

Так, если наша компания получила от другой те или иные услуги и товары, но пока еще не оплатила их, то сумма этого долга и есть кредиторская задолженность.

Типы кредиторской задолженности

Существуют несколько видов подобных обязательств у юридического лица:

- За предоставленные услуги, поставленные товары или выполненные работы, дата оплаты по которым ещё не наступила.

- За поставленные товары, предоставленные услуги или выполненные работы, оплата по которым не совершена в сроки.

- По выданным векселям.

- По полученным авансам.

- По расчётам с бюджетом либо по внебюджетным платежам.

- По страховым взносам.

- По оплате труда.

- Прочие кредиторские задолженности предприятия.

Способы расчёта кредиторской задолженности

Для всех типов юридических лиц очень важно понимание своего текущего состояния по кредитным обязательствам. Это знание позволяет без ошибок рассчитать реальное финансовое положение предприятия и распределить денежные потоки внутри себя.

https://www.youtube.com/watch?v=zT3qGFZr0aE

Суммарное значение кредитных средств по остаткам на кредитных счетах и краткосрочным периодом погашения (до года) кредиторской задолженности высчитывается сложением показаний:

- Счёта № 60 (расчёты с поставщиком либо подрядчиком);

- Счёта № 62 (расчёты с покупателем либо заказчиком);

- Счёта № 68 (расчёты по налогам и сборам);

- Счёта № 70 (расчёты с персоналом по оплате труда).

Бухгалтеру, чтобы понять, какая реальная кредитная нагрузка лежит на организации и какой процент кредиторская задолженность имеет в общем финансовом состоянии, необходимо руководствоваться показателями специальных коэффициентов.

Данные используемые для получения реальной картины кредиторского обременения фирмы:

- Абсолютный показатель, строка 1520 в бухгалтерском балансе.

- Коэффициент оборачиваемости кредиторской задолженности.

- Средние показатели кредиторской нагрузки на экономику организации.

Данный подсчёт даст понять, какое количество дней в течении года счета контрагентов предприятия остаются без оплаты.

Списание кредиторской задолженности

Для списания кредиторской задолженности при не возврате долга от контрагента в течении трёх лет необходимо:

- создать акт зачёта взаимных расчётов с кредиторами и дебиторами

- оформить справку от бухгалтера по итогам инвентаризации данных расчётов.

Нельзя забывать о том, что кредиторская задолженность с истекшим сроком давности должна быть отнесена к доходам предприятия вне реализации.

Определение срока исковой давности получают изучив Гражданский Кодекс Российской Федерации, статьи 196 и 200. Из них ясно следует, что срок исковой давности исчисляется с даты написанной в договоре, а не с фактической даты поставки товара или предоставления услуг.

Обороты кредиторской задолженности

В оборачиваемости кредиторской задолженности важнейшим показателем является срок возвращения заёмных средств. Коэффициент оборачиваемости напрямую влияет на финансовую состоятельность юридического лица. Нормой этого показателя является соотношение себестоимости продукции к среднегодовым цифрам кредиторской задолженности.

Этот показатель тем выше, чем быстрее фирма возвращает заёмные средства. В его значении указано то количество раз, которое предприятие возвращало долг. При росте показаний этого коэффициента можно сделать вывод о том, что организация эффективна в использовании финансовых ресурсов.

Не редки случаи пользования предприятиями заёмными средствами. Рост коэффициента пользования целиком зависит от эффективности использования ресурсами и грамотного управления предприятием.

Если поделить количество дней в году на показатель коэффициента, выйдет реальная картина оборачиваемости кредитных средств. Чем меньше итог, тем быстрее организация возвращает задолженность.

Чем грозит уклонение от возврата кредитных средств

В Уголовном кодексе Российской Федерации в статье 177, прописаны различные наказания за уклонение от погашения кредиторской задолженности, при не исполненном долге в полтора миллиона рублей либо выше. Это может быть как крупный штраф, так и обязательные работы и даже лишение свободы.

allow=»autoplay; encrypted-media» allowfullscreen

Чем отличается кредиторская задолженность от дебиторской

Отличие кредиторской задолженности от дебиторской самое прямое, ведь это полные противоположности. Это явление само по себе естественное и чаще всего безопасное для компании.

Если вовремя ее погашать, то никаких проблем она не вызовет.

Но если дебиторская задолженность всегда фигурирует в финансовой отчетности организации как некий актив, то кредиторская отражается в бухгалтерском балансе как пассив.

Верно и то, что кредиторская задолженность всегда тесно связана с дебиторской. Ведь если наша компания имеет перед кем-либо обязательства, то другая компания или частное лицо, в отношении которого у нас возник долг, имеет в своем активе обязательства с нашей стороны.

https://www.youtube.com/watch?v=sxw5YT0xY4o

Важно знать:

Кредиторская задолженность – это не только прямой долг по выплате заемных средств. Это любые долги вашей компании перед любыми контрагентами, будь они частными лицами или юридическими.

Важность верного анализа дебиторской и кредиторской задолженности организации

Отношение сроков возврата задолженности предприятия перед поставщиками к оплате продукции покупателем перед ним при верной деятельности должно иметь идентичные показатели. А баланс дебиторской задолженности выше, чем показатели кредитного долга.

При этом, чем ниже показатели кредиторской нагрузки у организации, тем выше её финансовые показатели и деловая репутация. Грамотный бухгалтер должен неукоснительно следить за соблюдением баланса кредиторской и дебиторской задолженностей.

А руководитель не допускать увеличения процента заёмных средств выше допустимых норм по внутренним порядкам организации.

Отражение показателей дебета и кредита в бухгалтерском балансе

В бухгалтерском балансе по форме 1 отображаются активы компании (её имущество) и пассивы (капитал и средства, позволившие получить имущество). Во втором разделе пункта про активы в строке 1230 показывается дебет.

Кредит с короткими сроками возврата отображается в пятом разделе 1520 строки.

Заемные средства из кредитов и займов вписывают в четвертый раздел, строку 1410 ( для долгосрочных) и в пятый раздел, строку 1510 (для краткосрочных).

С точки зрения любого бухгалтера финансовая система организации – это баланс задолженностей или, как их часто называют, кредиторских и дебиторских обязательств. Если сумма, заработанная компанией и фактически полученная на счета, превышает сумму, которую компания должна выплатить (в том числе зарплату сотрудникам), то «сальдо» – в плюсе и баланс положительный.

Это значит, что компания может развиваться, покупать новое оборудование, вкладывать средства в развитие новых направлений деятельности, повышение зарплат или просто выплатить бонусы своим акционерам.

В обратном случае, когда баланс отрицательный, компания вынуждена будет расплачиваться не только с оборотных средств, но и так или иначе сокращать свои активы в счет долга и, соответственно, регрессировать.

Структура и характеристики счета

Любой бухгалтерский счет — это своего рода таблица, поделенная на два столбца — дебет (левый) и кредит (правый). Сумма по какой-либо операции может быть отнесена либо в правый, либо в левый столбец, в зависимости от того, какое именно действие необходимо отразить.

Итог по счету, то есть его сальдо также отображается по дебету или кредиту, и обозначается дебетовым или кредитовым. Его характеристика определяется тем, к какому счету итог принадлежит.

Что касается параметра счетов, то они могут быть активными, активно-пассивными и пассивными в подчиненности тому, к какой категории они относятся — активам или пассивам компании.

- Активные счета — это счета, отображающие движение активов организации, то есть размещение средств в активной части бух. баланса. У активных счетов итог отображается по дебету счета, также по дебету показывается приумножение, а по кредиту снижение;

- Пассивные счета применяются для отображения источников формирования капитала компании, а также обязательств перед иными лицами — кредиторами, государством, физическими лицами. Пассивные счета всегда обладают кредитовым сальдо, отражаемым в правом столбце счета. Данное сальдо отображает ту сумму средств, за счет которых образован капитал компании или какие у нее есть обязательства при ведении своей финансово-хозяйственной деятельности. По кредиту счета отражается его увеличение, а по дебету счета — уменьшение. Конечное сальдо также будет кредитовым;

- Активно-пассивные счета — достаточно интересная категория счетов, поскольку в зависимости от ситуации они могут иметь как дебетовое, так и кредитовое сальдо. Они отображают одновременно и имущество компании, и источники его формирования.

Как определить дебет и кредит счета

Чтобы определить, где дебет и кредит счета при проведении какой-либо операции, необходимо проанализировать, что именно отражает это действие.

https://www.youtube.com/watch?v=x_v—3GFE_U

Если оно подразумевает приумножение имущества компании, а также дебиторскую задолженность со стороны иных лиц, то эта сумма должна быть отнесена на дебет определенного счета. При этом дебиторская задолженность — это то, что нам должны.

Если действие подразумевает приумножение обязательств компании или увеличение ее уставного (складочного) капитала, то оно отображается по кредиту счета, и выступает в роли кредиторской задолженности. При этом кредиторская задолженность — это то, что мы должны.

Для более полного понимания и определения дебета и кредита счета всегда нужно помнить, что дебет находится по левую сторону, а кредит — по правую сторону счета.

О том, куда именно надлежит отнести сумму по операции, следует понимать, что она одновременно будет отражена на двух счетах — по дебету одного и кредиту другого.

При проведении одной операции может наблюдаться сразу два действия в двух вариантах:

- рост имущества компании и снижение обязательств;

- снижение имущества компании и рост обязательств.

Необходимо отметить, что это не единственные варианты, когда активный счет соотносится в корреспонденции с пассивным. На практике встречаются и другие проводки, к примеру, они могут формироваться из двух активных счетов — это подчиняется операции, фиксируемой в учете.

Сведение дебета с кредитом и выявление результата

Видео:Про дебиторку и кредиторку.Скачать

Кредиторская задолженность — это мы должны или нам? Определение простыми словами, особенности и разновидности

Любое юридическое лицо приобретает в ходе своей деятельности задолженность, которая бывает кредиторской и дебиторской. Такая совокупность финансовых средств является пассивом или активом организации.

Кредиторская задолженность – это обычное состояние, которое позволяет предприятию функционировать в нормальном режиме и стимулировать его рост и развитие.

Подробнее о том, что она собой представляет и зачем нужна, мы сегодня и поговорим.

Что такое кредиторская задолженность?

Без кредиторки невозможна работа практически ни одной компании, так как сюда входят долги перед государством, работниками и контрагентами. Это – пассив организации, где в обязательства входят полученные займы и кредиты. Заработная плата сотрудников за период начисления до выдачи является долгом предприятия, как и заключения договоров с условием о постоплате.

Дебиторская задолженность, в отличие, от кредиторской, является активом компании, где финансовые средства должны организации юридические или физические лица. Такой тип относится к оборотным активам и появляется при осуществлении продажи товара или оказания услуги, где оплата еще не поступила. Либо была совершена предоплата за продукцию, поставка которой еще не произошла.

К примеру, фирма «Пес» заключила с фирмой «Кот» договор на поставку игрушек с расчетом спустя месяц после получения товара.

Получается, что у фирмы «Пес» возникла дебиторская задолженность, так как товар поставлен, но пока не оплачен.

А у фирмы «Кот» образовалась в то же время кредиторская задолженность, то есть появилось обязательство расплатиться по договору через месяц за доставленный им товар.

Пример показывает, что у партнеров возникли различные типы задолженности по отношению к обязательству.

Виды

Классифицируется задолженность по разновидности кредиторов, сроку образования и факту оплаты.

В зависимости от срока образования, можно выделить такие задолженности, как краткосрочная, со сроком погашения в 12 месяцев и долгосрочная, где долг выдан на период более 12 месяцев.

По факту исполнения оплаты кредиторка подразделяется на просроченную, с прошедшим сроком платежа и непросроченную, где дата взноса еще не наступила.

Перед кем возникает обязательство?

Кредиторские обязательства появляются перед государственными, юридическими и физическими субъектами:

- поставщиками, подрядчиками, покупателями;

- бюджетом и внебюджетными фондами;

- персоналом компании;

- социальными фондами;

- держателями векселей.

Самый распространенный вид – это задолженность перед поставщиками и подрядчиками за неоплаченные, но поставленные товары или оказанные услуги.

Срок погашения

Кредиторская задолженность в организации различается по длительности, например, краткосрочной называют:

- период от начисления заработной платы персоналу до не подошедшего срока выплаты;

- банковские кредиты или займы;

- неоплату поставок товаров или выполненных работ, предполагающих рассрочку оплаты, перед поставщиками, подрядчиками или покупателями.

К долгосрочной задолженности относятся такие обязательства, как:

- продолжительная аренда;

- отложенные налоги;

- долгосрочные кредиты банков;

- векселя и облигации со сроком более 1 года.

Срок погашения является степенью деловой активности, которая отображает средний показатель срока возврата долгов организации. Главное, что необходимо учитывать при составлении графика погашения – это соответствие сроков погашения долгов и размер штрафов и пеней за просрочку.

Уменьшение и реструктуризация

Финансовый кризис в компании может возникнуть из-за неправильного управления, неверно выработанной стратегии развития или всеобщего спада рынка.

Самым действенным способом при невыплатах займа или банковского кредита, а, главное, для вывода предприятия из кризиса, является реструктуризация.

Такой способ предполагает уменьшение процентной ставки по кредиту, снижение общей суммы долга или отсрочки платежа.

https://www.youtube.com/watch?v=kBWe4pKnOh8

При помощи такого универсального инструмента возможно добиться:

- списания части задолженности;

- отсрочки погашения долга;

- изменения размеров или графика выплат.

Кроме этого, процесс реструктуризации выгоден прекращением начисления пени на отсроченные платежи или даже списанием долгов по пени при полной уплате.

Реструктуризация является более выгодным способом уменьшения задолженности, чем банкротство, так как есть возможность сохранить предприятие.

От должника требуется составить детальный анализ своего финансового состояния для того, чтобы составить реальные возможности уплаты долга в срок.

Срок исковой давности

Долг называется просроченным, если предприятие не погасило свою кредиторскую задолженность в установленный договором срок. В таком случае, кредитор имеет право востребовать долг по иску за отведенное время, согласно законодательству РФ. Данный период начинается с того момента, когда кредитор узнал, что его права нарушены.

Срок исковой давности составляет 3 года. Если кредитор не подал иск в суд в течение этого времени, то восстановить срок исковой давности будет очень сложно, что бывает лишь в исключительных случаях.

Для прерывания срока исковой давности могут повлиять такие обстоятельства, как частичная оплата, письменная просьба от должника об отсрочке платежа или подписание акта сверки обеими сторонами.

Списание

По истечении срока исковой давности кредитор не имеет права взыскать долги в принудительном порядке, а компания-должник обязана списать невостребованную кредиторскую задолженность. Для этого потребуются следующие подтверждающие документы:

- акт о проведенной инвентаризации;

- объяснительная записка о причине возникновения долга и его размере;

- бухгалтерская справка по итогам инвентаризации;

- приказ генерального директора о списании долга.

Списание должно быть оформлено правильно, во избежание претензий со стороны налоговой инспекции.

Управление

Деловая активность и качество управления являются индикаторами финансового благополучия организации. Абсолютные величины деловой активности включают в себя величину активов, убытки, объем реализации и т. д. Относительные показатели представляют темпы роста ключевых показателей деятельности компании и коэффициент оборачиваемости.

Система управления кредиторской задолженностью любого предприятия состоит из трех важнейших факторов:

- планирования;

- организации контроля;

- анализа.

Такой комплексный подход позволит снизить объемы долгов и увеличить оборот ресурсов организации.

Коэффициент оборачиваемости кредиторки показывает, как быстро предприятие погашает долги, что указывает на его платежеспособность и ликвидность. Такой показатель рассчитывают за 1 месяц, 3 месяца или 1 год и используется инвесторами и кредиторами. Чем выше коэффициент, тем выше платежеспособность организации.

Оборачиваемость – это средняя величина кредиторской задолженности за определенный период, деленная на себестоимость продукции и умноженная на количество дней.

О чем может рассказать анализ?

Анализ кредиторской задолженности – это важнейшая часть финансового благополучия компании, так как позволяет предупредить негативные последствия, определить причины проблем и своевременно их решить с помощью запланированных действий.

В процессе анализа происходит расчет показателей оборачиваемости, которые характеризуют количество оборотов долга в течение определенного срока. От быстроты оборачиваемости зависит уровень финансового состояния предприятия.

Уменьшение кредиторской задолженности означает сокращение долгов перед кредиторами, что говорит об улучшении финансового положения предприятия.

Таким образом, кредиторская задолженность – это обычный вид обязательств компании, определяющих общее число долгов, причитающихся к уплате. Но для грамотного управления долгами, от которого зависит процветание предприятие, необходимо разработать целый комплекс мероприятий. Стоит помнить, что только при грамотном управлении можно избежать риска банкротства компании.

Уважаемые читатели! Если вы нуждаетесь в консультации специалиста по вопросам кредитов, долгов и банкротства, рекомендуем сразу обратиться к нашим квалифицированным практикующим юристам:

Москва и область: +7 (499) 577-00-25, доб. 591

Санкт-Петербург и область: +7 (812) 425-66-30, доб. 591

Также вы можете задать вопрос онлайн-консультанту:

Видео:Дебиторская и кредиторская задолженность в 1С 8.3 БухгалтерияСкачать

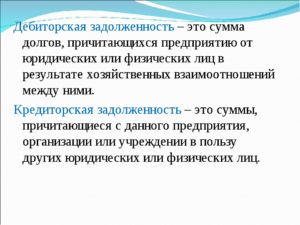

Дебиторская и кредиторская задолженность: кто и кому должен?

Значения некоторых общеупотребимых экономических или бухгалтерских терминов не вполне понятны даже тем, кто использует их в разговорной речи. Например, дебиторская и кредиторская задолженность, в котором случае должны мы, а в котором должны нам?

На самом деле всё достаточно просто, и если не вдаваться в тонкости экономики, дело выглядит следующим образом.

Дебиторская задолженность

Это всё, что должны нам. Эта сторона в бухгалтерском учёте относится к активам предприятия по вполне понятному соображению.

Наличие «дебиторки» предполагает, что в установленные договорами сроки на счёт компании будет перечислена определённая денежная сумма, которой организация сможет распоряжаться по своему усмотрению.

То есть, не являясь фактически на данный момент активом, долг по дебиторскому учёту по истечении времени им станет.

Поэтому, как только в бухучёте появились сведения о такой задолженности, вся её сумма относится к активам.

https://www.youtube.com/watch?v=8-ecjAreVxE

Если рассматривать причины появления дебиторской задолженности, то можно выделить следующие:

- организация оказала услуги своему контрагенту, но оплата за это на лицевой счёт ещё не поступила;

- предварительная оплата каких-либо услуг, то есть организация (или лицо) оплатила какие-либо услуги, но сами они будут оказаны позднее, примером этого может быть, например, годовая предоплата на пользование сетью Интернет;

- ошибочное начисление средств лицам или организациям, возврат которых на счёт компании ожидается в ближайшее время;

- осуществлённые обязательные платежи в бюджет;

- задолженности по вкладам, формирующим уставной капитал акционерного общества.

Если дебиторка отражена в бухгалтерском учёте, но не выходит за временные рамки соответствующих соглашений и договоров, это не представляет никакой опасности. А вот просроченная дебиторка может сыграть весьма существенную отрицательную роль в экономике конкретного предприятия.

Средства, на которые организация рассчитывает, но своевременно не получает, придётся восполнять либо заёмными деньгами, либо перенаправлять финансовые потоки внутри предприятия. В любом случае это скажется на общем состоянии дел и влияние будет однозначно негативным.

При большом размере просрочек в дебиторке, возможно, что предприятие, даже нормально функционирующее, перестанет выполнять свои текущие обязательства из-за нехватки средств на своём счету.

Кредиторская задолженность

Это всё, что должны мы. Любые наши долги, неоплаченные счета и обязательства относятся к этому виду задолженности.

Юридический портал bukva-zakona.com обращает ваше внимание на то, что источником её возникновения могут быть не только долги по взаиморасчётам с другими организациями, контрагентами и так далее. Простой неоплаченный счёт, например, за электричество или за услуги сантехника также являются кредиторкой.

Существуют различные виды кредиторской задолженности:

- прямые долги перед поставщиками или контрагентами за уже оказанные услуги или поставленные товары;

- осуществлённая контрагентами или поставщиками предоплата за ещё неоказанные услуги или непоставленные товары;

- неосуществлённые своевременно платежи в бюджет;

- начисленная, но ещё не выплаченная зарплата работникам организации;

- начисленные, но невыплаченные доходы учредителям;

- перерасход средств по подотчётным операциям с наличными средствами организации;

- начисленные, но ещё не оплаченные штрафные санкции по взаимоотношениям с другими организациями;

- другие разновидности.

Как видно из вышеперечисленного, появление кредиторки далеко не всегда связано с банковскими займами. Даже начисленная, но ещё не выплаченная оплата наёмного труда работников является кредиторскими обязательствами. Это нормальная составляющая часть экономической деятельности любого предприятия.

Важным моментом для понимания сущности этих двух бухгалтерских понятий является их тесная взаимосвязь. Появление одной задолженности у одной организации означает автоматическое и одновременное появление другого вида задолженности у второй организации.

Например, одна компания получила предоплату за поставку товаров и деньги уже поступили на её счёт. При этом сам товар ещё не поставлялся.

Эти средства для компании будут являться кредиторской задолженностью до тех пор, пока не будут выполнены условия договора на поставку товара.

Но в то же время у компании-партнёра ровно такая же сумма точно на такой же промежуток времени будет относиться к дебиторской задолженности.

Пытаясь оценить финансовые показатели предприятия нельзя оценивать только какую-то одну сторону бухгалтерского учёта. Необходим комплексный учёт и наличия разных видов задолженности, и количества свободных средств, и ещё множества различных факторов.

(1 votes, average: 5,00 5)

Загрузка…

Видео:Урок 10. Дебиторская и кредиторская задолженностиСкачать

Дебиторская задолженность это когда нам должны или мы должны

Любой организации, действующей в сфере рыночной экономики, свойственно, что определенная часть ее средств оформлена за счет кредиторской задолженности.

Вообще, она представляет определенную правовую категорию, означающую часть имущества, числящегося предметом финансовых взаимоотношений между предприятием и кредитором.

В данной статье рассмотрим, что такое кредиторская задолженность? Это мы должны или нам? Также определим, как учитывают ее предприятия, зачем необходимо проводить ее анализ и какие последствия возникают в результате просрочки долга.

Характеристика

Первым делом необходимо охарактеризовать кредиторскую задолженность как правовую категорию для организации.

Фактически та доля собственных средств, которая приобретена за счет сторонних средств, — это и есть кредиторская задолженность.

Определение долга гласит, что выдается он на установленный срок и подлежит возврату. Соответственно, кредиторскую задолженность через определенное время придется покрывать.

https://www.youtube.com/watch?v=__4uFuDcBH8

Имущество предприятия состоит как из собственных средств, приобретенных за счет уставного капитала и прибыли, так и долгов. И то и другое — неизбежные части предпринимательского процесса.

К кредиторской задолженности относятся не только денежные средства, но и товарные ценности, приобретенные в материальный кредит.

Исходя из этого, получаем ответ на вопрос: «Кредиторская задолженность — это мы должны или нам?» Ведь она является непосредственным определением долгового обязательства. Соответственно, предприятие подразумевает свои долги перед кредиторами.

Основные разновидности

Кредиторскую задолженность предприятия подразделяют в зависимости от характеристики кредитора. Выделяют следующие виды.

1. Кредиторская задолженность в бюджет и внебюджетные фонды. В частности, сами налоги и платежи в фонды, а также штрафы, пени, неустойки.

2. Кредиторская задолженность сотрудникам организации. В частности, долги по выплате заработной платы.

3. Кредиторская задолженность за товары, работы, услуги сторонним организациям, а также долги по выплате дивидендов и др.

Задолженность по дивидендам представляет собой долг перед учредителями по выплате им дохода при распределении прибыли. Образуется она по причине того, что на момент составления баланса рассчитанные дивиденды не могут быть выплачены. Это значит, что определенная сумма попадает в состав кредиторской задолженности.

В результате можно вывести определение кредиторской задолженности, означающей, что организация:

- должна определенную сумму в пользу физических или юридических лиц, образовавшуюся в результате финансовых взаимоотношений;

- имеет долги в виде счетов, выставленных за поставку в кредит или оплату в рассрочку.

Бухгалтерский учет кредиторских долгов

Для бухгалтерского учета принято разделять три вида кредиторского долга. Основанием для такой классификации служат сроки, на которые оформляется кредиторская задолженность. Мы должны в таком случае другим предприятиям, работникам и фондам на определенных условиях.

Если с кредитором оговорена отсрочка платежа, то рассматриваемая задолженность характеризуется как номинальная. В случае если такая отсрочка достигает одного года, то в бухгалтерском учете фиксируют задолженность как краткосрочную. Если проходит время свыше этого периода, то задолженность перерастает в долгосрочную. Здесь есть нюанс.

Когда долгосрочная задолженность начинает превышать три года, а кредитор не предъявляет претензии по ее погашению, то в учете проводят ее списание.

Необходимость анализа

Кредиторская задолженность как правовое и бухгалтерское понятие имеет большое значение для эффективной деятельности организации.

Еще раз поднимем вопрос: «Кредиторская задолженность – это мы должны или нам?» Определим основную сущность такого понятия, заключающуюся в обязательстве.

Значит, кредиторская задолженность может непосредственно повлиять на получение прибыли, функционирование организации, банкротство. Поэтому анализ ее формирования, погашения и управления ею играет большую роль во всем процессе существования предприятия.

Рассмотрение долгов перед кредиторами проводится на основании итоговых цифр бухгалтерского учета, в частности баланса и прикрепленной к нему формы № 5.

На основании итоговых цифр в бухгалтерских формах рассчитываются определенные коэффициенты, показывающие, какую долю пассивов занимает кредиторская задолженность, как она влияет на ликвидность и платежеспособность организации.

Качественное управление представляется показателями, характеризующими своевременность ее погашения.

Просроченные долги

Когда предприятие не выплатило кредитору долг в установленный договором срок, а также не оплатило выставленный счет, кредиторская задолженность переходит в категорию просроченной.

В данной ситуации заемщик, стремясь защитить свои установленные законом права, может обратиться за помощью в суд.

Кредитор пишет исковое заявление и подкалывает к нему все правомерные документы, подтверждающие финансовые претензии.

https://www.youtube.com/watch?v=IcnjCmxWQDo

Гражданину необходимо помнить, что подобная ситуация испортит его деловую репутацию и понизит коммерческий имидж на рынке подобных организаций. Помимо этого, появятся дополнительные расходы в виде судебных штрафов и санкций.

Кредиторская задолженность, по которой истек срок исковой давности

Согласно разделению рассматриваемых долгов, которые числятся свыше одного года, ограничение по длительности долговременного долга не предусмотрено. Но считается, что если заемщик по истечении трех лет не предъявляет требований по возврату, то рассматриваемая сумма в учете списывается.

Кредиторская задолженность, по которой истек срок исковой давности, списывается по каждому отдельному обязательству. Сумма определяется по результатам инвентаризации.

Не имеют срока списания долги по налогам и сборам, а также штрафы и пени по ним. Остальные кредиторы вправе прервать длительность долгосрочной задолженности и потребовать возврата всей суммы.

В качестве заключения остается отметить, что есть простой ответ на вопрос: «Кредиторская задолженность — это мы должны или нам?» Делается это исходя из определения кредитора — лица, предоставляющего средства с условием возврата. При этом долг — это не просто денежные средства в кредит. Это могут быть материальные и хозяйственные ценности, необходимые организации для бесперебойного процесса финансово-хозяйственной деятельности.

15 симптомов рака, которые женщины чаще всего игнорируют Многие признаки рака похожи на симптомы других заболеваний или состояний, поэтому их часто игнорируют. Обращайте внимание на свое тело. Если вы замети.

Безумные стандарты красоты прошлых веков, в существование которых вы не поверите С течением времени представления о женской красоте существенно изменились. Знаменитые слова о том, что «красота требует жертв», когда-то имели букваль.

7 частей тела, которые не следует трогать руками Думайте о своем теле, как о храме: вы можете его использовать, но есть некоторые священные места, которые нельзя трогать руками. Исследования показыва.

10 очаровательных звездных детей, которые сегодня выглядят совсем иначе Время летит, и однажды маленькие знаменитости становятся взрослыми личностями, которых уже не узнать. Миловидные мальчишки и девчонки превращаются в с.

Эти 10 мелочей мужчина всегда замечает в женщине Думаете, ваш мужчина ничего не смыслит в женской психологии? Это не так. От взгляда любящего вас партнера не укроется ни единая мелочь. И вот 10 вещей.

11 странных признаков, указывающих, что вы хороши в постели Вам тоже хочется верить в то, что вы доставляете своему романтическому партнеру удовольствие в постели? По крайней мере, вы не хотите краснеть и извин.

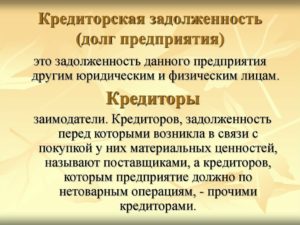

Чем отличается дебиторская задолженность от кредиторской задолженности

Чтобы понять, чем отличается дебиторская задолженность от кредиторской задолженности, нужно подробнее рассмотреть каждое из этих явлений. Если говорить понятным каждому человеку языком, то:

- Дебиторская задолженность – это те финансовые средства и инвестиции, которые должны нашей организации другие фирмы, организации или физические лица и работники. Эти субъекты именуются дебиторами.

- Кредиторская задолженность – это те средства, которые наша организация должна каким-либо сторонним организациям, фирмам, работникам или физическим лицам. В таком случае субъекты будут называться кредиторами.

Видео:Дебет и кредит простыми словамиСкачать

Что такое кредиторская задолженность и дебиторская задолженность

Даже те, кто не имеет никакого отношения к бухгалтерии, а также финансовому учету, довольно часто сталкиваются с таким понятием как дебиторская и кредиторская задолженность.

Обозначения этих терминов довольно разные и «скрывают» под собой очень много информации о финансовой деятельности предприятия в целом.

Давайте рассмотрим понятия дебиторка и кредиторка, что это простыми словами? На каких счетах отображаются в бухгалтерском учете, что могут «рассказать» управленцу, потенциальному инвестору, экономисту, финансисту, прочим юридическим и физическим субъектам экономической деятельности.

Простыми словами о кредиторке и дебиторке: понятие задолженностей

Что такое кредиторская задолженность и дебиторская задолженность? Попробуем объяснить доступным языком, чтобы «не подкованный» экономическими терминами человек имел представление об этих видах обязательств.

https://www.youtube.com/watch?v=uEaRy4H3UNk

Дебиторская задолженность происходит от слова «debet», которое переводится с латинского как «он должен»

Дебиторская задолженность – это нам должны или мы в должниках?

Первоначально разложим все по полочкам. Дебиторка, или как правильно ее называют в бухгалтерском учете – дебиторская задолженность, происходит от слова «debet», которое переводится с латинского как «он должен». Только зная перевод не совсем понятно, это мы должны или нам.

Чтобы стало более понятно, поясним, что дебиторами в учете называют юридические лица, которые должны нам некие средства.

Из этого вытекает следующее понятие, совокупность финансовых средств, которые числятся как обязательства юридических и физических лиц перед вами – это дебиторская задолженность.

Все дебиторские долги – это оборотные активы, не имеющие срока учета (давности), поскольку могут быть погашены как в краткосрочный, так и более длительный период.

Получение средств от должника в погашение дебиторки называется инкассацией дебиторской задолженности.

К ярким примерам дебиторских долгов следует отнести:

- товар отгружен, а оплата еще не произошла;

- сделана предоплата, а материальные ценности еще не поступили или не были проведены работы;

- авансы выданные;

- переплата в бюджет.

Кредиторская задолженность, что это такое

Переводить с латинского слово «kredit» нет необходимости, поскольку даже самый далекий от экономики обыватель с уверенностью скажет, что это наш долг перед кем-либо.

Простыми словами, это тот случай, когда ваше предприятие имеет обязательства в виде совокупности финансовых средств перед определенной организацией (фирмой, компанией).

То есть мы должны деньги поставщику, сотруднику и т. д.

Если с понятием кредитной задолженности все более-менее понятно, то со стороны учета не совсем ясно кредиторка – это актив или пассив? Ответ прост, раз кредиторка — это обязательства вашего предприятия, то относятся долги к пассиву.

Отражение кредиторской и дебиторской задолженности в финансовой отчетности

Финансовая отчетность задается предприятием за каждый квартал и за полный отработанный год. Состоит она из статистических форм, а главными для анализа деятельности являются первые две:

- ф.1 Баланс. Состоит он из двух частей: Актив – Пассив. Его заполнение базируется на принципе равенства первой части (актива) ко второй (пассива).

- ф.2 Отчет о финансовых результатах. Здесь отображаются доходы предприятия и уровень рентабельности, с которой закончен год.

Кредиторка и дебиторка отображаются в финансовой отчетности — ф.1 Баланс

Отображение в финансовой отчетности кредиторки и дебиторки, является ключевым параметром анализа финансовой стабильности предприятия.

Дебиторская задолженность отражается в ф.1 Баланс (первая часть актив). Ей посвящен целый второй раздел, а общая сумма таких обязательств указывается в строке 1230.

Сальдо по долгосрочной дебеторке отображается строкою 1040. Что касается кредиторских обязательств, то их можно найти в пассиве.

В балансе это строка 1520 пятого раздела или же еще кредиторку могут показывать в четвертом разделе Баланса.

Подробней о видах дебиторской и кредиторской задолженности

В учете как кредиторскую, так и дебиторскую задолженность разделяют по видам, исходя из источника ее возникновения, сроков погашения или не погашения, взятых обязательств. Рассмотрим, какой может быть кредиторка и дебиторка.

Как классифицируется дебиторская задолженность в бухгалтерском учете

Углубимся в «недра» бухгалтерского учета и попробуем доступными словами объяснить, какой бывает дебиторская задолженность. Условно все долги по дебиторке можно разделить на два вида:

- Торговая дебиторская задолженность — представляет собой суммы обязательств покупателей, возникшие за реализацию товаров и услуг, выпущенных в результате основной деятельности.

- Неторговая дебиторка появляется как следствие других видов деятельности (авансы выданные служащим, дивиденды, наперед переведенные бюджетные обязательства и др.)

Исходя из сроков получения обязательств, можно выделить:

- долгосрочную дебиторскую задолженность предприятия со сроками по ее выплате больше года;

- краткосрочную, погашается на протяжении года.

Какая будет «висеть» дебиторка фиксируется в учетных документах, а по факту выплат или задержки по ним, подразделить ее можно на:

- нормальную;

- просроченную.

Если с нормальной все ясно, то с просроченной следует разбираться подробней. Логично возникает вопрос: просроченная дебиторская задолженность – это сколько месяцев задолженности? При просроченных обязательствах говорить о конкретных месяцах не корректно, поскольку причины неуплаты могут быть разными и по ним также существуют подвиды дебиторки.

- Сомнительная дебиторская задолженность – это обязательства перед предприятием, в погашении которых нет уверенности из-за неудовлетворительной платежеспособности дебитора.

- Невостребованные обязательства. В эту группу входят долги, которые были невостребованные из-за ошибки со стороны бухгалтера или другой материально ответственной особы.

- Мораторная дебиторская задолженность – это висящее обязательство, которое возникает в период, когда предприятие проходит процедуру банкротства и ваша компания не может предъявить финансовые требования.

- Безнадежная дебиторская задолженность – это «мертвые» долги, оплата каковых сводится к нулю. Такими являются обязательства дебитора признанного банкротом.

Конечно, обязательства перед предприятием не могут висеть вечно, поэтому по истечении 3 лет ее списывают, согласно п.77 Приказа МинФина от 29.07.1998 г. No34н на финансовые результаты организации как убыток.

https://www.youtube.com/watch?v=FfDCWFPgcb4

По истечении 3 лет дебиторская задолженность списывается, увеличивая убыток предприятия

Следует отметить прочую дебиторскую задолженность организации. Это понятие включает в себя различные статьи расчетов как товарного, так и нетоварного характера.

В последнее время все чаще практикуется снижение рисков предприятия посредством страхования дебиторской задолженности. Это надежный инструмент сведения к минимуму возможности стать дебиторке безнадежной.

Кредиторская задолженность: понятия и виды

Теперь разберемся с понятием кредиторки, когда возникает и какой бывает. Выделяют следующие разновидности кредиторских обязательств:

- перед сотрудниками;

- перед поставщиками, подрядчиками;

- перед бюджетом, по налогам, сборам.

Как и дебиторка, кредиторские обязательства могут быть:

- текущими – период до трех месяцев;

- краткосрочными – расчет производится по сроку до одного года;

- долгосрочными – возмещение ожидается больше года;

- ликвидными – от 3 лет (подлежат списанию).

Наличие кредиторской задолженности значительно понижает инвестиционную притягательность, поскольку существенно снижает платежеспособность предприятия и его ликвидность.

Бухгалтерский учет долгов по кредиторке и дебиторке

С понятиями разобрались, теперь попробуем объяснить как «выглядит» кредиторка и дебиторка в бухгалтерском (финансовом) учете. Первоначально рассмотрим кредиторскую и дебиторскую задолженность в бухгалтерском балансе – это какие счета?

Дебиторка «обосновалась» на счетах 1, 3 класса:

- Текущие долги отображаются в бухгалтерском учете на таких счетах 37, 36, 34.

- Долгосрочные обязательства размещаются на счете 18. В зависимости от вида используются соответствующие субсчета.

Расчет дебиторской задолженности на определенное число имеет следующий вид:

Дебиторка = Дт60 + Дт62 + Дт68 + Дт69 + Дт70 + Дт71 + Дт73 + Дт75 + Дт76 — Кт63

Зачем нужно следить за дебиторской задолженностью? Часто новички бизнеса в недоумении задаются вопросом: зачем нужен контроль дебиторской задолженности по расходам, что это за показатель такой? Если отвечать доступно, то это сумма долгов перед вашим предприятием. Другими словами, это активы, которые можно использовать в развитии бизнеса. Отсутствие контроля в этой сфере может привести к:

- потере сумм долга с разовыми дебиторами;

- финансовой нестабильности;

- неэффективному составлению расходной части баланса;

- падению конкурентоспособности.

Для учета кредиторки предназначены следующие счета: 60, 62, 68, 69, 70, 71, 73, 75, 76.

Рассчитывается кредиторка как сумма сальдо всех вышеприведенных счетов.

Анализ кредиторской и дебиторской задолженности дает возможность оценивать возможности предприятия

Зачем нужен анализ кредиторских и дебиторских долгов

Работа с двусторонними обязательствами (нам должны – мы должны) дает возможность объективно оценивать финансовые, бухгалтерские, хозяйственные возможности предприятия (фирмы, организации).

Комплексный подход отслеживания помогает увидеть картину в целом, а соотношение дебиторки к кредиторке может «рассказать» о состоянии дел на предприятии.

Так, экономически здоровая организация должна отмечать дебиторскую задолженность на порядок выше кредиторской.

Дебеторка увеличилась – это говорит о возможности погасить свои долги за счет возмещенных в будущем обязательств.

Важным показателем анализа, является оборачиваемость дебиторской задолженности. По ней видно, сколько оборотов совершается средствами за определенный период (год).

Дебиторскую задолженность вполне реально, если нужно, превратить в финансовые ресурсы. Как это можно «провернуть»? Продажа дебиторской задолженности – это передача чужих обязательств, возникших перед вами, другому лицу за деньги. Сама сумма обязательств уменьшается на размер дисконта.

https://www.youtube.com/watch?v=cue6QejO7P4

Дебиторы и кредиторы – это неотъемлемая составляющая, без которой предприятие не сможет функционировать. Учет операций по этим субъектам бизнеса с последующим его анализом позволяет адекватно оценить возможности предприятия, его ликвидность, платежеспособность, возможности развития. Поэтому отличать и понимать, что собой представляют кредиторские и дебиторские долги должен каждый бизнесмен.

ЛУЧШИЕ КРЕДИТЫ ЭТОГО МЕСЯЦА

🔥 Видео

Как закон о самозапрете на кредит оказался выгодным не нам, а банкам? Как он скажется на нас?Скачать

Что такое кредиторская задолженность?Скачать

1С:БГУ Долгосрочная, просроченная кредиторская задолженностьСкачать

Что такое дебиторская задолженность? Примеры дебиторской задолженности.Скачать

Учёт дебиторской задолженности (урок 19, часть 1)Скачать

Дебиторская и кредиторская задолженностьСкачать

Дебиторская и кредиторская задолженность :когда списание приведет к налоговым претензиям #налогиСкачать

Учёт кредиторской задолженности ( урок 20, часть 1)Скачать

Дебиторская и кредиторская задолженность это простыми словамиСкачать

ДЕБИТОРСКО-КРЕДИТОРСКАЯ ЗАДОЛЖЕННОСТЬ: РАСЧЕТЫ В ВАЛЮТЕ И КУРСОВЫЕ РАЗНИЦЫСкачать

Бухгалтерский учет понятно за 10 минутСкачать

1С:БГУ Списание кредиторской задолженностиСкачать

Дебиторская и кредиторская задолженность. Как вести учет.Скачать

Учет дебиторской и кредиторской задолженности: ошибки с налоговыми претензиямиСкачать

Дебиторская и кредиторская задолженности в отчётности за 2023 годСкачать

Виды задолженностиСкачать