Бизнес юрист > Бухгалтерский учет > Оплата труда > Как и когда используется код вычета 116? Правила определения налоговых вычетов на детей

Каждый гражданин относится к категории плательщиков подоходного налога. Например, со своей заработной платы. Но можно вернуть часть расходов, возникших в связи с этим сбором. Нужно только использовать стандартные вычеты, некоторые из них как раз обозначаются кодом 116.

- Налоговые вычеты на детей: стандартные размеры

- Дополнительные условия и особенности

- О справках и процедуре оформления

- Как быть, если код указан неверно

- Как определить очередность рождения

- Кто и как часто представляет вычет

- 2-НДФЛ в 2017 году: стандартные вычеты на ребенка | Контур.НДС+

- Кто имеет право на вычет

- Коды вычетов

- Отражение в справке 2-НДФЛ

- Код вычета 114 108

- Стандартный налоговый вычеты на детей: особенности, условия, размер

- Особенности и условия

- Размер выплат

- Процедура оформления вычета: справки

- Справки для вычета код 114

- Справки для вычета код 115

- Оформление в 2018 году

- Специальные налоговые льготы

- Компенсация 3000₽

- Коды налоговых вычетов по НДФЛ для справки 2-НДФЛ

- Таблица кодов вычетов

- Стандартные вычеты

- Имущественные вычеты

- Социальные вычеты

- Профессиональные вычеты

- Стандартный налоговый вычет на детей 114 и 115 в 2018 году

- Особенности и условия

- Сумма вычета по коду 116

- Коды вычета 114 и 115 при заполнении декларации 3-НДФЛ

- Коды и размеры налоговых вычетов по НДФЛ: удобная таблица

- Код 114 в справке 2-НДФЛ

- Вычеты на детей и соответствующие им коды

- Новый код вычета 128 для справок 2-НДФЛ

- Какие коды у налогового вычета на детей в 2020 году

- Код вычета 116

- Вычет 128 116. Налоговый вычет на детей. Коды налоговых вычетов

- Вычет 116 в справке 2 ндфл. Коды вычетов по ндфл: расшифровка

- 📺 Видео

Налоговые вычеты на детей: стандартные размеры

Вычеты – это право любого физического лица, на попечении у которого находится ребенок либо несколько детей. В отношении самих несовершеннолетних эти лица могут быть:

Налоговые вычеты на детей

- Попечителями,

- Оформившими документы на опекунство,

- Теми, кто усыновил ребенка,

- Супругами или отцом и матерью.

Налоговые вычеты считаются отдельно по каждому из детей. Если их несколько у заявителя, то суммы складываются вместе. Ежемесячные пособия зависят также от того, каким по счету будет тот или иной ребенок:

- За первого платят 1 400.

- За второго – ту же сумму.

- Третий и каждый последующий уже приводит к компенсации в 3 000 рублей.

- 3 000 рублей равна и плата за ребенка с группой инвалидности, неважно, какой.

- Дети-инвалиды 1 и 2 групп в возрасте до 24 лет. За них платят 3 000, если они проходят очную форму обучения, аспирантуру, ординатуру, интернатуру, являются студентами.

Что касается вычетов, то они перечисляются в двойном размере. Выплату может даже получить один родитель, если второй напишет письменный отказ.

Дополнительные условия и особенности

Отличие стандартного вычета от других в том, что его могут получить только граждане определенных категорий. Другие характеристики не ведут к изменениям суммы.

Возврат средств родители могут оформить только до тех пор, пока дети не достигли совершеннолетнего возраста.

Закон четко описывает главные принципы для начисления вычета:

- Он перечисляется до тех пор, пока годовой доход родителя не превысит 350 тысяч рублей,

- Его может использовать каждый родитель по отдельности.

О справках и процедуре оформления

Если для решения этого вопроса обращаются к работодателю, то все подсчеты проводятся автоматически. Нужно только представить следующие документы:

Необходимые документы

- Справка из высшего учебного заведения, если ребенок уже достиг 18-летия.

- Документы, подтверждающие группу инвалидности.

- Справки, которые говорят о принятии опекунства.

- Регистрационные бумаги на самого ребенка.

- Документ, подтверждающий заключение брака.

При расчетах вычетов главная опора идет на размер заработной платы, потому стоит заранее позаботиться о грамотном оформлении справки 2 НДФЛ. При оформлении двойного размера вычета не обойтись без дополнительных данных на второго родителя:

- Документ от органов МВД в доказательство возбуждения дела о пропаже.

- Свидетельство о смерти.

- Отказ от возможности получить выплату, оформленный письменно. Дополнительное доказательство – справка, выданная руководством.

Надо учесть, по каким именно основаниям сотрудник получил денежные средства. Руководитель должен указать время, когда право на получение выплат начинается и заканчивается.

Коды должны стоять правильно, поскольку суммы будут разными в зависимости от очередности рождения детей. Даже если у физического лица несколько мест работы, то право на получение денег сохраняется только в одном.

Главное – чтобы работодатель считал суммы отдельно для каждого из работников.

Ставка налога зависит от того, является ли плательщик резидентом, или нет.

Как быть, если код указан неверно

Результат расчета будет неправильным, если кто-то допустил ошибку при заполнении документа. Сумма оказывается излишне либо недостаточно удержанной.

https://www.youtube.com/watch?v=aePEQXr-dSc

В такой ситуации у налогового агента могут возникнуть серьезные неприятности. Сотруднику надо сообщить об ошибке максимум через десять дней после того, как она появилась либо после того, как о ней узнали.

При излишних или недостаточных суммах банковская организация вправе начислить штрафы, потому стоит быть внимательными при заполнении документов.

Как определить очередность рождения

Очередность детей определяют хронологически, в зависимости от возраста. Первый ребенок будет самым старшим. Далее дети идут по убыванию. Надо определить порядок для всех, вне зависимости от того, кто участвует в определении вычета, а кто нет.

Порядок остается таким же, даже если кто-то из детей в семье умирает. Расчет вычета на него не производится, но информация о нем все равно передается налоговым службам.

Как быть с вычетом для женщин в декрете:

Вычет на детей

- Вычеты предоставляются за каждый месяц до конца года, если женщина получила хотя бы минимальный доход, который мог облагаться НДФЛ. И если это произошло до того, как был оформлен декретный отпуск.

- Если же никаких выплат не было, то и сам налог не начисляется. Значит, нет оснований вообще для расчета вычета.

При этом вычет предоставляется, даже если доходы отсутствовали лишь в некоторые месяцы. А в других они были. Главное требование – наличие письменного заявления от самой матери.

Кто и как часто представляет вычет

Обычно за решение этого вопроса отвечает только работодатель. Если их несколько, то работник сам должен определить, в каком именно месте получать компенсацию.

Руководство отвечает не только за проведение расчетов, но и за уплату НДФЛ, составление отчетности для налоговых органов.

Работнику остается только ознакомиться с платежными документами, и следить за тем, чтобы все цифры были указаны верно. Если выявлена ошибка, то надо сообщить об этом в бухгалтерию.

- Если вычет производит руководитель. Тогда на протяжении налогового периода вычет производится каждый месяц, но только если сотрудник сам подает заявление при появлении оснований. Если работник оформлен не с начала года, то учитывают данные с предыдущего места работы.

- Когда плательщик обращается в налоговую службу. Если были допущены ошибки, то обратиться к сотрудникам налоговой службы можно сразу после того, как заканчивается отчетный период. Но такие ситуации складываются редко, проще все решать через работодателя.

Главное – помнить о том, что вычет нельзя получить «задним числом».

Например, если родители не задумывались об этой сумме до трехлетнего возраста. А потом передумали, решили оформить необходимые документы. Пересчет проводят только за текущий налоговый период, или пока не кончился один год. Вычет применяют после подачи соответствующего заявления. И в случае опоздания он будет распространяться уже на будущие временные отрезки.

Выделите ее и нажмите Ctrl+Enter, чтобы сообщить нам.

Видео:Предоставить налоговый вычет, что выбрать в 3-НДФЛ по доходу 4800 код 620 или не предоставлять вычетСкачать

2-НДФЛ в 2017 году: стандартные вычеты на ребенка | Контур.НДС+

При расчете налога на доходы физических лиц существует немало вычетов. Они бывают стандартные, имущественные социальные и иные. При заполнении формы 2-НДФЛ необходимо прописывать каждый из этих вычетов. Сегодня рассмотрим вычеты на ребенка и то, как они должны быть отражены в справке за 2017 год.

Кто имеет право на вычет

Наиболее распространенный тип вычета — стандартный вычет на ребенка. Право на него имеет каждый сотрудник, у которого есть ребенок в возрасте до 18 лет. Либо до 24 лет, но при условии, что он обучается на очном отделении учебного заведения.

На вычет имеют право работники, которые по отношению к ребенку являются:

- родными или приемными родителями, а также их супругами;

- усыновителями;

- попечителями;

- опекунами.

Коды вычетов

Для всех вычетов, которые отражаются в форме 2-НДФЛ, существуют специальные коды. Они введены для того, чтобы можно было легко понять, за что именно дается тот или иной вычет.

https://www.youtube.com/watch?v=qRh3li-Bmu8

Для вычета на первого ребенка применяется код 126. Он действует с конца 2016 года и заменил собой код 114. Изменения внесены приказом ФНС от 22.11.2016 № ММВ-7-11/633@. Была заменена вся группа кодов 114-125. Им на смену пришли коды 126-149.

Количество кодов возросло, поскольку вычеты дифференцировали. По действующей раньше системе всем полагались равные вычеты, вне зависимости от того, является ли работник родителем ребенка, опекуном, попечителем и так далее. Теперь же все немного иначе. Например, если речь о вычете на ребенка-инвалида, то по новым правилам он предоставляется:

- в сумме 12000 рублей — родителям (их супругам), усыновителям;

- в сумме 6000 рублей — приемным родителям (их супругам), опекунам и попечителям.

По той же причине старый код 114 был разделен на 2:

- Код 126 — для вычета в размере 1400 рублей в месяц на первого ребенка для родителей (их супругов) и усыновителей.

- Код 133 — для вычета в размере 1400 рублей в месяц на первого ребенка для попечителей, опекунов и приемных родителей (их супругов).

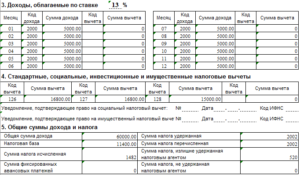

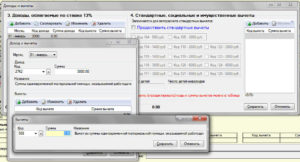

Отражение в справке 2-НДФЛ

Стандартные вычеты, которые предоставляются работнику, указываются в разделе 4 справки 2-НДФЛ.

Важно! В разделе 3 также предусмотрены поля для кодов вычетов. Однако они предназначены лишь для профессиональных вычетов. Поэтому вычеты на детей в разделе 3 отражать не следует.

Стандартные вычеты отражаются в 2-НДФЛ в разделе 4

Сумма вычета за каждого ребенка указывается отдельно, с соответствующим кодом

Обратите внимание! В справке 2-НДФЛ сумма предоставленных вычетов указывается отдельно по каждому коду. Например, если у работника двое детей, то ему положен вычет в размере 1400 рублей на каждого из них. Однако сложить вычеты и указать одной суммой нельзя, поскольку у каждого из них собственный код (см. таблицу ниже).

| Расшифровка кода | Сумма вычета (в рублях) | В каких случаях полагается и кому | Старый код, действовавший до 26.12.2016 |

| 126 | 1400 | На первого ребенка:

| 114 |

| 130 | 1400 | На первого ребенка:

| |

| 127 | На второго ребенка:

| 115 | |

| 131 | На второго ребенка:

| ||

| 128 | На третьего ребенка:

| 116 | |

| 132 | На третьего ребенка:

| ||

| 129 | 12 000 | На ребенка-инвалида:

| 117 |

| 133 | 6000 | На ребенка-инвалида:

| |

| 134 | 2800 | Двойной вычет на первого ребенка единственному родителю, усыновителю, супругу (супруге) родителя | 118 |

| 135 | 2800 | Двойной вычет на первого ребенка единственному попечителю, опекуну, приемному родителю | |

| 136 | 2800 | Двойной вычет на второго ребенка единственному родителю, усыновителю, супругу (супруге) родителя | 119 |

| 137 | 2800 | Двойной вычет на второго ребенка единственному попечителю, опекуну, приемному родителю | |

| 138 | 6000 | Двойной вычет на третьего ребенка единственному родителю, усыновителю, супругу (супруге) родителя | 120 |

| 139 | 6000 | Двойной вычет на третьего ребенка единственному попечителю, опекуну, приемному родителю | |

| 140 | 24 000 | Двойной вычет на ребенка-инвалида с I и II группой инвалидности единственному родителю, усыновителю, супругу (супруге) родителя | 121 |

| 141 | 12 000 | Двойной вычет на ребенка-инвалида с I и II группой инвалидности единственному попечителю, опекуну, приемному родителю | |

| 142 | 2800 | Двойной вычет родителю на первого ребенка при отказе от вычета второго родителя | 122 |

| 143 | 2800 | Двойной вычет приемному родителю на первого ребенка при отказе от вычета второго родителя | |

| 144 | 2800 | Двойной вычет родителю на второго ребенка при отказе от вычета второго родителя | 123 |

| 145 | 2800 | Двойной вычет приемному родителю на второго ребенка при отказе от вычета второго родителя | |

| 146 | 6000 | Двойной вычет родителю на третьего ребенка при отказе от вычета второго родителя | 124 |

| 147 | 6000 | Двойной вычет приемному родителю на третьего ребенка при отказе второго родителя | |

| 148 | 24 000 | Двойной вычет родителю на ребенка-инвалида при отказе от вычета второго родителя | 125 |

| 149 | 12 000 | Двойной вычет приемному родителю на ребенка-инвалида при отказе от вычета второго родителя |

Видео:Декларация 3-НДФЛ 2024 инструкция по заполнению: Имущественный налоговый вычет при покупке квартирыСкачать

Код вычета 114 108

Каждый гражданин выплачивает подоходный налог, например, со своей заработной платы. Но часть из выплаченных средств допустимо вернуть, для чего и существуют стандартные налоговые вычеты (104, 105, 114, 125 и др.).

Стандартный налоговый вычеты на детей: особенности, условия, размер

Стандартный налоговый вычет (114, например) отличается от остальных типов тем, что предназначен для конкретной категории граждан и не зависит от иных характеристик.

Внесение данных о налоговом вычете 114 и 115 в декларацию

Особенности и условия

Принципы для оформления четко закреплены законом:

- ребенку, в т.ч. усыновленному, менее 18 лет; ребенок, выступающий студентом, аспирантом, курсантом, менее 24 лет; вычеты осуществляются до момента превышения годового дохода родителя 350 тыс. рублей; каждый супруг, в т.ч опекун вправе использовать налоговые вычеты (код 114 и 115); работник оформляет двойной возврат, если супруг не использует данную возможность.

Размер выплат

Размеры компенсаций на сегодня закреплены законодательно и зависят от семейных условий:

- 1400 рублей: на первого малыша, стандартный налоговый вычет (код 114); 1400 рублей: на второго (код 115); 3000 рублей: на третьего (код 116); 12 тыс. рублей: на инвалида (код 117).

Размеры стандартных налоговых вычетов закреплены законом

https://www.youtube.com/watch?v=dEBFXyyizu8

Оформить налоговый вычет 114, сумма по которому аналогична и для второго малыша, можно через работодателя или орган налогообложения.

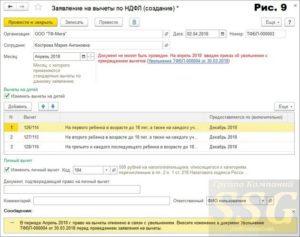

Процедура оформления вычета: справки

Работодатель налоговый вычет (код 114 в декларации) начисляет автоматически после предоставления заявления и документов:

- бумага о регистрации брака; регистрационные документы ребенка; справки, свидетельства об усыновлении, принятия опекунства и т.п.; подтверждение инвалидности; справка из техникума, ВУЗа и т.п., если ребенку свыше 18 лет.

Справки для вычета код 114

Налоговый вычет 114 зависит от уровня заработной платы, потому при поступлении на работу, стоит заручиться справкой 2-НДФЛ. Если оформляется двойная компенсация, потребуются дополнительные данные о втором родителе:

- письменный отказ в получении, справка от работодателя с подтверждением данного факта; свидетельство о смерти; документ от органов МВД о возбуждении дела о пропаже.

Справки для вычета код 115

Получить налоговый вычет 115 допустимо по аналогичному распорядку. Для этого потребуются данные об обоих детях. При изменении структуры семьи, необходимо предоставить работодателю подтверждение факта соответствующим документом:

- появился новорожденный; ребенок поступил на обучение; студент закончил курс обучения; ребенок умер; второй родитель умер; т.д.

Сумма налогового вычета 114 не менялась с 2012 года

Допустимо вернуть налоговый вычет код 114, сумма которого остается неизменной с 2012 года, за три года, если ранее он не возвращался. Для этого нужно передать в бухгалтерию формы 2-НДФЛ, запросить которые на прежних местах работы, если сотрудник проработал в компании не значительный срок.

Оформление в 2018 году

Налоговый вычет 114 в 2018 году разрешено оформить и через орган налогообложения. Для этого нужно собрать документы, перечень которых указан выше. Дополнить его потребуется информацией о доходах.

В заявлении указать свои данные, просьбу (согласно со статьей 218), данные о детях, величины положенных компенсаций (при этом не указывается код налогового вычета: 114, 115)и общую сумму к перечислению.

Также указать вариант выдачи – номер счета или реквизиты компании, через которую провести перевод.

Специальные налоговые льготы

Налоговые вычеты код 104 и 105 от 114 и 125 отличаются перечнем категорий, которым они предоставляются, и суммами к начислению.

Так, на компенсацию с налогов в размере 500 рублей могут рассчитывать:

- герои СССР; герои России; участники ВОВ, в т.ч. вольнонаемные или принимавшие участие в обороне городов, не находясь в составе Советской Армии; находившиеся в Ленинграде в период блокады; герои ВОВ, участники боевых действий; пленники, узники концлагерей, в т.ч. будучи детьми; инвалиды; лица, подверженные лучевой болезни при оказании помощи при атомных авариях; лица, эвакуированные из Чернобыля, подвергшиеся радиационному воздействию; участники боевых действий в Афганистане.

Компенсация 3000₽

Каким налогоплательщикам положена компенсация в 3000 рублей:

- инвалиды ВОВ; военнослужащие, в момент исполнения долга получившие инвалидность; получившие инвалидность или лучевую болезнь по причине Чернобыльской аварии, Маяк; участвующие в испытаниях ядерного оружия;

Видео:Вычет за проценты по ипотеке 2024: Как заполнить декларацию 3-НДФЛ на возврат процентов по ипотекеСкачать

Коды налоговых вычетов по НДФЛ для справки 2-НДФЛ

В 2016 году Налоговое законодательство РФ претерпело некоторые изменения, которые преимущественно касаются вопросов налоговых вычетов. Узнаем, какие коды налоговых вычетов необходимо применять в 2017 году.

Таблица кодов вычетов

Каждый код вычета в справке 2-НДФЛ указывается бухгалтером в соответствии с актуальной на текущий год таблицей, приведенной в приложении к приказу ФНС от ноября 2015 года.

Именно на основании данного приложения сформированы таблицы ниже, в которых отображены коды с расшифровками и суммами.

Стандартные вычеты

| Код | Расшифровка | Сумма, руб. |

| 104 | Лица, представленные к награде ВОВ, Герои РФ, бывшие узники гетто и концлагерей, участники блокады Ленинграда, эвакуированные из зоны радиоактивного заражения, родственники погибших военнослужащих | 500 |

| 105 | Пострадавшие от лучевой болезни, а также лица, принимавшие участие в ликвидации последствий аварии в Чернобыле | 3000 |

| 114-125 | Исключены | — |

| 126/130 | На 1-го ребенка родителю/опекуну или попечителю | 1400 |

| 127/131 | На 2-го ребенка родному или приемному родителю | 1400 |

| 128/132 | На 3-го и последующих детей родным и приемным родителям | 3000 |

| 129/133 | На ребенка/инвалида, а также на проходящего обучение инвалида 1-2 группы в возрасте до 24 лет родителю (родному либо приемному) | 12000/6000 |

| 134-149 | На каждого из детей, а также на ребенка со статусом инвалида детства или на учащегося инвалида 1-2 категории единственному родителю (родному или приемному). Применяются для одиноких родителей, а также для тех, кто предоставил письменный отказ от получения льготы | Удвоенный размер соответствующей суммы |

Внимание! Налоговая база уменьшается до того момента, пока доход налогоплательщика с начала налогового периода не достигает суммы в 350 тыс. рублей. Если в семье один родитель, ему полагается вычет в двойном размере.

Имущественные вычеты

| Код | Расшифровка | Сумма, руб. |

| 311 | Затраты налогоплательщика, понесенные в ходе строительства или покупки жилой недвижимости: дома, квартиры, комнаты, доли в жилплощади, участка под ИЖС и пр. | Фактически понесенные расходы, даже если жилплощадь или участок приобретались в счет заемных средств. Не учитываются проценты, уплаченные за кредит или ипотеку |

| 312 | Уплата процентов по ипотеке, оформленной для приобретения или постройки жилья, а также по кредитам, направленным на рефинансирование ранее выданной ипотеки | Выплачивается в сумме фактических расходов, но не превышает сумму в 3 млн. рублей и только в отношении одного объекта |

Социальные вычеты

| Код | Расшифровка | Сумма, руб. |

| 320-321 | Экстерн, очное или заочное обучение сотрудников, а также их детей в возрасте до 24 лет (в том числе и приемных) | Сумма расходов на обучение, но в пределах 50000 рублей |

| 324 | Расходы на лечение налогоплательщика, а также его родителей, детей, супруга/супруги, подопечных | Сумма понесенных расходов, но не более 120 тысяч рублей |

| 325 | Расходы на добровольное страхование налогоплательщика, а также его близких родственников | Максимальная величина вычета — 120 тысяч рублей |

| 327 | Выплаты в адрес пенсионных счетов НПФ | Возмещение в размере не более 120 тысяч рублей |

| 328 | Выплаты в счет накопительной части пенсионного обеспечения | В сумме понесенных расходов |

Внимание! Особенности уменьшения налогооблагаемой базы, связанные с социальными потребностями граждан, регулирует статья 219 НК РФ.

Профессиональные вычеты

| Код | Расшифровка | Сумма, руб. |

| 403 | Растраты налогоплательщика, понесенные при выполнении его должностных обязанностей, определенных договором с работодателем | Понесенные расходы при условии документального подтверждения |

| 404 | Затраты, понесенные автором в процессе совершения научного открытия, создания объекта искусства или культуры, изобретения полезной технической или интеллектуальной модели и пр. | |

| 405 | Потраченные суммы в пределах нормативов расходов, включенных в состав вычета при расчете налога на авторское вознаграждение | Проценты от суммы дохода |

Видео:Налоговый вычет за лечение 2023 - Как заполнить декларацию 3-НДФЛ за лечение и лекарства ОнлайнСкачать

Стандартный налоговый вычет на детей 114 и 115 в 2018 году

Каждый гражданин выплачивает подоходный налог, например, со своей заработной платы. Но часть из выплаченных средств допустимо вернуть, для чего и существуют стандартные налоговые вычеты (104, 105, 114, 125 и др.).

Стандартный налоговый вычет (114, например) отличается от остальных типов тем, что предназначен для конкретной категории граждан и не зависит от иных характеристик.

Внесение данных о налоговом вычете 114 и 115 в декларацию

Особенности и условия

Наиболее актуальны сегодня льготы на детей – налоговый вычет 114 и 115. Пока они не совершеннолетние и находятся на довольствовании родителей, последние имеют право оформить возврат средств.

https://www.youtube.com/watch?v=Rtj9lHYEyrM

Принципы для оформления четко закреплены законом:

- ребенку, в т.ч. усыновленному, менее 18 лет;

- ребенок, выступающий студентом, аспирантом, курсантом, менее 24 лет;

- вычеты осуществляются до момента превышения годового дохода родителя 350 тыс. рублей;

- каждый супруг, в т.ч опекун вправе использовать налоговые вычеты (код 114 и 115);

- работник оформляет двойной возврат, если супруг не использует данную возможность.

Размеры компенсаций на сегодня закреплены законодательно и зависят от семейных условий:

- 1400 рублей: на первого малыша, стандартный налоговый вычет (код 114);

- 1400 рублей: на второго (код 115);

- 3000 рублей: на третьего (код 116);

- 12 тыс. рублей: на инвалида (код 117).

Размеры стандартных налоговых вычетов закреплены законом

Оформить налоговый вычет 114, сумма по которому аналогична и для второго малыша, можно через работодателя или орган налогообложения.

Видео:Вычет на детей и стандартный вычет на себя в личном кабинете: заполнение декларации 3-НДФЛСкачать

Сумма вычета по коду 116

28.04.2018

- Если вычет производит руководитель. Тогда на протяжении налогового периода вычет производится каждый месяц, но только если сотрудник сам подает заявление при появлении оснований. Если работник оформлен не с начала года, то учитывают данные с предыдущего места работы.

- Когда плательщик обращается в налоговую службу.

Если были допущены ошибки, то обратиться к сотрудникам налоговой службы можно сразу после того, как заканчивается отчетный период. Но такие ситуации складываются редко, проще все решать через работодателя.

Налоговый вычет 114 в 2020 году разрешено оформить и через орган налогообложения.

Для этого нужно собрать документы, перечень которых указан выше. Дополнить его потребуется информацией о доходах. В заявлении указать свои данные, просьбу (согласно со статьей 218), данные о детях, величины положенных компенсаций (при этом не указывается код налогового вычета: 114, 115)и общую сумму к перечислению.

Также указать вариант выдачи – номер счета или реквизиты компании, через которую провести перевод.

Рекомендуем прочесть: Налоговые вычеты за обучение ребенка в вузе

Суммы, полученные в налоговом периоде от продажи имущества (кроме жилых домов, квартир, включая приватизированные жилые помещения, дач, садовых домиков, земельных участков и их долей, ценных бумаг), находившегося в собственности налогоплательщика 3 года и более

Коды вычета 114 и 115 при заполнении декларации 3-НДФЛ

При переносе сведений из справки 2-НДФЛ в декларацию по доходам вычеты в годовом отчете не отражаются. Информацию по кодам можно использовать, только чтобы прочитать 2-НДФЛ. Если вычеты 114, 115 отсутствуют справке о заработной плате их можно получить через налоговую службу.

Коды и размеры налоговых вычетов по НДФЛ: удобная таблица

Как установлено судами и следует из материалов дела, в ходе проверки инспекция посчитала, что в проверяемом периоде предприниматель завысил профессиональные налоговые вычеты в связи с отсутствием учета остатков готовой продукции.

Согласно актам осмотра мест рубок (мест заготовки древесины) оставление на делянках дров и отходов в данном объеме не установлено; фактов нарушения требований пожарной безопасности в лесу предприним

2020

Законодательством не определено понятие «единственный родитель», однако, как отмечает Минфин, родитель не является единственным в случае, если между родителями ребенка не зарегистрирован брак. Отсутствие второго родителя у ребенка может быть подтверждено одним из следующих документов:

Код 114 в справке 2-НДФЛ

Форма, по которой организация отчитывается перед налоговыми органами, представляет собой справку с подробной информацией о сотруднике и начисленных суммах.

В связи с тем, что при начислении налога на добавленную стоимость используются разные виды вычетов, законодателями была придумана специальная система кодов. Таким образом, код 114 в справке 2-НДФЛ отображает детский вычет, предоставляемый в сумме 1,4 тыс. рублей.

Кодировка 115 и 116 используется для записи льгот, полученных за второго и третьего ребёнка соответственно. Полный список используемых в декларации кодов можно узнать в специальном справочнике.

https://www.youtube.com/watch?v=qEOirl_iGJ8

Рекомендуем прочесть: Поддельный документ это

Вычеты на детей и соответствующие им коды

В случае неверного указания кода вычета заявитель может получить отказ в его предоставлении или расчет будет произведен неверно: налогоплательщик недополучит сумму налога или ему будет начислен излишек. В этой ситуации ответственность несет налоговый агент-работодатель. При обнаружении ошибки он в течение 10 дневного срока обязан известить своего работника о факте неверного указания кода.

Новый код вычета 128 для справок 2-НДФЛ

Как говорилось выше, вычеты на детей отображаются в виде кодов, по которым в справке 2-НДФЛ работник может проверить, применяет ли работодатель льготу. Первая группа вычетов на детей предоставляется полным семьям, чей ребенок не имеет инвалидности. Здесь не имеет значения, является ли ребенок родным или приемным. Сумма и код вычета при этом не меняются.

Какие коды у налогового вычета на детей в 2020 году

Лимит для стандартного вычета на детей в2020 г. следующий — 350 000 рублей. Если доход, рассчитанный нарастающим итогом с начала года, превысил этот предел для стандартного вычета на детей в 2020 г., тогда с этого месяца право на использование вычета теряется.

Сумма вычета по коду 116 Ссылка на основную публикацию

Видео:Заполнение декларации 3-НДФЛ на несколько вычетов одновременно - имущественный, за обучение, лечениеСкачать

Код вычета 116

На детей предоставляется в не зависимости от получения других стандартных вычетов и действует до месяца, в котором доход налогоплательщиков, исчисленный нарастающим итогом с начала года превысил 350 000 рублей.

Организации и ИП (являющиеся налоговыми агентами) ежегодно обязаны представлять в ИФНС сведения о доходах работников за истекший календарный год в виде справки 2-НДФЛ.

Сдать справки 2-НДФЛ за 2020 год необходимо: Также справки 2-НДФЛ может потребоваться выдать работникам «на руки», если они обратятся за ними.По итогам года с ведения о доходах, полученных каждым работником, и об удержанном налоге представляют налоговым инспекторам.

В ней указывают не только размер выплаченных конкретному гражданину доходов, но и вид доходов, а также причину, по которой налоговая база была уменьшена.

Для этого в Порядке заполнения справки 2-НДФЛ предусмотрены коды доходы и коды вычетов (приложение № 1 и № 2, утвержденные приказом ФНС России от 10 сентября 2015 г.

Не так давно ФНС изменила коды доходов и вычетов (приказ от 22 ноября 2020 года № Справки 2-НДФЛ за 2020 год нужно будет формировать с новыми кодами доходов и вычетов.Такие изменения ФНС ввела приказом от N ММВ-7-11/, который зарегистрирован в Минюсте России за номером 44708.

В кодах видов доходов и вычетов налогоплательщика уточнены наименования в части операций с производными финансовыми инструментами (коды 1532, 1533, 1535, 2641). Введены новые коды видов доходов для отдельных видов премий (2002 и 2003).Коды видов вычетов в разделе «Стандартные налоговые вычеты» дополнены новыми кодами (126 — 133).

Кроме того, уточнены коды в разделе «Суммы, уменьшающие налоговую базу в соответствии с Налоговым кодексом Российской Федерации» (205 — 210).

Кроме этого, теперь для родителей и усыновителей — одни коды, для опекунов, попечителей и приемных родителей — другие.

В налоговой системе есть несколько видов деклараций, которые отличаются в заполнении, и имеют индивидуальную кодификацию для шифрования материалов.Так, недавно в справку 2 НДФЛ — справка по доходам физических лиц — были добавлены новые кода, обозначающие вид доходности и налоговое обложение по ним.

Данные кода используются налоговыми агентами для упрощения подсчета и проверки документов.

У некоторых предпринимателей и обычных граждан есть также возможность уменьшит налоговую ставку на законных условиях, уменьшив сумму налогов, но увеличив вычет НДФЛ, однако для использования вычетов необходимо совершить процесс расчета налога.

Из этой статьи вы узнаете новые коды вычетов на детей, почему премии показывают отдельно от зарплаты и когда налоговики примут справки 2-НДФЛ без ИНН.С 26 декабря 2016 года действуют новые коды доходов и вычетов по НДФЛ.Изменения вам нужно учесть при подготовке налоговой отчетности за 2016 год.

https://www.youtube.com/watch?v=mN6xxajC2D8

Не заполняйте годовые справки, пока не прочитаете данную статью.В справках 2-НДФЛ новые коды вычетов на детей вписывайте в разделе 4. И ввели 24 новых значения — 126—149 (смотрите таблицу ниже).

Вычет 128 116. Налоговый вычет на детей.

Коды налоговых вычетов

Справки 2-НДФЛ за 2016 год нужно будет формировать с новыми кодами доходов и вычетов.

Введены новые коды видов доходов для отдельных видов премий (2002 и 2003). Коды видов вычетов в разделе «Стандартные налоговые вычеты» дополнены новыми кодами (126 — 133).

Кроме того, уточнены коды в разделе

«Суммы, уменьшающие налоговую базу в соответствии с Налоговым кодексом Российской Федерации»

(205 — 210). С учетом внесенных изменений коды видов доходов и вычетов применяются при заполнении Справок о доходах физических лиц за 2016 год.

Что изменилось : Коды детских вычетов 114-125 больше не используются. Кроме этого, теперь для родителей и усыновителей — одни коды, для опекунов, попечителей и приемных родителей — другие.

До этого вычеты для тех и других были с одинаковыми кодами 114-117. Старый код Сумма и кому предоставлялся до изменений Новый код Сумма и кому предоставляется после изменений Код 114 1400 руб.

На первого ребенка Код 126 1400 руб. На первого ребенка родителю, усыновителю Код 130 1400 руб. На первого ребенка опекуну, попечителю, приемному родителю Код 115 1400 руб.

На второго ребенка Код 127 1400 руб. На второго ребенка родителю, усыновителю Код 131 1400 руб. На второго ребенка опекуну, попечителю, приемному родителю Код 116 3000 руб.

На третьего и последующего ребенка Код 128 3000 руб.

На третьего и последующего ребенка родителю, усыновителю Код 132 3000 руб.

На третьего и последующего ребенка опекуну, попечителю, приемному родителю Код 129 12000 руб.

На ребенка-инвалида родителю, усыновителю Код 133 6000 руб. На ребенка-инвалида опекуну, попечителю Код 118 2800 руб.

В двойном размере на первого ребенка единственному родителю Код 134 2800 руб. В двойном размере на первого ребенка единственному родителю, усыновителю Код 135 2800 руб.

В двойном размере на первого ребенка единственному опекуну, попечителю, приемному родителю Код 119 2800 руб. В двойном размере на второго ребенка единственному родителю Код 136 2800 руб. В двойном размере на второго ребенка единственному родителю, усыновителю Код 137 2800 руб.

В двойном размере на второго ребенка единственному опекуну, попечителю, приемному родителю Код 120 6000 руб.

Вычет 116 в справке 2 ндфл. Коды вычетов по ндфл: расшифровка

Скачайте чистый бланк справки 2-НДФЛ, действующий в 2020 году>>> Сотрудники компании, у которых есть дети, имеют право на налоговый вычет. Он уменьшает базу по НДФЛ. Это, так называемый, стандартный налоговый вычет.

Но кроме стандартных существуют еще имущественные, социальные и иные вычеты. Чтобы из справки 2-НДФЛ было понятно, на какой именно вычет уменьшили налоговую базу из доходов сотрудника, каждому виду вычета присвоен свой код.

Самый распрострыненный вычет, который встречается в справках — код вычета 126. Давайте разберемся, что это такое.

Код 126 — это вычет родителям или усыновителям в размере 1400 руб. на первого ребенка в возрасте до 18 лет или учащегося очного отделения в возрасте до 24 лет. Он действует с 26.12.2016, до декабря 2016 этому вычету соответствовал код 114.

📺 Видео

КОРРЕКТИРОВКА ДЕКЛАРАЦИИ 3-НДФЛ ПОСЛЕ ПОЛУЧЕНИЯ ВЫЧЕТА.Скачать

ДЕКЛАРАЦИЯ 3-НДФЛ ОНЛАЙН В ЛИЧНОМ КАБИНЕТЕ НАЛОГОПЛАТЕЛЬЩИКА В 2022 ГОДУ / НАЛОГОВЫЙ ВЫЧЕТСкачать

Налоговый вычет за обучение 2023: Заполнение декларации 3 НДФЛ в личном кабинете за себя и ребенкаСкачать

Декларация 3-НДФЛ 2023 для налогового вычета при покупке квартиры: Как заполнить 3-НДФЛ Онлайн в ЛКСкачать

Инвестиционный НАЛОГОВЫЙ ВЫЧЕТ в 2023 году - пошаговая инструкцияСкачать

КАК ЗАПОЛНИТЬ 3-НДФЛ ПО ИПОТЕЧНЫМ ПРОЦЕНТАМ В ЛИЧНОМ КАБИНЕТЕ НАЛОГОПЛАТЕЛЬЩИКА В 2023 ГОДУСкачать

ДЕКЛАРАЦИЯ 3-НДФЛ ОНЛАЙН В ЛИЧНОМ КАБИНЕТЕ НАЛОГОПЛАТЕЛЬЩИКА В 2023 ГОДУ/НАЛОГОВЫЙ ВЫЧЕТ ВТОРОЙ ГОДСкачать

Код вычета 126 и 127 как заполнить в декларации 3 НДФЛ и что значит в справке 2 НДФЛСкачать

Код вычета 320 321 324 325 326 327 328 как указать в декларации 3 НДФЛ, что значат в справке 2-НДФЛСкачать

Возврат 13 за медицинские услугиСкачать

Как оформить налоговый вычет через госуслугиСкачать

Вычет по процентам по ипотеке 2023 - Инструкция по заполнению декларации 3-НДФЛ в личном кабинетеСкачать

Код вычета НДФЛ в справке 2 НДФЛСкачать

Кассовые чеки нужны ли для вычета на лечение?? #ндфл #налоговыйвычет #налоговыйюрист #shortsСкачать