УСН | НЕ ДЕЛАЕМ ОШИБОК

Барбой А. Я.,

налоговый консультант, аудитор, лектор профессиональных семинаров

По итогам финансового года многим компаниям нужно решить, на что потратить чистую прибыль, полученную за отчетный период. Вариантов распределения несколько, соответственно и отражение в учете для каждого будет отличаться.

Решение о распределении чистой прибыли не вправе принимать ни руководитель организации, ни тем более бухгалтер. Принимать такое решение может исключительно только общее собрание участников (акционеров).

По этой причине нельзя автоматически суммировать обороты по счету 84 «Нераспределенная прибыль (непокрытый убыток)» лишь для того, чтобы отразить итоговую цифру в балансе, так как необходимо различать:

- нераспределенную прибыль без учета решения о выплате дивидендов. Эта величина показывается в «Отчете о финансовых результатах» в качестве чистой прибыли и в балансе отчетного года в разделе «Капитал и резервы»;

- нераспределенную прибыль с учетом решения учредителей (участников) о выплате дивидендов показывают в бухгалтерском балансе организации в разделе «Капитал и резервы» после проведенного собрания учредителей, ибо эту прибыль можно будет и в последующие годы направить на выплату дивидендов собственникам организации.

При этом хотим обратить внимание на то, что распределение прибыли по результатам года относится к категории событий после отчетной даты.

А также заметим, что в том отчетном периоде, за который организация должна распределить прибыль, в бухгалтерском учете, как синтетическом, так и аналитическом, ее показывают как нераспределенную прибыль на соответствующем субсчете счета 84. А уже при наступлении события после отчетной даты, т. е.

в периоде, следующем после отчетного, в общем порядке даются записи, отражающие это событие в соответствии с п.п. 3, 5, 10 ПБУ 7/98, т. е. отражается распределение этой прибыли.

ПОЛЕЗНО ЗНАТЬ

Прибыль определяется по данным бухгалтерского учета, а не налогового. И распределять ее могут все «упрощенцы» независимо от объекта налогообложения.

На практике случается и такое, когда собственники на своем собрании принимают решение прибыль, полученную в отчетном году, не распределять. В этом случае в бухгалтерском учете происходит изменение соответствующего субсчета счета 84, ибо происходит образование нераспределенной прибыли с учетом решения учредителей.

Таким образом, данные по счету 84 в части распределения прибыли формируются в году, следующем за отчетным, с учетом принятого в этом же году решения о распределении прибыли, полученной по итогам предыдущего года, ибо это уже событие после отчетной даты.

Ну, а если собственниками компании по итогам деятельности организации принято решение всю полученную в прошлом году чистую прибыль направить на развитие производства организации? В этом случае сальдо по счету 84 остается неизменным, а значит, не изменяется и показатель строки 1370 «Капитал и резервы».

Всю полученную нераспределенную прибыль можно направить на приобретение новых основных средств либо обозначенную величину нераспределенной прибыли направить на создание фонда накопления. Да, это неплохо.

Бухгалтер организации может отразить создание подобных фондов в аналитическом учете, используя соответствующие субсчета, открываемые к счету 84. При этом общая величина, отраженная по счету 84, останется неизменной.

Заметим, что осуществленные организацией расходы, направленные на развитие производства, признаются в том отчетном периоде, в котором они имели место.

К тому же приобретение организацией основных средств приводит к перераспределению сумм внутри актива баланса, ибо у организации в этом случае уменьшается величина денежных средств, а значит, уменьшится остаток по строке 1250 баланса, но зато появится основное средство и произойдет увеличение остатка по строке 1210 баланса на эту же сумму. В результате как актив баланса, так и капитал останутся неизменными.

https://www.youtube.com/watch?v=cLtIra5RRr8

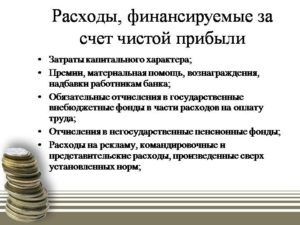

При этом возникают вполне резонные вопросы: что представляют собой расходы за счет прибыли? На какие цели ее можно потратить?

На эти вопросы можно ответить так: расход прибыли происходит только тогда, когда реально уменьшается ее величина в балансе.

Это происходит, например, при выплате за счет прибыли дивидендов собственникам организации, за счет прибыли может быть выплачена премия либо выдана материальная помощь работникам, а также за счет нераспределенной прибыли может быть создан резервный фонд, увеличен размер уставного фонда и др. Подобные ситуации оказывают влияние и на показатели отчетности.

- Выплачиваем дивиденды

- Создаем фонды

- Как списать расходы за счет чистой прибыли

- 09.07.2018

- Анализ непроизводительных расходов за счет чистой прибыли

- Анализ расходов предприятия и распределения прибыли

- Отнесение затрат за счет чистой прибыли

- 6.5.1. расходы за счет чистой прибыли

- Дивиденды

- Отнесение затрат за счет чистой прибыли прошлых лет

- Отнесение затрат за счет чистой прибыли к

- Бухгалтерские проводки по чистой прибыли

- Как оформить и отразить в учете использование чистой прибыли — НалогОбзор.Инфо

- Документальное оформление

- Направления распределения

- Бухучет

- Списание невостребованных дивидендов

- За чей счет банкет, или Как учитывать расходы на корпоратив

- Как учесть расходы на корпоративный праздник

- Пример, как будет выглядеть ПНО в учете

- Как учесть премии работникам к празднику

- Как учесть подарки работникам компании

- Пример

- 🔍 Видео

Выплачиваем дивиденды

На практике одним из самых распространенных способов распределения прибыли является выплата дивидендов, поэтому рассмотрим этот аспект подробнее.

В связи с тем, что отток активов в связи с выплатой дивидендов не признается расходом организации для цели налогообложения, начисление дивидендов участникам происходит непосредственно за счет нераспределенной прибыли, а значит и капитала организации.

В бухгалтерском учете при этом дается следующая бухгалтерская запись: Дебет счета 84 «Нераспределенная прибыль» Кредит 75 «Расчеты с учредителями».

При этом выплатить начисленные участникам дивиденды можно не только денежными средствами, но и имуществом. В любом случае произойдет еще и уменьшение соответствующего актива организации.

Так, при выплате дивидендов денежными средствами в бухучете будет дана проводка:

| 75 | 51 | |

| А при выплате имуществом, скажем, товаром, будет показана в бухучете реализация, и при этом состоятся следующие бухгалтерские записи: | ||

| 76 | 90.1 «Выручка» | Признана выручка от реализации товара, переданного в счет расчетов по выплате дивидендов |

| 90.2 «Себестоимость продаж» | 41 | Списана себестоимость товара |

| 75 | 76 | Погашена задолженность по выплате дивидендов участникам |

Создаем фонды

Заострим внимание еще на одном способе распределения прибыли по решению учредителей. Это создание организацией определенных фондов. Назовем основные из них. Скажем сразу, что создание резервного фонда – прерогатива акционерных обществ. Обязательное создание этого фонда обозначено п. 1 ст.

35 Закона от 26.12.1995 № 208-ФЗ «Об акционерных обществах».

Законом предусмотрен и размер этого фонда, который, естественно, должен быть определен самим обществом, но он должен быть не менее 5% от величины уставного капитала, а размер ежегодных отчислений в этот фонд не должен быть менее 5% от величины чистой прибыли.

Видео:Расходы, не учитываемые при расчете налога на прибыльСкачать

Как списать расходы за счет чистой прибыли

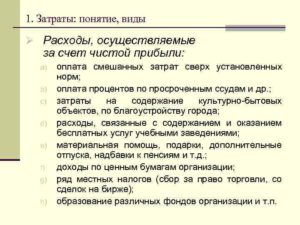

До недавнего времени все расходы организации отражались в бухгалтерском учете тремя способами:

До недавнего времени все расходы организации отражались в бухгалтерском учете тремя способами:

1. Капитализация (включение расходов в стоимость актива);

2. Списание на счет прибылей и убытков;

3. Списание за счет чистой прибыли*.

* Термин «чистая прибыль» является синонимом термина «прибыль, остающаяся в распоряжении организации», т.е. это прибыль, оставшаяся после уплаты налога на прибыль и финансовых санкций по расчетам с бюджетом и внебюджетными фондами. Термин «чистая прибыль» используется нами как наиболее краткий.

Первым способом отражались в учете расходы на приобретение и создание активов (основных средств, нематериальных активов, материалов, товаров и т. п.).

По внеоборотным активам эти расходы первоначально отражались на дебете счета 08 с последующим списанием их с этого счета на дебет счетов 01 и/или 04. По оборотным активам расходы отражались или непосредственно на дебете счетов по их учету (10, 41 и др.), или сначала собирались на дебете счета 15, а затем списывались с него на счета по учету активов.

https://www.youtube.com/watch?v=gkD91ij6FCs

Второй способ предполагает два варианта учета:

а) включение расходов в себестоимость продукции (работ, услуг) путем дебетования счетов по учету затрат (20, 25, 26, 44 и др.) и последующее списание их на счет прибылей и убытков в момент признания выручки от продажи продукции (работ, услуг).

б) отнесение расходов непосредственно на счет прибылей и убытков (штрафные санкции за невыполнение хозяйственных договоров, списание безнадежной дебиторской задолженности, убытки от форс-мажорных событий и др.).

Третий способ использовался в отношении тех расходов, которые согласно нормативным документам не разрешалось ни капитализировать, ни списывать на счет прибылей и убытков.

Часто в нормативных документах так и указывалось, что те или иные расходы списываются «за счет прибыли, остающейся в распоряжении организации».

Такого рода расходы не должны были учитываться ни при налогообложении прибыли, ни при определении конечного финансового результата деятельности организации.

Недостатки данной системы отражения в учете ряда расходов очевидны.

Во-первых, часть расходов, непосредственно связанных с приобретением (созданием) внеоборотных активов, не включалась в их первоначальную стоимость, занижая ее и не позволяя восстановить в форме амортизации затраченные средства в полном объеме.

Во-вторых, списание расходов, связанных с деятельностью организации, за счет чистой прибыли искажало ее величину.

В результате прибыль отчетного года завышалась на сумму вышеуказанных расходов и собственники не могли рассчитать реальную доходность вложений в организацию.

Кроме того, списывая ряд расходов за счет чистой прибыли, администрация организации нарушала законные права ее собственников: только они имеют право распределять чистую прибыль на те или иные цели.

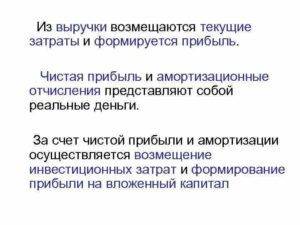

Новый план счетов предусматривает несколько иной порядок отражения в учете расходов организаций. Этот новый порядок основан на определении капитала, данном в пункте 7.4 Концепции бухгалтерского учета в рыночной экономике России**: «Капитал представляет собой вложения собственников и прибыль, накопленную за все время деятельности организации.»

** Одобрено Методологическим Советом по бухгалтерскому учету при Минфине России и Президентским советом Института профессиональных бухгалтеров 29 декабря 1997 года.

Согласно новому Плану счетов, все расходы организации должны или капитализироваться (включаться в стоимость активов), или списываться на счет прибылей убытков (непосредственно или через себестоимость продукции).

Отнесение каких-либо расходов (кроме строго определенных) за счет чистой прибыли не допускается. К этим определенным относятся расходы на выплату доходов от участия в организации, создание резервного капитала и других резервных фондов, покрытие убытков прошлых лет и др.***.

*** Направления прибыли определяются или учредительными документами, или учетной политикой организации.

Капитализации подлежат те расходы, которые непосредственно связаны с приобретением (созданием) активов. Те из них, которые произведены после начала использования данных активов, должны относиться на счет прибылей и убытков как расходы отчетного периода.

В себестоимость продукции (работ, услуг) должны включаться все расходы по обычным видам деятельности. Непосредственно на счет прибылей и убытков следует относить операционные, внереализационные и чрезвычайные расходы.

Разумеется, для целей налогообложения прибыли будут учитываться только те расходы, которые предусмотрены Положением о составе затрат… и другими нормативными документами, регулирующими порядок уплаты налога на прибыль.

На сумму остальных расходов отчетная прибыль должна корректироваться в Справке о порядке определения данных, отражаемых по строке 1 Расчета (налоговой декларации) налога от фактической прибыли, предусмотренной инструкцией МНС России от 15.06.2000 № 62.

Новый порядок учета расходов позволит обеспечить более точное определение как стоимости активов, так и величины конечного финансового результата деятельности организации.

https://www.youtube.com/watch?v=bnIwd-OG4Fc

Исходя из данного выше определения капитала, должен быть и несколько иной порядок учета чистой прибыли, отражаемой на счете 84 «Нераспределенная прибыль (непокрытый убыток)». Для этого мы предлагаем к этому счету открыть следующие субсчета:

— 84/1 «Полученная прибыль»,

— 84/2 «Нераспределенная прибыль»,

— 84/3 «Использованная прибыль»,

— 84/4 «Полученный убыток».

Открытие указанных выше субсчетов обусловлено следующим абзацем из пояснений к счету 84 в Инструкции по применению плана счетов: «Аналитический учет по счету 84 «Нераспределенная прибыль (непокрытый убыток)» организуется таким образом, чтобы обеспечить формирование информации по направлениям использования средств. При этом в аналитическом учете средства нераспределенной прибыли, использованные в качестве финансового обеспечения производственного развития организации и иных аналогичных мероприятий по приобретению (созданию) нового имущества и еще не использованные, могут разделяться».

09.07.2018

Все остальные расходы и начисления, которые ранее относились за счет чистой прибыли и отражались в бухгалтерском учете по дебету счета 81 Использование прибыли , с 2000 г. могут отражаться по счету 80 или 88.

Обратите внимание, что в соответствии с принципом начисления, применяемым в бухгалтерском учете, расходы фирмы, связанные с обычной деятельностью, могут быть отражены (списаны) на затраты в текущем учетном периоде, в котором они обеспечивали фирме получение дохода.

Однако это относится не ко всем расходам, а только связанным с получением дохода, т.е. с соответствующей деятельностью (см. Положение о составе затрат…). Расходы, связанные с обычными видами деятельности, не относятся за счет чистой прибыли, т.е. собственных средств предприятия.

В связи с этим требуется внимательный подход к учету расходов предприятия по хозяйственным операциям отчетного года.

Анализ непроизводительных расходов за счет чистой прибыли

Анализ снижения себестоимости и изменения прибыли под влиянием основных технико-экономических факторов 3.2 Изменение затрат за счет улучшения организации труда Здесь учитываются мероприятия по повышению производительности труда, снижению трудоемкости, совершенствования нормирования труда и т.д.

Изменения определяются по формуле:… Анализ снижения себестоимости и изменения прибыли под влиянием основных технико-экономических факторов 3.3 Изменение затрат за счет ликвидации потерь от брака и непроизводительных расходов Расходы от брака на предприятии не планируются и рассчитываются только в фактической себестоимости.

Непроизводительные расходы включают различные потери из-за сбоев в процессе производства (простои оборудования, рабочих, транспорта…

На дебете субсчета 81-2 предприятие отражает списание сумм за счет чистой прибыли предприятия (кредит счетов 06, 10. Анализ расходов предприятия и распределения прибыли Если честно я не согласна.

Деньги берет сотрудник, значит необходимо поставить в подотчет.

бухгалтер отнес в расходнике сумму на затраты за счет чистой прибыли (или не идущие на вычеты) 821,2, соглсно Внимание МСФО здесь: дебет — расходы, кредит — деньги, все в норме.

Проводка — за счет чистой прибыли. Если не ошибаюсь. Проводка по Д84 может быть если найдены расходы прошлого года. А сейчас все затраты по 20,44,26, 91. А в налоговом учете, уже формируете налогооблагаемую базу. А это уже не счета, а налоговые регистры. Честно говоря никаких ПРИНЦИПИАЛЬНЫХ изменений я не вижу.

С какой стороны в трубу не смотри, она труба и есть. 6.5.1. По дебету счета 99 «Прибыли и убытки» отражаются убытки (потери, расходы), а по кредиту — прибыли (доходы) организации.

Как списать расходы за счет средств, оставшихся у организации после уплаты налога на прибыль Чистой прибылью предприятия могут распоряжаться только его собственники, поэтому вам необходимо получить соответствующее решение собственника (или собственников) в виде решения общего собрания или решения совета директоров.

Поэтому выражение за счет чистой прибыль видимо не точно отражает ситуацию, поэтому лучше говорить о расходах, не принимаемых в уменьшение налоговой базы по налогу на прибыль.

https://www.youtube.com/watch?v=kuQLq1gS_7g

Можно ли отнести на расходы за счет чистой прибыли сразу в расходнике бухгалтер отнес в расходнике сумму на затраты за счет чистой прибыли (или не идущие на вычеты) счет 821,2, соглсно МСФО здесь: дебет — расходы, кредит — деньги, все в норме.Но в моей практике, такого никогда не было.

Анализ расходов предприятия и распределения прибыли

ФЗ, согласно статьям 48 и 28 которых, соответственно, распределение чистой прибыли организаций является исключительной компетенцией собрания участников В результате искусственно завышается прибыль организации, а значит обеспечивается формирование недостоверной информации, что, в свою очередь, вредно как для внешних, так и для внутренних пользователей финансовой информации, так как обеспечивает принятие ими как минимум некорректных решений. Одна часть балансовой прибыли в виде налогов и сборов поступает в бюджет государства и используется на нужды общества, а вторая часть остается в распоряжении предприятия, из которой производятся отчисления в благотворительные фонды, выплата процентов, экономических санкций и других расходов, покрываемых за счет прибыли.

Видео:Аналитика продаж на Вайлдберриз. Анализируем отчет ВБ, считаем чистую прибыль, ROI и маржу по товаруСкачать

Отнесение затрат за счет чистой прибыли

Затем надо рассчитать влияние факторов изменения чистой прибыли на размер отчислений в фонды предприятия.

6.5.1. расходы за счет чистой прибыли

- 6. 5. 1. Расходы за счет чистой прибыли

- Бухгалтерская пресса и публикации 2008

- Затраты за счет чистой прибыли

- Как списать затраты из чистой прибыли.Проводка 99

- Как списать расходы за счет средств, оставшихся у организации после уплаты налога на прибыль

- Можно ли отнести на расходы за счет чистой прибыли сразу в расходнике

- Проводка — за счет чистой прибыли.

6. 5.

Рассмотрим эти и другие варианты распределения прибыли, а также их влияние на показатели отчетности.

Дивиденды

Самый распространенный способ распределения прибыли — выплата дивидендов. Как мы уже говорили, отток активов в связи с выплатой дивидендов не признается расходом организации.

Поэтому начисление дивидендов участникам относится непосредственно на уменьшение НРП и капитала организации, отражается проводкой: дебет счета 84 «Нераспределенная прибыль (непокрытый убыток)» – кредит счета 75 «Расчеты с учредителями».

О том, как правильно рассчитать и выплатить дивиденды участникам ООО, читайте: 2014, № 6, с.

42

Дивиденды можно выплатить деньгами или имуществом, но в любом случае выплата дивидендов приведет к уменьшению активов организациип. 1 ст. 42 Закона об АО.

Компания их проводила за счет нераспределенной прибыли.

Как справедливо заметили в финансовом ведомстве, поскольку траты не связаны напрямую с производственной деятельностью, их надо отнести в состав прочих расходов на основании ПБУ 10/99.

Если компания платит премии из специального фонда, то стоит завести отдельные субсчета к счету 84 — «Созданный премиальный фонд» и «Использованный премиальный фонд». Информация с этих субсчетов даст собственникам представление, на что в компании используют прибыль. Остатки по таким субсчетам будут формировать отдельную строку баланса с показателями премиального фонда.

Пример 2. На общем собрании участников ООО «Радуга» по итогам 2013 года собственники приняли решение создать за счет нераспределенной прибыли премиальный фонд в размере 800 000 руб.

Отнесение затрат за счет чистой прибыли прошлых лет

При этом по указанным строкам должны отражаться суммы, не учитываемые для целей налогообложения в соответствии со статьей 270 НК РФ, но признаваемые расходами для целей бухгалтерского учета в соответствии с Положением по бухгалтерскому учету “Расходы организации” ПБУ 10/99, утвержденного Приказом Минфина России от 6 мая 1999 г. N 33н. В частности, не подлежат отражению по указанным строкам расходы, поименованные в пунктах 3, 5, 9, 12, 14, 19, 31, 32 статьи 270 НК РФ.

2.5.1. Расходы за счет чистой прибыли

https://www.youtube.com/watch?v=oALDo-hbCoA

В соответствии с пунктом 1 статьи 270 Налогового кодекса при определении налоговой базы не учитываются расходы в виде сумм начисленных налогоплательщиком дивидендов и других сумм распределяемого дохода.

Отнесение затрат за счет чистой прибыли к

Традиционно те или иные виды расходов коммерческой организации отражались в бухгалтерском учете одним из трех способов (1) капитализировались, т. е.

включались в стоимость приобретенного актива и отражались на балансе (2) относились на счет прибылей и убытков (непосредственно или через себестоимость продукции) (3) списывались за счет чистой прибыли, т. е.

прибыли, остававшейся в распоряжении предприятия после уплаты налогов и прочих обязательных платежей.

В этом случае происходило смешение прав собственников и управленческого персонала с одной стороны, прибыль принадлежит собственникам предприятия, и управленческий персонал не имеет права принимать решения в отношении направлений ее использования, с другой стороны, списание части расходов за счет чистой прибыли как раз и означало фактическое вмешательство управленческого персонала в процесс распределения прибыли.

В силу пункта 22 статьи 270 Налогового кодекса РФ при определении налоговой базы по налогу на прибыль организацией не учитываются расходы в виде премий, выплачиваемых работникам за счет средств специального назначения.

В рассматриваемой ситуации нераспределенную чистую прибыль, остающуюся в распоряжении организации после налогообложения, следует понимать средствами специального назначения и определенную собственником организации для выплаты премий.

Бухгалтерские проводки по чистой прибыли

Следовательно, выплаты, выданные за счет чистой прибыли, не должны уменьшать налогооблагаемую прибыль.

Аналогичные выводы отражены в постановлениях ФАС Центрального округа от 30 августа 2005 г. по делу № А64-6875/4-11, от 7 апреля 2005 г.

К этим определенным относятся расходы на выплату доходов от участия в организации, создание резервного капитала и других резервных фондов, покрытие убытков прошлых лет и др.***.

________

*** Направления прибыли определяются или учредительными документами, или учетной политикой организации.

________

Капитализации подлежат те расходы, которые непосредственно связаны с приобретением (созданием) активов. Те из них, которые произведены после начала использования данных активов, должны относиться на счет прибылей и убытков как расходы отчетного периода.

В себестоимость продукции (работ, услуг) должны включаться все расходы по обычным видам деятельности.

Можно ли отнести на расходы за счет чистой прибыли сразу в расходнике бухгалтер отнес в расходнике сумму на затраты за счет чистой прибыли (или не идущие на вычеты) счет 821,2, соглсно МСФО здесь: дебет — расходы, кредит — деньги, все в норме.Но в моей практике, такого никогда не было.

Видео:Чистая прибыль. Пример её расчета.Скачать

Как оформить и отразить в учете использование чистой прибыли — НалогОбзор.Инфо

Чистую прибыль можно распределять только по решению собственников организации (участников, акционеров). Это правило распространяется как на ООО, так и на акционерные общества (подп. 3 п. 2 ст. 67.1, п. 4 ст. 66 ГК РФ).

Документальное оформление

В ООО решение о распределении чистой прибыли оформляется протоколом общего собрания участников (п. 1 ст. 28, п. 6 ст. 37 Закона от 8 февраля 1998 г. № 14-ФЗ).

Обязательных требований к протоколу общего собрания участников ООО в законодательстве нет. Но есть реквизиты, которые лучше указать.

Это номер и дата протокола, место и дата проведения собрания, вопросы повестки дня, подписи участников.

В акционерном обществе оформляется протокол общего собрания акционеров. От протокола общего собрания участников ООО он отличается тем, что составляется в двух экземплярах и имеет обязательные реквизиты. Они перечислены в пункте 2 статьи 63 Закона от 26 декабря 1995 г. № 208-ФЗ и пункте 4.29 Положения, утвержденного приказом ФСФР России от 2 февраля 2012 г. № 12-6/пз-н.

В обществах, созданных единственным учредителем, протоколы общих собраний не оформляются (ст. 39 Закона от 8 февраля 1998 г. № 14-ФЗ, п. 3 ст. 47 Закона от 26 декабря 1995 г. № 208-ФЗ). Направления расходования чистой прибыли единственный учредитель определяет своим письменным решением.

Направления распределения

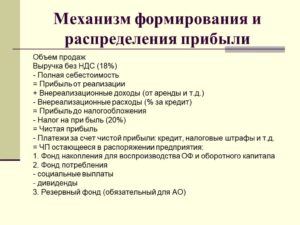

Направления распределения чистой прибыли могут быть обязательными и добровольными (т. е. по решению учредителей).

Обязательные отчисления производят только акционерные общества. За счет чистой прибыли они должны создавать резервный фонд (капитал). Ежегодно в резервный фонд (капитал) нужно направлять не менее 5 процентов от чистой прибыли.

Отчисления могут быть прекращены, когда резервный фонд (капитал) достигнет размера, предусмотренного уставом акционерного общества. Минимальный размер резервного фонда (капитала) – 5 процентов от уставного капитала.

Об этом сказано в пункте 1 статьи 35 Закона от 26 декабря 1995 г. № 208-ФЗ.

ООО тоже может создавать резервный фонд (капитал), но оно не обязано это делать. Величину резервного фонда (капитала) и порядок его формирования общество определяет самостоятельно. Это следует из статьи 30 Закона от 8 февраля 1998 г. № 14-ФЗ.

По решению учредителей организация может направить чистую прибыль:

– на выплату дивидендов;

– на увеличение уставного капитала.

Бухучет

В бухучете чистая прибыль, полученная по итогам года, отражается по кредиту счета 84 «Нераспределенная прибыль (непокрытый убыток)». Аналитический учет по этому счету организация организует самостоятельно. Например, с помощью субсчетов «Чистая прибыль», «Чистая прибыль, подлежащая распределению», «Использование чистой прибыли».

При формировании резервного капитала сделайте запись:

Дебет 84 Кредит 82

– направлена чистая прибыль на формирование резервного фонда (капитала) по нормативам, утвержденным уставом.

https://www.youtube.com/watch?v=n_4rlN_ZSRg

Начисление дивидендов (как годовых, так и промежуточных) отразите одной из следующих проводок:

Дебет 84 Кредит 75-2

– начислены дивиденды учредителю, который не является сотрудником организации;

Дебет 84 Кредит 70

– начислены дивиденды учредителю, который является сотрудником организации.

См. также порядок начисления и выплаты дивидендов

Если чистая прибыль направлена на покрытие убытков прошлых лет, никаких проводок делать не нужно. Ведь результат на счете 84 сложится автоматически.

На данном счете может быть только нераспределенная прибыль или непокрытый убыток. Соответственно, к непокрытому убытку прошлых лет (Кредит счета 84) прибавляется прибыль отчетного года (Дебет счета 84).

Таким образом, определяется сальдо по счету 84.

Учредители могут направить чистую прибыль на увеличение уставного капитала. Например, для повышения инвестиционной привлекательности организации. После того как изменение размера уставного капитала будет зарегистрировано, сделайте запись:

Дебет 84 Кредит 80

– отражено увеличение уставного капитала за счет чистой прибыли.

Если учредители хотят направить чистую прибыль на иные цели, например, на благотворительность или оплату путевок сотрудникам, отражать подобные расходы с использованием счета 84 нельзя.

Это будут прочие расходы, которые также влияют на финансовый результат организации. Соответственно, такие расходы нужно отразить по дебету счета 91-2. Аналогичные разъяснения приведены в письмах Минфина России от 19 декабря 2008 г.

№ 07-05-06/260 и от 19 июня 2008 г. № 07-05-06/138.

Еще один момент. Допустим, в организации решили создать за счет чистой прибыли специальные фонды. Для учета их движения бухгалтер может вести аналитический учет по счету 84.

А сами затраты отвечают определению расхода, которое приведено в ПБУ 10/99. Значит, необходимо использовать счет 91-2.

Правильность данного подхода подтверждает Минфин России в рекомендациях из приложения к письму Минфина России от 6 февраля 2015 г. № 07-04-06/5027).

Ситуация: как отразить в бухучете использование чистой прибыли, полученной по итогам года, на приобретение имущества (основных средств, материалов и т. п.)?

Если организация направляет чистую прибыль на приобретение имущества (основных средств, материалов и т. п.), то ее использование отражайте в аналитическом учете счета 84 «Нераспределенная прибыль (непокрытый убыток)».

Корреспонденция счетов для указанного случая в Плане счетов не предусмотрена. Контролировать наличие и расходование нераспределенной прибыли позволяет аналитический учет по счету 84.

То есть в аналитическом учете можно разделять средства, использованные в качестве финансового обеспечения покупки нового имущества, и те средства, которые еще не использованы (письма Минфина России от 14 ноября 2012 г.

№ 07-02-12/60, от 21 марта 2011 г. № 07-02-06/31, Инструкция к плану счетов).

Соответственно, проводок по счету 84 делать не нужно. А сами расходы на покупку материалов (основных средств и пр.) отражайте в учете по общим правилам.

Подробнее об этом:

- Как оформить и отразить в бухучете приобретение основных средств;

- Как оформить и отразить в бухучете поступление материалов;

- Как отразить в бухучете приобретение товаров.

Списание невостребованных дивидендов

Ситуация: можно ли по истечении срока исковой давности списать невостребованные дивиденды на увеличение чистой прибыли?

Ответ: да, можно.

По общему правилу начисленные дивиденды должны быть выплачены акционеру (участнику) в течение срока, установленного решением общего собрания учредителей (участников). Этот срок не должен превышать 60 дней со дня принятия решения о выплате дивидендов.

Если дивиденды не выплачены, акционер (участник) имеет право в течение трех лет обратиться к обществу с требованием об их уплате. Трехлетний срок отсчитывается с даты, когда истек период для выплаты дивидендов.

При этом уставом общества может быть предусмотрен и более продолжительный срок, но не более пяти лет.

По истечении установленного срока невостребованные акционером дивиденды восстанавливаются в составе чистой прибыли организации.

https://www.youtube.com/watch?v=WeSNBVgSxaA

Такой порядок установлен пунктом 5 статьи 42 Закона от 26 декабря 1995 г. № 208-ФЗ и пунктом 3 статьи 28 Закона от 8 февраля 1998 г. № 14-ФЗ.

Восстановление невостребованных дивидендов отразите проводкой:

Дебет 75-2 Кредит 84 субсчет «Чистая прибыль»

– восстановлены невостребованные дивиденды в составе чистой прибыли.

Правильность данного подхода подтверждена в рекомендациях из письма Минфина России от 27 января 2012 г. № 07-02-18/01.

При расчете налога на прибыль невостребованные акционерами дивиденды, восстановленные в составе прибыли, включаются в состав доходов, не учитываемых при налогообложении (подп. 3.4 п. 1 ст. 251 НК РФ).

Видео:Сколько от чистой прибыли рекомендуется брать владельцу? ПОДПИСЫВАЙСЯ🧮 #финансы #бизнес #shortsСкачать

За чей счет банкет, или Как учитывать расходы на корпоратив

Для многих компаний корпоратив и подарки к нему — традиция. Работники отдохнут, пообщаются в неформальной обстановке, получат положительные эмоции. Но не все расходы компания сможет учесть при расчете налога на прибыль. Значит, часть придется оплатить из своего кармана. Подробности — в статье.

Отметить праздник в компании можно по-разному. Например, организовать всё самостоятельно и накрыть стол в офисе, тогда и расходы компании, скорей всего, ограничатся оплатой еды и напитков.

Если мероприятие выездное, то к этим расходам добавится аренда банкетного зала, работа приглашенных ведущих и артистов, фотографа. Можно поручить организацию банкета «под ключ» event-агентству.

С вас только оплата их услуг.

Как бы вы ни решили провести свой корпоратив, к нему нужно оформить:

- приказ руководителя компании — укажите, где, когда и по какому поводу будет организовано корпоративное мероприятие, а также назначьте лиц, ответственных за проведение мероприятия и за все расходы, связанные с ним;

- программу;

- утвержденный бюджет или смету — укажите стоимость каждого этапа организации праздника;

- отчет об исполнении бюджета (сметы).

Не забывайте все расходы на праздник документально подтверждать:

- договорами;

- первичными документами — актами выполненных работ, оказанных услуг, товарными накладными, авансовыми отчетами, чеками ККТ, ведомостями выдачи подарков и др.;

- счетами-фактурами;

- платежными поручениями (ч. 1 ст. 9 Федерального закона от 06.12.2011 № 402-ФЗ «О бухгалтерском учете», ст. 313 и п. 1 ст. 252 НК РФ).

Как учесть расходы на корпоративный праздник

С налоговым учетом корпоративных расходов все просто. Их нет в ст. 264 НК РФ, значит, компания не сможет учесть такие расходы и корпоратив придется оплачивать за счет чистой прибыли. А вот в бухгалтерском учете другая ситуация: расходы на корпоративный праздник можно учесть полностью в составе прочих расходов (п. 11 ПБУ 10/99). Бухгалтер в учете сделает следующие записи:

ДТ 91 «Прочие доходы и расходы» (субсчет 91-2) КТ 60 «Расчеты с поставщиками и подрядчиками».

Но из-за того, что при налогообложении учесть нельзя, а в бухгалтерском учете — можно, возникают постоянные разницы. На их основании бухгалтер сформирует постоянное налоговое обязательство (ПНО) (п. 7 ПБУ 18/02, утв. Приказом Минфина РФ от 19.11.2002 № 114н).

Пример, как будет выглядеть ПНО в учете

Компания «Альфа» решила провести корпоратив в офисе для всех сотрудников компании и ее руководителей. Стоимость корпоратива составила 100 000 руб. В бухгалтерском учете вся сумма будет включена в прочие расходы. В налоговом учете эти расходы учесть нельзя. Поэтому в бухгалтерском учете отражено ПНО в сумме 20 000 руб. (100 000 руб. × 20 %).

| Проводка | Операция | Сумма, руб. |

| Д 91 — К 60 | Учтены расходы на корпоратив | 100 000 |

| Д 99-ПНО — К 68 | Начислено ПНО | 20 000 |

Хотим вас предостеречь: нельзя оформить расходы на корпоратив как расходы на рекламу.

Это не «информация, распространенная любым способом, в любой форме и с использованием любых средств, адресованная неопределенному кругу лиц и направленная на привлечение внимания к объекту рекламирования, формированию или поддержанию интереса к нему и его продвижению на рынке» (п. 1 ст. 3 Федерального закона от 13.03.2006 № 38-ФЗ «О рекламе»). Арбитражная практика это подтверждает (Определение ВАС РФ от 31.12.2011 № ВАС-14202/11).

Мы также не рекомендуем оформлять банкет как представительские расходы. В п. 2 ст. 264 НК РФ указаны признаки принадлежности к таким расходам. Согласно Налоговому кодексу, к представительским можно отнести затраты организации на прием партнеров для повышения их лояльности. А вот затраты на развлечения и отдых не являются представительскими.

https://www.youtube.com/watch?v=Ahuv4DrVMa4

Когда в мероприятии участвуют представители клиентов, в том числе потенциальных, часть затрат на корпоратив, связанная с обслуживанием таких лиц, может быть учтена как представительские расходы. Некоторые суды поддерживают такую точку зрения (постановления ФАС Уральского округа от 19.01.2012 № Ф09-9140/11 и ФАС Северо-Западного округа от 30.07.2009 № А56-17976/2008).

Затраты на выступление артистов учесть не получится (письмо Минфина РФ от 01.12.2011 № 03-03-06/1/796), так как представительским расходам они не относятся (абз. 2 п. 2 ст. 264 НК РФ).

Не получится признать в расходах аренду помещения, если не удастся определить из них ту часть, которая относится к переговорам.

Так что если вы решили совместить корпоратив с деловыми переговорами, не забудьте о документальном оформлении этого мероприятия.

Составьте отчет о представительских расходах, по которому будет понятно, сколько потрачено денег на сам корпоратив, а сколько на поддержание деловых связей.

Все расходы в отчете должны быть подтверждены первичными документами (письмо Минфина РФ от 10.04.2014 № 03-03-РЗ/16288).

НДС: если расходы на праздник можно персонифицировать, следует начислить НДС на сумму таких затрат. В данном случае операция может быть признана безвозмездной передачей, которая является реализацией (п. 1 ст. 39 НК РФ).

Если расходы по проведению и организации корпоратива невозможно распределить на конкретных работников (то есть нельзя точно определить, кто сколько съел и выпил), то на такие суммы НДС не начисляется (письмо Минфина РФ от 13.12.2012 № 03-07-07/133). Также Минфин отмечает, что НДС по приобретенным товарам (работам, услугам) для проведения праздника нельзя принять к зачету (пп. 1 п. 2 ст. 171 НК РФ).

НДФЛ: если можно посчитать, сколько на какого работника потрачено денег, — нужно удержать НДФЛ (п. 1 ст. 210, пп. 1 п. 2 ст. 211 НК РФ). Если нельзя точно персонифицировать расходы на каждого сотрудника, то удерживать налог не нужно (письмо Минфина РФ от 14.08.2013 № 03-04-06/33039).

Страховые взносы: не нужно начислять. Это не выплаты по трудовым и гражданско-правовым договорам (ст. 420 НК РФ).

Как учесть премии работникам к празднику

Разберем ситуацию, когда, помимо праздничного мероприятия, руководство компании решило выплатить своим работникам премии.

Ранее Минфин разъяснял, что расходы на выплаты к знаменательным и персональным юбилейным датам не связаны с производственными результатами работников и не могут быть учтены в составе расходов на оплату труда (письма Минфина РФ от 22.11.2012 № 03-04-06/6-329, от 24.04.2013 № 03-03-06/1/14283).

Но позже в письмах от 17.04.2017 № 03-03-06/2/22717, от 10.01.2017 № 03-03-06/1/80071 Минфин изменил свое мнение. Расходы работодателя на выплату премий работникам можно учесть при налогообложении прибыли. Не забудьте прописать в локальных нормативных актах порядок, размер и условия таких выплат. Иначе новогодние премии работникам придется выплачивать за счет чистой прибыли.

Как учесть подарки работникам компании

Если подарок не связан с трудовой деятельностью работника, то есть просто дарится к юбилейной или праздничной дате, то это считается безвозмездно переданным имуществом. А в п. 16 ст.

270 НК РФ сказано, что при расчете налоговой базы по налогу на прибыль такие расходы не учитываются. Минфин предлагает подарки работникам к определенным датам оплачивать за счет чистой прибыли (письмо от 22.11.

2012 № 03-04-06/6-329).

Страховые взносы на подарки не начисляются (письмо Минфина РФ от 04.12.2017 № 03-15-06/80448).

НДФЛ: не облагаются подарки стоимостью до 4 000 рублей в год с НДС. С суммы свыше 4 000 руб. нужно удержать НДФЛ при ближайшей выплате денег работнику.

НДС: безвозмездная передача подарков работникам облагается налогом. Со стоимости подарков нужно начислить НДС в день их вручения (п. 1 ст. 39, пп. 1 п. 1 ст. 146, пп. 1 п. 1 ст. 167 НК РФ).

Налог начисляется на покупную стоимость подарка (без НДС) (п. 2 ст. 154 НК РФ). Входной НДС по подаркам принимается к вычету при наличии счета-фактуры поставщика (письма Минфина РФ от 15.08.2019 № 03-07-11/61750, от 08.02.

2016 № 03-07-09/6171).

Если компания дарит свою продукцию, например конфеты, то фактическая себестоимость этой продукции признается прочим расходом на дату передачи работникам, их детям или контрагентам (п. 4, 11, 16, 18 ПБУ 10/99). НДС начисляется на рыночную стоимость подарка (п. 2 ст. 154 НК РФ).

Если подарок идет как поощрение за труд (ст. 191 ТК РФ), то его стоимость является частью оплаты труда. Передается такой подарок по договору дарения. То есть, по сути, это производственная премия.

Пример

Работница ко дню рождения в апреле получила подарок стоимостью 2 000 руб., а в декабре — два новогодних подарка для детей общей стоимостью 3 500 руб. НДФЛ надо посчитать с 1 500 руб. и удержать из зарплаты за декабрь (п. 4 ст. 226 НК РФ).

В бухгалтерском учете подарки отражаются так.

| Д 10 — К 60 | Приобретены подарки |

| Д 19 — К 60 | Учтен входной НДС по приобретенным подаркам |

| Д 68 — К 19 | Принят к вычету НДС по приобретенным подаркам |

| Д 91 — К 10 (43) | Вручены подарки |

| Д 91 — К 68 | Начислен НДС на стоимость подарков |

| Д 70 — К 68 | Удержан НДФЛ из зарплаты работника |

Рекомендуем выдачу подарков документально оформлять: приказом и ведомостью.

https://www.youtube.com/watch?v=or2xWZrC_cM

ООО «Альфа»

Приложение к Приказу от 25.12.2019 № 15

о выдаче новогодних подарков

🔍 Видео

Бухгалтерский учет формирования и использования чистой прибыли Счета 99, 84, 80, 82Скачать

СЧИТАЮ ТОЛЬКО ТАК! ЛУЧШАЯ ФОРМУЛА РАСЧЕТА ПРИБЫЛИ 😍🥰 Как рассчитать прибыль / Расчет прибылиСкачать

Расчет прибыли в Excel за 30 секунд в зависимости от чека и маржи! Практикум по созданию массива.Скачать

Недельный отчет WILDBERRIES. Как посчитать прибыль.Скачать

Финансовая Грамотность | Учет Доходов И РасходовСкачать

Как грамотно сформировать бюджет доходов и расходовСкачать

ВИДЫ ПРИБЫЛИ | валовая, операционная, чистаяСкачать

Как учитывать расходы на УСН?Скачать

Как вести учёт доходов и расходов в Гугл таблицеСкачать

Отражение в 1С расходов, не принимаемых к налоговому учетуСкачать

Как рассчитать цену продажи товара с учётом маржиСкачать

Как быстро рассчитать прибыль небольшого предприятия . Деньги -товар деньги .Скачать

Как грамотно вести учет финансов? Современный финансовый учет компании в Google таблицеСкачать

Как правильно считать деньги в бизнесе. Расчёт чистой прибыли 2019Скачать

ВЫРУЧКА, ДОХОД, ПРИБЫЛЬ - ЧЕМ ОНИ ОТЛИЧАЮТСЯ И КАК СЧИТАТЬ? Алена Касаткина о финансовых показателяхСкачать

НДС за 5 минут. Базовый курс. Вычеты и возмещение налога.Скачать