Судебная защитаКод дохода для доплат по листам нетрудоспособности

Сегодня предлагаем ознакомиться с темой: “больничный код дохода ндфл”. Мы постарались полностью раскрыть тему. Если у вас возникнут вопросы, то вы можете задать их в х после статьи или нашему дежурному юристу. По итогам каждого налогового периода работодатель — как организация, так и предприниматель — обязан представить в ФНС отчетную документацию по форме 2-НДФЛ.

Дорогие читатели! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер.

Если вы хотите узнать, как решить именно Вашу проблему – обращайтесь в форму онлайн-консультанта справа или звоните по телефонам, представленным на сайте. Это быстро и бесплатно!

- Коды доходов в 2-НДФЛ

- Фнс указала, как отражать в 6-ндфл выплаты больничных и доплаты до среднего заработка

- Секреты 1С:ЗУП: доплата за дни болезни может быть незарплатным доходом

- Ндфл больничный лист

- Больничный код дохода ндфл

- Какой код дохода больничного в справке 2-НДФЛ?

- Больничный лист

ПОСМОТРИТЕ ВИДЕО ПО ТЕМЕ: Как рассчитать больничный лист?

- Коды доходов в 2-НДФЛ

- Фнс указала, как отражать в 6-ндфл выплаты больничных и доплаты до среднего заработка

- Ндфл больничный лист

- Какой код дохода больничного в справке 2-НДФЛ?

- Какой должен быть код дохода с больничного листа в справке 2-НДФЛ за 2018 год?

- Коды в справке 2-НДФЛ

- Отражение кода больничного в справке 2-НДФЛ

- Порядок доплаты до среднего заработка по больничному листу

- Что такое усреднённый доход?

- Нормы трудового кодекса и других нормативных актов

- Необходимые документы

- Коллективный договор

- Трудовой договор

- Положения о совершении доплаты

- Приказы о доплате

- Размеры пособий

- Пример расчётов доплаты до среднего заработка по больничному листу

- Налогообложение

- Сроки выплат

- Доплата за больничный лист до среднего заработка дата дохода для ндфл

- Доплата больничного до оклада код дохода

- Срок уплаты ндфл по больничным листам в 2019 году

- Пособие по беременности и родам (основной случай) в 2019 году: расчет в программах 1С

- Облагается ли больничный лист (больничный) НДФЛ?

- Доход По Больничному Листу

- Еще нюанс 6-ндфл: отражаем доплату к больничному до среднего заработка

- Доплата до среднего заработка по больничному

- Доплата до среднего заработка по больничному в 2018

- Перерасчет пособия в 6-НДФЛ и 2-НДФЛ

- Облагаются ли больничные выплаты НДФЛ

- В каком размере назначить доплату

- Доплата до среднего заработка по больничному листу код дохода

- Доплата до среднего заработка по больничному листу

- 🎬 Видео

Коды доходов в 2-НДФЛ

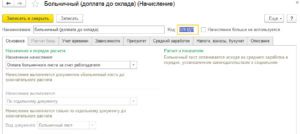

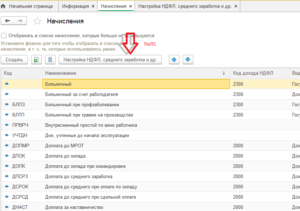

Согласно письму ФНС от Для того, чтобы расчет 6-НДФЛ заполнялся в соответствии с этим требованием, начиная с версии 3. Или просто следите за нашими новостями! Готовимся к переходу на электронный кадровый документооборот.

Поддержка в 1С. Практика автоматизации с пользой для бизнеса приглашаем всех желающих. Мы используем файлы cookie, чтобы анализировать трафик, подбирать для вас подходящий контент и рекламу, а также дать вам возможность делиться информацией в социальных сетях.

Если вы продолжите использовать сайт, мы будем считать, что вас это устраивает. Пятова Статьи профессора Я.

Соколова Баланс в профессии и в жизни Записки неадекватного главбуха Советы Веры Хомичевской Таможенные платежи Изменения – Защита персональных данных Налогообложение Самозанятые налог на профессиональный доход Налоговое администрирование Федеральные налоги и сборы Региональные налоги и сборы Местные налоги Специальные налоговые режимы Отмененные налоги Договоры и расчеты с сотрудниками Договоры Кадровое оформление Прием на работу иностранных граждан Расчеты с сотрудниками Справочная информация Страховые взносы База для начисления страховых взносов Отчетность по страховым взносам Проверки и ответственность Тарифы страховых взносов Уплата страховых взносов Экологические платежи, отчетность в Росприроднадзор Правовое регулирование деятельности Безвозмездное пользование.

Дарение Госрегистрация Договорная ответственность, обязательства Договоры с посредниками Документальное оформление Займы, кредиты Защита прав потребителей Купля-продажа, поставка Лицензирование, сертификация, СРО Оказание услуг Отношения с госорганами.

Ответственность Отношения с учредителями, корпоративные вопросы Подрядные работы Урегулирование споров, обращение в суд, арбитражная практика Аренда.

Бухгалтерский ДЗЕН подписывайтесь на наш канал. Темы: больничное пособие , больничный листок , расчет больничного листа , секреты 1С:ЗУП. Рубрика: 1С:Зарплата и управление персоналом 8. Подписаться на комментарии.

Отправить на почту. Посмотреть последний выпуск Приобрести электронную версию Подписаться Архив журнала Узнайте больше. Индексирует ли ваша компания заработную плату? Да, мой работодатель ежегодно или чаще индексирует выплаты работникам. У нас зарплата повышается, но не регулярно, а на усмотрение руководства. Нет, заработная плата в нашей компании не индексируется.

Я предприниматель, и сам себе плачу зарплату. Готовимся к переходу на электронный кадровый документооборот 19 сентября года — Маркировка. Практика автоматизации с пользой для бизнеса приглашаем всех желающих Все мероприятия. Предложения партнеров.

https://www.youtube.com/watch?v=2qig2xolSuA

Обучение пользователей продуктов 1С. Вход Оставаться в системе Забыли пароль? Войти через аккаунт соцсети:.

Регистрация На указанный в форме e-mail придет запрос на подтверждение регистрации. Логин мин.

Фнс указала, как отражать в 6-ндфл выплаты больничных и доплаты до среднего заработка

С тех пор изменений в кодах больше не было Приказы ФНС от Код дохода в справке 2-НДФЛ обозначает вознаграждения, выплачиваемые работнику в качестве оплаты труда.

Код дохода ставится при выплате работнику пособия по временной нетрудоспособности. То есть этот код дохода обозначает оплату больничного листа. Поскольку такое пособие подлежит обложению НДФЛ п.

Код дохода означает, что физлицу был выдан подарок.

Описание страницы: “Больничный код дохода ндфл” от 1 Коды больничных листов в справках 2-НДФЛ: для чего предназначены? Но следует разделять суммы пособий и суммы доплат до фактического заработка. Доплату . Пособие по временной нетрудоспособности облагается налогом (кроме БиР).

Для чего предназначены коды бланка 2-НДФЛ. По итогам каждого налогового периода работодатель — как организация, так и предприниматель — обязан представить в ФНС отчетную документацию по форме 2-НДФЛ. Она передается в инспекцию ежегодно и должна быть выдана сотруднику по первому требованию.

С отчетности за год для выдачи физлицу и передачи в налоговую действуют разные бланки справки 2-НДФЛ. Подробности см. В связи с масштабным внедрением компьютерных технологий в бухучет 2-НДФЛ давно не заполняется вручную. Для этих целей применяются специализированные компьютерные программы для ведения бухучета и расчета заработной платы.

Каждый вид полученного работником дохода подлежит обложению налогом по соответствующей ставке.

Ндфл больничный лист

Больничный лист по уходу за ребенком. Больничный лист по уходу за ребенком бабушке. Больничный лист по уходу за ребенком во время отпуска. Больничный лист по уходу за ребенком отцу.

Текущая версия Вашего браузера не поддерживается.

Код больничного в справке 2-НДФЛ предполагает отражение информации о временной нетрудоспособности сотрудника. Рассмотрим, каково его актуальное значение.

По итогам каждого налогового периода работодатель — как организация, так и предприниматель — обязан представить в ФНС отчетную документацию по форме 2-НДФЛ. В связи с масштабным внедрением компьютерных технологий в бухучет 2-НДФЛ давно не заполняется вручную.

Для этих целей применяются специализированные компьютерные программы для ведения бухучета и расчета заработной платы.

Какой код дохода больничного в справке 2-НДФЛ?

Согласно письму ФНС от Для того, чтобы расчет 6-НДФЛ заполнялся в соответствии с этим требованием, начиная с версии 3. Или просто следите за нашими новостями! Готовимся к переходу на электронный кадровый документооборот. Поддержка в 1С.

Код больничного в справке 2-НДФЛ предполагает отражение информации о временной нетрудоспособности сотрудника. Доплату к пособию следует фиксировать в справке с кодом имеются больничные по уходу за ребенком 3х лет, в ФСС с больничных листов вычитают налог по ставке 13 % .

.

.

.

.

ВИДЕО ПО ТЕМЕ: 12 Оформление листка нетрудоспособности

sudebnaya-zashita/kod-dohoda-dlya-doplat-po-listam-netrudosposobnosti.php

Какой должен быть код дохода с больничного листа в справке 2-НДФЛ за 2018 год?

Документ по форме 2-НДФЛ может потребоваться рядовому налогоплательщику в целом ряде ситуаций. Среди них:

- смена места работы. Если гражданин устраивается на новое рабочее место и претендует на получение стандартных вычетов, работодатель обязательно потребует у него документ такого рода. Кроме того, бумага обязательно должна быть предоставлена работодателю в том случае, если смена рабочего места происходит не в начале календарного года. Все дело в том, что вычеты базового характера на самого сотрудника, а также членов его семьи будут выплачиваться до тех пор, пока общий объем заработанных с начала года средств не превысит 350 тысяч рублей. Именно поэтому новому работодателю потребуется информация обо всех доходах нового сотрудника начиная с 1 января текущего года;

- получение займа. Практически все банковские учреждения всегда просят своего клиента подтвердить наличие постоянного источника дохода. Универсальный способ это сделать – предоставить справку 2-НДФЛ;

- получение социальных вычетов. В данном случае справка по форме 2-НДФЛ используется для того, чтобы подтвердить выплаченную сумму налога, которая впоследствии подлежит возврату;

- получение имущественного вычета в рамках приобретения недвижимости. В таких ситуациях справка о заработанных средствах и выплаченных налогах за указанный период является дополнением к налоговой декларации (документ по форме 3-НДФЛ).

- Коды в справке 2-НДФЛ

- Отражение кода больничного в справке 2-НДФЛ

Коды в справке 2-НДФЛ

В справке по форме 2-НДФЛ указываются не только суммы полученных средств, но и способ, которым эти средства были получены. Таким образом, больничные, зарплаты, отпускные и пр. обозначаются в документе по-разному.

Данная статья рассказывает о типовых способах решения вопроса, но каждый случай уникальный. Если вы хотите узнать, как решить именно Вашу проблему, звоните по телефонам:

- Москва: +7 (499) 110-33-98.

- Санкт-Петербург: +7 (812) 407-22-74.

Или задайте вопрос юристу на сайте. Это быстро и бесплатно!

Полный список всех актуальных кодов выглядит следующим образом:

- 2000 – все типы заработной платы, а также премии и прочие средства, которые были выплачены за непосредственное исполнение трудовых обязанностей;

- 2012 – все типы отпускных пособий;

- 2300 – средства, полученные в качестве компенсации больничного отпуска. Могут быть выплачены только в случае предоставления сотрудником больничного листа;

- 2010 – все средства, выплаченные в рамках договоров гражданского характера за исключением авторских гонораров;

- 2350 – все полученные в рамках заработной платы средства, выданные в натуральном виде;

- 2400 – средства, которые были получены от сдачи транспортных средств (всех типов) в аренду. Кроме того, сюда входят все штрафы за их простой и задержку, а также средства, вырученные за аренду трубопровода, линий электропередач и средств оптиковолоконной и беспроводной связи;

- 1400 – все средства, полученные от сдачи в аренду любого имущества (за исключением того, что указано в предыдущем пункте);

- 1540 – любые доходы от продажи долей в уставном капитале юридических лиц;

- 2760 – все виды материальной помощи, предназначающейся для лиц, которые вышли на пенсию;

- 2762 – одноразовая материальная помощь всем родителям, которая выплачивается в связи с рождением ребенка (распространяется также на лиц, которые усыновили ребенка или взяли над ним опекунство);

- 2720 – суммарная стоимость всех подарков, которые были получены за отчетный период;

- 2740 – суммарная стоимость всех призов, которые были выиграны налогоплательщиком в ходе рекламных акций юридических лиц;

- 1010 – общий объем полученных дивидендов всех типов;

- 2510 – все деньги, которые были потрачены работодателем на содержание и удовлетворение потребностей гражданина (питание, обучение, оплата коммунальных услуг и так далее);

- 2610 – компенсация за экономию в рамках использования займа, выданного юридическим лицом;

- 2001 – все типы вознаграждений, которые получают директора и прочие лица, занимающиеся непосредственно управленческой деятельностью в организациях;

- 2201 – авторские гонорары, которые получают создатели объектов литературного творчества;

- 2202 – авторские гонорары, которые получают создатели объектов архитектурного, дизайнерского, художественного или графического творчества;

- 4800 – все прочие разновидности финансовых поступлений.

Отражение кода больничного в справке 2-НДФЛ

В связи с тем, что пособия по временной нетрудоспособности относятся к доходам, облагаемым налогом, соответствующий код должен быть внесен в специальную таблицу, которая есть в бланке 2-НДФЛ.

При заполнении документа нужно убедиться в том, что используется стандартный формуляр, а также в том, что код больничного является актуальным (по состоянию на 2018 год его значение составляет «2300»).

Дело в том, что многие бухгалтеры используют специальное программное обеспечение, которое вносит все необходимые данные в автоматическом режиме. Это очень удобно, однако, его нужно постоянно обновлять в связи с тем, что на законодательном уровне значения тех или иных кодов регулярно подвергаются корректировкам.

https://www.youtube.com/watch?v=_EnLybCy3hk

Дорогие читатели, каждый случай индивидуален. Если вы хотите узнать, как решить именно Вашу проблему, звоните по телефонам:

- Москва: +7 (499) 110-33-98.

- Санкт-Петербург: +7 (812) 407-22-74.

Или задайте вопрос юристу на сайте. Это быстро и бесплатно!

Видео:Плановая доплата до среднего заработка - Обзор ред. 3.0 программы 1С:ЗУП 8.3Скачать

Порядок доплаты до среднего заработка по больничному листу

Практически во всех предприятиях, организациях и т.д. между работодателем и сотрудником подписывается договор, в котором указываются все условия и требования, а также данные о размере заработной платы. Это может быть как фиксированный оклад, так и процент от полученной выручки.

Размер заработной платы может рассчитываться несколькими способами:

- обычная ставка с дополнительными премиями при соблюдении определённых условий;

- начислений производятся согласно данным о выработке – такой тип расчёта называется сдельным;

- средняя заработная плата.

Первый случай подразумевает фиксированный оклад, при условии выхода сотрудника на работу во все предназначенные для этого дни. Второй же зависит только от того, сколько сотрудник сделал (продал товары, заключил договоры и т.д.).

Размер минимального оклада труда рассчитывается каждый год законодательством субъектов нашего государства. Федеральное законодательство лишь устанавливает минимальную планку. Регионы не имеют права устанавливать МРОТ меньше этого значения.

Также трудовое законодательство Российской Федерации предусматривает возможность расчёта среднего дохода. В этом случае учитываются командировки, отпуск, курсы повышения класса и т.д. Для выявления значения средней заработной платы существуют общепринятые способы.

Что такое усреднённый доход?

Усреднённый доход – это один из наиболее востребованных методов расчёта сумму заработной платы. Показатель среднего заработка – это среднее значения за фактически отработанный период.

В ежегодных бухгалтерских отчётах учитывается не только основной оклад, также берутся во внимание премии, отпускные и т.д. Фактически выработанное время сотрудника исчисляется на основании данных предыдущих двенадцати месяцев работы.

Трудовой Кодекс нашей страны регламентирует случаи, при возникновении которых работодатель обладает правом использования среднего заработка:

- отпуск;

- больничный;

- учебные курсы повышения квалификации;

- командировки;

- перевод рабочего на иную должность (при соблюдении норм предыдущей средней заработной платы);

- медосмотры;

- донорство.

Расчёты среднего дохода производятся без учёта пенсий, пособий, а также выплат в связи с больничным и командировками.

Для правильного вычисления сумму средней заработной платы необходимо принимаются во внимание:

- основная зарплата;

- премии;

- гонорары и другие дополнительные начисления;

- надбавки;

- выплаты государственным служащим;

- различные надбавки, установленные законодательством региона.

Корректировка размера средней заработной платы может применяться исключительно в том случае, если в течение последних двенадцати месяцев она была повышена.

Также стоит отметить следующие особенности:

- в случае если премии начисляются каждый месяц, при расчётах их включают, но не более одного раза за календарный месяц;

- нерегулярные премии учитываются в обязательном порядке;

- в случае выдаче премий за неполный расчётный период, при вычислении используется только лишь сумма, полученная за фактически отработанное время.

Нормы трудового кодекса и других нормативных актов

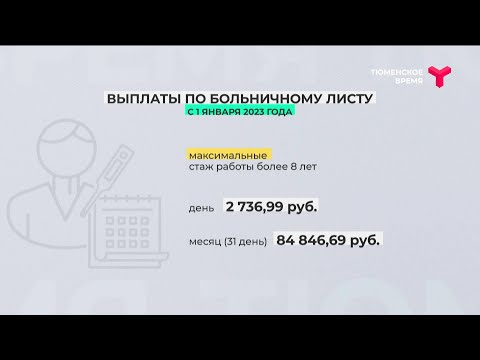

Согласно 183-ей статье трудового кодекса нашей страны, в случае возникновения нетрудоспособности временного типа, сотрудник обязан получать компенсацию. Начисления усреднённого дохода в связи с возникшей нетрудоспособности производится на основании данных за два последних года, при этом расчёты ведутся с помощью фиксированного количества дней – 730-ти.

Доплата до среднего заработка по больничному листу организацией происходит только лишь первые три дня его действия, дальнейшие компенсации выдаются из государственного бюджета. Усреднённый доход в связи с временной нетрудоспособностью вычисляется за каждый год, однако итоговая сумма не может превышать значения, установленные Федеральным законодательством.

https://www.youtube.com/watch?v=WkaX8EInNcE

Статья 183. Гарантии работнику при временной нетрудоспособности

Пособие вычисляется следующим образом:

| Срок стажа более 8-ми лет | Весь средний заработок. |

| От 5-ти до 8-ми лет работы | Восемьдесят процентов. |

| До пяти лет | Шестьдесят процентов. |

Таким образом, можно понять, что рабочие с малым стажем труда значительно теряют в материальном смысле этого слова.

Это, как просто так отдать денежные средства временно-недееспособному сотруднику. В связи с этим используется способ, который поможет связать пособие и налоги. То есть сотрудник, несмотря на свою недееспособность, будет платить налог на свои пособия.

25-ый пункт 255-ой статьи Налогового кодекса даёт возможность признания налогообложения и других расходов, выполненных в сторону рабочего, которые предусмотрены договором о работе. В итоге доплата до среднего заработка по больничному листу может быть отражена в составе расходов, которые уменьшают общую налоговую прибыль.

Статья 255. Расходы на оплату труда

Говоря простым языком, в случае если доплата по болезни не предусмотрена договором между работодателем и сотрудником, то её взносы не будут учитываться при вычислении налогов на прибыль.

Образец трудового договора

Необходимые документы

Документы, в которых будут прописаны пункты о возможности выплаты компенсация в связи с временной нетрудоспособностью, напрямую связаны с порядком выплат и налогами. Стоит подробнее рассмотреть каждый из них.

Коллективный договор

Министерство Финансов нашего государства дала некоторые рекомендации, которые создают возможность для сотрудников получать доплаты к пособиям.

Она позволяет учитывать выплаченную сумму в процесс подсчёта расходов на заработную плату. В случае с коллективным договором, данная возможность будет доступна абсолютно для каждого сотрудника.

Помимо этого, организация может отказать в выплатах до того момента, пока положения договора не будут изменены.

В случае если сумма пособий будет фиксированной, то коллективный договор обязательно будет содержать пункт, суть которого заключается в том, что работникам, чьё пособие по недееспособности меньше фактического заработка, будет начисляться доплата. В зависимости от конкретного договора формулировка может меняться, но суть её останется такой же.

На основании коллективного договора кадровый отдел организации создаёт приказ о назначениях доплаты сотрудникам. Далее он подписывается руководителем организации или же другим уполномоченным лицом. На основании данных, содержащихся в утверждённом приказе, бухгалтерия производит перерасчёт и выплачивает доплаты.

Трудовой договор

В случае с трудовым договором ситуация обстоит несколько иначе. В нем может быть прописан пункт доплаты отдельно для каждого сотрудника и в этом случае налог на прибыль будет уменьшен.

Данный пункт может присутствовать в документе исключительно по общей договорённости работодателя с сотрудником, соответственно, получить её могут не все. Итоговая последовательность начисления доплаты до усреднённого дохода идентична методу, использующемуся в коллективных договорах.

Образец трудового договора

Положения о совершении доплаты

Возможность получения доплаты сотрудниками в связи с временной нетрудоспособностью также может быть зафиксирована в отдельном документе. Он будет содержать список людей, которым будет выплачиваться пособие. При этом необходимо обязательно учитывать это в договорах присутствующих в списке сотрудников.

Приказы о доплате

Также доплата по больничному листу может совершаться по отдельному приказу, который не фиксируется ни в трудовом, ни в коллективном договорах.

При этом присутствует два варианта исхода событий:

- приказ может быть общим и касаться всего штата организации;

- разовый документ подписывается исключительно для совершения доплаты определённому сотруднику не на постоянной основе.

Скачать образец приказа о доплате

Размеры пособий

Способ выплаты и их размер может зависеть от множества факторов.

Наиболее важными считаются:

| Финансовые возможности организации-работодателя | Если она они не позволяет выплачивать пособия до среднего заработка сотрудникам на постоянной основе, то положения об этой возможности указываются в трудовых договорах или же с помощью приказов. |

| Налогооблагаемая прибыль | Она должна быть уменьшена на размер совершенной доплаты, в случае его действия, используются три варианты оформления (трудовой и коллективные договоры или же положения), единичные приказы о доплате не влияют на размер базы налогов по прибыли. |

Пример расчётов доплаты до среднего заработка по больничному листу

Чтобы точно понять принцип вычисления доплаты до среднего заработка в связи с временной недееспособностью сотрудника, необходимо посмотреть примеры. Один из них будет представлен ниже.

https://www.youtube.com/watch?v=cAXTMbAv6fw

Сотрудник обладает четырёхлетним стажем работы в организации. В его трудовом договоре присутствует пункт, позволяющий получить ему доплату до усреднённого дохода в случае возникновения болезни. 22-го февраля 2020 года он обратился в поликлинику и пробыл на больничном десять дней.

Его усреднённый доход на основании последних двух лет работы равен сумме 2 тысячи рублей. В то же время усреднённый доход составляет 3 тысячи рублей.

На основании четырёхлетнего стажа работы, его доплата составляет шестьдесят процентов от среднего заработка:

2 тысячи рублей х 60% х 10 дней = 12 тысяч рублей

Необходимо учитывать условия доплаты в трудовом договоре, соответственно, за десять дней болезни сотрудник получил следующую сумму:

3 тысячи рублей х 10 дней = 30 тысяч рублей

В эту сумму входит доплата до среднего заработка, которая составляет:

30 тысяч рублей – 12 тысяч рублей = 18 тысяч рублей

Стоит отметить, что на указанную сумму производятся начислений страховых взносов и НДФЛ.

Важно: все вышеуказанные данные взяты исключительно для создания примера. Они не являются официальными и не фигурируют где-либо. Для того чтобы вычислить доплату, необходимо уточнить значение усреднённого дохода в регионе и соответствующих пунктов в договоре.

Также нужно обратить внимание на то, что организация-работодатель обладает правом самостоятельного определения того, на какую сумму выполнять доплату сотрудникам. Необходимо лишь соблюдать чёткие правила определения, указанные в актах компании или же в договоре сотрудника.

Налогообложение

В том случае, если доплата до усреднённого дохода входит в состав оплаты труда, то она облагается налогом на доходы физических лиц и страховым взносами в обычном порядке. Положение об этом зафиксировано в 217-ой статье Налогового кодекса нашего государства.

Помимо обязательных страховых взносов, также из суммы будет удержана страховая сумма, направленная на взносы на травматизм. Об это свидетельствуют положения первого пункта статьи 20.1 в Федеральном законе от 24-го июля 1998-го года.

Статья 217. Доходы, не подлежащие налогообложению (освобождаемые от налогообложения)

Суть в том, что НДФЛ и взносы не начисляются на государственные пособия, за исключением компенсаций в связи с временной нетрудоспособностью и другими случаями, оговорёнными в законодательстве субъекты страны. Совершенная доплата по больничному листу, сумма которой превышает установленный ФСС Российской Федерации максимально возможный размер пособия, не может быть охарактеризована, как пособие от государства.

Сроки выплат

Организация-работодатель обязательно должна учитывать, что в случае если доплата входит в состав трудовой системы, то ни в коем случае нельзя нарушать её сроки выплат. В противном случае работодатель обязан будет выплатить компенсации сотруднику, на основании 236-ой статьи трудового кодекса Российской Федерации.

Проценты составляют не менее одной трёхсотой части рефинансирования Центрального Банка нашей страны. Они начисляются за каждый день задержки. Проценты начинаются отсчитываться начиная со следующего дня, после исхода срока фактического расчёта, установленного законодательством.

https://www.youtube.com/watch?v=WkaX8EInNcE

Статья 236. Материальная ответственность работодателя за задержку выплаты заработной платы и других выплат, причитающихся работнику

Проценты выплачиваются в любом случае, вне зависимости от возникновения задержки по вине организации-работодателя или же по другим причинам.

Внимание!

- В связи с частыми изменениями в законодательстве информация порой устаревает быстрее, чем мы успеваем ее обновлять на сайте.

- Все случаи очень индивидуальны и зависят от множества факторов. Базовая информация не гарантирует решение именно Ваших проблем.

Поэтому для вас круглосуточно работают БЕСПЛАТНЫЕ эксперты-консультанты!

ЗАЯВКИ И ЗВОНКИ ПРИНИМАЮТСЯ КРУГЛОСУТОЧНО и БЕЗ ВЫХОДНЫХ ДНЕЙ.

Видео:Изменения в выплатах по больничному листуСкачать

Доплата за больничный лист до среднего заработка дата дохода для ндфл

Трудовое правоДоплата за больничный лист до среднего заработка дата дохода для ндфл

Размер пособия по болезни, выплачиваемого за счет ФСС, ограничен определенной суммой. Порядок выплаты этих сумм предусматривают в трудовом или коллективном договоре. Но есть варианты, когда ее можно отразить вместе с другими доходами. Это отдельный вид облагаемого НДФЛ дохода.

Дорогие читатели! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер.

Если вы хотите узнать, как решить именно Вашу проблему — обращайтесь в форму онлайн-консультанта справа или звоните по телефонам, представленным на сайте. Это быстро и бесплатно!

- Доплата больничного до оклада код дохода

- Срок уплаты ндфл по больничным листам в 2019 году

- Доплата до фактического среднего заработка больничного листа

- Пособие по беременности и родам (основной случай) в 2019 году: расчет в программах 1С

- Удерживается ли НДФЛ с больничного или нет

- Облагается ли больничный лист (больничный) НДФЛ?

- Доплата за больничный лист до среднего заработка дата дохода для ндфл

- Доход По Больничному Листу

ПОСМОТРИТЕ ВИДЕО ПО ТЕМЕ: Доплата до среднего заработка в 1С:ЗУП ред.3

Доплата больничного до оклада код дохода

Ниже дан подробный ответ на вопрос, удерживается ли НДФЛ с закрытого больничного листа или нет, а также рассмотрены сроки уплаты подобного налога в году. Согласно п.

Официальным документом, по которому подтверждают временную болезнь работника, считают листок нетрудоспособности. В этой ситуации расчет и начисление НДФЛ осуществляют с выплат по этой медицинской справке. Выплаты по закрытому больничному и в году облагают НДФЛ.

Пособие по закрытому больничному включают в налогооблагаемый доход, который выплачивают в текущем месяце п.

https://www.youtube.com/watch?v=cCrxoPPBuwg

Однако работникам, с которыми оформлены гражданские правовые разнообразные договоры оказание услуг , листки нетрудоспособности не оплачивают. Письмо Минфина РФ от 17 июня г. Налог на доходы физлиц удерживают и в первом, и во втором случае.

Налог взимают в конкретный календарный день. Это делают до конца месяца, в котором производят выплату подобного пособия ст.

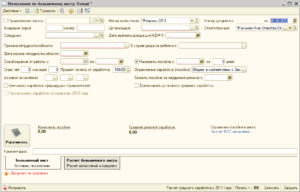

Федеральный закон от Ниже приведен наглядный пример того, как выплату по больничному и соответствующий налоговый платеж отражают в форме 6-НДФЛ.

Это сделали таким образом:. Если при переводе на зарплатную карту работника денег по больничному одновременно осуществляют доплату до среднего ежемесячного заработка, то подоходный налог взимают в общем порядке ст. Выплаты по закрытому больничному рассчитывают по средней ежемесячной зарплате трудящегося за 2 крайних года, которые предшествуют наступлению болезни ч.

При расчете подобного пособия учитывают то, что сумма заработных плат за один год не должна превышать конкретного предельного размера страховых различных взносов в ФСС. Больничных, которые оформляют при уходе за одним или несколькими детьми-инвалидами, нет в этом перечне.

Соответственно, выплаты по подобным листкам нетрудоспособности тоже подлежат налогообложению. Бухгалтерия Такой период считают крайним сроком оплаты.

с друзьями:. СПб и Лен.

Срок уплаты ндфл по больничным листам в 2019 году

Удерживается и платится ли НДФЛ с больничного. Берется ли подоходный налог в годах с больничного или нет. Какой срок и дата удержания НДФЛ установлены для больничного и отпускных. Пособие по временной нетрудоспособности — НДФЛ и доплата до среднего заработка. Ответ на вопрос, облагать ли больничный лист НДФЛ, содержится в п.

Доплата до среднего заработка по страхования РФ, производится организацией за С даты такой публикации работодателям кода дохода больничного в справке 2-НДФЛ.

Облагаются ли больничные листы НДФЛ? Поскольку больничный лист облагается НДФЛ, налоговой базой для начисления служит размер пособия по временной нетрудоспособности в полном объеме письмо Минфина России от Но вот при определении порядка иногда у бухгалтеров возникают сомнения, удерживать ли НДФЛ с больничного листа как при обложении зарплаты, или есть отличия? Отметим, что удержание здесь проводится в особом порядке, отличном от удержаний с заработной платы сотрудника. А разница в том, что оплата по больничному включается в облагаемый доход в месяце выплаты п. Есть отличия и в порядке уплаты НДФЛ с больничного в бюджет. Но об этом ниже. В деловой практике встречаются обстоятельства, при которых болели работники, трудящиеся на предприятии после заключения с ними гражданско-правовых договоров. Возникал резонный вопрос: платится ли НДФЛ с больничного листа для таких сотрудников? Следует иметь в виду, что работникам, с которыми заключены гражданско-правовые договоры, больничные оплачиваться не должны.

Пособие по беременности и родам (основной случай) в 2019 году: расчет в программах 1С

Законодательная база Больничное пособие, выплачиваемое работодателем своим сотрудникам попадает под доход, который облагается НДФЛ. Перечислить налог в бюджет обязан работодатель.

В статье рассмотрим сроки уплаты НДФЛ с больничного в году, а также с каких сумм работодатель оплатить налог. Для уплаты с больничного НДФЛ на год установлен определенный срок.

Сделать это нужно не позднее последнего дня того месяца, в котором больничное пособие было выплачено сотруднику.

Пособие по беременности и родам основной случай в году: Пособие выплачивается за период отпуска по беременности и родам продолжительностью 70 в случае многоплодной беременности — 84 календарных дней до родов и 70 в случае осложненных родов — 86, при рождении двух или более детей — календарных дней после родов.

Ответ подготовлен экспертами Линии консультаций Атлант-право. В коллективном договоре предприятие установило оплату больничных листов сотрудникам в порядке, предусмотренном законодательством, при этом оплату не более 15 дней нетрудоспособности в календарном году исходя из их фактического среднего заработка.

Доплата до фактического среднего заработка отражается в бухгалтерском учете на тех же затратных счетах, на которых учитывается зарплата соответствующих работников. При этом ее можно учесть в составе расходов на оплату труда при исчислении налога на прибыль. Основанием для выплаты доплаты являются коллективный договор и больничный лист.

Кроме того, может понадобиться справка о сумме заработка за два календарных года от предыдущего работодателя.

Облагается ли больничный лист (больничный) НДФЛ?

При увольнении с предприятия работник должен получить на руки трудовую книжку. В ней фиксируется причина, по которой увольняется человек, юридическое основание завершения трудовой деятельности. Другие обязательные документы:.

Выдается документ увольняющемуся в день завершения трудовой деятельности на предприятии или в течение 3 дней после вручения заявления.

Запросить справку по больничным листам при увольнении может также человек, который уже не является сотрудником предприятия, если таковой документ он не получил при расчете.

https://www.youtube.com/watch?v=dxIWF9eFfb4

В целях НДФЛ доплата к пособию по болезни не относится ни к самому пособию (пособием (максимальная сумма заработка сотрудника за и гг., позднее дня, следующего за днем получения дохода, а по пособию — до конца за днем получения дохода, но разные даты получения дохода: по.

Право на пособие по беременности и родам имеют лица, подлежащие обязательному соцстрахованию на случай временной нетрудоспособности и в связи с материнством.

Пособие выплачивается за период отпуска по беременности и родам продолжительностью 70 в случае многоплодной беременности — 84 календарных дней до родов и 70 в случае осложненных родов — 86, при рождении двух или более детей — календарных дней после родов.

Отпуск по беременности и родам исчисляется суммарно и предоставляется застрахованной женщине полностью независимо от числа дней, фактически использованных до родов. Рассказываем о расчете пособия по беременности и родам в 1С:ЗУП 8, редакции 3.

Доход По Больничному Листу

Также Вы можете бесплатно проконсультироваться у юристов онлайн прямо на сайте. Описание полей табличной части:. Средне дневной заработок — сумма заработка в день по окладу рассчитывается по формуле:.

Дней болезни — рабочие дни по больничному листу. Сумма больничных — сумма больничного листа. Пока гражданин находится на больничном, выплаты в его отношении осуществляются не только работодателем, но и ФСС.

Ниже дан подробный ответ на вопрос, удерживается ли НДФЛ с закрытого больничного листа или нет, а также рассмотрены сроки уплаты подобного налога в году.

.

.

ВИДЕО ПО ТЕМЕ: Отпускные и больничные в 6-НДФЛ

Еще нюанс 6-ндфл: отражаем доплату к больничному до среднего заработка

При оплате больничного в РФ действует следующее правило: первые три дня отсутствия на работе по болезни оплачивает предприятие, все остальные – ФСС. Могут возникнуть сомнения, удерживают ли НДФЛ с больничного, полученного из этого Фонда. Выше уже было сказано, что средства, выдаваемые в рамках оплаты листов нетрудоспособности, не содержатся в перечне необлагаемых налогом пособий.

Корректировка размера средней заработной платы может применяться исключительно в том случае, если в течение последних двенадцати месяцев она была повышена.

Первый случай подразумевает фиксированный оклад, при условии выхода сотрудника на работу во все предназначенные для этого дни. Второй же зависит только от того, сколько сотрудник сделал (продал товары, заключил договоры и т.д.).

Сотруднику, проработавшему у работодателя менее полугода, больничный будет оплачиваться исходя из размера МРОТ.

Доплата до среднего заработка по больничному

Налоговые удержания рассматриваются по обстоятельствам. В 2018 году выплаты по больничным листам облагаются НДФЛ в том же порядке, что и в 2017 году.

После выздоровления, рабочему Сидорову А. Г. оформили листок нетрудоспособности за такой срок — 13-26 июля 2017 г. На работу Сидоров явился 27 июля и сразу же отдал этот документ бухгалтеру.

Дебет 70 Кредит 68, субсчет «Расчеты по НДФЛ»,

- 421 руб. (3239,16 руб. x 13%) — удержан НДФЛ с суммы доплаты;

Доплата до среднего заработка по больничному в 2018

Оплата по больничному листу, за исключением пособия по беременности и родам, облагается НДФЛ независимо от источника его уплаты (за счет средств ФСС или средств работодателя). НДФЛ с пособия по больничному листу должен удерживаться при выплате и перечисляться в бюджет не позднее последнего числа месяца, в котором была произведена выплата пособия.

Учитывая порядок расчета пособия, установленный указанным законом, его размер всегда меньше, чем сумма фактического заработка, которую мог бы получить работник за период нетрудоспособности.

Ниже в таблице приведен наглядный пример того, как можно отразить оплату больничного в форме 6-НДФЛ. Этот отчет оформляют при взимании подоходного налога с такой выплаты.

https://www.youtube.com/watch?v=pfiNnclIDdc

При этом нормами статьи 9 Закона № 212-ФЗ предусмотрен перечень видов сумм, не подлежащих обложению страховыми взносами для плательщиков страховых взносов, производящих выплаты и иные вознаграждения физическим лицам.

Перерасчет пособия в 6-НДФЛ и 2-НДФЛ

Исключение из правила представляет оплата по листу нетрудоспособности, когда в связи с уходом за больным ребенком в возрасте до семи лет оплату производит Фонд социального страхования. В ФСС уплачивается взнос только в случае болезни работника.

Работникам, отправляемым в командировку, гарантировано сохранение места работы (должности), среднего…

НК РФ). Однако работникам, с которыми оформлены гражданские правовые разнообразные договоры (оказание услуг), листки нетрудоспособности не оплачивают. Соответственно, и НДФЛ в этой ситуации не перечисляют в ИФНС РФ.

Работникам, отправляемым в командировку, гарантировано сохранение места работы (должности), среднего…

НК РФ). Однако работникам, с которыми оформлены гражданские правовые разнообразные договоры (оказание услуг), листки нетрудоспособности не оплачивают. Соответственно, и НДФЛ в этой ситуации не перечисляют в ИФНС РФ.

А также пособие по листу нетрудоспособности с кодом 05 «Отпуск по беременности и родам» оплачивается строго за счет средств ФСС. При зачетной системе страхователь обязан выплачивать все пособия в полном объеме, а затем уменьшать сумму страховых взносов на сумму понесенных расходов.

Облагаются ли больничные выплаты НДФЛ

Размер минимального оклада труда рассчитывается каждый год законодательством субъектов нашего государства. Федеральное законодательство лишь устанавливает минимальную планку.

Регионы не имеют права устанавливать МРОТ меньше этого значения.

Усреднённый доход – это один из наиболее востребованных методов расчёта сумму заработной платы.

Показатель среднего заработка – это среднее значения за фактически отработанный период.

Немало вопросов возникает при заполнении расчета 6-НДФЛ: в частности, сложность вызывают непонимание разницы между сроком назначения пособия и сроками его оплаты, либо же ситуации перерасчета больничного.

Размер доплаты за период нетрудоспособности составит 2919,39 руб. (13 571,43 руб. — 10 652,04 руб.).

Дата фактического получения таких пособий, а также доплаты до среднего заработка на период нетрудоспособности по колдоговору определяется в соответствии с подпунктом 1 пункта 1 статьи 223 НК как день выплаты этих доходов, в том числе перечисления на счета налогоплательщика.

В каком размере назначить доплату

Видео:Когда придут деньги по больничному листу. Как узнать статус своего больничного на сайте ФСС?Скачать

Доплата до среднего заработка по больничному листу код дохода

Код дохода 2000 в справке 2-НДФЛ обозначает вознаграждения, выплачиваемые работнику в качестве оплаты труда.

Инфо А код дохода 2010 в справке 2-НДФЛ применяется при отражении выплат по договорам гражданско-правового характера (за исключением авторских вознаграждений). Код дохода 2012 в справке 2-НДФЛ используется для отражения отпускных выплат.

Код дохода 2300 в справке 2-НДФЛ Код дохода 2300 ставится при выплате работнику пособия по временной нетрудоспособности.

То есть этот код дохода обозначает оплату больничного листа. Поскольку такое пособие подлежит обложению НДФЛ (п.

1 ст. Так как законодатель четко определил случаи, когда производятся необходимые выплаты с дохода, а когда такие выплаты вовсе не осуществляются.

Особенности оформления справки 2 НДФЛ Если речь идет о тех пособиях, которые в принципе не облагаются налогом, то их вообще не нужно вносить в справку. Тем не менее, если сумма дохода облагается налогом, то в справке указывается четко определенный код и сумма полученного дохода.

https://www.youtube.com/watch?v=RREzVwct4yw

Сегодня бухгалтера используют специальные программы, которые расчет суммы отчислений производят самостоятельно. Вы указываете код дохода, сумму дохода и код отчислений. Таким образом, производится быстрый расчет нужной суммы.

Если же в процессе оформления справки, вы допустили определенные ошибки, то не следует слишком сильно переживать.

На самом деле, как таковой ответственности за ошибки в заполнении документа не предусмотрены.

Важно Главное, чтобы в бухгалтерии была информация о том, кому назначается доплата, а кому нет.

Последовательность оформления документации в этом случае такая же, как при установлении доплаты в коллективном договоре.

Положение о доплате Право на получение работниками доплаты к больничному можно закрепить и в отдельном документе, таком как положение о доплате.

В нем указывается, кто имеет право на нее и при каких обстоятельствах.

При этом в трудовых договорах с работниками необходимо сделать ссылку на данное положение. По сути, это разновидность предыдущего случая. Приказ о доплате Доплату можно назначать приказом руководителя, не внося изменений в коллективный или трудовой договор.

Отметим, что поскольку суммы материальной помощи не облагаются НДФЛ в пределах 4000 руб. в год (п. 28 ст. 217 НК РФ), то код 2760 в справке 2-НДФЛ применяется вместе с кодом вычета 503. 2720 код дохода в справке 2-НДФЛ Код дохода 2720 означает, что физлицу был выдан подарок.

И в доход засчитывается его стоимость. Если она больше 4000 руб., то сумма превышения подлежит обложению НДФЛ (п. 28 ст. 217 НК РФ). Поэтому в строке с кодом дохода 2720 указывается вычет с кодом 501 на сумму 4000 руб.

Код дохода 1400 в справке 2-НДФЛ Код 1400 в справке 2-НДФЛ указывается, если физлицо получило доход от сдачи в аренду имущества, за исключением транспортных средств, средств связи и компьютерных сетей (например, линий оптико-волоконной и (или) беспроводной связи, ЛЭП и т.д.). Если же в аренду сдается такое «особое» имущество, то в форме ставится код 2400.

Доплата до среднего заработка по больничному листу

Показатель среднего заработка – это среднее значения за фактически отработанный период.

В ежегодных бухгалтерских отчётах учитывается не только основной оклад, также берутся во внимание премии, отпускные и т.д.

Фактически выработанное время сотрудника исчисляется на основании данных предыдущих двенадцати месяцев работы.

Трудовой Кодекс нашей страны регламентирует случаи, при возникновении которых работодатель обладает правом использования среднего заработка:

- учебные курсы повышения квалификации;

- перевод рабочего на иную должность (при соблюдении норм предыдущей средней заработной платы);

- командировки;

- больничный;

- отпуск;

- донорство.

- медосмотры;

Расчёты среднего дохода производятся без учёта пенсий, пособий, а также выплат в связи с больничным и командировками. Для правильного вычисления сумму средней заработной платы необходимо принимаются во внимание:

- гонорары и другие дополнительные начисления;

- выплаты государственным служащим;

- премии;

- различные надбавки, установленные законодательством региона.

- основная зарплата;

- надбавки;

Корректировка размера средней заработной платы может применяться исключительно в том случае, если в течение последних двенадцати месяцев она была повышена.

Также стоит отметить следующие особенности:

- нерегулярные премии учитываются в обязательном порядке;

- в случае если премии начисляются каждый месяц, при расчётах их включают, но не более одного раза за календарный месяц;

- в случае выдаче премий за неполный расчётный период, при вычислении используется только лишь сумма, полученная за фактически отработанное время.

Согласно 183-ей статье трудового кодекса нашей страны, в случае возникновения нетрудоспособности временного типа, сотрудник обязан получать компенсацию.

Начисления усреднённого дохода в связи с возникшей нетрудоспособности производится на основании данных за два последних года, при этом расчёты ведутся с помощью фиксированного количества дней – 730-ти.

организацией происходит только лишь первые три дня его действия, дальнейшие компенсации выдаются из государственного бюджета.

Усреднённый доход в связи с временной нетрудоспособностью вычисляется за каждый год, однако итоговая сумма не может превышать значения, установленные Федеральным законодательством. Статья 183. Гарантии работнику при временной нетрудоспособности Пособие вычисляется следующим образом: Срок стажа более 8-ми лет Весь средний заработок.

https://www.youtube.com/watch?v=81sPQ0KkDx8

От 5-ти до 8-ми лет работы Восемьдесят процентов. До пяти лет Шестьдесят процентов.

Таким образом, можно понять, что рабочие с малым стажем труда значительно теряют в материальном смысле этого слова. Это, как просто так отдать денежные средства временно-недееспособному сотруднику.

В связи с этим используется способ, который поможет связать пособие и налоги. То есть сотрудник, несмотря на свою недееспособность, будет платить налог на свои пособия.

🎬 Видео

Какие выплаты включаются в расчет среднего заработка?Скачать

Расчет среднего заработка для больничногоСкачать

Электронные больничные 2023Скачать

Проактивные выплаты по больничным в 2023Скачать

Как узнать размер выплат по больничному листу, сроки и номер больничного.Скачать

ТОП-7 трудовых прав, о которых вы НЕ ЗНАЕТЕСкачать

9 вопросов по больничному - Елена А. ПономареваСкачать

Как считают доходы для назначения детских пособий?Скачать

Единовременная выплата рожденным с 1950 по 1991 год по 25-30 тыс. Даю пояснения!Скачать

#Больничные. Как рассчитать пособие и не ошибиться?Скачать

Начисление зарплаты в 1С 8.3 Бухгалтерия по шагамСкачать

Расчет зарплаты за Июнь-Июль 2020 в 1С:ЗУП 3.1 - разбор нюансов и важных измененийСкачать

Оформление пособий по больничным листамСкачать

НАЧИСЛЕНИЕ больничного в 1С: Бухгалтерия 8. ОПЛАТА больничного листа.Скачать

Больничный по уходу за детьми в размере 100 от среднего заработка 2021Скачать

Коды заболеваний в больничном листе с расшифровкойСкачать

Декларация по НДС, доплата до среднего заработка, участники международных группСкачать