Порядка 18% бюджета страны пополняется за счет поступлений НДС, включая налог на добавленную стоимость на продукцию, ввозимую из-за рубежа. В соответствии со ст.

151 НК РФ, налог оплачивается при импорте товаров для дальнейшего выпуска на российский рынок. НДС составляет часть стоимости продукции, начисленной к добавленной продавцом цене.

Итоговый ценник на товар формируется путем суммирования налога, а также первоначальной и добавленной стоимости. Объектом налогообложения является импорт продукции.

Если импортер применяет в работе УСН, то, согласно п. 3 ст. 346.11 НК РФ, он не освобождается от уплаты налога.

статьи:

- 1. Ндс при импорте в россию при усн

- 2. Возможно ли возмещение НДС при УСН?

- 3. Ставки НДС в 2020

- 4. Как рассчитать НДС при УСН?

- 5. К каким товарам ндс не применяется?

- 6. Штрафы за неправильную оплату НДС

- Ндс при импорте в россию при усн

- Правила исчисления НДС

- Возможно ли возмещение НДС при УСН?

- Ставки НДС в 2020

- Как рассчитать НДС при УСН?

- К каким товарам ндс не применяется?

- Штрафы за неправильную оплату НДС

- Экспорт в белоруссию при усн

- … надёжность, проверенная временем

- Ставка НДС при экспорте в Беларусь

- Возврат товара при экспорте в беларусь

- Экспорт в Белоруссию на 2018 2019: пошаговая инструкция

- Порядок проведения товара через таможню: пошаговая инструкция

- Шаг 1. Подписание договора

- Шаг 2. Регистрация сделки в банке

- Шаг 3. Контрольные знаки

- Шаг 4. Подготовка и сбор необходимых документов

- Шаг 5. Подача статистической декларации

- Шаг 6. Уплата ввозного НДС

- Шаг 7. Подготовка документов для ИМНС

- Шаг 8. Экологический налог

- Нормативное регулирование

- Продажа товара в белоруссию

- Как продать товар в Белоруссию из России

- Реализация товара в белоруссию в 2018

- Нюансы таможенного оформления

- Документы для экспорта в Белоруссию

- Экспорт в Белоруссию: какие необходимы документы

- Документы для подтверждения экспорта в Белоруссию

- Налогообложение сделки по продаже товара в Республику Беларусь

- Поставки в Белоруссию

- Особенности поставки в Белоруссию из России

- Условия поставки в Белоруссию

- Таможня Белоруссии: поставка товара

- Особенности экспорта в Республику Беларусь

- Импорт из Белоруссии: контракт, НДС, документы — Контур.Бухгалтерия

- Как заключить контракт с поставщиком из Белоруссии

- Ндс при импорте из стран еаэс

- Документы для ввоза товаров из Белоруссии

- Как принять НДС к вычету

- Список документов при экспорте в белоруссию усн | Гарантия права

- Подтверждение вывоза товара из России

- Какие документы надо предоставить покупателю при экспорте в белоруссию

- Экспорт в беларусь для ооо на осно

- 📺 Видео

Ндс при импорте в россию при усн

Упрощенную систему налогообложения предприятие выбирает добровольно. О переходе на УСН компании обязаны сообщить в налоговую за месяц до начала нового года. Для этого в ФНС направляется уведомление в соответствии со ст. 346.13 НК РФ.

Организации на упрощенке обязаны уплачивать НДС при ввозе товаров из любых зарубежных стран. В налоговое ведомство подается соответствующая декларация.

При упрощенном режиме налогообложения организациям необходимо учитывать следящие нюансы:

- НДС облагаются доходы либо доходы за вычетом расходов – на выбор компании. В первом случае сумма налога не относится к расходам. Во втором случае из доходов вычитается сумма НДС по оплаченным товарам;

- При импорте ОС налог включается в их стоимость;

- При ввозе продукции либо сырья для дальнейшей реализации НДС учитывается в их стоимости или относится к расходам.

Если продукция поставляется на территорию России из ЕАЭС, НДС подтверждается соответствующей декларацией. Ее форма предусмотрена приказом Минфина № СА-7-3/765@ от 27.09.2017.

При УСН налог уплачивается в налоговом ведомстве по месту нахождения организации, если ввоз товара осуществляется из ЕАЭС. В других случаях налог выплачивается на таможне.

Следовательно, налоговые расходы при импорте в данной ситуации входят в состав таможенных платежей.

Законодатель установил особые правила выплаты НДС, если товар импортируется через Калининград. При ввозе на эту зону налог не взимается. Если груз перемещается на территорию другого субъекта РФ, применяется режим ИМ40, предполагающий выпуск на внутренний рынок, и удерживается НДС.

Правила исчисления НДС

Облагаемая база представляет собой сумму следующих составляющих:

- Таможенная стоимость ввозимой продукции;

- Таможенный сбор;

- Акциз.

Если товар не является подакцизным и не облагается пошлиной, то акциз и пошлина не учитываются при исчислении НДС.

Если импортируемая продукция получена путем переработки материалов, ранее экспортированных из России, облагаемая база включает стоимость переработки.

Возможно ли возмещение НДС при УСН?

В соответствии с п. 2 ст. 346.11 НК РФ, компании на упрощенке не освобождаются от выплаты НДС при импорте продукции в Россию. Законодатель не предусматривает для организаций на УСН возмещение налога. Также не отменяется налог, выплачиваемый в рамках таможенного оформления в границах ОЭЗ Калининграда.

Ставки НДС в 2020

Ставка определяется п. 2 и п. 3 ст. 164 НК РФ и составляет 10% при ввозе в РФ следующей продукции:

- Мясных, молочных, рыбных продуктов;

- Растительных масел;

- Мучных, хлебобулочных изделий;

- Детских товаров;

- Трикотажных, швейных изделий;

- Медицинских товаров, лекарств;

- Канцтоваров и т.д.

П. 3 статьи обязывает применять ставку 20% в отношении товаров, не вошедших в перечень п. 1, п. 2 и п. 4 указанной статьи.

Как рассчитать НДС при УСН?

Ставка 10% применяется для ограниченного перечня продукции, в соответствии с п. 2 ст. 164 НК РФ. Расчет суммы налога для подакцизной продукции, облагаемой таможенными сборами, выполняется по формуле:

НДС = (Ст + Пс) х Н

Здесь под «Ст» понимается таможенная стоимость, под «Пс» размер таможенного сбора, «Н» – налоговая ставка.

https://www.youtube.com/watch?v=xgnDEx-mvZg

Формула расчета для импортируемых изделий, освобожденных от уплаты пошлины и акциза:

НДС = Ст х Н

Для наглядности приведем пример. Осуществлен ввоз детских колясок на 100 тыс. руб. Согласно НК, реализация этой категории товаров осуществляется при ставке НДС 10%. Расчет суммы налога будет следующий:

100 тыс. руб. х 10% = 10 тыс. руб. сумма НДС

Таким образом, потребителю с учетом НДС будет предъявлена сумма 110 тыс. руб., а импортер выплатит в бюджет 10 тыс.

Для ввозимых товаров, не указанных в п. 2 ст. 164 НК РФ, используется ставка 20%. Приведем для наглядности расчет. Магазин приобрел 10 планшетов у китайского поставщика. Общая стоимость покупки в рублях – 200 тыс. руб. В эту сумму входят стоимость техники и пошлины. Размер НДС будет следующим:

200 тыс. руб. х 20% = 40 тыс. руб.

Значит, компания перечислит в бюджет 40 тыс. руб.

К каким товарам ндс не применяется?

НДС не применяется к товарам, предусмотренным ст. 150 НК РФ. Чтобы избежать налога, мало импортировать указанную продукцию. В таможенном органе спросят разрешительные документы, подтверждающие льготу.

Перечень товаров, освобожденных от налога, достаточно обширен. Чтобы ознакомиться с ним, можно посетить сайт ФНС или изучить ст. 150 НК РФ. Приведем некоторые позиции из перечня:

- Протезно-ортопедические товары;

- Средства реабилитации инвалидов (более подробный перечень – в п. 2 ст. 149 НК РФ);

- Безвозмездная помощь, исключение – подакцизная продукция;

- Материалы для производства иммунных лекарств;

- Оборудование, не имеющее российских аналогов;

- Культурные ценности, купленные госучреждениями;

- Печатная продукция, произведения кино, ввозимые по программам международного обмена;

- Племенной скот.

Как следует из ст. 151 НК РФ, от НДС импортеры освобождаются в таких случаях:

- Товар помещен на таможню под такие процедуры, как ликвидация, транзит, передача государству, реэкспорт, беспошлинная реализация и т.д.;

- Если продукция предназначена для переработки;

- На товар действует ограничение по времени ввоза.

Если импортер заинтересован в освобождении от налога, необходимо выяснить, подпадает или нет его товар под порядки и правила освобождения, установленные НК РФ.

Штрафы за неправильную оплату НДС

Законодательством предусмотрены наказания за неуплату НДС и совершение действий, в результате которых снижается налоговая база. Как следует из ст. 122 НК РФ, за такие деяния назначается денежное наказание, сумма которого равна 20% от неуплаченного НДС. 40% от НДС составит штраф, если налоговая база была сокрыта умышленно.

Видео:НДС при экспортных операциях. Как подтвердить нулевую ставку НДС? Лайфхаки для экспортеровСкачать

Экспорт в белоруссию при усн

Согласно положениям ТК ТС единую таможенную территорию таможенного союза составляют территории Республики Беларусь, Республики Казахстан и Российской Федерации. Государства — члены таможенного союза обладают исключительной юрисдикцией (п. 1 ст. 2 ТК ТС).

Упрощенную систему налогообложения предприятие выбирает добровольно. О переходе на УСН компании обязаны сообщить в налоговую за месяц до начала нового года. Для этого в ФНС направляется уведомление в соответствии со ст. 346.13 НК РФ.

НДС облагаются доходы либо доходы за вычетом расходов – на выбор компании. В первом случае сумма налога не относится к расходам.

… надёжность, проверенная временем

Чтобы обеспечить качество материалов и защитить авторские права редакции, многие статьи на нашем сайте находятся в закрытом доступе.

Если продукция поставляется на территорию России из ЕАЭС, НДС подтверждается соответствующей декларацией. Ее форма предусмотрена приказом Минфина № СА-7-3/ от 27.09.2017. При УСН налог уплачивается в налоговом ведомстве по месту нахождения организации, если ввоз товара осуществляется из ЕАЭС. В других случаях налог выплачивается на таможне.

Лица, которые не являются плательщиками НДС, не имеют права требовать от своих покупателей уплачивать налог НДС, при проведении операции по реализации товара, работ или услуг. Так же они не должны указывать в договорах или накладных сумму налога НДС, а так же в первичной документации.

https://www.youtube.com/watch?v=vdRjxtnIa60

Заполненное заявление о ввозе товара и уплате косвенных налогов (они передаются в ИМНС вместе с копиями документов, подтверждающих поставку).

Организовать ВЭД на УСН для ИП можно, как и для ООО. Если во внутренней торговле вопрос выгодности УСН поднимается редко, то при ВЭД ситуация усложняется. В первую очередь это касается НДС.

Под таможенной процедурой следует понимать – при вывозе товара за пределы страны необходимо уплатить таможенную пошлину, соблюдать все правила перемещения, а именно не вывозить запрещенные товары за пределы РФ, предоставление документов и сертификатов на вывозимый товар, которые содержать информацию о происхождении товара, который идет на экспорт.

В соответствии с п. 2 ст. 346.11 НК РФ организации, применяющие упрощенную систему налогообложения, не признаются плательщиками НДС (за исключением НДС, подлежащего уплате при ввозе товаров на территорию РФ, а также НДС, уплачиваемого в соответствии со ст. 174.1 НК РФ).

Вопрос: …Организация, применяющая УСН, реализует товары в Беларусь. По Соглашению между Правительством РФ и Правительством Республики Беларусь о принципах взимания косвенных налогов при экспорте применяется ставка НДС 0%. Однако согласно ст. 346.11 НК РФ организации, применяющие УСН, не признаются плательщиками НДС.

Ставка НДС при экспорте в Беларусь

Чтобы определить, нужны ли вам контрольные знаки, надо посмотреть наименование товара и код ТН ВЭД. Если ваш товар есть в списке, вам необходимо приобрести КЗ.

Обороты по реализации объектов отражают в стр. 6 разд. I части I декларации по НДС не ранее отчетного периода, в котором наступает момент фактической реализации, определяемый в соответствии со ст. 100 НК (подп. 14.3 п. 14 Инструкции № 42).

Приведенными документами установлено, что при осуществлении экспортных операций между организациями стран — членов таможенного союза, организацией экспортером применяется нулевая ставка НДС (ст. 2 Соглашения).

Организация – плательщик УСН, исчисляющая НДС ежемесячно, отгрузила товары в Россию в сентябре 2018 г. Документы, подтверждающие экспорт товаров, получены в сентябре 2018 г. В течение 60 дней со дня отгрузки товаров оплата не получена, 60 дней истекли 3 ноября 2018 г.

Приведенными документами установлено, что при осуществлении экспортных операций между организациями стран — членов таможенного союза, организацией экспортером применяется нулевая ставка НДС (ст. 2 Соглашения).

Правомерно ли возмещение (вычет) НДС, если отгрузка товаров на экспорт осуществлена до перехода на УСН, а подтверждающие ставку 0 процентов документы и декларация представлены после (п. 9 ст. 167, п. 3 ст. 172 НК РФ)?

Документы для подтверждения 0 ставки при экспорте 2018 Документы для экспорта в беларусь Подтверждение ставки 0% ндс при экспорте в таможенный союз. Каким нормативным документом это регламентируется?

Самый невыгодный вариант для импорта товаров УСН 6%. Вы будете обязаны уплачивать НДС, но уменьшить свой доход на величину уплаченного налога не сможете.

О приходе посылки можно будет узнать не ранее чем извещение попадет в Ваш почтовый ящик, или на почту, где забираете посылки (если спрашиваете про свои посылки там). Экспорт туристических услуг в Беларуси составил около 218 млн. долларов и увеличился по сравнению с 2017 годом на 13-14%.

При этом на данной территории продолжают применяться положения о валютном контроле, что подтверждает Президиум ВАС РФ в своем постановлении от 23.10.2012 N 7099/12.

При этом банк может запросить документы, подтверждающие поступающие от нерезидента суммы. Это могут быть: договор, счета, накладные и другие.

Порядка 18% бюджета страны пополняется за счет поступлений НДС, включая налог на добавленную стоимость на продукцию, ввозимую из-за рубежа. В соответствии со ст. 151 НК РФ, налог оплачивается при импорте товаров для дальнейшего выпуска на российский рынок. НДС составляет часть стоимости продукции, начисленной к добавленной продавцом цене.

https://www.youtube.com/watch?v=vXWBi1K4Lrg

Декларацию по налогу на добавленную стоимость необходимо предоставлять в налоговую инспекцию в том квартале, когда была предоставлены документы на подтверждение экспортной сделки для применения нулей ставки по НДС.

Необходимо ли организации в рассматриваемой ситуации исчислять НДС по ставке 0%, представлять декларацию по НДС и выполнять другие обязанности налогоплательщиков, установленные гл. 21 НК РФ?

Возврат товара при экспорте в беларусь

Как правомерно указано в вопросе, согласно п. 2 ст. 346.11 гл. 26.

2 «Упрощенная система налогообложения» НК РФ организации, применяющие упрощенную систему налогообложения, не признаются плательщиками НДС, за исключением НДС, подлежащего уплате в соответствии с НК РФ при ввозе товаров на таможенную территорию Российской Федерации, а также НДС, уплачиваемого в соответствии со ст. 174.1 НК РФ.

Наша организация продает белорусской фирме товар, который был приобретен у казахской компании. В Россию из Казахстана этот товар мы не ввозили, а сразу отгрузили белорусскому поставщику. С «ввозным» НДС по договору с казахской компанией мы разобрались — его мы платить не должны. А вот по договору с белорусом нужно ли нам применять экспортную ставку?

В соответствии с п. 2 ст. 346.11 НК РФ, компании на упрощенке не освобождаются от выплаты НДС при импорте продукции в Россию. Законодатель не предусматривает для организаций на УСН возмещение налога. Также не отменяется налог, выплачиваемый в рамках таможенного оформления в границах ОЭЗ Калининграда.

Вести раздельный учет товаров, реализуемых на территории РФ и продаваемых в Республику Беларусь, нет необходимости.

Документальное подтверждение вывоза товаров (включая произведенные из давальческого сырья и материалов) за пределы Республики Беларусь осуществляется в течение 180 дней с даты выпуска товаров в соответствии с заявленной таможенной процедурой.

Вопрос о том, с какой даты нужно начислять пени на сумму неуплаченного НДС, если экспорт своевременно не подтвержден, — спорный.

Часто иностранные контрагенты уменьшают срок, при котором вы должны предоставить заявление, поэтому внимательно читайте договор! Нам задают много вопросов общего характера, поэтому для начала рассмотрим алгоритм действий российского экспортера товаров в страны ТС.

Может ли организация, применяющая УСН, продавать товар в Беларусь? Какие документы при этом необходимо предоставить покупателю — нужен ли счет-фактура?

Минфин внес в Правительство законопроект, который смягчает условия для тех, кто нарушает лимиты на упрощенке.

Хотим осуществлять поставки товара в Белоруссию. Вопрос: 1.Мне выставлять товарные накладные «Без НДС»? 2.

Белорусского производственно-торгового концерна лесной, деревообрабатывающей и целлюлозно-бумажной промышленности (Беллесбумпром); Ассоциации предприятий мебельной и деревообрабатывающей промышленности; Белорусской универсальной товарной биржи Беларусь и Зимбабве подписали пакет документов о сотрудничестве в разных сферах. Какие документы надо собрать для подтверждения 0% ставки НДС при экспорте?

Как отразить в учете торговой организации (поставщика), применяющей УСН с объектом налогообложения «доходы, уменьшенные на величину расходов», экспорт на территорию Республики Беларусь товаров и их последующий возврат по причине расторжения договора поставки покупателем в одностороннем порядке в связи с обнаружением покупателем неустранимых недостатков товаров? Документальное подтверждение фактического вывоза товаров с территории Республики Беларусь на территорию государств – членов ЕАЭС производится в течение 180 календарных дней с даты отгрузки (передачи) этих товаров (включая произведенные из давальческого сырья и материалов).

Видео:УТИЛЬСБОР при ввозе в РФ авто из Беларуси! Как заплатить ЛЬГОТНУЮ СТАВКУ?Скачать

Экспорт в Белоруссию на 2018 2019: пошаговая инструкция

Независимо от того, что для России Белоруссия является родственной страной, с ней могут возникать сложности в экспорте товара. В любой чужой стране установлены свои законы, по которым определяется возможность ввозить тот или иной товар.

Указываются максимальные объёмы поставок и прочие нюансы, которые нужно учитывать при необходимости доставить продукцию в другую страну. Процесс растаможивания товара и оплата за его ввоз также имеет свои особенности, поэтому будьте готовы к сложностям.

Для того чтобы не иметь проблем в будущем предприниматели решают все вопросы предварительно, а затем имея необходимый пакет документов с оформлением свободно поставляют свой товар куда требуется.

Порядок проведения товара через таможню: пошаговая инструкция

Мы подготовили инструкцию-подсказку для тех, кто занимается или планирует заняться импортом товаров.

Шаг 1. Подписание договора

В договоре обязательно должны быть указаны:

1. Предельная сумма, по которой вы можете сделать поставки в рамках этого договора.

Обратите внимание: сумма не поставки, а самого договора. Например, если у вас не разовый договор на одну поставку, то дальнейшие отгрузки не должны превышать сумму, указанную в договоре.

2. Условия расчета (предоплата, частичная предоплата или оплата в течение Х дней с момента получения товара).

Если у вас предоплата по договору, то товар должен поступить в течение 60 календарных дней (Указ 178) .

Соответственно, если вы не успеваете заплатить, позаботьтесь заранее о разрешении Нацбанка на продление вашей сделки.

Шаг 2. Регистрация сделки в банке

При импорте товаров в Беларусь важно помнить следующее: как только общая стоимость вашего внешнеторгового договора равна или превышает € 3000 в эквиваленте, вам необходимо зарегистрировать сделку в банке.

https://www.youtube.com/watch?v=ZhJnXIUEmMk

Провести регистрацию сделки вы обязаны до даты поступления товара или проведения платежей (в зависимости от того, что происходит раньше в конкретном случае). Если у вас предоплата, то валютный контроль банка должен сам напомнить вам о регистрации. Если сразу поставка, то позаботьтесь о регистрации заранее.

Чтобы провести регистрацию сделки в банке, необходимо:

1. Отправить подписанный скан договора в банк через систему «интернет-» или «клиент-банк».

2. Заполнить заявление на регистрацию сделки.

Шаг 3. Контрольные знаки

Еще одно больное место многих импортеров — контрольные знаки.

Контрольный знак (КЗ) — это знак, подтверждающий легальность ввоза на территорию Беларуси или производства на ее территории товаров.

Позволяет контролировать объемы ввоза и производства товаров, подлежащих маркировке такими знаками.

Чтобы определить, нужны ли вам контрольные знаки, надо посмотреть наименование товара и код ТН ВЭД. Если ваш товар есть в списке, вам необходимо приобрести КЗ.

По окончанию квартала не забудьте подать отчеты в ИМНС по месту постановки на учет:

1. Отчет об использовании контрольных (идентификационных) знаков.

2. Отчет об объемах производства, ввоза, реализации, использования товаров, промаркированных контрольными (идентификационными) знаками, формы которых установлены постановлением № 32 от 09.08.2011 г.

Шаг 4. Подготовка и сбор необходимых документов

При ввозе товаров из страны, которая является государством-членом ЕАЭС, вам необходимо иметь следующие документы:

Имейте в виду, что если ваш иностранный-контрагент является плательщиком НДС, то он отписывает товар со ставкой НДС 0%, если не является, то со ставкой «Без НДС».

Шаг 5. Подача статистической декларации

Срок подачи статистической таможенной декларации (СТД) – 7 рабочих дней от даты поставки.

Обратите внимание, что СТД подается только в случае, если сумма договора, по которому вы привезли товар, более € 1000 (именно договора, а не поставки)

Шаг 6. Уплата ввозного НДС

НДС при ввозе товаров платят все, независимо от того, является ли импортер плательщиком НДС при реализации товаров на территории Беларуси или он применяет специальные режимы налогообложения без уплаты НДС:

Налоговая база определяется на дату принятия на учет у организации (индивидуального предпринимателя) импортированных товаров.

Шаг 7. Подготовка документов для ИМНС

При ввозе товаров в РБ в ИМНС вы обязаны предоставить следующие документы:

1. Заполненное заявление о ввозе товара и уплате косвенных налогов (они передаются в ИМНС вместе с копиями документов, подтверждающих поставку).

Если ваш поставщик является плательщиком НДС, то заявление делается в 4-х экземплярах:

- Для ИМНС

- Для вас

- И 2 экземпляра в течение 180 дней с даты поставки вы должны вернуть своему поставщику, чтобы у него не возникло обязательств по уплате НДС

Часто иностранные контрагенты уменьшают срок, при котором вы должны предоставить заявление, поэтому внимательно читайте договор!

Если ваш поставщик не является плательщиком НДС, то заявление делается в 2-х экземплярах (для ИМНС и для вас).

2. Подать декларацию по НДС, раздел 2 до 20 числа месяца, следующего за отчетным.

Уплатить ввозной НДС вы также должны до 20 числа месяца, следующего за ввозом товара.

3. Что касается ЭСЧФ по НДС, то теперь без них никуда: при ввозе товаров из-за рубежа импортеру также необходимо их отправлять. Независимо от того, являетесь вы плательщиком НДС или нет, вы должны отправить ЭСЧФ после подачи заявления о ввозе товаров и уплате косвенных налогов.

Шаг 8. Экологический налог

При импорте товаров в РБ помимо ввозного НДС важно также помнить об экологическом налоге. Экологический налог — это плата субъектов хозяйствования за вредное воздействие на окружающую среду, которое они оказывают при осуществлении хозяйственной деятельности.

https://www.youtube.com/watch?v=n8l2bG6EsO4

Когда вы ввозите в Беларусь товар, обязательно просмотрите «Перечень товаров, производители и поставщики которых обязаны обеспечивать сбор, обезвреживание и (или) использование отходов, образующихся после утраты потребительских свойств этих товаров» (приложение к Указу от 11.07.

2012 N 313) и соотнесите коды ТН ВЭД своих ввезенных товаров с теми, которые внесены в перечень.

Если ваш товар присутствует в Перечне или же он пришел в полимерной, стеклянной, бумажной и (или) картонной упаковках, упаковке из комбинированных материалов, то вам необходимо сделать следующее:

Импорт товаров — это очень частая процедура при работе торгового предприятия.

Будьте внимательны, собирайте все документы, помните о сроках подачи данных в государственные органы, а при возникновении вопросов – обращайтесь к специалистам.

https://probusiness.io/finance/2556-import-iz-eaes-instrukciya-shpargalka-kak-vvozit-tovar-v-belarus.html

Нормативное регулирование

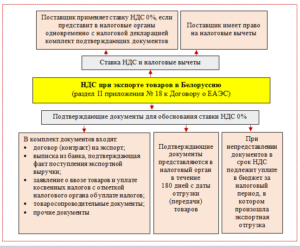

При экспорте применяется ставка НДС 0%, которую необходимо подтвердить. Для этого следует собрать пакет документов и сдать его одновременно с декларацией по НДС в ИФНС.

Отметим, что экспорт в страны ЕАЭС (Россия, Беларусь, Казахстан, Армения, Киргизия) отличается от отгрузок в дальнее зарубежье. Основным нормативным документом при работе с партнерами из ЕАЭС является Договор о Евразийском экономическом союзе от 29.05.2014 (Договор ЕАЭС).

Налогообложение экспортных операций регулируется:

- Приложением N 18 к Договору ЕАЭС — Протоколом о порядке взимания косвенных налогов и механизме контроля за их уплатой при экспорте и импорте товаров, выполнении работ, оказании услуг (Протокол ЕАЭС).

- НК РФ в той части, что не урегулирована Протоколом ЕАЭС, а также в случаях, когда в Протоколе идет ссылка на локальное законодательство.

При экспорте несырьевых товаров действует различный порядок применения вычетов по входящему НДС в зависимости от того, когда они были приобретены:

Видео:Экспорт товаров в Беларусь | ВЭДСкачать

Продажа товара в белоруссию

Если вы раздумываете, как продать товар в Белоруссию, вам потребуется пройти определенные процедуры, изучить законодательство и нюансы налогообложения. Мы поможем вам на действительно сложном этапе – таможенном оформлении.

Как продать товар в Белоруссию из России

Если вы являетесь производителем, дистрибьютором или заведуете оптовой торговлей, вы можете наладить экспорт своего товара. Заранее советуем изучить, как продавать товары в Белоруссию. Процесс проходит в такой последовательности:

1. Заключение контракта с белорусской компанией. При этом соблюдаются нормы относительно его составления: описываются условия и принципы поставки в Белоруссию, обязанности партнеров, порядок оплаты, отмечается код валютной операции. Договор на экспорт в Белоруссию подписывают обе компании, указывая свои реквизиты, и заверяют его печатями.

2. Оформление бумаг: счет-фактура, накладные, акт погрузки-выгрузки. Подготовка документов на товар: сертификаты, качественные удостоверения, лицензии, паспорта.

3. Таможенное оформление. На контрольном пункте предъявляются все бумаги на груз и поставку и грамотно оформленная декларация.

Реализация товара в белоруссию в 2018

Также предъявляется сам товар, который досматривают и идентифицируют на соответствие данным в декларации.

4. Подтверждение завоза продукции в Белоруссию. Белорусская компания пересылает вам заявление на ввоз с отметкой налоговой, выписку со счета банка (при оплате вам своих обязательств), копию приходника или другую справку при расчете иными способами.

5. Возврат НДС. Передача бумаг в налоговую: заявление, копии контракта, счета-фактуры, накладных, а также документы, полученные от партнера из Белоруссии. Осуществлять сотрудничество теперь можно и при помощи электронных носителей, что значительно упрощает данный процесс.

Нюансы таможенного оформления

Перед тем, как продать товар в Белоруссию, стоит обозначить, все ли этапы проходить самостоятельно, или некоторые из них доверить профессионалам.

Заключив с нами соглашение, вы освобождаете себя от таможенного оформления. Мы заполняем декларацию и оформляем ваш груз. Вы получаете уверенность в соблюдении всех норм закона и принципов ведения ВЭД.

Проблем при прохождении пограничного пункта контроля у вас не возникнет.

https://www.youtube.com/watch?v=q-ReyV0YQA8

Само же таможенное оформление проходит поэтапно:

- регистрация декларации;

- аудит документов для экспорта в Белоруссию (соблюдение правил нетарифного регулирования, актуальность кода ТН ВЭД);

- аудит цены и правильности ее расчета;

- аудит таможенных платежей;

- досмотр, соответствие груза относительно декларации;

- проверка транспортного средства.

Определив, как продавать товары в Белоруссию, какие бумаги потребуются для ключевых процедур, и изучив основные пункты таможенного оформления, можно заниматься экспортом.

Чтобы сэкономить время и силы, которые тратятся на прохождение пункта приграничного контроля, доверьте таможенное оформление нам – команде специалистов с высоким уровнем квалификации и опыта.

Именно так вы сможете продать товары в Белоруссию по более простой схеме, минуя непростой этап таможенного оформления.

Документы для экспорта в Белоруссию

Если вы занимаетесь торговлей с Белоруссией и экспортом товаров, мы поможем вам в области таможенного оформления. Чтобы пройти процедуру по всем правилам, потребуется собрать полный и правильно подобранный пакет документов для экспорта в Белоруссию.

Экспорт в Белоруссию: какие необходимы документы

При заключении договора с белорусским партнером, вам потребуется соблюдать правила и требования, выдвигаемые к его оформлению, т.к. он входит в перечень обязательных документов для экспорта в Белоруссию. Его копию нужно предъявлять на нескольких этапах: таможенное оформление, возврат НДС. Он должен включать реквизиты (разборчиво вписанные) и быть заверенным печатями обеих сторон.

Если вы продаёте оборудование и стоимость поставки оборудования в Белоруссию превышает означенный регламентом размер (50 тыс. долларов), вам нужно оформить паспорт сделки и сделать с него копию. В нем указываются условия поставки, номер контракта, стоимость продукции, реквизиты сторон.

Кроме этого, нужно подготовить все товарные документы для экспорта в Белоруссию:

- накладная с указанием наименования, упаковки, веса каждой единицы товара;

- товарно-транспортная накладная;

- сертификаты соответствия, качества;

- паспорт продукции, поясняющий происхождение, состав товара и его основные характеристики и параметры;

- лицензия (при необходимости);

- документы, поясняющие движение товара (при условии, что экспортер не является его производителем);

- акт погрузки.

Собирая документы для экспорта в Белоруссию, нужно подготовить также финансовые и бухгалтерские. К ним относятся те накладные или чеки, в которых указана цена продукции. Соответственно должны быть оформлены и бумаги на транспортное средство.

В редких случаях требуются дополнительные документы для экспорта в Белоруссию, но это касается отдельных категорий товаров и определяется индивидуально.

Документы для подтверждения экспорта в Белоруссию

Завершив оформление экспорта или доверив его профессионалам, которые выполнят все качественно и в короткие сроки, нужно обязательно позаботиться о документах, удостоверяющих получение груза белорусским партнером.

Налогообложение сделки по продаже товара в Республику Беларусь

За счет этого вы сможете вернуть средства по НДС при экспорте в Белоруссию, согласно существующему законодательству.

Белорусская компания должна передать вам бумаги такого характера:1. Заявление о ввозе. На нем должна присутствовать отметка налоговой службы.2. Справка об оплате: выписка счета из финансового учреждения, копия приходника (если производилась оплата наличными) и др.

Если обязательства погашались иначе, (например, третьим лицом), потребуется письмо от белорусской стороны с пояснением данной процедуры.

3. Иные бумаги для специальных случаев.

Например, при работе по бартеру, потребуются транспортные документы на продукцию, ввозимую в Россию, заявление на их ввоз, товарные накладные.

Список подтверждающих документов для экспорта в Белоруссию может быть шире, если компания работает по предоплате или через комиссионера.

Поставки в Белоруссию

В первую очередь вам потребуется найти контрагента, заключить с ним договор поставки в Белоруссию, укомплектовать груз, подготовить документы на него, пройти процедуру таможенного оформления, заполнить декларацию и обратиться за возвратом НДС в орган налогообложения. Мы предлагаем взять на себя один из сложнейших этапов – таможенное оформление.

Особенности поставки в Белоруссию из России

Как продать товар в Белоруссию? Заключенные соглашения между странами позволяют проводить процедуру поставки в Белоруссию на более лояльных условиях, чем во многие другие страны. Помимо упрощения в области оформления документации и перечня обязательных к сопровождению груза документов, экспортер также имеет возможность вернуть часть затраченных средств (по НДС).

Для этого потребуется получить подтверждение о вывозе товара за пределы страны. Таким выступают оплаченные счета белорусского партнера и уплата им налоговых сборов. После чего можно запускать механизм возврата НДС. Произвести его требуется согласно действующему законодательству, а также в определенный период.

Если в документах будет обнаружена ошибка или неточности, можно получить отказ.

Условия поставки в Белоруссию

Экспорт товаров в Белоруссию требует немало сопровождающих документов. В частности, это все документы на товар:

- транспортная накладная;

- товарная накладная;

- сертификаты, качественные удостоверения, лицензии;

- документы, подтверждающие право собственности и происхождение товара;

- Составлены они должны быть согласно действующим регламентам, содержать реквизиты, подписи, печати и пр. Кроме этого, потребуются бухгалтерские и финансовые документы:

- счет-фактура;

- чеки на оплату;

- накладная с указанием стоимости продукции;

- и т.д.

Осуществляя поставку в Белоруссию, необходимо иметь договор или контракт, заключенный с белорусским партнером. Это может быть типовой контракт или специально разработанный, но обязательно в соответствии с законодательством относительно ведения ВЭД. Если сумма поставки в Белоруссию свыше 50 тыс. долларов, потребуется копия паспорта сделки. Она должна быть заверена на предприятии, с печатью.

Таможня Белоруссии: поставка товара

Таможенное оформление на поставку в Белоруссию осуществляется по соглашениям Евразийского союза и подразумевает упрощенную процедуру между странами.

Особенности экспорта в Республику Беларусь

Тем не менее, многие пользуются помощью специалистов в этом вопросе, чтобы уберечь себя от возможных ошибок при оформлении документации и заполнении декларации.

Профессионалы в сфере таможенного оформления помогут пройти пункт контроля быстро и без лишних хлопот.

https://www.youtube.com/watch?v=SgDyHjTIGFY

сновные этапы, которые потребуется пройти на таможне:1. Регистрация декларации.2. Проверка документации на товар.3. Проверка финансовой части.

4. Досмотр.

Кроме полного комплекса услуги, мы также готовы оказать помощь на одном из этапов, например, заполнение декларации или помощь в оформлении документов, необходимых, чтобы осуществить поставку в Белоруссию. Также востребованными считаются консультационные услуги.

Видео:УТИЛЬСБОР по льготной ставке при ввозе автомобиля из Беларуси в Россию.Скачать

Импорт из Белоруссии: контракт, НДС, документы — Контур.Бухгалтерия

Белоруссия входит в ЕАЭС, и у всех участников этого союза единая таможенная территория. А значит при взаимной торговле нет таможенных пошлин, мер тарифного регулирования, декларирования и госконтроля.

Ввозить товары из стран ЕАЭС проще, чем из других, но и тут есть свои особенности: заключение контракта, уплата НДС, подготовка документов в налоговую.

Читайте в статье, как законно импортировать товары из Белоруссии.

Как заключить контракт с поставщиком из Белоруссии

Первый шаг в организации импорта — подписание договора с поставщиком. В контракте с белорусской стороной пропишите важные пункты.

Предельная сумма договора. Сумма поставок в рамках одного договора должна ограничиваться предельной величиной. Если ваш договор заключен не на одну поставку, то все отгрузки не должны превышать сумму, указанную в договоре.

Выбор валюты договора. Валютное законодательство Белоруссии разрешает расчеты в белорусских рублях и иностранной валюте. Для использования российских рублей как валюты договора нужно установить официальный курс. Для расчетов с белорусским поставщиком вам понадобится валютный счет даже если вы рассчитываетесь в российских рублях.

Сроки расчетов. Сроки оплаты поставки товаров из Белоруссии обычно не превышают 90 дней. Это предписывает Указ Президента Республики Беларусь № 178, по которому белорусский поставщик должен перечислить на свой счет стоимость проданных товаров в течение 90 дней с даты отгрузки продукции. За нарушение правил его оштрафуют.

Чтобы компенсировать себе штраф, белорусы включают в контракт условие о неустойке за просрочку оплаты. Она может значительно превышать сумму штрафных санкций, грозящих поставщику — до 2% от суммы внешнеторговой операции за каждый день просрочки, но не больше суммы операции. Проверяйте соразмерность неустойки, предлагаемой белорусской стороной.

Если вы не успеваете заплатить, то заранее позаботьтесь о разрешении Нацбанка на отсрочку платежа по сделке.

Ндс при импорте из стран еаэс

Между Белоруссией и Россией нет таможенного оформления, оно носит уведомительный характер. Пошлины за пересечение границы не взимаются, а порядок уплаты НДС кардинально отличается.

НДС за импорт из Беларуси придется заплатить вам, и его будет администрировать российский налоговый орган. То есть вы не будете оплачивать НДС белорусскому поставщику в составе стоимости товара или таможне, как при импорте из других стран, а перечислите его прямо в бюджет РФ.

Ваша система налогообложения неважна, импортеры на спецрежимах тоже обязаны уплачивать ввозной НДС. Место постановки на учет поставщика товара и вид договора тоже не имеют значения.Вы платите НДС, когда:

- право собственности переходит к вам на территории Белоруссии или территории России;

- вы получаете товары от поставщика через комиссионера, поверенного или агента;

- вы покупаете товары у белорусского поставщика, а отгружаются они через Казахстан;

- если договор поставки заключен с поставщиком не из ЕАЭС, а товар отгружается с территории Белоруссии в Россию.

То есть, независимо от страны-производителя вы уплачиваете НДС при ввозе товара из Белоруссии.

https://www.youtube.com/watch?v=XrOr0Pm6spM

Освобождение от ввозного НДС получают:

- товары, перечисленные в статье 149 НК РФ, 150 НК РФ и постановлении Правительства РФ от 30.04.2009 № 372;

- товары, переданные по договору между российскими организациями;

- при передаче товара в рамках одной организации;

- при передаче товара в режиме свободной таможенной зоны.

При импорте товара из Белоруссии и стран ЕАЭС сумму налога вам придется рассчитать самостоятельно, хотя для импорта из третьих стран это делают таможенники.

Ставки налога стандартные — 20% и 10%. Ставка 10% действует для товаров, входящих в перечень п.2 ст. 164 НК РФ.

Налоговая база по НДС определяется на дату принятия импортированных товаров к учету у налогоплательщика. Сама база рассчитывается исходя из стоимости товара по договору. При покупке за белорусские рубли стоимость в рублях РФ определяется пересчетом стоимости в инвалюте на курс рубля по Центробанку на дату принятия товара к учету.

Уплатите НДС в налоговую до 20 числа месяца, следующего за принятием импортированных товаров к учету. Если у вас есть переплата по федеральным налогам, то НДС можете не перечислять, для этого подайте в налоговую ходатайство об этом.

В платежном поручении указывайте КБК — 182 1 04 01000 01 1000 110.

Документы для ввоза товаров из Белоруссии

По импортным товарам из ЕАЭС заполняйте декларацию по косвенным налогам по форме, утвержденной приказом ФНС РФ от 27.09.2017 № СА-7-3/765@. Она включает НДС и акцизы. Если вы ввозите безакцизный товар, вносите данные только на титульный лист и в первый раздел. Заполните декларацию за месяц, в котором импортированные товары отражены в учете.

Сдайте декларацию в налоговую по месту учета до 20-го числа, следующего за месяцем принятия товара на учет, вместе с ней подайте:

- Выписку из банка, подтверждающую уплату НДС, или копию платежного поручения с банковской отметкой.

- Договор поставки с белорусским поставщиком, посреднический договор.

- Транспортные и сопроводительные документы.

- Счета-фактуры или другие документы, подтверждающие стоимость.

- Заявление о ввозе товара и уплате косвенных налогов.

Заявление о ввозе товара составляйте по форме, утвержденной приказом ФНС РФ от 19.11.2014 № ММВ-7-6/590@. В налоговую нужно представить заявление на бумаге в 4-х экземплярах и одно в электронном виде или только электронное заявление, заверенное ЭП.

Заполните первый раздел заявления и укажите в нем свои данные и данные поставщика, сведения о договоре и стоимости ввозимых товаров. Если вы работали через посредника, заполните и третий раздел. Второй раздел заполнят налоговики и там же проставят отметку об уплате НДС.

Налоговые инспекторы рассматривают заявление 10 рабочих дней. Один экземпляр налоговая оставит себе, один заберете вы и два направите белорусскому поставщику, чтобы он мог подтвердить ставку НДС 0% по экспорту.

Как принять НДС к вычету

Импортировать товары могут налогоплательщики на ОСНО и спецрежимах. Как и при покупках внутри страны, если вы покупаете товар, который будете использовать в производстве другой продукции, то НДС можете принять к вычету.

Если вы применяете ОСНО и не освобождены от уплаты НДС, сумму налога можете принять к вычету. Платежи по НДС учитывают в себестоимости товара налогоплательщики на спецрежимах.

Заявить вычет вы можете после получения своего экземпляра заявления о ввозе товара от налоговиков. Зарегистрируйте заявление в книге покупок и укажите номер платежного документа, по которому платили НДС в бюджет.

Вычет импортного НДС заявляйте в обычной ежеквартальной декларации по НДС, а его сумму отражайте в строке 160 раздела 3.

Применить вычет можно не раньше квартала, в котором товары были приняты к учету и получена отметка на заявлении. Срок для получения — 3 года после принятия товара к учету.

Елизавета Кобрина

Ведите учет экспорта и импорта в веб-сервисе Контур.Бухгалтерия. Простой учет ВЭД и рублевых операций, налоги, авторасчет зарплаты и отправка отчетности в одном сервисе.

https://www.youtube.com/watch?v=hgOU2v4zNnY

Попробовать бесплатно

Прочтите нашу статью и узнайте, как начать бизнес с Китаем, чего ждать и с какими трудностями придется справляться.

, Михаил Кобрин

Подробно про декларацию на товары, декларацию соответствия и налоговую декларацию читайте в нашей статье.

, Михаил Кобрин

Внешнеэкономическая деятельность сразу заставит вас иметь дело с кодами ТН ВЭД. Код состоит из 10 цифр и далеко не каждый предприниматель с первого раза с ним разберется. Что такое код ТН ВЭД, как его определить, где указать и зачем он нужен, читайте в нашей статье.

, Михаил Кобрин

Видео:Налоговая требует документы на закупку товара, а их нет. Налоговый юрист и проверки. Бизнес и налогиСкачать

Список документов при экспорте в белоруссию усн | Гарантия права

Пакет документов следует собрать не позднее 180 календарных дней с момента отгрузки. Датой отгрузки считается дата составления документа для покупателя или перевозчика.

При таможенном оформлении товара организация должна уплатить таможенные платежи — вывозную таможенную пошлину и таможенные сборы за таможенное оформление (пп. 2, 5 п. 1 ст. 318, п. 1 ст. 357.1 Таможенного кодекса РФ).

Смоленская торгово-промышленная палата – крупнейшая региональная негосударственная организация, объединяющая более 400 наиболее успешных предприятий, учреждений, фирм и индивидуальных предпринимателей Смоленщины.

Подтверждение вывоза товара из России

При импорте товаров в Беларусь важно помнить следующее: как только общая стоимость вашего внешнеторгового договора равна или превышает € 3000 в эквиваленте, вам необходимо зарегистрировать сделку в банке.

Российские бизнесмены традиционно хотят расширять свои рынки сбыта, а также закупать продукцию, которая превосходит по качеству и цене российские аналоги.

Обычно такой бизнес является внешнеэкономической деятельностью и имеет ряд нюансов. Работать с ближайшими соседями -странами из Евразийского экономического союза намного проще, но и в таких сделках кроется немало сюрпризов.

В этой статье — много секретов об экспорте товаров в Республику Беларусь.

В нем указываются условия поставки, номер контракта, стоимость продукции, реквизиты сторон. Кроме этого, нужно подготовить все товарные документы для экспорта в Белоруссию:

- накладная с указанием наименования, упаковки, веса каждой единицы товара;

- товарно-транспортная накладная;

- сертификаты соответствия, качества;

- паспорт продукции, поясняющий происхождение, состав товара и его основные характеристики и параметры;

- лицензия (при необходимости);

- документы, поясняющие движение товара (при условии, что экспортер не является его производителем);

- акт погрузки.

Какие документы надо предоставить покупателю при экспорте в белоруссию

Вопрос: …Организация, применяющая УСН, реализует товары в Беларусь. По Соглашению между Правительством РФ и Правительством Республики Беларусь о принципах взимания косвенных налогов при экспорте применяется ставка НДС 0%. Однако согласно ст. 346.11 НК РФ организации, применяющие УСН, не признаются плательщиками НДС.

Предприниматель.

Сфера деятельности такова, что постоянно приходится иметь дело с кредитами на небольшой срок. Несколько раз «попадал», затем решил, что эти грабли обходятся слишком дорого, начал разбираться в кредитах на короткий срок.В рассматриваемом случае исходим из условия, что организация экспортирует товар, в отношении которого Постановлением Правительства РФ от 23.12.

2006 N 795 установлена ставка вывозной таможенной пошлины, равная нулю.

Обычно такой бизнес является внешнеэкономической деятельностью и имеет ряд нюансов. Работать с ближайшими соседями -странами из Евразийского экономического союза намного проще, но и в таких сделках кроется немало сюрпризов.

Следовательно, организация, применяющая УСН, при реализации товаров на экспорт не руководствуется гл. 21 НК РФ и, соответственно, не применяет нулевую ставку по НДС (пп. 1 п. 1 ст. 164 НК РФ), а также не представляет в налоговый орган документы, предусмотренные п. 1 ст. 165 НК РФ.

https://www.youtube.com/watch?v=H4Bp9Yw7_2o

До 1 января 2015 года Россия, Казахстан и Республика Беларусь входили в Таможенный союз — сообщество, в котором действовали особые правила работы между резидентами этих государств, а так же с партнерами за их пределами. С 1 января 2015 года Таможенный союз был преобразован в Евразийский экономический союз и в него вошли Армения и Киргизия. При этом, правовая база союза постоянно дополняется и изменяется.

Учитывая, что организация, применяющая УСН, не является плательщиком НДС, при реализации товаров в Республику Беларусь, по которым при ввозе на территорию Республики Беларусь в соответствии с национальным законодательством применяется освобождение от налогообложения НДС, налогообложение операций по реализации указанных товаров не производится.

Учитывая вышеизложенное, при реализации товаров в Республику Беларусь организация должна выделить в первичных документах сумму налога 0% отдельной строкой.

Обратите внимание: сумма не поставки, а самого договора. Например, если у вас не разовый договор на одну поставку, то дальнейшие отгрузки не должны превышать сумму, указанную в договоре.

Экспорт в беларусь для ооо на осно

Вопрос: Организация, применяющая УСН, реализует товары в Республику Беларусь.

В соответствии с Соглашением между Правительством РФ и Правительством Республики Беларусь о принципах взимания косвенных налогов при экспорте и импорте товаров в случае осуществления экспорта товаров применяется нулевая ставка НДС. Однако согласно п. 2 ст. 346.

11 НК РФ организации, применяющие УСН, не признаются плательщиками НДС, за исключением НДС, подлежащего уплате в соответствии с НК РФ при ввозе товаров на таможенную территорию РФ.

Необходимо ли организации в рассматриваемой ситуации исчислять НДС по ставке 0%, представлять декларацию по НДС и выполнять другие обязанности налогоплательщиков, установленные гл. 21 НК РФ?

За два десятка лет она превратилась в развитую структуру, располагающую значительными организационно-техническими ресурсами и высоко профессиональным кадровым потенциалом.

Согласно ст.2 Соглашения ТС, при реализации товаров внутри ТС, при условии документального подтверждения, применяется нулевая ставка НДС.

При реализации товаров в Республику Беларусь, по которым при ввозе на территорию Республики Беларусь в соответствии с национальным законодательством применяется освобождение от налогообложения НДС, организация должна оформлять первичные документы без выделения соответствующих сумм налога.

📺 Видео

Косвенный НДС при импорте из стран ЕАЭС.Скачать

Белорус в ООН заткнул запад | Размещение ЯО России в Беларуси (совбез ООН)Скачать

Гигантская пробка на границе / Военный указ Лукашенко / Водитель обокрал пассажира // НовостиСкачать

Демсилы утратили влияние? Как изменить ситуацию в Беларуси? Прямой эфир.Скачать

Почему нужно возить товар из Китая в белую? Товарный бизнесСкачать

Как импортировать товары из Беларуси? | ВЭДСкачать

Как заполнить КУДиР для ИП на УСН «Доходы»: образец и шаблонСкачать

Как вести бухгалтерию без бухгалтера. Инструкция для ИП на упрощенке (УСН доходы)Скачать

Где и как покупать автомобили в Беларуси гражданам РФ?Скачать

Переход ИП в Беларуси с УСН на общую систему налогообложения.Скачать

Экспорт в государства ЕАЭССкачать

Самозанятость: стоит ли открывать? Плюсы и минусы самозанятостиСкачать

НДС при импорте товаров из стран ЕАЭССкачать

Что включается в расходы при УСН (доходы минус расходы)Скачать

ОТКРЫЛИ ИП - ЧТО ДАЛЬШЕ? ЧТО НУЖНО ЗНАТЬ НАЧИНАЮЩЕМУ ПРЕДПРИНИМАТЕЛЮ.Скачать