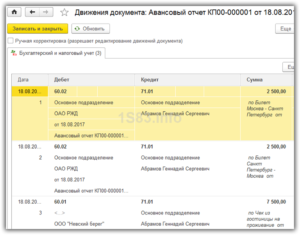

В данной статье рассмотрим различные варианты отражения в бухгалтерском учете приобретения проездных билетов для своего сотрудника по безналичному расчету и выдачу их ему под отчет.Отражение на счетах бухгалтерского учета. 1.

Многие компании при оприходовании оплаченных проездных билетов сразу списывают их на счета затрат в корреспонденции с кредитом счета 60 «Расчеты с поставщиками и подрядчиками», выделяя НДС на счет 19 «Налог на добавленную стоимость по приобретенным ценностям»: Д 26 – К 60 в сумме 100 рублей Д 19 – К 60 в сумме 18 рублей В учете вообще не отражается факт передачи проездных документов сотруднику под отчет. При этом возникают следующие риски: 1) компания теряет возможность отслеживания факта выдачи проездных документов сотруднику (у каких сотрудников они уже на руках?); 2) повторного отражения данной затраты в учете уже в составе авансового отчета при подготовке сотрудником отчета по командировке; 3) риск искажения налогооблагаемой базы для налога на прибыль при учете затрат до осуществления поездки и подготовки авансового отчета. 2. Другие компании пытаются срезу передать билет под отчет сотруднику, приходуя сумму билета в дебет счета 71 «Расчеты с подотчетными лицами» в корреспонденции с кредитом счета 60: Д 71 – К 60 в полной сумме билета, включая НДС.

При этом это мотивируется мнением о том, что право предъявления НДС будет возникать только тогда, когда сотрудник фактически побывает в командировке («использует билет») и предъявит авансовый отчет.

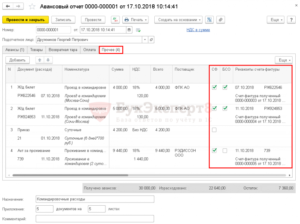

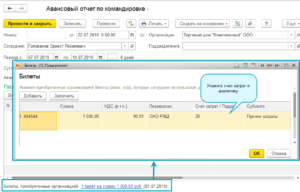

3. Наиболее же корректным способом отражения подобной хозяйственной операции будет являться использование дебета субсчета 50.3 «Денежные документы» счета 50 «Касса» в корреспонденции с кредитом счета 71 «Расчеты с подотчетными лицами».

Факт получения проездных документов следует отразить проводкой: Д 50.3 – К 60 При этом НДС на счете 19

«Налог на добавленную стоимость по приобретенным ценностям»

следует выделять отдельно (в частности, Инструкция по применению плана счетов бухгалтерского учета, утвержденная Приказом Минфина России от 31.10.

2000 N 94н, говорит о том, что денежные документы должны учитываются на счете 50 «Касса» в сумме фактических затрат на их приобретение): Д 19 – К 60 Это означает, что далее выдать этот денежный документ под отчет можно также только уже в сумме фактических затрат, без НДС: Д 71 – К 50.

3 в момент передачи билета сотруднику под отчет.

При составлении авансового отчета сотрудник должен будет отразить сумму фактических затрат на приобретение билета без НДС, которая в дальнейшем при обработке авансового отчета будет учтена на соответствующем счете затрат, например: Д 26 – К 71 в том периоде, в котором сотрудник фактически побывал в командировке, или в периоде, в котором сотрудник составил авансовый отчет.НДС и налог на прибыль.

Многие компании считают, что предъявить НДС купленного билета можно только тогда, когда сотрудник фактически использовал билет, побывав в командировке.

Поэтому такие компании либо сразу пытаются выдать билет под отчет сотруднику в полной сумме, включая НДС: Д 71 – К 60 а затем выделить и предъявить НДС по факту получения от сотрудника авансового отчета, либо предварительно используют счет 50.

3 «Денежные документы», приходуя в дебет этого счета полную сумму билета с НДС: Д 50.3 – К 60 вместе с НДС Д 71 – К 50.

3 вместе с НДС Однако компания получает право на предъявление НДС уже в момент приобретения билета, поскольку выполняются все необходимые для этого условия: приобретаемые материальные ценности используются при осуществлении производственной деятельности (п.

2 ст. 171 НК РФ), и эти материальные ценности приняты к учету на основании соответствующих первичных документов (п. 1 ст. 172 НКРФ). Это означает, что предъявить НДС можно уже сразу после оприходования билетов на счет 50.3 «Денежные документы». Следовательно,денежные документы следует выдавать сотрудникам только в размере фактически понесенных затрат без НДС.

https://www.youtube.com/watch?v=OFR4n-TBVJ4

В случае утраты денежного документа НДС следует восстановить в обычном порядке.

Фактические же затраты на приобретение нужно учесть в составе базы для исчисления налога на прибыль в том периоде, в котором фактически была осуществлена командировка либо предъявлен авансовый отчет.Выводы: 1.

Денежные документы (проездные билеты) следует выдавать под отчет сотруднику в сумме фактически понесенных расходов (без учета НДС). 2. Право предъявления НДС при приобретении билетов возникает в момент приобретения, а не в момент использования билета командированным сотрудником. 3. При составлении авансового отчета сотруднику следует указывать стоимость билета без учета НДС.

Успейте купить ().

Рубрики: Подписывайтесь на «Утреннего бухгалтера». Все для бухгалтера. Пора завести блог на Клерк.ру Блог компании на «Клерке» — это ваш новый инструмент, чтобы рассказать о себе.

Публикуйте любой контент про вашу компанию.

- Как учесть электронный билет в авансовом отчете

- Требования К Авансовым Отчетам В 2020 Году Оао Ржд

- Жд билеты в авансовом отчете в 2017 году

- Ндс в жд билетах в 2020 году в авансовом отчете

- 13 зарплата в ОАО РЖД в 2020-2020 г

- Действующая редакция

- Железнодорожная ипотека ВТБ 24 — условия в 2020 году, требования

- Отчет за 2014 год

- Как оформить авансовый отчет: инструкции и образец заполнения на 2019–2020 год

- Что такое авансовый отчет

- Как оформить авансовый отчет

- Как заполнить авансовый отчет в рублях

- 📸 Видео

Как учесть электронный билет в авансовом отчете

Иначе учесть расходы не получится.

Если у вас нет ни посадочного талона, на справки, то в расходах стоимость перелета не учитывайте. Также при проверке ревизоры могут доначислить страховые взносы на стоимость билета.

Однако доначисление взносов можно оспорить в суде: постановление ФАС Уральского округа от 17.06.2014г.

Видео:Как в авансовом отчете выделить НДС по ж/д билету в 1С:Бухгалтерия 8Скачать

Требования К Авансовым Отчетам В 2020 Году Оао Ржд

Заполнение авансового отчета происходит в тех случаях, когда работники предприятий и организаций получают из бухгалтерии под отчет некоторую сумму денег на расходы, сопутствующие их профессиональной деятельности.

Просто так вернуть оставшиеся деньги в кассу предприятия нельзя.

Необходимо передать специалистам отдела бухгалтерии бумаги, подтверждающие то, что подотчетные средства были потрачены именно на те цели, на которые они предоставлялись.

В качестве таковых доказательств в первую очередь выступают кассовые и товарные чеки, квитанции, поездные билеты, бланки строгой отчетности и т.п. Все вышеназванные документы должны иметь четко читаемые реквизиты, даты и суммы.

Жд билеты в авансовом отчете в 2017 году

Как принять НДС к вычету в таком случае, Минфин России разъяснил в письме № 03-07-11/11033. Финансовое ведомство указало, что при приобретении железнодорожных билетов для проезда сотрудников организации к месту служебной командировки и обратно к вычету принимается сумма НДС, выделенная отдельной строкой в железнодорожном билете.

• установить флаг в поле БСО, при этом реквизиты билета переносятся в документ Счет-фактура полученный, который автоматически создается на основании авансового отчета. При формировании книги покупок данные из полей Реквизиты счет-фактуры попадают в графу 3 книги покупок Номер и дата счета-фактуры продавца;

Ндс в жд билетах в 2020 году в авансовом отчете

С 1 января 2020 года ставка НДС на внутренние перевозки по железной дороге уменьшилась до 0%. Нулевая ставка действует в случае перевозки пассажиров и багажа как в пригородных поездах, так и поездах дальнего следования (пп. 9.2, 3 п. 1 cт. 164 НK PФ). Однако дополнительные услуги, в том числе питание, вода, постель, пресса облагаются по ставке НДС 18%.

При авиаперевозках электронный пассажирский билет и багажная квитанция — это документы, используемые для удостоверения договора перевозки пассажира и багажа, в которых информация о воздушной перевозке пассажира и багажа представлена в электронно-цифровой форме (п.

13 зарплата в ОАО РЖД в 2020-2020 г

Премиальные выплаты работники РЖД получат в январе 2020 года. Точная дата выплат не называется, но предположительно, это будут последние числа месяца (вполне возможно, что 13-ая зарплата будет выплачена вместе с январскими выплатами).

Новый год – всегда долгожданное событие. Многие ждут его не только ради праздника, веселья и хорошего настроения, но и потому что к новому году работодатели нередко выплачивают премии. В некоторых организациях вместо премий работники получают так называемую 13 зарплату.

Платить ее или нет, каждый работодатель решает самостоятельно. Но в конце 2017 года произошло событие, которое долгое время ждали работники железнодорожного транспорта – Российские железные дороги сообщили о том, что их сотрудники получат за долгое время 13-ую зарплату.

Действующая редакция

товарные и кассовые чеки (накладные, счета, счета-фактуры, квитанции и другие подтверждающие оплату товарно-материальных ценностей и услуг документы), квитанция к приходному ордеру с печатью организации-изготовителя или организации оптовой торговли, свидетельствующая об уплате наличных денежных средств (для случаев, когда оплата материальных ценностей и услуг осуществляется наличными денежными средствами, с учетом установленных предельных размеров расчетов наличными);

17. Выдача подотчетных денежных средств на приобретение канцелярских товаров, нормативно-справочной литературы и на иные хозяйственные расходы на основании заявок, подписанных начальником или заместителем начальника филиала или другого структурного подразделения ОАО «РЖД», разрешается в пределах 30000 рублей.

Железнодорожная ипотека ВТБ 24 — условия в 2020 году, требования

- встать в очередь нуждающихся в жилье в местной администрации;

- по месту работы (в РЖД) обратится в отдел кадров, чтобы стать участником программы ипотечного кредитования;

- обратиться в Желдорипотеку для поиска подходящего жилья.

Итак, ипотека ВТБ 24 для работников РЖД — условия в 2020 году, отзывы, калькулятор — крайне привлекательны, но оформление доступно не для каждого работника.

- заемщик должен быть гражданином РФ;

- стаж работы в организации должен составлять не менее 3 лет (кроме молодых специалистов);

- возрастные ограничения: не менее 21 года и не более 65 лет;

- заработная плата должна быть в два раза выше ежемесячного платежа;

- не пользоваться ранее льготным кредитованием РЖД;

- обязательно иметь конкретную денежную сумму для внесения первоначального платежа.

Отчет за 2014 год

2.3.

Видео:Авансовый отчет в 1С 8.3 Бухгалтерия: как сделать и заполнитьСкачать

Как оформить авансовый отчет: инструкции и образец заполнения на 2019–2020 год

Авансовый отчет подтверждает расходы бизнеса в бухгалтерском и налоговом учете. Важно правильно оформить документ и подкрепить данные в нем чеками и накладными, чтобы у налоговой не было вопросов и повода доначислить налоги.

Что такое авансовый отчет

Авансовый отчет — это первичный документ, который подтверждает израсходованные суммы денег подотчетными лицами. Подотчетные — это сотрудники, которые получили деньги на хозяйственные нужды от работодателя. Они и составляют авансовый отчет.

Работники получают наличные деньги на командировки, покупку канцелярских товаров, ГСМ, оплату услуг сторонних компаний и прочего Тратить такие деньги можно только на те цели, на которые они получены. Если деньги остались, их нужно вернуть в кассу.

Итак, сотрудник возвращает остаток и отчитывается по израсходованным суммам. А бухгалтер проверяет авансовый отчет и заполняет оставшиеся строки.

Как оформить авансовый отчет

Авансовый отчет составляют в одном экземпляре, а заполняют его подотчетное лицо и бухгалтер компании. Как правильно вести авансовые отчеты в 2019–2020 году, сказано в порядке ведения кассовых операций. Мы собрали правила оформления отчета для бухгалтеров, которые с ними работают.

Правило № 1: компания самостоятельно устанавливает форму авансового отчета. Это может быть унифицированная или оригинальная форма, руководитель утверждает ее приказом к учетной политике.

https://www.youtube.com/watch?v=9HLr3zf7eD8

За основу бланка можно взять унифицированную форму № АО-1, добавить нужные строки и закрепить удобный вариант бланка в учетной политике.

Важно: в бланке должны быть обязательные для первички реквизиты, они перечислены в ч. 2 закона № 402-ФЗ.

Правило № 2: руководитель утверждает срок, по истечении которого сотрудник должен отчитаться по авансу. Когда срок истекает, сотрудник должен сдать отчет в бухгалтерию в течение трех рабочих дней или после выхода на работу. При покупке товаров для организации за наличные также нужно оформить документы, которые обоснуют расходы и вычеты по НДС.

Правило № 3: руководитель устанавливает срок, в течение которого бухгалтер должен проверить авансовый отчет. Затем главбух, бухгалтер, а в их отсутствии сам руководитель утверждает отчет и производит окончательный расчет по нему.

Правило № 4: бухгалтер подписывает отчет у руководителя и главного бухгалтера организации. Без этих подписей документ недействителен, а значит, компания не сможет принять суммы по такому отчету к налоговому учету.

Упростить составление отчетов можно настроив электронный документооборот. Это особенно актуально, если сотрудники работают в одном подразделении, а бухгалтерия в другом. Почему, сейчас расскажем.

Как заполнить авансовый отчет в рублях

Подотчетнику. На лицевой стороне документа указывают наименование организации или ФИО предпринимателя и подразделение. Сотрудник вписывает свои ФИО, должность и табельный номер, а также назначение аванса.

Графу «Назначение аванса» нужно заполнить обязательно, но без подробностей. Достаточно указать категорию расходов: командировочные расходы, покупка расходников для офисного оборудования, представительские расходы.

На оборотной стороне в графах со 2 по 4 сотрудник в хронологическом порядке перечисляет реквизиты документов, подтверждающих расходы, в графе 5 указывает суммы затрат.

Расходы подтверждают: кассовые и товарные чеки, товарные накладные, приходные кассовые ордера, транспортные документы (проездные билеты, талоны), другие подобные документы. Сотрудник должен приложить их к отчету, иначе фирма не сможет отразить в налоговой базе расходы и принять к вычету НДС.

Бухгалтеру. Когда бухгалтер получает отчет, то присваивает ему номер и ставит дату приема документа. Также он заполняет отрывную расписку о принятии отчета к проверке. В ней нужно написать ФИО подотчетного лица, реквизиты авансового отчета, сумму выданных денег и количество подтверждающих документов. Заполненную расписку бухгалтер выдает подотчетнику.

Теперь бухгалтер проверяет отчет и заполняет отведенные ему графы. В таблицу отчета об авансе он вписывает:

- сведения об остатке или перерасходе по предыдущему авансу;

- сведения о сумме текущего аванса;

- общую сумму полученных и израсходованных денег;

- сумму остатка либо перерасхода;

- информацию о бухгалтерских счетах, где отражается подотчет.

На оборотной стороне в графе 7 бухгалтер записывает суммы расходов, принятых к учету, в графе 9 – дебет счета (субсчета). Графу 8 бухгалтер заполняет, если сотрудник получал аванс в валюте.

Затем руководитель организации утверждает отчет и заполняет отдельный блок вверху бланка.

***

Чтобы потраченные деньги учесть в расходах или принять к вычету, отчет должен быть заполнен правильно. Затраты подтверждаются чеками, накладными и билетами. Чтобы все шло по плану, можно выдать подотчетным сотрудникам памятки и чек-листы. В них напечатать инструкцию по заполнению отчета и список подтверждающих документов.

📸 Видео

Электронный билет в авансовом отчете. Как электронный билет подтверждает расходыСкачать

Авансовый отчет: от правил заполнения — до сроков предоставления #FactorAcademy#БухгалтерскиесоветыСкачать

Что такое авансовый отчет?Скачать

Учет билетовСкачать

Заполнение авансового отчета в 1С:Бухгалтерия 8.3Скачать

Учёт электронных билетов для командировки в 1ССкачать

Командировочные расходы: билеты на транспорт. Отличия в учете НДС и налога на прибыльСкачать

РЖД обновили внешний вид электронного билета на поезда дальнего следования || Новости 09.07.2020Скачать

Электронные билеты в 1С, сервис Мои задачи, Функциональность, доставка товара курьером, срок оплатыСкачать

нюансы авансовых отчетовСкачать

Упрощенный учет электронных проездных билетов в 1С:Бухгалтерии 8Скачать

Как забронировать Ж/Д билеты на WorkleСкачать

Как оформить командировку в 1С Бухгалтерия 8.3? Пошаговая инструкцияСкачать

Лист ожидания жд билетаСкачать

Как осуществить возврат билетов РЖД?Скачать

Как оформить возврат электронного билета на сайте bilet.railways.kz?Скачать

Электронные авансовые отчеты: в командировку налегкеСкачать

Расходы командированных работников на проезд можно возмещать на основании электронного билетаСкачать