Всем жителям России уже почти два десятка лет предоставлен выбор, где формировать накопительную пенсию – в Пенсионном фонде России (ПФР) или негосударственных пенсионных фондах (НПФ). Если деньги в ПФР, то ими управляет ВЭБ.

РФ или частные управляющие компании, с которыми заключил договор Пенсионный фонд России. А инвестированием средств, размещенных в НПФ, занимаются те частные управляющие компании, с которыми заключил договор НПФ.

Для того чтобы выбрать, кому доверить свои накопления, нужно взвесить все плюсы и минусы каждого типа организации.

- Как формируются пенсионные накопления?

- Куда вкладывают деньги управляющие компании ПФР и НПФ?

- Как защищены средства?

- Как ПФР и НПФ выплачиваютнакопления?

- Как выбрать негосударственный пенсионный фонд?

- Можно ли вернуться в ПФР?

- Что выбрать — НПФ или ПФР?

- Куда можно перевести?

- Сравнительный анализ

- Что выгоднее — ПФР или НПФ Сбербанка?

- Что лучше, НПФ или ПФР: в чем разница, плюсы и минусы

- Структура пенсионных отчислений

- Как определить, что лучше – НПФ или ПФР?

- Преимущества и минусы ПФР

- Плюсы и минусы НПФ

- Что выбрать и как перейти?

- Чем отличается НПФ от ПФР

- Куда можно перевести?

- Сравнительный анализ

- Перевести из НПФ в ПФР

- Что лучше ПФР или НПФ

- Что лучше ПФР или НПФ? Что выбрать?

- Что такое НПФ?

- Что такое ПФР?

- Сходства и различия НПФ и ПФР

- Преимущества НПФ

- Недостатки НПФ

- Преимущества ПФР

- Недостатки ПФР

- Как перейти в НПФ?

- 📸 Видео

Как формируются пенсионные накопления?

Наша пенсия делится на две части – страховую и накопительную.

До 2014 года страховую часть пенсии – 16% от дохода сотрудников – работодатель в обязательном порядке перечислял в ПФР на выплату пенсий нынешним пенсионерам, а еще 6% перечислял на личный счет работника в ПФР, или НПФ.

Эти деньги (6%) до сих пор находятся на индивидуальном лицевом счете гражданина и будут выплачиваться ему после выхода на пенсию. На отчисления в накопительную часть пенсии действует мораторий с 2014 по 2021 год, в этот период все 22% отчислений идут на страховую пенсию.

Подробнее – читайте статью «Заморозка пенсионных накоплений: что это значит?».

Куда вкладывают деньги управляющие компании ПФР и НПФ?

Накопительная пенсия россиян может храниться как в ПФР, так и в НПФ. Основная задача страховщиков – сберечь накопления и обеспечить их доходность на уровне не ниже инфляции (как минимум). Сверхзадача – обеспечить серьезную прибавку к будущей пенсии за счет высокого дохода от инвестирования.

Для этого управляющие компании ПФР и НПФ инвестируют сбережения в различные финансовые инструменты: облигации, государственные ценные бумаги, депозиты и так далее. Важно: сами фонды в настоящий момент не инвестируют пенсионные накопления. Эту работу по договору с ними ведут управляющие компании.

Это называется «доверительное управление».

«Стиль» инвестирования – одно из главных отличий государственного пенсионного фонда от частного. По умолчанию ПФР передает средства в управление государственной управляющей компании (ГУК) ВЭБ.РФ. ГУК ВЭБ.

РФ придерживается консервативной инвестиционной политики, инвестируя только в депозиты, облигации и госбумаги. Возможности НПФ в целом шире: они имеют право до 10% от средств вкладывать в высокорискованные активы (например, акции).

Такие инвестиции сулят большую прибыль, но также могут принести и убытки, если, например, котировки акций пойдут вниз. По этой же причине в рейтингах доходности НПФ могут занимать как первые, так и последние места по доходности: многое зависит от того, угадал ли фонд с выбором высокорискованных активов.

А ГУК ВЭБ.РФ, несмотря на консервативный характер инвестирования, находится, как правило, среди «крепких середняков»: доходности его портфелей превышают инфляцию и результаты ряда НПФ.

Как защищены средства?

В отличие от частных фондов ни ПФР, ни ГУК ВЭБ.РФ не могут лишиться лицензии или обанкротиться. Однако банкротство или отзыв лицензии у НПФ (такое иногда случается) хоть и неприятны, но некритичны, ведь все накопления в системе обязательного пенсионного страхования (ОПС) гарантированы государством.

И если у НПФ отзовут лицензию или он объявит себя банкротом, граждане, которые держали в нем деньги, не лишатся накоплений. Все сбережения застрахованы Агентством по страхованию вкладов (вот тут можно посмотреть список НПФ – участников системы страхования), и в случае проблем у НПФ они будут переведены в ПФР.

Однако инвестиционный доход за последние несколько лет при таком сценарии может быть потерян.

Как ПФР и НПФ выплачиваютнакопления?

В остальном граждане не увидят разницы между хранением денег в ПФР или в НПФ. И в первом, и во втором случае деньги будут выплачиваться после достижения возраста 55 и 60 лет для женщин и мужчин соответственно.

Даже условия наследования пенсии не отличаются. Если гражданину была назначена пожизненная выплата накопительной пенсии, его правопреемники не смогут ее получить.

В остальных случаях пенсионные накопления наследуются по закону вне зависимости от того, хранились они в государственном или частном фонде.

Как выбрать негосударственный пенсионный фонд?

Выбирая негосударственный пенсионный фонд, обратите внимание наисторию, репутацию НПФ и его показатели доходности. В частности, рекомендуемвам проверить:

- наличие лицензии. НПФ не может вести свою деятельность без лицензии, поэтому если у организации, которая представляется НПФ, ее нет – перед вами мошенники. Список лицензированных фондов размещен на сайте Банка России;

- присутствие НПФ в системе гарантирования прав застрахованных лиц. Все фонды, работающие в системе ОПС, обязаны быть участниками этой системы;

- актуальный рейтинг НПФ, который обновляется 2 раза за год. Это позволит оценить риски: наивысший рейтинг (ruAAA) с высокой вероятностью говорит о финансовой стабильности, низкий – о потенциальной неустойчивости. Имейте в виду, что не все НПФ дали согласие рейтинговому агентству на оценку – ряд фондов ее не имеют;

- величина собственных средств (капитала). Чем больше, тем лучше. Такой рэнкинг составляет «Национальное рейтинговое агентство»;

- количество застрахованных лиц и объем средств под управлением. Большое количество клиентов и их денег косвенно говорит о доверии к фонду (но, разумеется, успеха не гарантирует). Посмотреть ТОП-10 НПФ по объему средств под управлением вы можете в разделе «Доходность»;

- доходность за прошлые периоды. Об эффективности работы НПФ можно судить по тому, какой доход он приносит своим участникам. Причем смотреть доходность лучше не за один год, а за несколько. Если на протяжении ряда лет показатели доходности держатся выше инфляции, это хороший знак. Провести сравнение вы можете все в том же разделе «Доходность».

Важно помнить, что ни один игрок- частный или государственный не может гарантировать доходность будущих периодов. И высокие результаты в прошлом не гарантируют успеха в будущем.

Можно ли вернуться в ПФР?

Если доходность в фонде вас все же не устраивает, можно выбрать новый НПФ или вернуться в ПФР. Причем неограниченное количество раз. Однако при переходе от одного страховщика к другому нужно помнить о «правиле пяти лет»: без потерь перевести деньги можно один раз в пятилетку. В противном случае есть риск остаться без инвестиционного дохода.

https://www.youtube.com/watch?v=arX5jNNU_xM

Подробнее – читайте статью «Как избежать потерь при смене страховщика?».

Видео:НПФ или ПФР❓ Кто сделал правильный выборСкачать

Что выбрать — НПФ или ПФР?

После изменения пенсионной реформы, перед каждым гражданином страны возникает вопрос: «Оставить накопления в ПФР или же перейти в один из НПФ?».

Перед тем как совершить подобный выбор, нужно проанализировать работу обеих структур с помощью изучения рейтингов НПФ, отзывов и иных характеристик для принятия правильного решения.

А данный материал поможет в решении поставленного вопроса в форме сравнительного анализа.

Куда можно перевести?

Часть пенсии переводят в такие организации, как:

- Управляющая компания (далее УК);

- Негосударственный пенсионный фонд (далее НПФ);

Кроме того, гражданин имеет право оставить все как есть без перевода средств в вышеуказанных организациях — в данном случае пенсионный капитал останется во Внешэкономбанке (далее ВЭБ), который занимается минимальным сохранением будущего пенсионного капитала.

В настоящий момент накопительная часть заморожена на неопределенный срок! Все отчисления работодателя автоматически переходят на страховую часть пенсии!

Однако какой из вариантов лучше всего применять на практике?

Разберем самые распространенные варианты:

- Оставить в ПРФ. В данном случае не нужно тратить дополнительное время на поиск иной компании, но накопления будут оставаться неизменным, поскольку ВЭБ учитывает лишь ежегодную индексацию, которая не превышает уровня инфляции.

Кроме того, есть такие недостатки, как: нет гарантий в получении накопленных средств при выходе на пенсию, ведь часть средств постоянно сгорает за счет инфляции; накопленные средства не подлежат наследованию конкретному лицу.

- Перевод в НПФ. Такие действия гражданина будут более приемлемыми, поскольку:

- инвестиционная прибыль за отчетный год в среднем составляет до 15% – процент напрямую связан с базовой характеристикой конкретного фонда, например, учитывается рейтинг, доходность, надежность фонда;

- наследование;

Вам может быть интересно как переходить из одного НПФ в другой НПФ?

Однако есть и недостатки в деятельности НПФ такие, как:

- риск расформирования НПФ государством после изменения пенсионной реформы;

- нестабильные процентные ставки, которые не закреплены в договоре.

Поэтому при выборе того или иного НПФ, стоит учитывать важные критерии фонда, в том числе:

- Уровень доходности за последние несколько лет либо за весь период существования того или иного фонда.

- Надежность — заключена в рейтинге организации. Он имеет шкалу из пяти классов: A, B, C, D, E. Самым высоким является класс «А», он делится на дополнительные уровни, например, ААА — это показатель самого высокого уровня надежности фонда. Дальше уровни уменьшают до одной буквы «А», которая обозначает просто высокую надежность НПФ. Подобные уровни касаются и других буквенных значений.

- Наличие лицензии НПФ – хранится на официальном сайте НПФ.

- Финансовая отчетность.

- Количество вкладчиков.

Кроме того, выбирать тот или иной НПФ выгодно, если до пенсии еще больше 10 лет, иначе размер пенсионных накоплений не будет значительно увеличиваться.

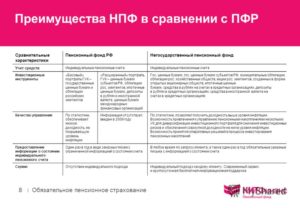

Сравнительный анализ

Для того чтобы было проще провести сравнительный анализ, приводим все положительные и отрицательные характеристики в форме таблицы:

| Положительные характеристики | |

| ПФР | НПФ |

| Надежность (ПФР не может обанкротиться) | Более высокие процентные ставки |

| Денежные накопления не облагаются налогами | Вкладывают активы только в выгодные инвестиции |

| Стабильность инвестиционных показателей | Высокий рейтинг надежности, который может ежегодно изменяться |

| Ответственность государства перед вкладчиками | Наследование |

| Наличие договора ОПС | |

| Соблюдают принцип диверсификации рисков, что способствует сохранности накоплений | |

| Отрицательные стороны | |

| ПФР | НПФ |

| Низкая процентная ставка | При банкротстве вкладчик получает лишь базовую часть накоплений, без начисления процентов |

| Ограничения в сфере инвестирования | Нужно стабильно следить за показателями НПФ |

| Низкий уровень рентабельности | Долгосрочная перспектива |

| Банкротство, отзыв лицензии по усмотрению государства |

По итогу проведенного анализа можно сделать вывод, что НПФ является более выгодным, но одновременно более рискованным направлением по формированию части будущей пенсии. Однако именно НПФ способны значительно увеличить объем вложенных средств.

Приведем пример для сравнения: Анализ вложенного капитала за 20 лет в ПФР с ежегодной доходностью 7% и процветающий НПФ с доходом за год 9 — 12%. Для расчета возьмем сумму 10 000 рублей в год.

Расчет:

- При переводе в НПФ итоговый доход через 20 лет составит 630025 рублей. Для этого НПФ просто увеличивает каждый год сумму 10 000 рублей на 10%.

- При сохранении средств в ПФР итоговая сумма будет равна 438652 рубля (сумма 10000 рублей ежегодно увеличивается на 7%).

Что выгоднее — ПФР или НПФ Сбербанка?

Для примера приведем базовые характеристики ПФР и НПФ Сбербанка, чтобы будущий вкладчик смог легко принять решение в пользу того или иного фонда.

https://www.youtube.com/watch?v=M15eIpWEn1M

И начнем с характеристик ПФР:

- по последним данным, уровень дохода по расширенному портфелю составил 11,54%, а по портфелю государственных бумаг — 11,68%;

- чистая прибыль составляет 14,94 миллиарда рублей;

- на сумму 4,38 триллиона рублей;

- размер резервного фонда — 290 миллиардов;

- функционирует на рынке с 1987 года;

- осуществляет лицензированную деятельность;

- государственные власти являются учредителями банка;

- компания не была замечена в сомнительных сделках за весь период существования.

Тяжелая экономическая ситуация отразилась на доходности ВЭБа, поэтому не стоит ждать высоких показателей в 2017 году!

Ну а теперь перейдем к данным НПФ Сбербанк:

- чистая прибыль составляет 3,9 миллиарда рублей;

- доходность — 13% годовых;

- капитал — 2,7 миллиарда рублей;

- активы — 261,6 миллиарда рублей (возросли в 3 раза в сравнении с прошлым годом);

- резервные средства — 695 миллионов;

- самый высокий рейтинг надежности;

- работают более 20 лет;

- лидер на рынке ОПС среди НПФ;

- доля на рынке среди НПФ — 16%;

- количество застрахованных лиц — 4,2 миллиона человек.

Если Вы стоите перед выбором, какой НПФ надежнее, для более подробной информации смотрите данное видео.

Для того чтобы сделать выбор в пользу ПФР или НПФ, важно знать базовые критерии, на которые стоит обращать внимание. Например, стоит проанализировать рейтинг основных НПФ, уровень надежности и другие важные показатели фондов.

Однако многие граждане страны до сих пор не доверили свои накопления ни одному из фондов. В итоге средства лежат в Вэбе, что, как выяснилось, не очень выгодно.

Поэтому в нашем материале мы проводим сравнительную характеристику, чтобы каждый гражданин мог бы без труда выбрать государственный или негосударственный фонд для сохранения пенсионных накоплений.

Видео:Разница между НПФ и ПФРСкачать

Что лучше, НПФ или ПФР: в чем разница, плюсы и минусы

С каждым годом растет число россиян, предпочитающих держать пенсионные накопления в НПФ.

На начало 2018 года стоимость активов ПФР в рублях составляла 1,8 трл, на счетах НПФ на тот же период находилось 2,4 трл. рублей.

В сентябре 2018 сумма средств клиентов негосударственных ПФ возросла до 3,6 трл. рублей. Кому и куда доверить сбережения – в ПФР или НПФ, необходимо решать каждому будущему пенсионеру.

Структура пенсионных отчислений

Согласно букве закона, пенсия состоит из двух частей: страховой и накопительной, соответственно, 16% и 6% от всей суммы. Страховая составляющая хранится только во Внешэкономбанке (ПФР) и идёт на выплату пенсий тем, кто достиг определенного возраста.

Предполагается, что вторая, накопительная часть, станет объектом инвестирования и будет приносить в будущем прибыль вкладчику.

Помимо этого, любой гражданин может формировать будущую накопительную часть самостоятельно, для чего делать добровольные отчисления в выбранную организацию.

В чем разница страховой и накопительной пенсий, посмотрите на картинке:

Важно! В 2014 году Госдума приняла проект о моратории, или заморозке накопительной пенсии. На сегодняшний день пенсионные отчисления работодателей полностью идут на формирование страховой части пенсии.

Как определить, что лучше – НПФ или ПФР?

И государственный, и частный пенсионный фонд имеют схожие задачи: аккумулировать и управлять вкладами граждан, снижать риски обесценивания денежной массы, обеспечить доходность по вкладам.

На первый взгляд, в чем разница, не совсем очевидна, к тому же у каждой структуры есть свои достоинства и недостатки.

Поэтому у будущих получателей пенсии возникает вопрос – куда доверить свои сбережения?

ПФР или НПФ? Краткий обзор смотрите в видео:

Преимущества и минусы ПФР

Посмотрите сравнительный анализ доходности портфелей ВЭБ за последние годы:

ПФР, или Пенсионный Фонд России, занимается сбором отчислений, выплаченных работодателями, размещением их на счетах, распределением средств. ПФ – государственная структура, реализующая социальную программу по выплате материнского капитала, по соцвыплатам инвалидам и участникам ВОВ, прочим категориям граждан.

https://www.youtube.com/watch?v=mhpDdr07tAY

К преимуществам Пенсионного фонда РФ относятся:

- Безопасность и надёжность. Структура не может стать банкротом, или потерять лицензию.

- Гарантия индексации средств с учётом инфляции путем вложения в государственные облигации. По данным Центробанка, средняя доходность ПФ составляет 7% в год.

- Отсутствие налогообложения накопленных средств.

Главные недостатки системы – низкая доходность по сравнению с НПФ и трудности с наследованием капитала.

Плюсы и минусы НПФ

НПФ – частный фонд, чья деятельность регулируется законодательством, занимающийся социальным обеспечением граждан. Вложенные вкладчиками средства фонд вкладывает в различные инвестиционные проекты и получает доход.

Так как перечень возможных финансовых инструментов высок, прибыль НПФ может быть намного выше, чем у ПФР. Но есть и риск убытков, если вложения окажутся неэффективными.

К преимуществам негосударственных фондов относятся:

- Жёсткий контроль со стороны государства.

- Широкая сеть агентств, обеспечивающая высокий уровень обслуживания.

- Возможность установления долей наследования на договорной основе.

- Накопленную сумму можно получить единовременно при выходе на пенсию.

- Возможность смены одного частного фонда на другой раз в 5 лет.

- Обязательное страхование вкладов. Если у частного фонда отзовут лицензию, накопления перейдут в государственный, без индексации и с потерей накопленных процентов.

- Прозрачность расчетов, наблюдение за суммой пенсионных взносов и начисленных процентов в личном кабинете.

- Высокая сумма вознаграждения.

Какой процент доходности у ПФР и НПФ? Например, НПФ “Алмазная осень” преумножило накопления своих вкладчиков на 11,2% против 8,5 % ВЭБа по итогам 2017 года. На основании этих данных можно понять, где выгоднее хранить пенсионные накопления.

Куда инвестируют средства НПФ, смотрите на картинке:

Основные минусы НПФ:

- Риск банкротства и потери инвестиционного дохода.

- Высокие требования ЦБ к данному сектору экономики, в результате нарушений организация рискует потерять лицензию.

Важно! Выбирая негосударственный ПФ, нужно проверить, входит ли он в реестр фондов-участников.

Что выбрать и как перейти?

По умолчанию, все пенсионные взносы перечисляются в ВЭБ. Если вкладчика все устраивает, его капитал будет хранится в ПФР до выхода на пенсию.

Если же налогоплательщик желает, чтобы его накопительная часть пенсии приносила доходы, ему нужно выйти из категории “молчунов”, и уведомить об этом управляющую компанию, после чего определиться с выбором НПФ. При этом нужно учесть следующие критерии:

- Финансовые показатели: прибыльность, сумму активов, составляющих имущество фонда, прирост накоплений. Нужно обращать внимание, какой процент доходности сохраняется на протяжении 5 последних лет.

- Длительность нахождения на рынке.

- Присутствие крупных акционеров.

- Положительные отзывы в СМИ или отсутствие отрицательных.

- Прозрачность информации и качество сервисного обслуживания, в том числе онлайн.

Об уровне фонда говорит его рейтинг. Самый высокий показатель – класс А, который имеет подкатегории. Фонды, имеющие рейтинг ААА – самые надёжные. Прочие помечаются буквами B, C, D, E.

На картинке – образец заявления о переходе из ПФР в НПФ:

В случае отзыва лицензии у негосударственного фонда, его активы в течение 3 месяцев переводятся в ПФР. Если вкладчики желают сохранить накопленные деньги, их следует перевести в другой НПФ, о чем уведомить подачей заявления. В этом случае сохранится основная часть сбережений, а инвестиционное вознаграждение рассчитывается по результатам реализации активов НПФ.

О том, как перевести накопления в НПФ, читайте в нашей статье ЗДЕСЬ.

Чтобы определить, что лучше ПФР или НПФ Сбербанка, самого крупного НПФ Российской Федерации, и где выгоднее держать пенсионные накопления, рассмотрим таблицу:

| Показатели на 01.01.2018 | ПФР | НПФ Сбербанка |

| Пенсионные накопления, млрд. руб | 1800 | 469,7 |

| Количество участников, млн.человек | 153 | 6,82 |

| Доходность накоплений, % | 8,6 | 8,7 |

| Срок присутствия на рынке | С 1987 | С 1995 года. |

Получается, что у каждой структуры есть свои плюсы и минусы. Решать, где лучше держать пенсионные накопления, придется каждому гражданину России лично самому. Для этого желательно освоить азы финансовой грамоты и следить за рейтингом организаций, от которых зависит будущее.

https://www.youtube.com/watch?v=d_rrxiNyjL0

НПФ за 2017 год представлен в видео:

(2 1,00 из 5)

Загрузка…

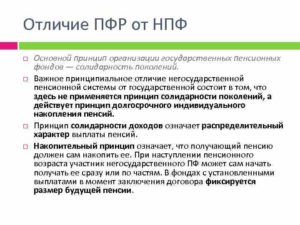

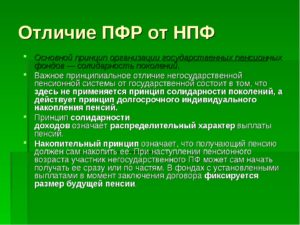

Чем отличается НПФ от ПФР

В России существует два вида пенсионных фондов – государственный и негосударственный. Их отличительные особенности заключаются в том, что государственный пенсионный фонд подчиняется только государству, а негосударственный является одной из частных организаций.

Также следует отметить, что ПФР в отличие от НПФ входит в бюджетную систему страны. Ни один негосударственный фонд не может быть в нее включен. Эти два отличия являются основными при разграничении этих двух структур и являются решающими при выборе того или иного фонда.

Но на этом отличия не заканчиваются. Вторым разграничением служат поставленные цели и задачи, а также путь, который необходимо до них пройти. У НПФ и ПФР есть общая задача – накапливать пенсионные вложения для дальнейшего их увеличения и выплаты гражданам по выходу на пенсию. Но негосударственные организации могут заниматься и другими задачами, которые не стоят перед государственным фондом.

Третьей отличительной особенностью служат учредители организаций. У государственного пенсионного фонда учредителем является Государственная управляющая компания, и все инвестиции проходят исключительно благодаря ей. НПФ в свою очередь может взаимодействовать с одной управляющей компанией или же выбрать несколько.

Это существенно сокращает риски при инвестировании и позволяет выбрать выгодную стратегию действий. Тот, кто будет учредителем, в большей степени является определяющим фактором для граждан, решивших выбрать НПФ. Ведь именно он в дальнейшем будет формировать пособия для выплат.

Данные факторы определяют доходность обеих фондов, и в долгосрочной перспективе показывает, что именно в НПФ она выше.

Куда можно перевести?

Выбор вариантов, куда можно перевести свою пенсию, достаточно велик. Но из всего это многообразия следует отметить два наиболее популярных варианта, которые сейчас используют граждане для перевода. К этим двум вариантам относятся:

- Негосударственный пенсионный фонд – чаще всего образовывается на уже имеющейся базе от банковского учреждения или кредитной организации. Их деятельность полностью регламентирована законодательством РФ, в частности Федеральный закон имеющий номер 75-ФЗ с последними изменениями, внесенными в декабре 2015 года.

- Управляющая компания – ее деятельность заключается в управлении активами, вкладами и имуществом, которое они получают от своих клиентов. Их деятельность также закреплена на законодательном уровне РФ и осуществляется в соответствии с Федеральным законом, имеющим номер 156-ФЗ, который также, как и предыдущий претерпел серьезные изменения в декабре 2015 года.

Среди данных организаций имеется одно отличие заключающиеся в том, как будет заключен договор страхования пенсий граждан.

В негосударственном фонде заключение договора является обязательной процедурой, а в управляющей компании этого делать не нужно.

Ей всего лишь необходимо чтобы гражданин направил заявление в государственный пенсионный фонд заявление, в котором просит переводить накопительную часть пенсии на счет управляющей компании.

В организациях, представленных выше (УК и НПФ) действуют программы, которые обеспечивают вклады клиентов в виде накопительной части процентными ставками.

Среди Управляющих компаний есть и те, что являются одними из самых надежных. К ним можно отнести Государственную управляющую компанию (сокращенно ГУК) – “Внешэкономбанк”.

Каждый гражданин вправе не переводить свои средства в Управляющую компанию или НПФ. В такой ситуации все денежные средства будут находиться во Внешэкономбанке, который будет сохранять для будущих пенсионных выплат минимальный капитал.

В данный момент накопительная часть пенсий была заморожена на неизвестный срок. Поэтому все отчисления производимые работодателям будут переходить в автоматическом режиме на страховую часть пенсии.

https://www.youtube.com/watch?v=DJvia7AxF3c

Большинство людей предпочитают два возможных варианта. Первый из них это оставить свои накопления в ПНФ и ничего не менять. В такой ситуации гражданам не придется затрачивать дополнительное время на выбор негосударственного фонда и оформление документов в него.

Однако его накопления, происходящие в ПНФ, не будут изменяться. Все дело в том, что ВЭБ учитывает только индексацию, а она в свою очередь не превышает инфляцию.

Также минусом у такого варианта является невозможность оставления в наследство накопленные средства определенному лицу, а часть этих средств с каждым годом будет уменьшаться в связи с инфляцией.

Вторым вариантом является переход в негосударственный фонд. Такое решение гражданина считается более правильным т.к. в такой ситуации имеется прибыль за каждый год до 15%. Она напрямую зависит от негосударственного фонда и его основных характеристик.

Также еще одним преимуществом такого способа является возможность наследства своих накоплений.

Однако среди преимуществ есть и недостатки, к которым относятся возможные риски закрытия организации в связи с проведением реформ, которых в последнее время прошло достаточно много и постоянно нестабильный процент, который никак не закрепляется в договоре.

Поэтому при выборе НПФ следует внимательно изучать его основные показатели и отзывы действующих клиентов. Также задуматься о переходе в негосударственный фонд следует заранее т.к. в противном случае размер накоплений будет незначительным.

Сравнительный анализ

Для того чтобы сравнить ПФР и НПФ следует рассмотреть какими положительными и отрицательными сторонами обладают две эти организации.

Положительные стороны НПФ:

- вся деятельность НПФ основана на законодательстве РФ и за данными организациями происходит постоянный контроль (самый строгий среди всех некоммерческих организаций)

- большое количество организаций и их филиалов по всей России, что не затруднит поиск интересующего фонда

- все компании представляют свои “инструменты” для заработка, а также список УК

- все договоренности НПФ и клиента прописываются в договоре, благодаря чему компании не удастся провести какие-либо махинации с гражданином и его денежными средствами

- для того чтобы осуществлять свою деятельность НПФ обязательно получает лицензию, без наличия которой он не может производить свою работу

- почти во всех НПФ существует возможность дистанционного контроля над своими сбережениями благодаря услуге Личный кабинет

- возможность получать выплаты ежемесячно или всю сумму сразу

При наличии множества преимуществ НПФ обладает также и недостатками:

- существенно большие риски т.к. фонд может выбрать стратегию, реализуя которую он потеряет денежные средства

- в связи с большой распространенностью НПФ центральный банк начал активную борьбу с ними. В этой связи производится множество проверок и при обнаружении даже незначительного нарушения у организации отнимается лицензия. Все накопления в такой ситуации переходят в ПФР, а весь накопленный доход при этом утрачивается

- частая смена НПФ ведет к возможной потери всего дохода. Чтобы этого избежать рекомендуется менять негосударственный фонд не чаще одного раза в 5 лет

Теперь рассмотрим основные преимущества ПФР перед НПФ:

- ПФР является государственной структурой и находится под постоянным контролем и в ведомстве государства

- в государственном фонде часто происходит реализация государственных программ

- в ПФР на его счетах может одновременно находится накопительная и страховая пенсия

- Государственный фонд всеми силами пытается защищать накопления граждан от инфляции

Также, как и у НПФ у Государственного пенсионного фонда имеются недостатки:

- неэффективная работа всего фонда т.к. организация выбирает самые малоприбыльные “инструменты” для заработка

- если клиент не успел воспользоваться своими накоплениями (по причине смерти), то всего его сбережения остаются в казне государства

- клиент не заключает с фондом никаких договоров

- Государственный фонд может проводить какие-либо изменения или реформы при этом, не спрашивая согласия у своих клиентов

Просмотрев все преимущества и недостатки этих двух организаций, каждый гражданин может сделать определенные выводы и выбрать тот фонд, который подходит именно для него.

Перевести из НПФ в ПФР

Переводы между НПФ или из Негосударственного фонда в ПФР согласно законодательству, разрешены не чаще одного раза в год.

Процедура перехода достаточно простая, все, что необходимо сделать — это выбрать Управляющую компания, которая в последующем будет заниматься инвестициями ваших средств, а также определиться с инвестиционным профилем предлагаемым компанией. Список компаний и профили предоставлены на официальном сайте государственного фонда.

https://www.youtube.com/watch?v=CjfP5N4P1Bk

Следующий шаг заключается в написании заявления о переходе их НПФ в ПФР. Образец заявления можно также скачать с официального сайта или обратиться в одно из отделений. ПФР принимает обращения, как в электронном виде, так и при личном обращении в организацию. Одновременно с этими процедурами гражданин может обратиться в НПФ и оповестить его о желании перехода в ПФР.

Подавать заявление в ПФР необходимо не позднее 31 декабря текущего года. При досрочном переходе перевод в ПФР будет осуществлен в начале следующего года после подачи заявления. Обычный переход происходит по истечению пяти лет с момента подачи заявления.

Из НПФ в ПФР средства передаются не позднее 31 марта, а ПФР в свою очередь передает эти средства в Управляющую компанию не позднее месяца.

В Федеральном законе номер 75-ФЗ существуют и иные основания, при которых НПФ обязано перевести все накопления в государственный фонд (уход из жизни, судебное решение, отзыв лицензии у НПФ и другие).

Что лучше ПФР или НПФ

Вопрос о том, что выбрать ПФР или НПФ должен решать каждый гражданин лично для себя. Выше были рассмотрены все достоинства и недостатки государственного и негосударственного фонда пенсионного страхования.

При выборе также стоит учитывать и собственные приоритеты. Решая получить большую доходность, лучшим решением будет выбор НПФ, а при желании практичности и надежности организации следует остановить свой выбор на ПФР.

Подводя итог можно сделать вывод, что задуматься о выборе ПФР или НПФ следует заранее. Не следует оставлять все как есть и думать, что пенсия еще не скоро и есть много времени, чтобы принять решение.

Видео:Зачем нужны одновременно НПФ и ПФР? В чем между ними разница?Скачать

Что лучше ПФР или НПФ? Что выбрать?

Изменения в пенсионной сфере заставили многих рядовых граждан пересмотреть свое отношение к пенсии.

Обычная пенсия настолько мала, что ее хватает только на еду и бытовые услуги, поэтому многие уже сейчас задумываются о пенсионных накоплениях. Обслуживанием пенсионеров и расчетом их пенсий традиционно занимается Пенсионный Фонд.

Однако, в последнее время на слуху многих находятся негосударственные пенсионные фонды или НПФ. Рассмотрим подробнее что это и для чего они нужны?

Что такое НПФ?

Это некоммерческая организация с особой правовой формой. Она занимается социальным обеспечением населения. Первые НПФ зародились в 90-х годах после появления указа №1077 от 16 сентября 1992 года. После принятия ФЗ №75, деятельность НПФ бурно развернулась и на текущий момент в России официально работают более 130 таких организаций. В частности, НПФ:

- Занимаются негосударственным пенсионным обеспечением участников фонда в соответствии с договорами.

- Выступают страховщиками по обязательному пенсионному страхованию.

Работа НПФ схожа с работой обычного ПФ и также регламентируется законодательством и нормативными актами. НПФ также собирает на своих счетах пенсионные накопления, инвестирует их, занимается выплатой накопительной части пенсии.

Что такое ПФР?

Этот государственный фонд России, который занимается аккумулированием, управлением и выплатой пенсионных накоплений. В частности ПФР:

- Занимается расчетом, начислением и выплатой пенсий.

- Ведет учет страховой обязательной части пенсии.

- Реализует соцвыплаты таким категориям граждан, как инвалиды ,участники ВОВ и иных военных действий, героям ССР/РФ и проч.

- Собирает отчисления от работодателей

- Выплачивает средства маткапитала.

- Регулирует пенсионную систему страны.

- Реализует госпрограммы, например, софинансирование пенсионных накоплений.

- Ведет персонифицированные лицевые счета застрахованных лиц.

По умолчанию все страховые взносы на страховую и накопительную части пенсии идут в ПФ. Ставка взноса составляет 22%, из которых 16% — это накопительная часть, а 6% — это страховая часть.

Сходства и различия НПФ и ПФР

Это две разные структуры с примерно одинаковым принципом работы. ПФ – это государственная устоявшаяся структура, занимающаяся оборотом, накоплением и перераспределением пенсионных средств. Отчисления на будущую пенсию идут со взносов работодателей.

В последние годы застрахованные по обязательному пенсионному страхованию получали письма с выпиской с лицевых пенсионных счетов. В них также видно, что помимо собственных отчислений ПФ также индексирует накопления, защищая их от инфляции и обесценения.

Для индексации ПФР вкладывает накопления в различные инструменты, правда, этот список ограничен. В основном это гособлигации.

https://www.youtube.com/watch?v=ThNpliPJ3po

НПФ занимаются аккумулированием накопительной части пенсии (страховая часть может копиться только в ПФ). Ежегодно накопления пользователей пополняются за счет дохода НПФ. Доход негосударственный фонд также получает за счет инвестирования.

Поскольку что перечень инструментов инвестирования здесь более широкий, НПФ может получать более высокую прибыль по сравнению с ПФРом.

Однако, за счет этого НПФ может и «прогореть», если выбранные инструменты окажутся неэффективными или убыточными.

Таким образом, можно выбрать НПФ или ПФР для накопления своей будущей пенсии.

Преимущества НПФ

- Более эффективное управление пенсионными накоплениями.

- Деятельность строго регламентирована законодательством, а также проводится жесткий контроль на постоянной основе. Ни у одной некоммерческой организации нет такого строгого контроля, как у НПФ.

- Получать консультации и заключаться договоры с НПФ можно по месту жительства в офисе фонда или у представителей.

НПФ активно нанимают агентов, которые занимаются поиском и привлечением клиентов за определенную плату.

- Установлен список инвестиционных инструментов для получения дохода, а также список управляющих компаний.

- Отношения клиента и НПФ скреплены договором, где прописываются права и обязанности сторон, наследники и доли распределения.

- Можно переходить из одного НПФ в другой не чаще, чем раз в 5 лет. Это позволяет заработать более высокую доходность. и НПФ по доходности, надежности можно найти на интернет-ресурсах.

- Деятельность НПФ лицензируется. Без получения лицензии и проверки со стороны контролирующих органов (ЦБ и ФСФР) фонд не будет иметь права привлекать страховые отчисления и работать с ними.

- Средства на счетах НПФ подлежат обязательному страхованию. Если у НПФ будет отозвана лицензия, то все накопления клиента перейдут обратно на счет в ПФР.

- Суммы накопления и процесс инвестирования можно наблюдать в личном кабинете на сайте госуслуги.

- Накопительную часть пенсии из НПФ можно получить одной суммой при выходе на пенсию, а также она будет наследоваться, если клиент не доживает до пенсии.

Недостатки НПФ

- Не всегда эффективное управление накоплениями. Фонд может выбирать рисковую стратегию вложения и уйти «в минус».

- В последнее время ЦБ проводит «зачистку» этого финансового сектора, как и в случае с банками.

Он отзывает лицензии, если выявляются нарушения. Накопления клиентов переходят обратно в ПФР, но без дополнительного дохода.

- При частой смене НПФ можно потерять доходность.

В результате этого накопления не будут проиндексированы и обесценятся.

Преимущества ПФР

- Это государственная структура, находящаяся в ведомстве государства и под его тотальным контролем.

- На пенсионных счетах ПФР могут храниться и страховая и накопительная части пенсии.

- ПФР по мере возможности индексирует накопления, защищая от инфляции.

- Фонд реализует госпрограммы, например, софинансирование.

Недостатки ПФР

- Неэффективное управление накопления. Фонд использует низкодоходные инструменты.

- При недожитии клиента все накопления уходят в пользу государства.

- ПФР может проводить реформы или менять структуру учета пенсии без согласия участников.

- У клиентов нет договорных отношений с ПФ.

Как перейти в НПФ?

Заключить договор с НПФ можно в офисе фонда или у его представителей, которые работают от имени фонда по регионам и населенным пунктам. При выборе фонда стоит обратить внимание на:

- Объем привлеченных накоплений (информация находится в общем доступе в отчетности фонда).

- Эффективность управления. Доходность за последние несколько лет также публикуется в различных источниках и рейтингах.

- и надежности. Их предоставляют различные рейтинговые агентства.

Для заключения договора лучше обратиться к представителям фонда. Например, НПФ Сбербанка представляет Сбербанк. Во всех отделениях можно перевести свои накопления в данный НПФ.

Для этого потребуется паспорт и СНИСЛ. Банк самостоятельно отправляет все сведения в ПФР и течение пары месяцев накопительная часть пенсии переводится на счет НПФ.

Отследить этого можно в личном кабинете на сайте госуслуг.

📸 Видео

Перевод ПЕНСИОННЫХ НАКОПЛЕНИЙ через ГОСУСЛУГИ (ПФР)//Выбор управляющей компанииСкачать

НПФ или ПФР: с кем старость достойнее?Скачать

Что выбрать: НПФ или ПФР?Скачать

Почему деньги в НПФ пропадут? / Негосударственные пенсионные фонды в РоссииСкачать

Как вернуться из НПФ в ПФР?Скачать

Негосударственный пенсионный фонд. Как перейти из одного в другой?Скачать

Как узнать, в каком НПФ или ПФР вы состоите?Скачать

Негосударственные пенсионные фондыСкачать

Какую доходность показал Сбер НПФ? Куда инвестирует накопления НПФ? Сравнил свою доходность и НПФ.Скачать

Как узнать размер будущей пенсии, посмотреть пенсионные накопления, стаж и баллы в Сбербанк ОнлайнСкачать

Рассказываем про негосударственные пенсионные фондыСкачать

НПФ и ПФР, что выбрать?Скачать

Негосударственный пенсионный фонд (НПФ)Скачать

Какие виды пенсий существуют в России?Скачать

НПФ или ПФР?Скачать

Доходность НПФ с 2011 по 2021 год. Какой НПФ самый доходный? Плюсы и минусы пенсионных фондовСкачать

КОГДА И КАК выгодно забрать накопительную пенсиюСкачать