Когда я прочитала письмо бизнесмена (ниже), у меня возникло ощущение, что банки уж слишком много на себя берут и слишком много хотят… Слушайте, с такими темпами в скором времени они будут залезать в постель к клиентам.

В прямом смысле этого слова. «А что они делают по ночам? Пусть предоставят фото и видео отчет! В борьбе с террористами все средства хороши. И мы хотим знать все. Тем более «постельная отчетность» предусмотрена нашими правилами внутреннего контроля».

Итак, то самое письмо.

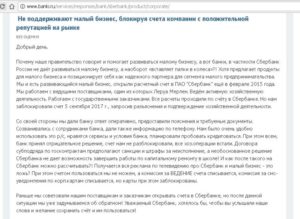

«Сегодня утром мне поступило сообщение, что мой расчетный счет в банке заблокирован, требуется предоставить кучу документов, а для выяснения «звоните менеджеру». Я позвонил менеджеру, и он ответил, что согласно №115-ФЗ, они проводят проверку… В ком из моих контрагентов они сомневаются, и на основании какого каприза мне заблокировали счет, я не понял.

Получается следующее. Я доверяю свои деньги банку, и он должен по моему распоряжению (платежке) совершать переводы, за которые он тоже берет деньги.

Если я правильно понимаю, то я плачу за то, чтобы меня имели, когда захочется.

Без объяснения, просто показалось… Для меня очень важно выполнять договоренности, и я не понимаю, как сейчас можно работать и выполнять своевременно свои обещания, когда есть неадекватный, но обязательный посредник.

После нескольких звонков в банки выяснилось, что они тоже не могут гарантировать похожие выпады. Т.е., чтобы выполнять своевременно свои договоренности, необходимо возить деньги в мешках и использовать бартер.

У меня «белая» компания, оплачиваются все налоги, и, тем не менее, я не понимаю, что делать в похожих ситуациях. Такое ощущение, что тот, кто принимает законы, хочет разрушить то доверие, которое еще есть между людьми. Как можно доверять человеку (компании), который не выполняет своих обещаний.

Если есть какой-нибудь совет в данной ситуации, буду благодарен». А вот то самое сообщение из банка.

Кстати, такие письма с требованиями стали обыденным явлением. Но прежде, чем перейти к решениям, сначала статистика. Мы решили проверить, сколько «террористов» среди наших читателей и провели опрос (с 1 по 31 августа). Знаете, а мы и не думали… Впрочем, вот цифры.

Нашлись и другие варианты ответов среди подозреваемых в №115-ФЗ.

- Реакция судов на «террористов»

- Ситуация №1: «Переведем сомнительные деньги, но оставим себе 10-20%»

- Ситуация №2: «Ограничим доступ к интернет-банку без запроса документов»

- Ситуация №3: «Террорист» – это тот, кто с переводит деньги между своими счетами»

- Ситуация №4: «Не разблокируем расчетный счет/возьмем комиссию/откажем в банковском обслуживании за неполный комплект документов, либо за противоречивые сведения»

- Ответ в банк по 115 ФЗ, что делать при блокировке счета (для юр.лиц)

- Итак, какие же документы представить в банк по запросу 115 ФЗ

- Что происходит в банке с Вашими документами

- Сотрудникам подразделения комплайнс банка могут казаться подозрительными следующие соотношения:

- Если после рассмотрения документов счет не разблокирован, то какие возможны варианты дальнейшего развития ситуации

- Образец письма в банк о разблокировке счета по 115 фз

- Как разблокировать счет через суд. Банки могут проиграть даже «обнальщикам»

- Блокировка счета банком по 115-ФЗ. Что делать? 5 советов для бизнеса

- 115-ФЗ: какие документы банк может запрашивать у клиентов на законных основаниях

- Что делать при блокировке счёта или карты по 115-ФЗ — Финансы на vc.ru

- Виды блокировок

- Основные причины блокировок в отношении физических лиц

- Сроки блокировки

- Как банк уведомляет вас о блокировке счета

- Алгоритм ваших действий при блокировке

- Как это работает на практике

- Типичные ошибки, которые не стоит совершать

- 💡 Видео

Реакция судов на «террористов»

Как суды реагируют на «террористов», и при каких раскладах бизнесмены оказываются вовсе не теми, за кого их приняли банки.

Мое первое впечатление от судебных историй «банки VS бизнес». Обнаглели. №115-ФЗ, многочисленные инструкции, рекомендации и письма ЦБ РФ – прекрасное поле для «творчества» и легкой наживы.

Парочка подозрительных признаков, аховая комиссия, точнее спецпредложение по выводу бабла для «террориста» или по условию хранения «отмытых средств»… Такая нехитрая схема по обогащению.

Неосновательному обогащению…

Например, в Постановлении АС Московского округа от 13.08.2018 года по делу №А40-192833/2017 банк «неосновательно обогатился» на 21,8 млн рублей. Как было дело? Разберем по полочкам порядок действий бизнесмена.

Сначала банк отказал в проведении операций по дистанционному доступу и потребовал приносить документы только на бумажных носителях. А спустя месяц заблокировал счет, без объяснения причин. Бизнесмен в шоке.

Обратился к менеджеру банка: «Почему???» Тот сослался на №115-ФЗ и на службу Росфинмониторинга: «Это по ее указанию мы были вынуждены заблокировать ваш счет».

Бизнесмен привез тонну подтверждающих документов и пояснений, что он не «террорист». Результата «0»…

Что делать дальше, раз банк игнорирует и отмалчивается? Писать претензию о незамедлительной отмене блокировки, либо предоставить письменный ответ с обоснованием причин невозможности снятии блокировки, а также указанием дополнительных документов. Написал.

https://www.youtube.com/watch?v=AN4zBLINcmY

Ждал ответа месяц… Получил размазанные ссылки на №115-ФЗ без конкретики и ответа на вопрос «почему»… А счет по-прежнему в «заморозке». Бизнесмен повторно направил претензию. Банк не отреагировал.

Спустя еще месяц было принято решение о смене банка. Направил платежное поручение для пополнения расчетного счета в новом банке. А банку-блокировщику все также было похер…

Как вы думаете, что произошло спустя еще один месяц? Банк все-таки очухался и… списал комиссию 10% (21,8 млн) за непредставление документов в рамках №115-ФЗ. Остатки средств лежали мертвым грузом на проклятом счету. И снова в адрес банка полетела очередная претензия. Наверное, уже матерная… Какая к черту комиссия? Где деньги? А банк по-прежнему играл в молчанку …

Бизнесмен обратился в суд и выиграл: «истцом был предоставлен весь объем документов по запросу банка, который, в свою очередь, не затребовал у истца иных документов, идентифицирующих сделки (пункт 2 статьи 7 Закона № 115-ФЗ), основания для признания операций сомнительными у банка отсутствовали, действия банка по удержанию комиссии за не предоставление информации (полного комплекта документов) неправомерны».

А теперь разберем ситуации детально, на примере других судебных решений.

Ситуация №1: «Переведем сомнительные деньги, но оставим себе 10-20%»

Вышеописанный порядок действий. А логика проста и отдает бредятиной: «Ты отмываешь доходы преступным путем и смахиваешь на террорюгу, но так уж и быть, мы переведем твое преступное баблишко в другой банк.

Только отстегни нам 10-20% от суммы». Иногда банки даже не ставят в известность про «особый» тариф. Умалчивают… Либо прописывают мелким шрифтом в договоре банковского обслуживания. Поэтому внимательно читайте договор.

Что думают суды?

- Если банк не уведомил клиента о специальных тарифах, не указал, какие именно операции он счел подозрительными, и не сделал запрос о предоставлении пояснений и документов, тогда действия банка по взиманию комиссии незаконны: Постановление АС Московского округа от 24.08.2018 года по делу №А40-201153/17. Только вчитайтесь в эти строки: «Судом сделан вывод, что, списывая спорные денежные средства, Банк незаконно присвоил себе функции государственного органа и установил плату, не предусмотренную законом и договором в виде «заградительного тарифа» за проведение банковских операций без предоставления документов, что противоречит смыслу Федерального закона№ 115-ФЗ «О противодействии легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма».

- Повышенные комиссии – не являются формой контроля, даже если это предусмотрено договором: Постановление АС Дальневосточного округа №Ф03-3404/2018 от 27.08.2018 года по делу №А73-18762/2017. Предприимчивый банк, конечно же, в борьбе с терроризмом, прописал в договоре индивидуальные условия для подозрительных клиентов: комиссию в размере 12% при закрытии счета. Суд поставил банк на место, а бизнесмен вернул свои честно заработанные деньги: «Закон №115-ФЗ, равно как и иные федеральные законы, не содержит норм, позволяющих кредитным организациям в качестве мер противодействия легализации доходов, полученных преступным путем, устанавливать специальное комиссионное вознаграждение в повышенном размере. Взыскание комиссии за совершение операций с денежными средствами, связанных с легализацией (отмыванием) доходов, полученных преступным путем, и финансированием терроризма, формой контроля не является».

Ситуация №2: «Ограничим доступ к интернет-банку без запроса документов»

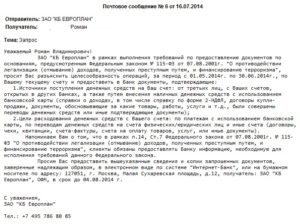

Звонит сотрудник банка и говорит: «У нас есть основания заблокировать ваш счет по №115-ФЗ. Предоставьте нам документы, подтверждающие легальность операции».

Или говорит вам то же самое, когда вы пришли в банк. Как вы поступите: побежите собирать бумаги или проигнорируете требование? Требование банка в такой форме противоречит законодательству.

Банк обязан запрашивать документы следующими способами:

- «путем вручения Клиенту либо его Представителю запроса, оформленного на бумажном носителе, заверенного подписью Уполномоченного лица и печатью Банка (филиала), содержащего перечень необходимых документов и срок, в течение которого документы должны быть представлены в Банк;

- путем направления Клиенту аналогичного запроса по электронным каналам связи (в случае, если форма договорных отношений с клиентом предполагает обмен электронными сообщениями)» (п. 8.2.2. «Типовых правил внутреннего контроля кредитной организации», утв. Положением Банка России от 2 марта 2012 года №375-П)

Похожая ситуация произошла и в Постановлении АС Московского округа от 13.08.2018 года по делу №А40-227570/2017. Конечно же, бизнесмен выиграл: телефонный запрос – это не запрос. Поэтому действия банка по ограничению доступа к интернет-банку незаконны.

Ситуация №3: «Террорист» – это тот, кто с переводит деньги между своими счетами»

Банк «А» предложил вам более привлекательные условия обслуживания, чем банк «Б». И вы решили открыть расчетный счет в банке «А». Уведомили банк «Б» о расторжении договора и переводе денег на новый расчетный счет. Кто вы после этого? Конечно, же «террорист».

Обоснуй «для чего – зачем – как» и принеси чемодан документов. И вообще, как ты мог так поступить, скотина! Либо, ваша компания, у которой счет в банке «А», переводит вам деньги на ваш счет «физика» в том же банке. Либо у вашей компании 2 расчетных счета в разных банках.

Однозначно, присутствуют «террористические» нотки…

Во всех описанных случаях присутствует риск блокировки, если вы не обоснуете экономический смысл операций и не предоставите подтверждающие бумаги. Хотя, банк может найти 1000 и 1 причину все равно занести вас в ряды опасных клиентов… Остается только суд. И суды поддерживают бизнесменов.

Например, в Постановлении АС Северо-Западного округа от 13.06.

2018 года по делу №А56-51915/2017 суд указал: «Поскольку согласно представленным в дело доказательствам Общество разъяснило Банку экономический смысл осуществляемой операции и предоставило подтверждающие документы, отказ в осуществлении спорной операции по основаниям пункта 11 статьи 7 Закона № 115-ФЗ в отсутствие доказательств соблюдения Банком требований пунктов 2, 3 статьи 7 Закона № 115-ФЗ суды правомерно признали незаконным и необоснованным». Аналогичная ситуация произошла и в Постановлении АС Московского округа от 25.07.2018 года по делу № А40-173510/2017.

Бывший сотрудник одного из крупных банков

Я работала в крупном банке на территории России более 4 лет на должности менеджера VIP-клиентов, и за это время насмотрелась всякого (я имею в виду негативные ситуации с клиентами).

Но самые сложные ситуации – это именно блокировки счетов физических лиц, занимавшихся предпринимательской деятельностью. Их не спасало даже то, что у них были открыты пакеты услуг для привилегированных клиентов, которые позволяли им снимать с их счетов и карт миллионные суммы.

НО!!! Как только по их картам начинались движения денежных средств даже в пределах лимита, их счета немедленно блокировались! Естественно, возникает вопрос, а зачем тогда банки разрешают открывать клиентам платиновые карты для крупных сумм, если эти карты и счета немедленно блокируются? А затем клиенты месяцами не могут «вытащить» свои деньги со счетов, т.к. для этого нужно разрешение от службы Росфинмониторинга! Служба финансового мониторинга требует подтверждающие документы о финансовой деятельности клиента, клиент их предоставляет… Но самое печальное, что счета так и остаются замороженными.

https://www.youtube.com/watch?v=iLUOlVX60XA

Это замкнутый круг… Если ты туда попал, то оттуда уже не выбраться.

На моей практике еще ни одному клиенту не разблокировали счет и ни одного клиента не исключали из так называемого «СТОП-ЛИСТА», кроме одного человека: знакомого управляющего банка (для таких «друзей» лазейки еще остались). Не удивительно, что банк потерял много значимых клиентов, но действительность на сегодняшний день такая, какая есть…

Ситуация №4: «Не разблокируем расчетный счет/возьмем комиссию/откажем в банковском обслуживании за неполный комплект документов, либо за противоречивые сведения»

Если документы действительно – фальшивки, содержат грубые нарушения в оформлении, а также не отражают в полном объеме суть операций, тогда вам точно откажут в обслуживании. Как и произошло в Постановлении АС Центрального округа от 01.08.2018 года по делу №А36-14507/2017.

Банк провел исследование не только документов, но и деятельности сотрудников клиента. Генеральный директор находится в отпуске по уходу за ребенком, но документы подписывал. Разве такое возможно? Нет, если отсутствует соответствующее заявление. Ведь, согласно ст.

256 ТК РФ, во время нахождения в отпуске по уходу за ребенком женщина может работать на условиях неполного рабочего времени или на дому только по заявлению.

И в документах бардак: договоры на оказание информационно-консультационных услуг без приложений, тождественные договоры займа с «физиками» нетождественного содержания: разные условия и реквизиты, измененные даты. К тому же, компания не платила налоги и страховые взносы.

Банк отказал в обслуживании и расторг договор.

Суд согласился: «Перевод денежных средств между своими счетами для последующего перечисления денежных средств на счета физических лиц, выдача займов физическим лицам, отсутствие доказательств возврата заемщиками денежных средств в предусмотренный срок, непредставление запрошенной информации, документов, подтверждающих уплату НДФЛ, страховых взносов, налогов, представление документов, содержащих противоречивые сведения, свидетельствует о том, что операции клиента подпадают под признаки, подтверждающие возможное осуществление легализации (отмывания) доходов, полученных преступным путем…».

И комиссию «сдерут» за противоречивые документы, если в договоре были прописаны специальные тарифы и условия по закрытию расчетного счета. А еще в запросах на предоставление документов не забудут сослаться на соответствующий пункт договора: Постановление АС Московского округа от 17.07.2018 года по делу № А40-126172/2017.

Видео:115-ФЗ, отмывание преступных денег, блокировка счетов в банках!Скачать

Ответ в банк по 115 ФЗ, что делать при блокировке счета (для юр.лиц)

Итак, Ваша компания столкнулась с такой неприятной ситуацией как блокировка счета по 115-ФЗ, на основании которого банк просит предоставить документы и пояснения по той или иной операции.

Когда вы начинаете готовить ответ и взаимодействовать с банком по решению данной проблемы, прежде всего Вам необходимо:

1. Проанализировать список запрашиваемых документов и подготовить документы, согласно списка.

Уже на этом этапе решения проблемы – желательно понимать, что вы хотите получить от банка – закрыть р/с и перевести деньги в другой банк, либо продолжать сотрудничать с этим банком, максимально приложив усилия для разблокировки счета.

Итак, какие же документы представить в банк по запросу 115 ФЗ

Скорее всего, часть из запрашиваемых банком документов у Вас будет отсутствовать. Некоторые контрагенты достаточно небрежно относятся к возврату первички, особенно это касается торгующих организаций, осуществляющих отправку товаров в регионы. В таком случае, необходимо предоставить в банк хотя бы распечатанный скан подписанного документа.

https://www.youtube.com/watch?v=c-gsYDluOYI

Другой причиной отсутствия у Вас запрашиваемых документов – будет то, что требуемый список, специально под Вашу компанию никто не готовит. В банке есть общий перечень документов, и банки запрашивают все подряд.

В любом случае, даже если документа у Вас быть не может (например протоколы собрания учредителей, при единственном участнике в ООО) – нужно указать причину отсутствия данного документа.

Более подробно про то, какие документы запрашивает банк по 115 ФЗ можно прочитать здесь.

Подготовка документов – ответственная задача, т.к. уже на этом этапе проблема может быть решена.

РАЗБЛОКИРОВКА СЧЕТА

Евгений Ковалев

управляющий партнер Разблокировка счета – законное и легальное мероприятие.

У Вас нет обязанности закрывать счет и расторгать действие договора расчетно-кассового обслуживания с банком лишь на том основании, что банк предположил, что вы занимаетесь чем-то нелегальным и противозаконным.

Ведь реально вы же не занимаетесь легализацией (отмыванием) доходов, полученных преступным путем, и не финансируете терроризм ?

2. Имеющиеся в наличии документы, вместе с пояснением о том, какие документы из требуемого перечня отсутствуют и почему, необходимо предоставить в банк.

Также нужно составить перечень передаваемых документов, на втором экземпляре которого обязательно требуйте поставить отметку банка о принятии этих документов.

Что происходит в банке с Вашими документами

Банк разблокирует счет

Банк сочтет объем и полноту представленных Вами документов достаточными для выполнения требований 115 ФЗ, разблокирует счет и возобновит расчетно-кассовое обслуживание

Банк откажет клиенту в разблокировке счета по 115 ФЗ

Банк сочтет документы недостаточными, а представленные Вами пояснения в банк неубедительными, на этом основании откажет Вам в восстановлении доступа и проведении расчетных операций

К сожалению, в большинстве случаев, происходит именно второй вариант, с отказом в разблокировке счета.

Почти в 70% случаев банк признает предоставленные документы недостаточными и/или не отражающими экономический смысл проводимых вами операций.

По сути, это то же самое, что если не предоставлять банку документы по 115 ФЗ – итог будет одинаков.

Такая расплывчатая формулировка, про экономический смысл операций, применяется банками практически всегда.

ОПЕРАЦИИ С ДОЛЕЙ РИСКА (для юридических лиц)

Сотрудникам подразделения комплайнс банка могут казаться подозрительными следующие соотношения:

Доля платежей по налогам в общей доле проведения операций по расчетному счету;

Соотношение операций с НДС и безНДС;

Объемы и частота снятия наличных денежных средств;

Объемы переводов на счета физических лиц; (408…)

Соотношение оборота по счету с остатками на счете.

Назначения входящих и исходящих платежей.

Полностью заблокировать счет, банк может только на основании решения Росфинмониторинга. С вероятностью более 99 %, такого решения по Вашей компании нет.

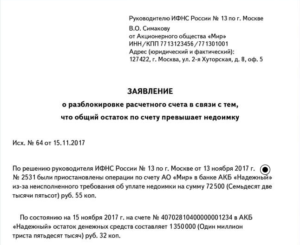

Если после рассмотрения документов счет не разблокирован, то какие возможны варианты дальнейшего развития ситуации

Скорее всего, банк попросит Вашу компанию закрыть расчетный счет и перевести имеющиеся денежные средства на расчетный счет в другой банк. Однако, при этом, банк может удержать крупную, так называемую «заградительную» комиссию. Эта комиссия варьируется от 10 до 30% от суммы, находящейся на р/с.

Если Ваш счет не разблокирован – у Вас есть 3 выхода.

1. Согласиться с требованиями банка, закрыть расчетный счет, переведя денежные средства на другой расчетный счет своей компании (вопрос заградительной комиссии подробно рассмотрен в этой статье)

2. Обжаловать в судебном порядке решение банка о прекращении договора расчетно-кассового обслуживания.

3. Подать заявление об обжаловании действий банка в межведомственную комиссию при Центральном Банке.

https://www.youtube.com/watch?v=KwFZ6iby3OQ

Все три варианта будут подробно рассмотрены в соответствующих статьях на сайте.

Если у Вас есть запрос по блокировке расчетного счета банком по 115 ФЗ и Вы не знаете, как действовать в этой ситуации – звоните, мы постараемся Вам помочь.

Видео:Блокирнули карту по 115-ФЗ, как быстро разблокироватьСкачать

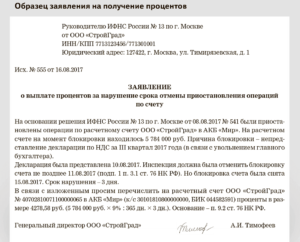

Образец письма в банк о разблокировке счета по 115 фз

Некоторые предприниматели сталкиваются в своей деятельности с блокировкой счёта. И нередко она происходит на основании ФЗ 115.

Только не все бизнесмены знают, что является причинами такого действия со стороны банка. В данном правовом акте говорится о легализации средств, которые были получены незаконно. И если хотя бы раз счёт юридического лица был «заморожен» по подозрению в таких махинациях, то он заносится в чёрный список всех банков.

Однако, есть меры предосторожности соблюдая которые, можно избежать блокировки. О них мы сегодня и поговорим.

А также вы узнаете, что делать, если ваш счёт уже постигла неприятная участь. В один прекрасный день бизнесмен может обнаружить, что его счёт заблокирован.

Что делать в этом случае, можно ли получить свои деньги и как вести расчёты с контрагентами? Причины для заморозки счёта — это сомнительные операции, которые проводятся по вашему счёту. К примеру, на счёт вносилась крупная сумма небольшими платежами в течение длительного времени или, наоборот, вы постоянно снимаете большие лимиты.

Банкам такие операции не нравятся и часто являются основаниями блокировки.

По 115 ФЗ, кредитная организация вправе заморозить любой счёт, если у неё будут подозрения, что вы занимаетесь отмыванием денег, то есть пытаетесь провести операции, которые делают незаконно полученные средства легальными.

Из закона следует, что . В любом из них есть служба финансового мониторинга, которая пристально следит за операциями по счетам всех клиентов.

Чаще всего под заморозку счёта попадают ИП и малый бизнес.

Именно их деятельность подразумевает частое снятие, внесение налички, что и вызывает подозрения банков. Правда, в кредитных организациях работают тоже люди, которые могут ошибаться.

И нередко счета блокируют без оснований на то.

К примеру, вы законопослушный гражданин, ведущий «правильный» бизнес и никоим образом не связаны с преступными блокировками. В таком случае поможет претензия на незаконную блокировку банком вашего счёта.

Однако, последствия заморозки даже при составлении подобного документа будут неутешительными.

Вам придётся доказать, что операции по счёту носят законный характер. Для этого потребуется предоставить все бумаги, подтверждающие этот факт.

В них должны отразиться все суммы, которые проходили по вашему счёту до блокировки. Лишь после тщательного изучения предоставленных документов банки принимают решение о разморозке счёта клиента.

Давайте более подробно остановимся на причинах блокировки счёта.

Законодательство даёт такое право банкам при наличии следующих поводов: если один из контрагентов является террористом (их база находится в любом банке.

И даже, если вы не знали, с кем имели дело, то блокировки точно не избежать); при проведении операций на сумму свыше 600 000 рублей (именно такой предел вызывает подозрения у Росфинмониторинга.

Неважно, снимаете вы деньги, вносите или кому-то переводите); стороны сделки проводят операции по поручению лиц, находящихся в розыске; у банка появились подозрения, что документы, переданные вами для подтверждения законности проводимой по счёту операции, являются настоящими;

Как разблокировать счет через суд. Банки могут проиграть даже «обнальщикам»

В первой части статьи автор рассказывал о трех способах решить проблему, если банк заблокировал счет.

. Сегодня — продолжение о том, как отстоять свою позицию, разблокировать счет и прекратить хохот банкиров.

Закон N 115-ФЗ о противодействии легализации преступных доходов и финансирования терроризма не устанавливает, какие именно сведения о клиенте должны побуждать банк блокировать ему счет.

Каждая кредитная организация самостоятельно определяет, что именно компрометирует клиента в ее глазах.

https://www.youtube.com/watch?v=ZvkyKRKC6i8

Но при этом банк в соответствии с п.

2 ст.

7 Закона N 115-ФЗ должен отреагировать, если обнаружит: — запутанный или необычный характер сделки, не имеющей очевидного экономического смысла или очевидной законной цели; — несоответствие сделки целям деятельности организации, установленным учредительными документами этой организации; — выявление неоднократного совершения операций или сделок, характер которых дает основание полагать, что целью их осуществления является уклонение от процедур обязательного контроля, предусмотренных настоящим Федеральным законом; — иные обстоятельства, дающие основания полагать, что сделки осуществляются в целях легализации (отмывания) доходов, полученных преступным путем, или финансирования терроризма. Если операция, проводимая по банковскому счету клиента, подпадает под какой-либо из вышеперечисленных критериев, то банк вправе запросить у клиента документы, обосновывающие совершение этой операции по счету, а также документы по всем связанным с ней операциям и другую информацию, позволяющей банку уяснить цели и характер рассматриваемых операций.

Банки вправе отказать в выполнении распоряжения клиента о совершении операции, если у работников банка возникают подозрения, что операция совершается в целях легализации (отмывания) доходов, полученных преступным путем, или финансирования терроризма (п. 11 ст. 7 Закона N 115-ФЗ).Пример № 1. Если по запросу банка клиент представил информацию о характере спорной хозяйственной операции, в т.ч.

Банк счел операции клиента и самого клиента подозрительным: отсутствие юридического лица по указанному адресу, деньги приходили от юрлиц, переводились на счета разных физлиц и обналичивались, платежи в бюджет, налоги, взносы не уплачиваются и др.

Компания предоставила нулевую налоговую декларацию по НДС, хотя обороты только за один квартал составили более 42 млн.

рублей. Однако, суд встал на сторону компании, решив, что истец выполнил требования законодательства РФ о предоставлении информации для идентификации и устранения подозрений в легализации денежных средств, поэтому банк не прав и счет должен быть разблокирован.

Блокировка счета банком по 115-ФЗ. Что делать? 5 советов для бизнеса

Блокировка счета банком, в последнее время, стала массовым явлением.

Блокируя операции и счета своих клиентов кредитные организации ссылаются наи инструкции Центробанка: В данной статье мы рассмотрим причины блокировок, отказов в проведении операций по счетам, а также подскажем, как действовать в ситуации, когда банк “не дает работать”. Консультируем по проблемам блокировки расчетных счетов.

Если у вас останутся вопросы после прочтения данной статьи, пишите нам в чат в или сделайте заявку на звонок (форма внизу данной статьи). Наш чат для живого общения в Телеграме по проблемам блокировок и налоговой оптимизиции, бух учету и другим вопросам: Наш чат: Наш канал: Необходимо различать 3 процедуры, совершаемые по инициативе банка:

- приостановление операций по счету (блокировка всего счета)

- приостановление проведения конкретной финансовой операции

- отказ в проведении конкретной финансовой операции.

Законная блокировка счета банком возможна только в одном единственном случае: Если владелец этого счета внесен в перечень организаций и физических лиц, в отношении которых имеются сведения об их причастности к экстремистской деятельности или терроризму.

Этот перечень иногда называют “черным списком”, размещен он на официальном интернет – сайте Во всех остальных случаях решение о полном блокировании счета может принять только Росфинмониторинг или суд. Росфинмониторинг вправе «заморозить» счет на срок до 30 суток и только в случае, если имеется информация о причастности владельца счета к террористической деятельности.

На более длительное время счет может быть заблокирован только по решению суда. Если банк блокирует весь расчетный счет, а компания или ИП не числятся в перечне Росфинмониторинга, то такие блокировки считаются незаконными. П.14 ст.7 Закона № 115-ФЗ устанавливает обязанность клиентов предоставлять информацию, необходимую для исполнения банками требований законодательства.

https://www.youtube.com/watch?v=ODWkZiSuPxE

На период получения ответа от клиента и его обработки банк приостанавливает операцию, которую считает сомнительной. Любые документы, которые банки пропишут у себя в правилах внутреннего контроля. Обычно это открытый перечень, т.е пополняемый.

ЦБ рекомендует сроки от 3 до 7 дней, обычно банки такие сроки и устанавливают.

Если банку не предоставить вовремя все документы, то операция по счету не будет проведена. Если подобная ситуация повторятся, и клиент снова пытается совершить сомнительную операцию, банк вправе расторгнуть договор (абз.

В проведении операции может быть отказано в двух случаях:

- если у работников банка при выполнении контрольных процедур возникли подозрения, что операция совершается в целях легализации (отмывания) доходов, полученных преступным путем, или финансирования терроризма.

- если клиентом по требованию банка не предоставлены запрошенные документы, касающиеся подлежащей проведению финансовой операции

115-ФЗ: какие документы банк может запрашивать у клиентов на законных основаниях

Бухгалтерский учет, налогообложение, отчетность, МСФО, анализ бухгалтерской информации, 1С:Бухгалтерия

18.08.2017 подписывайтесь на наш канал

В настоящее время перечень запрашиваемой банками информации сравним разве что с данными, которые требует от компаний и ИП налоговая инспекция.

Во исполнение этого закона и, ссылаясь на его же нормы, банки требуют у клиентов массу разнообразной документации. Клиентам порой кажется, что запрашиваемые данные вообще никак не касаются деятельности банков и не затрагивают интересы государства.

Но банкам кажется другое. К примеру, банки, проверяя чистоту сделок, запрашивают документы по стандартным договорам, которые организации заключают уже на протяжении многих лет. По мнению клиентов, такие требования банков, как минимум, являются странными, а, как максимум – противоречат действующему законодательству.

3. П.14 ст.7 Закона № 115-ФЗ устанавливает обязанность клиентов предоставлять информацию, необходимую для исполнения банками требований законодательства.

Видео:Что делать если заблокировали счет по 115 ФЗ. Как спасти свои деньги от банкаСкачать

Что делать при блокировке счёта или карты по 115-ФЗ — Финансы на vc.ru

Приветствую. Я Сергей Коваль, адвокат. В своей статье я расскажу, что делать, если в банке заблокировали счёт по 115-ФЗ. Простая и понятная инструкция о вариантах действий для самостоятельного разрешения вопроса. Также приведу перечень типичных ошибок.

Виды блокировок

- Приостановление операций по счёту полностью. Означает запрет проведения любых операций как расходных, так и приходных (некоторые операции могут быть разрешены). Основанием может служить арест счёта в рамках исполнительного производства, внесение владельца счёта в список лиц, финансирующих терроризм, исполнительные меры по уголовному делу и так далее.

- Частичное приостановление операций по счёту. Запрещены приходные операции по счёту (не всегда). Снятие наличных денежных средств запрещено, но можно проводить безналичные операции. Иногда также заблокирован доступ в интернет-банк.

- Приостановление проведения конкретной финансовой операции. Запрет на проведение операции до момента устранения причин приостановления.

- Отказ в проведении конкретной финансовой операции. Отказ в проведении операции без возможности её проведения в дальнейшем.

- Полное приостановление операций по счёту вместе с расторжением договора банковского обслуживания, требование вывести деньги на счёт в другом банке.

Происходит как правило в случае, когда банк в течение года два и более раза выдал отказ в проведении операции по распоряжению клиента.

Основные причины блокировок в отношении физических лиц

- Поступление денежных средств на счёт от юридического лица с последующим их обналичиванием.

- Неоднократное поступление денежных средств на счёт от юридического лица, находящегося в другом регионе (чаще всего в отношении фрилансеров).

- Поступление на счёт крупной суммы денег (в законе указан размер больше 600 тысяч рублей, мы сталкивались со случаем блокировки за получение разового платежа в размере 200 тысяч рублей).

- Неоднократное поступление на счёт мелких сумм денег от разных юридических и физических лиц (в законе указан накопительный размер 600 тысяч рублей, есть прецеденты блокировки при общей сумме 150 тысяч рублей).

- Наличие владельца счёта в «чёрном списке» Росфинмониторинга или межбанковском черном списке.

- Наличие лица, переводящего деньги на ваш счет, в «чёрном списке» Росфинмониторинга. Иногда это также относится к лицу, находящемуся в федеральном розыске.

- Заявка владельца счёта на получение большой суммы наличных денежных средств со счета (как правило больше 600 тысяч рублей).

Причем необязательно, чтобы эти денежные средства поступили от посторонних лиц. Это могут быть и собственные средства, переведённые со счёта в другом банке.

- Получение денежных средств на счёт по нетипичным или незаконным основаниям платежа.

Например, нетипичное основание платежа — возврат денег за ранее поставленную продукцию физическому лицу, дарение, выплата страхового возмещения не от страховой компании.

- По счетам, открытым в валюте. Поступление на валютный счет денежных средств от лица, не являющегося родственником. Также перевод на валютный счет лицу, не являющемуся родственником.

Особенности связаны с законодательством о валютном контроле.

- Неоднократное снятие наличных денежных средств, переведённых со своего счёта из другого банка.

- Транзит денег в другой банк. Независимо от того, кому вы перечисляете денежные средства – физическому, юридическому лицу или индивидуальному предпринимателю.

Под транзитом понимается быстрый (в течение пары суток) перевод денежных средств, поступивших на счёт (как правило, большей их части).

- Отсутствие экономического смысла в проводимой операции.

- Перевод денег по непонятному основанию платежа.

- Использование счёта (карты) третьим лицом без надлежащего оформления (к этому будут относиться случаи хищения со счёта денег, в настоящее время банкам предоставлено право блокировать операции при наличии подозрений на хищение).

- Арест счёта судом или приставом.

Сроки блокировки

- Пять дней. Банки приостанавливают соответствующую операцию, за исключением операций по зачислению денежных средств, поступивших на счёт физического или юридического лица, на пять рабочих дней со дня, когда распоряжение клиента о её осуществлении должно быть выполнено (пункт 10 статьи 7 115-ФЗ).

- 30 дней. При наличии распоряжения Росфинмониторинга для дополнительной проверки операции (статья 8 115-ФЗ).

- Бессрочно. При наличии решении суда, касающегося лиц, в отношении которых имеются сведения о причастности к терроризму или экстремизму. Действует такое приостановление до отмены решения суда.

На практике сроки блокировки значительно дольше. Банки автоматически продлевают блокировку на время рассмотрения ваших документов. Очень часто бывает, что банк запрашивает дополнительные документы. В некоторых случаях разрешение вопроса может занять несколько месяцев.

Как банк уведомляет вас о блокировке счета

Сам по себе процесс уведомления регламентирован законодательством недостаточно хорошо. Как правило, банки разрабатывают собственные регламенты, на основании которых выполняется процедура извещения клиента.

https://www.youtube.com/watch?v=eA1mghb50Xc

Чаще всего уведомление предусмотрено посредством SMS-сообщений, сообщений в мобильный банк или телефонного звонка (телефонограммой). Выполнение любого из предусмотренных регламентом действий считается надлежащим извещением клиента.

Алгоритм ваших действий при блокировке

- После получения уведомления о блокировке или приостановлении операции по счёту первым делом посещаете банк лично. Требуете выдать официальный документ с основаниями блокировки счета (обычно это уведомление о приостановлении операций по счёту или отказе в совершении операции вместе с запросом о предоставлении документов).

Если банк отказывает (а отказывают нередко), можно писать жалобу в ЦБ (можно позвонить). Но до этого момента пишем запрос и отдаем под роспись сотруднику банка (желательно иметь копию, в крайнем случае можно сфотографировать на телефон жалобу с отметкой о принятии).

Параллельно рекомендую обратиться на горячую линию банка и описать ситуацию.

Все эти действия можно делать только в том случае, если банк отказывает вам без объяснения причин. Если счёт заблокировали из-за одной приходной операции, сразу же узнаём, возможно ли разрешение проблемы, если операция будет отменена (то есть деньги будут отправлены обратно). Иногда банк соглашается на такой вариант.

Если он для вас приемлем, рекомендую воспользоваться.

- Если выдали уведомление, то из него или приложенного запроса узнаёте причину блокировки и список требуемых документов для проверки законности операции.

- Узнаёте вид блокировки. От этого зависит возможность фактических действий по управлению деньгами. Рассмотрение документов может занять до двух месяцев (редко – до четырёх). Всё это время вы будете лишены возможности управления деньгами. Но в некоторых случаях банки предоставляют возможность открытия вклада или счёта.

Так вот, чтобы понести меньшие финансовые потери, рекомендуем на этот период времени открыть вклад с возможностью расходных операций. Если вопрос разрешат раньше, вы спокойно снимете деньги.

- В запросе банка будет список документов, который вы обязаны предоставить для подтверждения легальности совершенной операции. Готовите пакет документов в полном объёме, запрошенном банком. Если вы не предоставите какой-либо документ, банк спокойно вам откажет. Поэтому документы надо предоставлять все.

- Если заблокировали счет из-за конкретной приходной операции. Представляете документы по этой операции. Например, вам поступили деньги, назначения платежа нет. Если это был возврат займа — представляете договор займа.

Если вам оплатили выполненную работу — представляете договор оказания услуг (правда, банк в ответ может запросить с вас данные, подтверждающие регистрацию в качестве ИП или самозанятого, а также сведения об уплате налогов, имейте это в виду). Если была сделка по продаже квартиры, машины — договор купли-продажи и выписку из ЕГРП на недвижимость, сведения из ГИБДД на машину.

- Если счёт заблокировали из-за конкретной расходной операции. Представляете документы по операции — основание её проведения (счет, договор и так далее). Если просят обосновать экономический смысл операции — обосновываете письменно.

- Если заблокировали счёт и просят пояснить происхождение денег. Представляете документы, подтверждающие легальность происхождения денежных средств (справки по форме 2-НДФЛ, налоговую декларацию, договоры купли-продажи недвижимости, купли-продажи автотранспорта и иного имущества, документы по получению наследства). Советую дома хранить справки об уплаченных налогах как минимум за три года, лучше — за пять лет.

- Если счёт заблокирован по решению суда или пристава в рамках исполнительного производства, то вам нужно подать жалобы на указанные акты.

- Если расторгли (или требуют расторгнуть) договор о банковском обслуживании и просят все деньги отправить на счёт в другой банк безналичным платежом (иными словами, заблокирована одна или несколько операций, сам счёт заблокирован, но, если вы согласитесь, его разблокируют и дадут вывести деньги в другой банк). Не представляет сложности согласиться с требованиями банка и уйти в другую финансовую организацию на обслуживание. Но прежде следует рассмотреть последствия такого развития событий. Прежде всего, это может быть не бесплатно. Во многих договорах на банковское обслуживание в этом случае может быть предусмотрен штраф в размере 10-15% от суммы денежных средств, находящихся на счёте. Выполнив требования банка, вы можете попасть в так называемый межбанковский список неблагонадежных клиентов (обычно его называют «чёрный список»).

У вас могут быть проблемы при открытии счетов в дальнейшем в любом банке страны (банки обмениваются информацией). В этом случае рекомендуем не спешить соглашаться с требованиями банка (если есть такая возможность). Советуем сначала попробовать объясниться и узнать причины такого отношения. И только потом решать — выводить деньги или оставлять.

- Подготовив список документов, передаём его в банк с описью, получаем отметку о принятии. Всю переписку с банком ведём письменно, подтверждающие документы сохраняем. Допустимо представлять документы посредством обмена электронными письмами (в большинстве банков просят представить документы в электронном виде).

- Стандартный срок рассмотрения ваших документов банком — десять рабочих дней. Если банк вышел за пределы этого срока, напоминаем о своём существовании звонком ответственному сотруднику, если нужно — запросом об итогах рассмотрения документов.

- Если банк вынес решение в вашу пользу, делаем выводы из неприятной ситуации, чтобы избежать таких случаев в будущем.

- Если банк вынес решение не в вашу пользу, получаем ответ по итогам рассмотрения. Решаем вопрос об обжаловании действий банка в ЦБ РФ через сайт. Если не помогло, остаётся лишь судебный спор.

Как это работает на практике

С чем столкнулись мои клиенты при блокировках и как им успешно удалось разрешить свои проблемы. На практике большая часть блокировок связана со следующими основаниями.

https://www.youtube.com/watch?v=HTBBwhGP6Ck

На первом месте — транзит денежных средств.

Пришедшую сумму на счёт владелец отправил на карточку жене, которая сняла деньги для расчета в магазине (магазин не принимал карточки). Счёт заблокировали. Ситуацию удалось разрешить очень быстро — в банк был представлен кассовый чек на покупку. Этого оказалось достаточно для разрешения ситуации.

На втором месте — снятие денежных средств наличными.

Сталкивались со следующими случаями.

Банк потребовал документы по вопросу снятия крупной суммы денег наличными. Причем деньги на счёт были внесены наличными самим владельцем счёта. До представления документов и объяснений счёт заблокировали. Ситуацию удалось разрешить представлением договора вклада из другого банка, в котором он был открыт (деньги снимались для перевода в другой банк с более выгодными условиями).

В другом случае банк отказал в снятии наличных, заблокировав счёт. В качестве причины указал отсутствие назначения платежа при поступлении денег на счёт. Пришлось представлять документы (договор, счёт) по проведенной операции, письмо из банка-отправителя с подтверждением ошибки в платёжных документах.

На третьем — многочисленные поступления денежных средств от различных контрагентов.

Банк заблокировал счёт лица, получающего деньги от множества лиц, заподозрив занятие предпринимательской деятельностью (совместная покупка). Ситуацию удалось разрешить, представив объяснительную в банк о том, что предпринимательская деятельность не ведётся, и все требуемые документы.

Случаи блокировки карт и счетов граждан, не связанных с предпринимательской деятельностью, достаточно редкое явление. Практически всегда ситуация разрешалась при обращении в банк и выполнении требований о предоставлении документов.

Типичные ошибки, которые не стоит совершать

- Ссора с сотрудниками банка в отделении. Не стоит ругаться с банковскими работниками. Советую проявить сдержанность в общении, поскольку от сотрудников банка в некоторой мере также зависит окончательное решение вашего вопроса, в том числе и сроки рассмотрения.

В некоторых случаях они сами вам могут подсказать как правильно оформить документы или правильно составить объяснения по спорной операции.

- Угрозы жалобами. Нет никакого смысла угрожать написанием жалобы в ЦБ или головное отделение банка.

Вообще жалобу в ЦБ следует подавать только в том случае, когда банк вам окончательно отказал.

- Угрозы обращением в суд или прокуратуру. Не стоит раньше времени говорить о намерении взыскать с банка ущерб в судебном порядке. Угрозами банкиров не испугаешь, а вот возможность диалога сведёте к нулю.

- Неполный комплект документов, замена документов письменными пояснениями. Документы надо представлять все и в той форме, в какой требует банк. К сожалению, банк вряд ли устроят ваши устные договоренности с контрагентом по спорной операции. Банк рассматривает только письменные документы.

- Неясные и запутанные пояснения. Ваши объяснения должны быть достаточно подробными, последовательными и аргументированными.

💡 Видео

Как разблокировать карту после 115 ФЗ?Скачать

Как вывести заблокированные деньги? 115-ФЗСкачать

Способ читера 100 разблокировать свою банковскую карту после 115ФЗСкачать

Как разблокировать карту по 115-ФЗ?Скачать

Банк заблокировал расчетный счет | Инструкция по разблокировке | 115-ФЗСкачать

БЛОКИРОВКА Счета по 115 ФЗ - ЧТО ДЕЛАТЬ? Причины и Реальный Пример Блокировки счета Банком.Скачать

Почему 115-ФЗ касается каждого? | Как физическим лицам избежать блокировки счета?Скачать

Письмо счастья по 115 ФЗ от Тинькофф банкаСкачать

Блокировка счетов банком по 115 ФЗ. Что делать, если банк заблокировал счет и как вывести деньги?Скачать

Письмо счастья 115 ФЗ от Тинькофф Банка ч.2. - ИТОГ.Скачать

Блокировка 115 ФЗ | Как разблокировать картуСкачать

115-ФЗ: блокировки счетов физлиц / Как не попасть на удочку банков и не потерять деньгиСкачать

Блокировка счета ИП по 115 ФЗ: причины блокировки счёта, как избежать блокировки расчетного счета ИПСкачать

КАК Я РЕШИЛА ВОПРОС ПО 115 ФЗ. МОЙ ОПЫТСкачать

Вебинар «Что делать, если по 115-ФЗ банк оценивает ваш бизнес как высокорисковый»Скачать

115 ФЗ БАНК ЗАБЛОКИРОВАЛ СЧЁТ ОРГАНИЗАЦИИСкачать

АЛЬФА-БАНК ЗАБЛОКИРОВАЛ КАРТУ ПО 115-ФЗ - ЧТО ДЕЛАТЬ?Скачать