Утверждены новые коды доходов и вычетов, применяемых при заполнении справки 2-НДФЛ

19 декабря 2016

Федеральная налоговая служба внесла поправки в перечень кодов видов доходов и налоговых вычетов, которые используются при заполнении формы 2-НДФЛ. Соответствующий приказ от 22.11.16 № ММВ-7-11/633@ зарегистрирован в Минюсте 14 декабря.

Напомним, что перечень кодов, в который вносятся поправки, утвержден приказом ФНС от 10.09.2015 № ММВ-7-11/387@ (см. «С 29 ноября начнут действовать новые коды доходов и вычетов для справки 2-НДФЛ»).

- Коды для разных видов доходов

- Коды вычетов

- Новый код вычета 128 для справок 2-НДФЛ

- Налоги. НДФЛ

- Доходы. Что облагается, а что нет?

- Налоговые ставки: от девяти до тридцати пяти

- Стандартные налоговые вычеты

- Личные вычеты и льготы на детей

- Вычеты на детей: основные тезисы

- Код вычета 128 — что это?

- Выгода для тех, у кого трое детей

- Необходимые документы

- Дополнительные документы

- Справка 2-НДФЛ. Новое место работы

- Примеры: если двое детей несовершеннолетние

- Как посчитать сумму налога?

- 128 код вычета в справке 2 ндфл

- Код вычета 128 в 2-НДФЛ

- Таблица соответствия новых кодов вычета в справке 2-НДФЛ 2017 год

- КОДЫ ВИДОВ ВЫЧЕТОВ НАЛОГОПЛАТЕЛЬЩИКА

- Код вычета в справке 2-ндфл

- Как можно рассчитать свой налог?

- Практический пример. Расчет налога

- Вычет кода 126: что это?

- Если родился ребенок: несем документы

- Новое место работы. Что нужно?

- Код 127. Особенности

- Документы на вычет. Код 127

- Что, если сотрудник не получал льготу?

- Коды в справке 2-НДФЛ

- Коды вычетов в справке 2-НДФЛ

- Код вычета 503 в справке 2-НДФЛ

- Коды вычетов в 2-НДФЛ в таблице

- Каким документом утверждены вычеты НДФЛ, применяемые в 2019 году?

- 📽️ Видео

Коды для разных видов доходов

В частности, появился код 2002 для премий, выплачиваемых за производственные результаты и иные подобные показатели, предусмотренные нормами законодательства РФ, трудовыми или коллективными договорами (касается премий, выплачиваемых не за счет средств чистой прибыли организации, не за счет средств специального назначения или целевых поступлений).

Суммы вознаграждений, выплачиваемых за счет средств прибыли организации, средств специального назначения или целевых поступлений, нужно будет отражать по коду 2003.

Помимо этого в перечень добавлены новые коды доходов по операциям с ценными бумагами, производными финансовыми инструментами (коды 1544 — 1549, 1551 — 1554).

Коды вычетов

Комментируемым приказом вводятся коды вычетов по расходам на по операциям с ценными бумагами, производными финансовыми инструментами (коды 225 — 241), а также коды 250 — 252 для отражения убытков по операциям, учитываемым на индивидуальном инвестиционном счете (ст. 214.9 НК РФ). Кроме этого, изменены коды вычетов на детей; «детские» вычеты нужно будет отражать по кодам 126-149.

Бесплатно заполнить и сдать через интернет 2‑НДФЛ с новыми кодами

Коды «детских» вычетов

| 126 | На первого ребенка в возрасте до 18 лет, а также на каждого учащегося очной формы обучения, аспиранта, ординатора, интерна, студента, курсанта в возрасте до 24 лет родителю, супруге (супругу) родителя, усыновителю, на обеспечении которых находится ребенок |

| 127 | На второго ребенка в возрасте до 18 лет, а также на каждого учащегося очной формы обучения, аспиранта, ординатора, интерна, студента, курсанта в возрасте до 24 лет родителю, супруге (супругу) родителя, усыновителю, на обеспечении которых находится ребенок |

| 128 | На третьего и каждого последующего ребенка в возрасте до 18 лет, а также на каждого учащегося очной формы обучения, аспиранта, ординатора, интерна, студента, курсанта в возрасте до 24 лет родителю, супруге (супругу) родителя, усыновителю, на обеспечении которых находится ребенок |

| 129 | На ребенка-инвалида в возрасте до 18 лет или учащегося очной формы обучения, аспиранта, ординатора, интерна, студента в возрасте до 24 лет, являющегося инвалидом I или II группы родителю, супруге (супругу) родителя, усыновителю, на обеспечении которых находится ребенок |

| 130 | На первого ребенка в возрасте до 18 лет, а также на каждого учащегося очной формы обучения, аспиранта, ординатора, интерна, студента, курсанта в возрасте до 24 лет опекуну, попечителю, приемному родителю, супруге (супругу) приемного родителя, на обеспечении которых находится ребенок |

| 131 | На второго ребенка в возрасте до 18 лет, а также на каждого учащегося очной формы обучения, аспиранта, ординатора, интерна, студента, курсанта в возрасте до 24 лет опекуну, попечителю, приемному родителю, супруге (супругу) приемного родителя, на обеспечении которых находится ребенок |

| 132 | На третьего и каждого последующего ребенка в возрасте до 18 лет, а также на каждого учащегося очной формы обучения, аспиранта, ординатора, интерна, студента, курсанта в возрасте до 24 лет опекуну, попечителю, приемному родителю, супруге (супругу) приемного родителя, на обеспечении которых находится ребенок |

| 133 | На ребенка-инвалида в возрасте до 18 лет или учащегося очной формы обучения, аспиранта, ординатора, интерна, студента в возрасте до 24 лет, являющегося инвалидом I или II группы опекуну, попечителю, приемному родителю, супруге (супругу) приемного родителя, на обеспечении которых находится ребенок |

| 134 | В двойном размере на первого ребенка в возрасте до 18 лет, а также на каждого учащегося очной формы обучения, аспиранта, ординатора, интерна, студента, курсанта в возрасте до 24 лет единственному родителю, усыновителю |

| 135 | В двойном размере на первого ребенка в возрасте до 18 лет, а также на каждого учащегося очной формы обучения, аспиранта, ординатора, интерна, студента, курсанта в возрасте до 24 лет единственному опекуну, попечителю, приемному родителю |

| 136 | В двойном размере на второго ребенка в возрасте до 18 лет, а также на каждого учащегося очной формы обучения, аспиранта, ординатора, интерна, студента, курсанта в возрасте до 24 лет единственному родителю, усыновителю |

| 137 | В двойном размере на второго ребенка в возрасте до 18 лет, а также на каждого учащегося очной формы обучения, аспиранта, ординатора, интерна, студента, курсанта в возрасте до 24 лет единственному опекуну, попечителю, приемному родителю |

| 138 | В двойном размере на третьего и каждого последующего ребенка в возрасте до 18 лет, а также на каждого учащегося очной формы обучения, аспиранта, ординатора, интерна, студента, курсанта в возрасте до 24 лет единственному родителю, усыновителю |

| 139 | В двойном размере на третьего ребенка в возрасте до 18 лет, а также на каждого учащегося очной формы обучения, аспиранта, ординатора, интерна, студента, курсанта в возрасте до 24 лет единственному опекуну, попечителю, приемному родителю |

| 140 | В двойном размере на ребенка-инвалида в возрасте до 18 лет или учащегося очной формы обучения, аспиранта, ординатора, интерна, студента в возрасте до 24 лет, являющегося инвалидом I или II группы единственному родителю, усыновителю |

| 141 | В двойном размере на ребенка-инвалида в возрасте до 18 лет или учащегося очной формы обучения, аспиранта, ординатора, интерна, студента в возрасте до 24 лет, являющегося инвалидом I или II группы единственному опекуну, попечителю, приемному родителю |

| 142 | В двойном размере на первого ребенка в возрасте до 18 лет, а также на каждого учащегося очной формы обучения, аспиранта, ординатора, интерна, студента, курсанта в возрасте до 24 лет одному из родителей по их выбору на основании заявления об отказе одного из родителей от получения налогового вычета |

| 143 | В двойном размере на первого ребенка в возрасте до 18 лет, а также на каждого учащегося очной формы обучения, аспиранта, ординатора, интерна, студента, курсанта в возрасте до 24 лет одному из приемных родителей по их выбору на основании заявления об отказе одного из приемных родителей от получения налогового вычета |

| 144 | В двойном размере на второго ребенка в возрасте до 18 лет, а также на каждого учащегося очной формы обучения, аспиранта, ординатора, интерна, студента, курсанта в возрасте до 24 лет одному из родителей по их выбору на основании заявления об отказе одного из родителей от получения налогового вычета |

| 145 | В двойном размере на второго ребенка в возрасте до 18 лет, а также на каждого учащегося очной формы обучения, аспиранта, ординатора, интерна, студента, курсанта в возрасте до 24 лет одному из приемных родителей по их выбору на основании заявления об отказе одного из приемных родителей от получения налогового вычета |

| 146 | В двойном размере на третьего и каждого последующего ребенка в возрасте до 18 лет, а также на каждого учащегося очной формы обучения, аспиранта, ординатора, интерна, студента, курсанта в возрасте до 24 лет одному из родителей по их выбору на основании заявления об отказе одного из родителей от получения налогового вычета |

| 147 | В двойном размере на третьего и каждого последующего ребенка в возрасте до 18 лет, а также на каждого учащегося очной формы обучения, аспиранта, ординатора, интерна, студента, курсанта в возрасте до 24 лет одному из приемных родителей по их выбору на основании заявления об отказе одного из приемных родителей от получения налогового вычета |

| 148 | В двойном размере на ребенка-инвалида в возрасте до 18 лет или учащегося очной формы обучения, аспиранта, ординатора, интерна, студента в возрасте до 24 лет, являющегося инвалидом I или II группы, одному из родителей по их выбору на основании заявления об отказе одного из родителей от получения налогового вычета |

| 149 | В двойном размере на ребенка-инвалида в возрасте до 18 лет или учащегося очной формы обучения, аспиранта, ординатора, интерна, студента в возрасте до 24 лет, являющегося инвалидом I или II группы, одному из приемных родителей по их выбору на основании заявления об отказе одного из приемных родителей от получения налогового вычета |

Бесплатно заполнить и сдать через интернет 2‑НДФЛ с новыми кодами Обсудить на форуме В закладкиРаспечатать 42 742

42 742

Обсудить на форуме В закладкиРаспечатать 42 742

Видео:Код вычета НДФЛ в справке 2 НДФЛСкачать

Новый код вычета 128 для справок 2-НДФЛ

Каждый гражданин уплачивает налог на доходы. Ставка в большинстве случаев составляет тринадцать процентов. Однако некоторые категории лиц имеют право на налоговые вычеты.

Данная льгота позволяет экономить некоторую сумму ежемесячно, пока доход гражданина не достигнет определенной планки.

Иногда возникают вопросы, например: что означает код вычета 128? В этом поможет разобраться данная статья.

Налоги. НДФЛ

Что такое НДФЛ? Под этой аббревиатурой скрывает налог на доходы физических лиц.

Он, что ясно из самого названия, применяется для налогообложения всех доходов, в том числе и заработной платы сотрудников организаций.

Для каждого вида дохода существует своя ставка налога, то есть тот процент, который перечисляется в налоговую службу. При этом значение имеет также и то, является ли работник резидентом страны или нет.

Доходы. Что облагается, а что нет?

К доходам, которые облагаются непосредственно налогом, можно отнести такие виды:

- доходы от реализации имущества, как недвижимости, так и акций или облигаций;

- проценты, которые были получены от организации, разного рода дивиденды;

- прибыль, которая возникла при использовании патентов или авторских прав.

Однако есть те доходы, которые по какой-либо причине не облагаются налогом. К ним можно отнести следующие пункты:

- доходы, полученные в результате наследования;

- прибыль от продажи имущества, которое находилось в пользовании три года и более;

- доходы, возникшие в результате дарения чего-либо от родственников.

Налоговые ставки: от девяти до тридцати пяти

Как уже говорилось выше, налоговые ставки имеют разное значение. Они варьируются от девяти процентов до тридцати пяти. Когда же применяется каждая из них? Ниже рассматриваются подробные определения.

https://www.youtube.com/watch?v=E8XyjdWi8fw

Самая минимальная ставка, которая составляет девять процентов, применяется для дивидендов, которые были получены до 2015 года. То же касается и облигаций, которые были выпущены до 1 января 2007 года.

Ставка в тринадцать процентов известна многим. Именно столько взимается с заработной платы работников организаций. Сюда относятся не только выплаты по привычным трудовым договорам, но и дивиденды.

Также акции, выпущенные позднее 2015 года, теперь облагаются по конкретной ставке. Ставка в пятнадцать процентов актуальна для тех, кто получает какие-либо дивиденды от организаций и не является резидентом РФ в налоговом плане.

Ставка в тридцать процентов известна тем физическим лицам, которые не являются резидентами данной страны. И, наконец, ставка в тридцать пять процентов имеет множество причин.

Сюда относится и прибыль от получения какого-либо выигрыша, и процентный доход, возникший на вкладах в банках, если он превышает установленную законодательством сумму.

Стандартные налоговые вычеты

Для того чтобы платить меньше налогов, многие сотрудники активно используют право на получение налоговых вычетов.

Что это означает? При условии, что есть все необходимые документы, которые подтверждают право гражданина на получение льготы, работодатель обязан предоставить сотруднику вычет, то есть уменьшить его налогооблагаемую базу на конкретную сумму.

Если работник по какой-то причине не предоставил документы, он имеет право по завершении календарного года обратиться в свою налоговую службу и уже здесь подать документы на возмещение суммы излишне уплаченного им налога.

Также у каждого вычета по налогам имеется свой код, который отражается в справке по форме 2-НДФЛ. Код вычета 128 в справке, например, обозначает, что сотрудник пользовался льготой, как имеющий третьего ребенка до восемнадцати лет.

Личные вычеты и льготы на детей

Двумя масштабными категориями вычетов можно считать так называемые льготы «на себя» и «на детей». В первом случае право на льготу имеют некоторые категории лиц, например те, кому выдавалось удостоверение участника боевых действий. В эту же категорию можно отнести и инвалидов второй группы.

Вычеты на детей более обширны. Каждый, кто имеет ребенка, как своего, так и усыновленного, имеет право на получение вычета. В данном случае существует два основных условия:

- Ребенку нет 18 лет, или исполняется в этом году.

- При наличии совершеннолетнего ребенка родитель имеет полное право на льготу по достижении им 24 лет, но только при условии обучения на очной форме обучения (дневной) как в высшем, так и в средне-специальном учебном заведении.

Вычеты на детей: основные тезисы

Как говорилось выше, вычеты на детей отображаются в виде кодов, по которым в справке 2-НДФЛ работник может проверить, применяет ли работодатель льготу. Первая группа вычетов на детей предоставляется полным семьям, чей ребенок не имеет инвалидности. Здесь не имеет значения, является ли ребенок родным или приемным. Сумма и код вычета при этом не меняются.

Код 126 применяется для тех, кто использует вычет на своего первого ребенка. Его размер составляет 1400 рублей. Код 127, соответственно, используется для второго ребенка, его размер также составляет 1400 рублей.

Вторая группа включает вычеты для тех, кто является одиноким родителем. Это одинокие матери и отцы или же вдовы. Им предлагается принести соответствующие документы для подтверждения их права на конкретную льготу. Вычеты им предоставляются в удвоенном размере. То есть родитель одного ребенка может рассчитывать на вычет в размере 2800 рублей.

Также стоит отметить и отдельные коды для тех, кто воспитывает ребенка-инвалида. Вот здесь государство осуществляет разделение на категории. Те, кто воспитывают родного ребенка, имеют право на вычет в двенадцать тысяч рублей. Опекуны же могут пользоваться только шестью.

Также существуют отдельные коды для тех, кто пользуется вычетами за двоих, когда один из родителей отказался от вычетов в пользу другого. В этом случае работник имеет право также на удвоенную льготу.

Код вычета 128 — что это?

Данный код отображает наличие налоговой льготы для тех родителей, чей третий ребенок еще не достиг совершеннолетия. Также сюда можно отнести и ребенка старше восемнадцати, но представившего справку о своем обучении на дневном отделении какого либо вуза или ссуза.

https://www.youtube.com/watch?v=x53REcKxEq0

Код вычета 128 применяется тогда, когда родитель предоставляет весь пакет документов и пишет заявление с просьбой о предоставлении льготы. Размер вычета при этом составляет три тысячи рублей.

То есть данная льгота позволяет экономить ежемесячно 390 рублей. Соответственно, за год выходит 4680 рублей.

И это в том случае, если старшие дети уже не подходят под категорию, позволяющую родителям пользоваться льготами.

Однако стоит помнить, что существует ограничение. Работник имеет полное право на льготы только в том случае, если его доход нарастающим итогом за год не достиг определенной планки. Для 2016 и 2017 годов это сумма зафиксирована на отметке в 350 000 рублей. В том месяце, когда эта сумма будет достигнута, вычет на ребенка уже не будет применяться.

Также стоит отметить, что под этим кодом скрываются также четвертый, пятый ребенок и так далее. Этот код, который несет вычет в размере трех тысяч, подходит для тех, кто имеет трех и более детей. Новый код вычета 128 пришел на смену коду 116, который, как и многие другие, был заменен в конце 2016 года.

Выгода для тех, у кого трое детей

Стоит выделить, если работник имеет троих детей, каждый из которых не старше 24 лет и обучается в вузе, то общая сумма вычета составит 5800 рублей. Это позволяет ежемесячно экономить 754 рубля. За год получается неплохая сумма, которая оседает в кармане работника, а не перечисляется налоговым органам.

Необходимые документы

Если работник хочет пользоваться вычетом на ребенка с кодом 128, то он должен предоставить все документы. В первую очередь необходимо принести заявление, написанное в свободной форме. Однако часто на предприятиях имеются готовые бланки или же образцы для заполнения.

В общем случае здесь указывают свои данные, а также данные всех трех детей. Несмотря на то что старшие дети уже могут быть старше двадцати четырех лет, документы на них также предоставляются.

Это позволяет доказать, что ребенок, на которого применяется код вычета 128, именно третий, поскольку размер вычета за него больше, чем за первого или второго.

Основными документами, которые подтверждают право родителя на вычет, являются свидетельства о рождении детей. В данном случае предоставляются:

- Свидетельство о рождении первого ребенка;

- Свидетельство о рождении второго ребенка;

- Свидетельство о рождении на третьего ребенка.

Если кто-либо из детей обучается на очной форме обучения, не достигнув при этом возраста в 24 года, то следует регулярно приносить справку, которая это подтверждает. Рекомендуется предоставлять ее два раза в год, а именно в начале календарного и учебного года.

Дополнительные документы

Иногда имеется необходимость в предоставлении дополнительных документов. Это актуально в том случае, если отец не был вписан в свидетельство о рождении, но его отцовство было установлено позднее. Тогда прикладываются соответствующие документы.

То же касается и родителя, который менял фамилию. Данный пункт чаще всего подходит женщинам.

Если первый ребенок был рожден в одном браке, в котором мать носила фамилию мужа, а двое других носят иную фамилию, которую она также сменила, следует принести и свидетельства о заключении и расторжении брака.

Важно! Даже если ребенок уже имеет паспорт, приносить его нет никакой необходимости. Для предоставления кода вычета 128, равно как и иного другого, используют именно свидетельство о рождении, так как именно там указаны данные родителя.

Справка 2-НДФЛ. Новое место работы

То же касается и справки 2-НДФЛ. Код вычета 128 в ней указывается в том случае, если работник в календарном году работал где-то еще.

Данный документ обязателен при предоставлении на новое место работы, так как позволяет регулировать суммарную цифру дохода за год, то есть проверить, не превысила ли она 350 000 рублей. Иногда код вычета в справке не указывается.

Это означает, что работник по каким-либо причинам не пользовался вычетами на старом месте работы.

Примеры: если двое детей несовершеннолетние

Бывают ситуации, когда только несколько детей имеют все условия для того, чтобы предоставить родителям право на вычеты. Их можно рассмотреть более детально.

https://www.youtube.com/watch?v=aePEQXr-dSc

Когда применяется код вычета 127 и 128? Это можно расшифровать так: у родителя есть трое детей, причем первый, то есть старший, уже достиг 24 лет, в то время как другие двое – нет. Например, у работника есть трое детей.

Старший в возрасте 19 лет нигде не учится, а младшие имеют возраст 17 и 15 лет соответственно. То есть работник имеет право на льготу, обозначаемую кодами вычета 127 и 128.

Таким образом, общая сумма вычета в месяц составит 1400 + 3000 рублей, то есть 4400.

Возможны и иные, более сложные ситуации, в которых бухгалтер может запутаться. Например, у работника есть четверо детей. При этом старшему уже 22 года, но он обучается на очной форме в вузе.

Второй и третий ребенок – близнецы, им до 20 лет, однако они нигде не учатся. Четвертому же ребенку всего пять лет. Таким образом, работнику полагаются коды вычета 126, 128.

Сумма вычета также составит 4400.

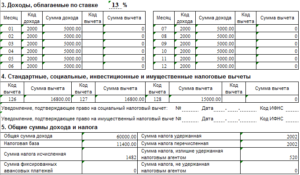

Примечательно, что проверить правильность налоговых вычетов можно в справке. Код вычета 128 находится в средней части, сразу под колонкой с доходами работника.

Если сотрудник пользуется и иными вычетами, то коды будут располагаться друг за другом. Если же только одним, то код вычета 128 в справке 2-НДФЛ будет первым и единственным.

В этой графе указано, какая сумма вычета был использована в календарном году.

Как посчитать сумму налога?

Также стоит рассмотреть и то, как можно рассчитать свой налог, если имеется налоговый вычет кода 128? Достаточно просто. Для этого необходимо отнять из суммы заработной платы соответствующий размер льготы. Если в данный момент применяется только один вычет, то следует отнять три тысячи рублей, а уже из этой суммы брать 13 процентов.

То есть при заработной плате в 10000 рублей налог составил бы 1300 рублей. Однако если родитель пользуется данной льготой, налогом облагается только 7000 рублей, то есть налог составит 910 рублей. В случае же с вышеописанными работниками, которых мы разобрали на примерах, при заработной плате в 10 000 рублей их налог составит 728 рублей.

Таким образом, код вычета 128 применяется для тех, кто имеет троих и более детей. При этом работник может как пользоваться вычетами на двух предыдущих детей, так и уже не иметь такой возможности.

Ранее использовался код 116. Код вычета 128 пришел к нему на замену в конце 2016 года.

Однако общие правила для его применения, размер вычета, а также максимальная сумма дохода в 350 000 рублей остались такими же.

Видео:Код вычета 126 и 127 как заполнить в декларации 3 НДФЛ и что значит в справке 2 НДФЛСкачать

128 код вычета в справке 2 ндфл

Коды вычетов указывают в справке 2-НДФЛ. Для каждого вычета предусмотрен свой код. Для каких вычетов применяют код 128, читайте в статье.

С помощью справки по форме 2-НДФЛ налоговые инспекции проверяют, правильно ли организация применила вычеты и рассчитала сумму налога к уплате в бюджет. Поэтому компании подают 2-НДФЛ ежегодно. В течение года работник может обратиться в бухгалтерию, чтобы получить справку 2-НДФЛ, например, для банка.

При составлении справки по форме 2-НДФЛ используют Порядок, который утвержден приказом ФНС от 30.10.2015 № ММВ-7-11/485. Есть суммы, которые уменьшают налоговую базу по НДФЛ — налоговые вычеты. Их также показывают в 2-НДФЛ, для чего применяют специальные коды.

Коды вычетов указывают в таблице раздела 3 формы 2-НДФЛ. Каждому вычету соответствует свой код.

Заполнить коды вычета бесплатно в 2-НДФЛ вы можете бесплатно в программе «Упрощенка 24/7».

Код вычета 128 в 2-НДФЛ

Статья 218 Налогового кодекса РФ дает право на детские ежемесячные вычеты в фиксированном размере.

Размер вычета зависит от количества детей у работника.

Так, на третьего и каждого последующего ребенка в возрасте до 18 лет, а также на каждого учащегося очной формы обучения, аспиранта, ординатора, интерна, студента, курсанта в возрасте до 24 лет установлен вычет в размере 3000 руб.

- каждому из родителей (в т. ч. разведенных, состоящих в законном или гражданском браке, никогда не состоявших в браке);

- супругу (отчиму) или супруге (мачехе) родителя;

- усыновителю.

Для отражения в 2-НДФЛ такого вычета применяют код 128 (приложения 2 к приказу ФНС России от 10 сентября 2015 № ММВ-7-11/387 (в редакции приказов ФНС России от 22 ноября 2016 № ММВ-7-11/633 и от 24 октября 2017 № ММВ-7-11/820).

Таблица соответствия новых кодов вычета в справке 2-НДФЛ 2017 год

27 февраля 2017

Сумма и кому предоставлялись

Сумма и кому предоставляется после изменений

1400 руб. на первого ребенка

1400 руб. на первого ребенка родителю, усыновителю

1400 руб. на первого ребенка опекуну, попечителю, приемному родителю

1400 руб. на второго ребенка

1400 руб. на второго ребенка родителю, усыновителю

1400 руб. на второго ребенка опекуну, попечителю, приемному родителю

3000 руб. на третьего и последующего ребенка

3000 руб. на третьего и последующего ребенка родителю, усыновителю

3000 руб. на третьего и последующего ребенка опекуну, попечителю, приемному родителю

12000 руб. на ребенка-инвалида родителю, усыновителю

12000 руб. на ребенка-инвалида родителю, усыновителю

6000 руб. на ребенка-инвалида опекуну, попечителю

6000 руб. на ребенка-инвалида опекуну, попечителю

2800 руб. в двойном размере на первого ребенка единственному родителю

2800 руб. в двойном размере на первого ребенка единственному родителю, усыновителю

2800 руб. в двойном размере на первого ребенка единственному опекуну, попечителю, приемному родителю

2800 руб. в двойном размере на второго ребенка единственному родителю

2800 руб. в двойном размере на второго ребенка единственному родителю, усыновителю

2800 руб. в двойном размере на первого ребенка единственному опекуну, попечителю, приемному родителю

6000 руб. в двойном размере на третьего ребенка единственному родителю

6000 руб. в двойном размере на третьего ребенка единственному родителю, усыновителю

6000 руб. в двойном размере на третьего ребенка единственному опекуну, попечителю, приемному родителю

24000 руб. в двойном размере на ребенка-инвалида единственному родителю, усыновителю.

24000 руб. в двойном размере на ребенка-инвалида единственному родителю, усыновителю

12000 руб. в двойном размере на ребенка инвалида единственному опекуну, попечителю, приемному родителю

12000 руб. в двойном размере на ребенка инвалида единственному опекуну, попечителю, приемному родителю

2800 руб. в двойном размере одному из родителей на первого ребенка при отказе второго родителя

2800 руб. в двойном размере одному из родителей на первого ребенка при отказе второго родителя

2800 руб. в двойном размере одному из приемных родителей на первого ребенка при отказе второго приемного родителя

2800 руб. в двойном размере одному из родителей на второго ребенка при отказе второго родителя

2800 руб. в двойном размере одному из родителей на второго ребенка при отказе второго родителя

2800 руб. в двойном размере одному из приемных родителей на второго ребенка при отказе второго приемного родителя

6000 руб. в двойном размере одному из родителей на третьего ребенка при отказе второго родителя

6000 руб. в двойном размере одному из родителей на третьего ребенка при отказе второго родителя

6000 руб. в двойном размере одному из приемных родителей на третьего ребенка при отказе второго приемного родителя

24000 руб. в двойном размере на ребенка-инвалида одному из родителей при отказе второго родителя

24000 руб. в двойном размере на ребенка-инвалида одному из родителей при отказе второго родителя

12000 руб. в двойном размере на ребенка инвалида одному из приемных родителей при отказе второго приемного родителя

12000 руб. в двойном размере на ребенка инвалида одному из приемных родителей при отказе второго приемного родителя

Утверждены приказом ФНС России

от 10.09.2015 N ММВ-7-11/387@

КОДЫ ВИДОВ ВЫЧЕТОВ НАЛОГОПЛАТЕЛЬЩИКА

| Стандартные налоговые вычеты, предусмотренные статьей 218 Налогового кодекса Российской Федерации | |

| 104 | 500 рублей на налогоплательщика, относящегося к категориям, перечисленным в подпункте 2 пункта 1 статьи 218 Налогового кодекса Российской Федерации |

| 105 | 3000 рублей на налогоплательщика, относящегося к категориям, перечисленным в подпункте 1 пункта 1 статьи 218 Налогового кодекса Российской Федерации |

| 114 — 125 |

Видео:Как посмотреть или скачать справку 2-НДФЛСкачать

Код вычета в справке 2-ндфл

Налоговым вычетом называют своеобразную льготу для сотрудника. Примечательно, что существует несколько видов. Наиболее популярны личные вычеты и на детей.

К первым относятся небольшие суммы, которые не облагаются налогом и на которые имеют право участники войн, а также инвалиды первой и второй группы.

Ко второй обширной группе можно отнести те суммы, которые не облагаются по ставке тринадцати процентов из-за того, что сотрудник имеет детей. Здесь классификация достаточно масштабна, так как на код вычета влияет все, от наличия второго родителя и до того, каким по счету является ребенок.

Как можно рассчитать свой налог?

Если работник сам хочет проверить свой налог, то он должен знать, как правильно его рассчитывать. В общем случае вся сумма его заработной платы умножается на тринадцать процентов или же на 0,13.

Однако если у сотрудника есть право на налоговый вычет и он предоставил полный пакет документов, то он должен облагать не всю сумму своей заработной платы, а только ее часть.

https://www.youtube.com/watch?v=Y40ZzqNsBsM

Код вычета 126 и 127 предполагает, к примеру, что у сотрудника, который имеет первого или второго несовершеннолетнего ребенка, есть право на вычет в сумме 1400 рублей. Если детей двое, то сумма удваивается. Однако необходимо вовремя принести все документы на детей. Иначе возвращать потерянные суммы придется через налоговые органы и только за определенный период.

Практический пример. Расчет налога

Сотрудница Иванова И. И. представила документы на своих детей. К ней применяются коды вычета 126 и 127, то есть на первого и второго ребенка соответственно. Если общая сумма заработка Ивановой И. И. за месяц составила 10000 рублей, то без льготы она должна была заплатить государству 1300 рублей.

Но, так как у сотрудницы есть право на стандартные налоговые вычеты кода 126, 127, то из ее заработной платы при расчете налога можно смело вычитать 1400 и 1400 рублей. Итого, налогом облагается сумма в 7200 руб. Сумма налога, перечисляемого в бюджет, составит 936 рублей. Это означает, что льгота Ивановой И. И. сэкономила ей 364 рубля.

Вычет кода 126: что это?

Налоговый вычет с кодом 126 обозначает льготу по НДФЛ на первого ребенка. Примечательно, что пользоваться ей может не только тот, чей ребенок не достиг восемнадцати лет. При предоставлении справки из учебного заведения, подтверждающей, что ребенок обучается на очной форме, льгота продолжает действовать до достижения ребенком двадцати четырех лет.

Также стоит отметить, что данный код вычета используется с конца 2016 года. Ранее ему соответствовал код 114, который также относился к первому ребенку, не достигшему совершеннолетия или получающему образование, но только на очной форме обучения.

Сумма кода вычета 126 составляет 1400 рублей. Это означает, что именно эта часть заработной платы работника не облагается налогом. То есть, в месяц получается экономия в 182 рубля.

Также нельзя забывать о том, что вычет перестает применяться, если сумма заработной платы за календарный год достигла 350 000 рублей. В месяце, в котором была собрана эта сумма, коды вычета 126 и 127 действовать не будут.

Если родился ребенок: несем документы

Если у сотрудника, который работает на предприятии, родился ребенок, то он может сразу принести весь пакет документов для предоставления стандартного вычета кода 126 и 127, да и любого иного. Все зависит от того, какой по счету ребенок появился в семье.

Для этого необходимо всего два документа: личное заявление и копия свидетельства о рождении ребенка. Однако возможны нюансы. Если родитель воспитывает ребенка в одиночку, ему также необходимо предоставить документы, которые это подтверждают.

К ним можно отнести справку для матерей-одиночек по форме номер 25, свидетельство о смерти второго родителя, справку о том, что его признали пропавшим без вести.

Также стоит принести и копию паспорта, где указано, что после смерти супруга или получения статуса матери-одиночки родитель не вступал в брак. Это необходимо для того, чтобы бухгалтерия знала, какие именно коды применять.

Код вычетов по НДФЛ 126 и 127 применяется только для тех, кто воспитывает ребенка в полной семье. У одинокого родителя эти суммы будут удвоены.

Также стоит обратить внимание на смену фамилии. В особенности это касается женщин. Если в свидетельство о рождении вписана девичья фамилия, а сейчас сотрудница имеет иные данные, то также стоит принести и документ, подтверждающий это. В данном случае это будет свидетельство о заключении брака.

Тянуть с предоставлением документов не стоит, так как даже если малыш появился 29 числа, то вычет будет предоставляться за весь отработанный месяц. Это стоит учитывать и бухгалтерам. Налоговый вычет на ребенка предоставляется с месяца появления его на свет, при условии своевременного предоставлении документов.

Новое место работы. Что нужно?

Если работник пришел на новое место работы и хочет получать налоговый вычет, то помимо документов, которые были перечислены выше, ему необходимо предоставить и справку по форме 2-НДФЛ. Это нужно для того, чтобы бухгалтер мог внести сведения о заработной плате сотрудника с начала года. Это позволяет не дать воспользоваться вычетом по достижении порога в 350 000 рублей.

Также, если работник устраивается на новое место в том же месяце, в котором был уволен из иной организации, бухгалтер может проверить, начислялись ли ему уже вычеты за этот месяц.

[3]

Код вычета 126 и 127 в справке 2-НДФЛ можно увидеть непосредственно под графой с доходом сотрудника. Разделив сумму каждого из них на 1400, можно узнать, за сколько месяцев вычет был предоставлен.

Если работник уже получил свою льготу за данные месяц, то работодатель устанавливает вычеты только со следующего месяца.

Если был перерыв между местами работы, то возврат денег за этот период не предусмотрен.

Примечательно, что если работник за год успел сменить несколько мест работы, справки ему придется брать с каждого из них. Даже если отработано там было несколько дней. Доход должен быть суммирован и внесен в базу для того, чтобы правильно рассчитать налоги.

https://www.youtube.com/watch?v=BLHznxpfzuM

В остальном же для тех, кто хочет пользоваться кодом налогового вычета 126 и 127, необходимо принести копию свидетельств о рождении детей, а также личное заявление. Также стоит принести справки с мест учебы, если ребенок старше восемнадцати лет.

Код 127. Особенности

Код вычета с номером 127 обозначает льготу для тех, кто имеет второго ребенка. Предоставляют его тем, кто передает пакет документов. Сумма вычета при этом совпадает с суммой льготы на первого ребенка и составляет 1400 рублей.

Читайте так же: Счет 70 – активный или пассивный

Это означает, что ежемесячно работник, который имеет право на льготу, экономит 182 рубля. Лимит для использования этого вычета такой же, что и для первого ребенка, а именно 350000 рублей.

До конца 2016 года этому коду соответствовало обозначение с номером 115, имело оно все те же параметры. Данным кодом пользуются также те родители, чей второй ребенок достиг совершеннолетия, но не достиг еще двадцати четырех лет и обучается при этом на дневной форме.

Документы на вычет. Код 127

Коды налогового вычета 126 и 127 похожи, поэтому имеют схожий набор документов. Однако для последнего он будет несколько шире.

Если работник имеет двоих детей, не достигший восемнадцати лет или же обучающихся на дневной форме, он должен предоставить следующие документы:

- Личное заявление. В одно можно вписать сразу обоих детей.

- Свидетельство о рождении обоих детей, а также их копии. Стоит отметить, что даже если ребенок уже имеет паспорт, предоставляется именно свидетельство, так как именно в этом документе есть информации о родителях.

- Справка по форме 2-НДФЛ, если работник устраивается на работу.

Также стоит отметить, что если первый ребенок уже не подходит под категорию лиц, на которые предоставляется вычет, то свидетельство на него все равно нужно принести. Это подтверждает тот факт, что ребенок, на которого используется код 127, является вторым.

Что, если сотрудник не получал льготу?

Случается, что работник не знал, что ему положена какая-либо льгота по НДФЛ. Вероятно, он либо не был проинформирован об этом, либо не предоставил своевременно документы. В этом случае он может вернуть сумму, излишне уплаченную им в налоговые органы.

Для этого необходимо предоставить в налоговую службу пакет документов. Код вычета 126 и 127 в декларации 3-НДФЛ также придется указать, если именно под этим значением проходят подходящие вычеты.

Также необходимо взять с места работы справку по форме 2-НДФЛ, а также копии свидетельств о рождении детей, при необходимости и справки с места их учебы. Стоит помнить, что вернуть можно суммы только за последние три года. То есть в 2017 году можно получить деньги за 2014, 2015, 2016 годы.

Коды вычета 126 и 127 в декларации сядут автоматически, если в программе, предоставляемой сайтом Налоговой службы, указать их в определенной вкладке. Если возврат осуществляется за несколько лет, то и деклараций придется составить несколько, отдельно за каждый год.

[2]

Коды в справке 2-НДФЛ

Информация, содержащаяся в справке 2-НДФЛ, способна показать все о заработке и налогах гражданина. Подобная информация очень важна, и обязательно должна передаваться в налоговые органы.

Кроме того, физическое лицо вправе самостоятельно запросить 2-НДФЛ для дальнейшего доказательства собственной платежеспособности.

Коды в справке 2-НДФЛ – это система, которая позволяет быстро и точно передавать важные данные по зарплате работника.

Коды вычетов в справке 2-НДФЛ

Таким образом, коды в справке 2-НДФЛ – это отметка о выборе того или иного варианта, который сможет описать ситуацию по заработку и налогам того или иного гражданина. Разработанные для справки 2-НДФЛ коды вычетов помогают кратко и ёмко уточнить все необходимые детали.

Предусмотрено несколько видов возможных налоговых вычетов по НДФЛ:

- Стандартные – возможны для работников с несовершеннолетними детьми, и, кроме того, данный вычет применяется к другим категориям граждан, таким как инвалиды с детства, чернобыльцы и т. д.

- Имущественные – вычеты для работников, продавшим или купившим какую-либо недвижимость.

- Социальные – вычеты, на которые могут претендовать сотрудники, часть дохода которых была направлена на лечение или образование.

Код вычета 503 в справке 2-НДФЛ

Код вычета, который представлен цифрами 503, подразумевает под собой вычет из материальной помощи, которая может быть оказана организацией в пользу своих сотрудников, в том числе прекративших свою работу в данной организации по причине выхода на пенсию, не имеет значения, по инвалидности или по возрасту.

https://www.youtube.com/watch?v=fut9_wCpKfc

Далее рассмотрим другие коды вычета. Вот несколько кодов для стандартных и иных вычетов:

- 114 – применяется в случае наличия на иждивении у сотрудника первого несовершеннолетнего ребенка, или же студента с очной формой образования, аспирантурой, ординатурой. Этот же код применяется, если ребенок является инвалидом первой или второй группы, а также код предусмотрен для родителя, родного или приемного, при отказе от подобного вычета второго родителя.

- 115 – данный вычет, как и 114, относится к стандартным, однако его назначение – отметка о втором ребенке. В остальном все инструкции совпадают с кодом 114.

- 201 – код, означающий расходы по операциям с ценными бумагами, находящимися в обращении на организованном рынке ценных бумаг.

- 204 – обозначает сумму убытка по операциям с ценными бумагами, в том случае, если они не обращаются на рынке, однако на момент приобретения еще относившихся к обращающимся.

- 311 – код для имущественного вычета, обозначающий сумму, которую работник направил на покупку или строительство жилья, расположенного на территории РФ. Сюда же входят любые доли жилья, частного или квартиры, или комнаты в квартире, а также земельные участки, на которых жилье располагается. Сюда не могут быть отнесены суммы, выплаченные по процентам для кредитов на данное жилье.

Данные коды представляют собой варианты того, каким образом налоговый агент может отметить те или иные вычеты в справке 2-НДФЛ. При этом количество их гораздо выше перечисленных. Для того, чтобы избежать ошибок при заполнении справки и последующих после этого штрафов, стоит следить за всеми изменениями, корректирующими назначение каждого кода.

Коды вычетов в 2-НДФЛ в таблице

Коды вычетов — важная составляющая справки 2-НДФЛ. Как быстро и правильно подобрать необходимый код по таблице кодов? Какие существуют нюансы отражения определенного кода дохода и соотносящегося с ним кода вычета? На все вопросы ответим далее.

Каким документом утверждены вычеты НДФЛ, применяемые в 2019 году?

📽️ Видео

Вычет за проценты по ипотеке 2024: Как заполнить декларацию 3-НДФЛ на возврат процентов по ипотекеСкачать

Предоставить налоговый вычет, что выбрать в 3-НДФЛ по доходу 4800 код 620 или не предоставлять вычетСкачать

Декларация 3-НДФЛ 2024 инструкция по заполнению: Имущественный налоговый вычет при покупке квартирыСкачать

Ошибки при переносе данных со справки 2 НДФЛ брокера в декларациюСкачать

Код вычета 320 321 324 325 326 327 328 как указать в декларации 3 НДФЛ, что значат в справке 2-НДФЛСкачать

Заполнение декларации 3-НДФЛ на несколько вычетов одновременно - имущественный, за обучение, лечениеСкачать

Справка 2-НДФЛ-"подделка" и статья 327 УК РФСкачать

Как заполнить декларацию 3 ндфл: Налоговый вычет за квартиру, обучение, лечениеСкачать

Налоговый вычет за обучение 2024 Как заполнить декларацию 3-НДФЛ за обучение ребенка и свою учебуСкачать

Вычет на детей и стандартный вычет на себя в личном кабинете: заполнение декларации 3-НДФЛСкачать

Как отправить уточненную декларацию 3-НДФЛ через личный кабинет: корректировка декларации с ошибкойСкачать

КАК ЗАПОЛНИТЬ 3-НДФЛ ПО ИПОТЕЧНЫМ ПРОЦЕНТАМ В ЛИЧНОМ КАБИНЕТЕ НАЛОГОПЛАТЕЛЬЩИКА В 2023 ГОДУСкачать

Налоговый вычет за обучение 2023: Заполнение декларации 3 НДФЛ в личном кабинете за себя и ребенкаСкачать

Налоговый вычет за покупку квартиры. Декларация 3-НДФЛ через личный кабинет. Инструкция 2023Скачать

ДЕКЛАРАЦИЯ 3-НДФЛ НА ВЫЧЕТ ЗА ЛЕЧЕНИЕ / МЕДИЦИНСКИЕ УСЛУГИ ЧЕРЕЗ ЛИЧНЫЙ КАБИНЕТ НАЛОГОПЛАТЕЛЬЩИКАСкачать

УПРОЩЕННЫЙ НАЛОГОВЫЙ ВЫЧЕТ БЕЗ ДЕКЛАРАЦИИ. ИНСТРУКЦИЯСкачать

ДЕКЛАРАЦИЯ 3-НДФЛ ОНЛАЙН В ЛИЧНОМ КАБИНЕТЕ НАЛОГОПЛАТЕЛЬЩИКА В 2023 ГОДУ/НАЛОГОВЫЙ ВЫЧЕТ ВТОРОЙ ГОДСкачать