Организация может иметь счета не только в рублях, но и в валюте других государств. Такие счета открываются, когда по роду деятельности фирме нужно вести расчеты с иностранными партнерами, закупать за валюту сырье и материалы, импортировать другие материальные ценности. Закон не накладывает на бизнесменов ограничений по открытию таких счетов.

Тем не менее поскольку все финансовые обязательства, а также налоговый и бухгалтерский учет на территории Российской Федерации выполняются исключительно в национальной валюте, вследствие курсовых колебаний показания валютных счетов периодически изменяются, и эти изменения нужно отслеживать и учитывать.

Рассмотрим особенности переоценки остатков средств на валютных счетах организаций, тонкости бухгалтерского и налогового учета по этой операций.

[3]

- Предназначение валютных расчетов

- Смысл валютной переоценки

- Возможные результаты переоценки

- Временные рамки для переоценки

- Бухучет при валютной переоценке

- Проводки при покупке валюты

- Проводки при получении валюты от контрагентов

- Проводки при расчетах в валюте

- Реализация валютной выручки

- Налоговый учет переоценки валютных остатков

- Переоценка валюты в 1С 8.3

- Немного теории и настроек

- Как же реализован валютный учет и переоценка валюты в 1С 8.3 Бухгалтерия 3.0?

- Учет валютных операций в 1С 8.3

- Переоценка валютных средств в 1С 8.3

- Где в 1С 8.3 переоценка валюты

- Пример 1. Если курс уменьшился

- Переоценка счетов в иностранной валюте: сроки и порядок проведения расчетов

- Переоценка валютных счетов: общие понятия

- Как часто проводится переоценка валютных остатков

- Средний курс: основания и порядок его применения

- Правила переоценки счетов в иностранной валюте в бухгалтерском учете

- Переоценка валюты в налоговом учете

- Подводя итоги

- Как посчитать переоценку валютных остатков при реализации

- Расчеты в валюте

- Использование документа «Закрытие месяца»

- Суть переоценки валютных остатков

- Переоценка валюты в бухгалтерском учете

- Переоценка валютных остатков в бухгалтерском учете: подробности. Переоценка валютных средств

- Переоценка валютных остатков в налоговом учете

- Переоценка валютных остатков. как считается и учитывается

- Переоценка валютных остатков в бухгалтерском учете: подробности

- Переоценка валютных средств: проводки

- 📺 Видео

Предназначение валютных расчетов

Банковские операции с валютой предусматривают внесение или снятие валюты со счетов. Эти процедуры фиксируются банковскими выписками и расчетной документацией, прилагаемой к ним. Именно на основании этих документов и происходит учет валютных средств в динамике деятельности организации.

Для чего фирме может быть нужен валютный счет:

- покупка валютных средств резидентом у резидента (в разрешенных законом лимитах);

- платежи в валютной форме;

- валютные операции между резидентом и нерезидентом (покупка валюты и/или ценных бумаг, отчуждение, использование в качестве средства платежа);

- пересечение валютными ценностями границы Российской Федерации;

- погашение валютного кредита;

- оплата заграничных командировок;

- поступления со счета, открытого не в Российской Федерации.

Смысл валютной переоценки

Не имеет значения, в валюте какого именно государства открыт счет и производятся операции. При выполнении учета необходимо руководствоваться положениями исключительно российского законодательства. Это значит, что валютные средства для учета должны быть пересчитаны в рублевом эквиваленте по актуальному курсу Центрального банка РФ.

Таким образом, переоценка валютных остатков – это периодическое установление рублевого эквивалента валютным средствам на счете организации по курсу Центробанка РФ.

ОБРАТИТЕ ВНИМАНИЕ! Организации следует отобразить правила производства переоценки валютных остатков в своей учетной политике в форме внутреннего нормативного акта.

Возможные результаты переоценки

Из-за колебаний курса неизбежно будут возникать отклонения, которые можно рассчитать, сравнив показатель предыдущей переоценки с последним произведенным вычислением. Полученный результат в виде конкретной суммы может оказаться:

- положительным – курсовая разница превышает предыдущий показатель, а значит, у фирмы образовался дополнительный доход (статья бухучета «Прочие доходы»);

- отрицательным – из-за колебания курса фирма потеряла некоторую долю средств (отражается в «Прочих затратах»).

Временные рамки для переоценки

Даты, когда нужно пересчитать имеющуюся на счете валюту на рубли, следующие:

- в день, когда была совершена операция внесения или снятия валюты;

- в день, когда составляется бухгалтерский отчет;

- в последний день каждого календарного месяца.

Курсовой показатель Центробанка Российской Федерации на означенную дату является основанием для исчисления переоценки валютного остатка на счете организации.

Бухучет при валютной переоценке

Для осуществления учетных бухгалтерских операций, касающихся движения валюты, существует счет 52 «Валютные счета», имеющий 2 субсчета для расчетов внутри страны и за границей РФ. Рассмотрим, как формируется баланс при различных операциях с валютой: напомним, отражать их необходимо исключительно в рублях.

Проводки при покупке валюты

Организации могут покупать валюту других государств для различных целей, зачисляя ее на свой валютный счет. При этом в бухгалтерских проводках будут сделаны следующие записи:

- дебет 57 «Переводы», кредит 51 «Расчетный счет» – со счета организации перечисляются финансы на покупку валюты;

- дебет 52.1 «Валютные счета», кредит 57 «Переводы в пути» – зачисление купленной валюты на спецсчет фирмы;

- дебет 10 «Материалы», кредит 57 «Переводы в пути» – отражение результата переоценки валютного остатка на счете (разница между курсом ЦБ РФ и покупочным курсом), а также отдельной проводкой – учет банковской комиссии;

- дебет 51 «Расчетный счет», кредит 57 «Переводы в пути» – зачисление неиспользованных средств.

Если покупается валюта не для расчетов по импорту, то проводка проще:

- дебет 57 «Переводы», кредит 51 «Расчетный счет» – перечисление денег за приобретение валюты;

- дебет 52.1 «Валютные счета», кредит 57 «Переводы в пути» – зачисление средств на транзитный счет;

- дебет 91.2 «Прочие расходы», кредит 51 «Расчетный счет» – средства, выплачиваемые банку в качестве вознаграждения.

Далее отражается результат переоценки. Если он положительный, проводка производится на счет «Прочие доходы» (дебет 57, кредит 91.1), а при отрицательном – на счет «Прочие расходы» (дебет 91.2, кредит 57).

- в случае прибыли — по дебету 91.9, кредиту 99;

- в случае убытка — по дебету 99, кредиту 91.9.

Проводки при получении валюты от контрагентов

Если фирма получила валюту в качестве уплаты за товары или услуги от иностранных партнеров, эти деньги должны быть зачислены на транзитный счет (дебет 52.1, кредит 62).

ВАЖНАЯ ИНФОРМАЦИЯ! 50% от полученных таким образом валютных средств организация обязана реализовать внутри страны. Нарушение этого требования чревато штрафом в сумме нереализованной валюты.

Проводки при расчетах в валюте

Купив валюту, фирма может использовать ее на разрешенные законодательством цели:

- оплачивать обязательства по иностранным договорам (дебет 60, кредит 52.1);

- выдавать зарубежные командировочные (дебет 50, кредит 52.1);

- гасить валютные кредиты (дебет 66, кредит 52.1).

Реализация валютной выручки

Как упоминалось выше, половину валютной выручки нужно продать на внутреннем рынке, если в течение недели эти средства не ушли на расчеты с иностранными партнерами. В балансе это нужно отразить следующим образом:

- дебет 57, кредит 52.1 – направление валютных средств на реализацию;

- дебет 51, кредит 91.1 – зачисление вырученных за валюту сумм на счет;

- дебет 91.1, кредит 57 – списание реализованных валютных средств;

- дебет 91.2, кредит 51 – учет реализационных расходов.

Нереализованная часть валютной выручки вносится на счет путем проводки: дебет 52.1, кредит 52.1.2.

Налоговый учет переоценки валютных остатков

Если даже в результате переоценки образовался доход, его нельзя признать прибылью от продажи, поэтому не вправе облагаться НДС. Ее следует учитывать во внереализационных доходах, что несколько увеличит налог на прибыль и налоговые платежи на УСН.

https://www.youtube.com/watch?v=IJMBcucdQdw

В случае убытка (отрицательной курсовой разницы) эти средства нужно отнести ко внереализационным затратам, что опять же повлияет на налог на прибыль. При убытках для плательщиков УСН в налоговой базе не произойдет никаких изменений (на основании письма Минфина РФ от 25 июля 2012 года).

Читайте так же: Виды инвентаризации в бухгалтерском учете

ИТАК, важность бухгалтерского и налогового учета переоценки валютных остатков обусловлена возможностью возникновения в организации дополнительной прибыли или убытка на определенную дату.

Переоценка валюты в 1С 8.3

В существующих условиях рыночной экономики многим предприятиям приходится иметь дело с валютными операциями. Так как регламентированный учет в нашей стране ведется в рублях, то у работников бухгалтерии возникает потребность в переоценке валютных остатков, имеющихся у организации. Давайте разберемся как считается переоценка валютных остатков в программе 1С 8.3 Бухгалтерия 3.0.

Немного теории и настроек

Обратимся для начала к законодательной базе РФ. В ней увидим, что согласно ПБУ 3/2006, если стоимость активов и обязательств выражена в иностранной валюте, то для отражения в бухгалтерском учете эта стоимость пересчитывается в рубли на дату совершения операции в иностранной валюте и на отчетную дату, то есть последний день месяца.

Как же реализован валютный учет и переоценка валюты в 1С 8.3 Бухгалтерия 3.0?

Чтобы иметь возможность вести валютный учет в программе 1С 8.3 при начале эксплуатации необходимо настроить Функциональность, позволяющую вести валютные операции. Меню Главное – Настройки – Функциональность:

Далее на закладке Расчеты устанавливаем сначала флажок Вести учет по договорам, затем – Расчеты в валюте и у.е.:

Так же необходимо в справочнике Валюты:

добавить требующиеся для работы в 1С 8.3 иностранные валюты:

и обеспечить своевременное регулярное обновление значений курсов валют в одноименном регистре сведений:

Учет валютных операций в 1С 8.3

При наличии валютного банковского счета у предприятия, данные о нем необходимо внести в справочник Банковские счета организации:

Для ведения валютных операций в программе 1С 8.3 Бухгалтерия предприятия 3.0 в плане счетов существуют специальные счета, имеющие признак валютного учета:

Эта особенность позволяет в стандартных отчетах программы 1С 8.3 видеть остатки на данных счетах не только в регламентированной валюте – рублях, а также и в нужной иностранной валюте:

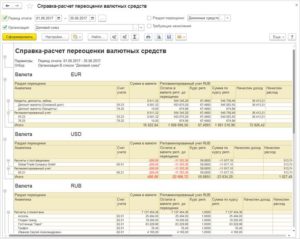

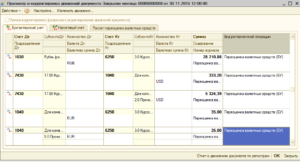

Переоценка валютных средств в 1С 8.3

Ничто не стоит на месте и курсы валют изменяются. Соответственно суммы рублевого эквивалента остатков по валютным счетам должны пересчитываться при неизменной сумме валютного остатка. В зависимости от того вырос или упал курс, у организации будут возникать прочие доходы или расходы при переоценке.

Где в 1С 8.3 переоценка валюты

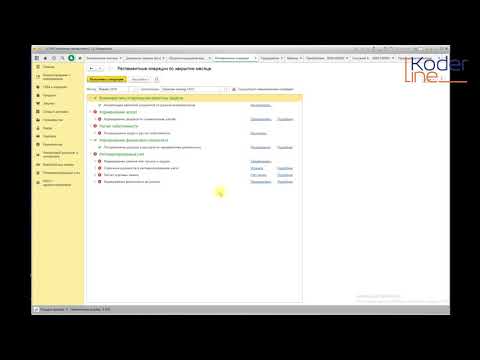

Как только в информационной базе программы 1С 8.3 Бухгалтерия 3.0 возникнут валютные счета с остатками сумм на них, в обработке Закрытие месяца появится строка операции Переоценка валютных средств.

Эта операция как раз и призвана производить анализ остатков по валютным счетам плана счетов и осуществлять переоценку валютных сумм с признанием прочих доходов или прочих расходов, формируя соответствующие проводки в автоматической режиме.

Что необходимо сделать перед закрытием месяца либо года, либо перед составлением любой декларации в 1С 8.3 читайте в нашей статье.

Допустим, в апреле организация ООО «Ромашка» открыла валютный расчетный счет и на него была зачислена оплата от клиента в размере 1 000 долларов (курс 68,2724). Отразив поступление валюты в программе 1С 8.3, в обработке Закрытие месяца появилась операция Переоценка валюты:

хотя в марте ее не было:

Итак, теперь зная все вышесказанное, вернемся к программе 1С Бухгалтерия 3.0 и на примерах разберемся как происходит переоценка валюты в автоматическом режиме.

Пример 1. Если курс уменьшился

Видео:Как проверить курсовую разницу в 1С. Рассказывает Анастасия Макова.Скачать

Переоценка счетов в иностранной валюте: сроки и порядок проведения расчетов

Законы Российской Федерации не ограничивают права и возможности коммерческих компаний по открытию счетов (рублевых или валютных) в зарубежных банках для ведения деятельности с иностранными партнерами. Организациям разрешается приобретать активы за валюту любого государства с созданием долговых обязательств особого рода.

При этом все операции при ведении налогового и бухгалтерского учета отражаются только в национальной валюте — рублях. Переоценка счетов в иностранной валюте позволяет отразить текущее финансовое состояние компании с учетом колебаний курсов.

Переоценка валютных счетов: общие понятия

Учет всех операций, связанных с зарубежными счетами, ведется в рублях, даже если расчеты с иностранными контрагентами проводятся с использованием иностранных денежных единиц. Регламент переоценки валютных счетов детально прописан в Положении по бухгалтерскому учету ПБУ 3/2006.

Четвертый пункт этого положения содержит перечень всех статей, предусматривающих обязательный перевод стоимости из инвалюты в рубли. К ним относятся:

- все денежные накопления в виде наличности, а также деньги в безналичной форме на счетах банка, кассе;

- ценные бумаги и денежные документы, чей номинал выражается в валюте иностранного государства;

- финансовые вложения — займы, депозиты;

- дебиторская и кредиторская задолженности;

- активы (оборотные и внеоборотные), материальные ценности.

В зависимости от того, какие активы относятся к собственности компании, определяется периодичность пересчета. К примеру, банковские структуры осуществляют переоценку каждый день, ориентируясь на курс, установленный ЦБ РФ. Иные организации обязаны проводить операцию переоценки в конце каждого отчетного периода или при осуществлении операций с использованием иностранных денежных единиц:

- Для денежных средств и документов переоценку обязательно проводят в момент совершения операции и на отчетную дату, при этом перерасчет при колебаниях валютного курса выполняется, если есть такая необходимость.

- Финансовые вложения, за исключением акций или долей, переоцениваются при совершении сделки и в конце отчетного периода.

- Акции и доли, авансы и задатки, материальные активы — только при совершении сделки.

- Любая задолженность (не включая задаток, аванс) переоценивается аналогично финансовым вложениям.

Важно! Подобные операции касаются только тех статей, чья стоимость выражена в иностранной валюте. Если зарубежные сделки осуществляются в рублях, перерасчет не требуется.

Как часто проводится переоценка валютных остатков

В ПБУ 3/2006 перечислены все основания для переоценки валютных денежных средств, при этом ограничений по частоте данной процедуры нет — при желании её можно осуществлять ежедневно.

https://www.youtube.com/watch?v=GtUu_Xp0AVE

Для обычных компаний необходимости частых перерасчетов нет, поэтому разницу курсов денежных единиц разных стран учитывают при закрытии отчетного периода (обычно — ежемесячно).

В современном бухгалтерском программном обеспечении присутствуют функции, автоматизирующие этот процесс. К примеру, пакет «1С» содержит регулярно обновляющийся справочник валют — источник сведений для корректных переоценок. В конце каждого месяца программа пересчитывает все необходимые статьи, исходя из изменений денежного курса, без непосредственного участия специалиста.

Средний курс: основания и порядок его применения

В ПБУ 3/2006 оговорено, что перерасчет средств, выраженных в иностранной валюте, проводится по курсу, установленному Центробанком РФ на день осуществления операции. Однако у этого правила есть два исключения, позволяющих оперировать другой курсовой стоимостью:

- Если в договоре с целью минимизации финансовых потерь от колебаний курса уже прописана валютная оговорка, устанавливающая другие правила расчета, то дальнейшие операции выполняются по регламенту п. 5 ПБУ 3/2006.

- При проведении большого числа однотипных операций в денежных единицах государства со стабильным курсом (или изменяющимся несущественно) законодательно разрешается использовать средние курсовые показатели за период не более месяца (подробнее — п. 6 ПБУ 3/2006).

Под средним курсом принято понимать средневзвешенные значения национальной и иностранной валюты за определенный период. При необходимости его можно вычислить самостоятельно или взять готовые данные с сайта Центробанка. Кроме того, средний курс самых популярных инвалют регулярно публикуют финансовые СМИ и интернет-порталы.

Правила переоценки счетов в иностранной валюте в бухгалтерском учете

Смысл операции переоценки — учет дополнительного дохода (или, наоборот, убытков) из-за колебаний курса рубля на мировом рынке. Разницу между начальной и текущей стоимостью денежных единиц записывают на счет 91 и, в зависимости от величины, классифицируют как доходы или затраты:

- Дт 57 – Кт 91.1 — проводка при положительной разнице курса двух валют;

- Дт 91.2 – Кт 52 — фиксация отрицательных значений (убытков) во время перерасчета.

При этом дополнительно могут использоваться и другие проводки, связанные с пополнением счета или движением средств на нем:

- Дт 57 – Кт 51 — финансовые затраты на приобретение денежных единиц иностранного государства;

- Дт 57 – Кт 52 — списание средств с валютных счетов;

- Дт 52 – Кт 57 — пополнение зарубежных счетов;

- Дт 91.2 – Кт 57 — фиксация факта получения дополнительных средств из-за разницы курсов валют;

- Дт 51 – Кт 57 — получение доходов с продажи валюты (перечисляется на рублевый счет).

Если организация осуществляет расчеты в инвалюте с партнерами, контрагентами и иными лицами, то переоценка проводится по курсу, зафиксированному Центробанком на день проведения операции:

- Дт 52 – Кт 62 — получение выручки в денежных единицах иного государства;

- Дт 52 – Кт 66, 67 — получение займа (не рублёвого);

- Дт 52 – Кт 75, 76 — получение денежных средств от учредителей;

- Дт 60, 66, 67, 75, 76 – Кт 52 — приход средств для погашения долгов и иных обязательств в иностранной валюте.

Обратите внимание! Помимо счетов, обязательной переоценки требуют и зарубежные активы. Отчетность по результатам каждого периода составляется в рублях.

Переоценка валюты в налоговом учете

Налоговый учет организации подразумевает переоценку не только валютных счетов, но и любых иных активов. Сроки проведения процедуры аналогичны срокам в бухгалтерском учете — для одних статей нужны ежемесячные расчеты, для других — при совершении сделок, переводов или иных действий.

В результате переоценки возникают следующие события:

- Начисляется положительная разница между курсами двух валют, из-за чего растут доходы компании, а значит, увеличивается база для расчета налога на полученную прибыль.

- Фиксируется отрицательная разница валют, которую вносят в список расходов. Позже этот показатель учитывается как внереализационные траты при расчете все того же налога на прибыль.

Если валютные счета имеются у компании на УСН, то зафиксированная курсовая разница используется с определенными нюансами. При положительных значениях растет величина упрощенного налога, а отрицательные не учитываются вовсе.

https://www.youtube.com/watch?v=L7dr3UMToY8

Важно помнить, что перерасчеты производятся по текущему курсу ЦБ (на день совершения операции).

Подводя итоги

Подробный регламент переоценки валютных счетов и иных активов представлен в ПБУ 3/2006. Сама процедура оценки и учета полученных из-за курсовой разницы доходов и убытков является обязательной для всех компаний, так как в нашей стране информация в отчетных документах фигурирует исключительно в рублях.

Практически всегда расчеты ведутся в момент совершения операции с иностранной валютой (например, снятие или зачисление денег на счет), а также в конце отчетного периода (обычно — каждый месяц). Однако для отдельных случаев оценка может происходить намного чаще (хоть каждый день) или с учетом среднего курса инвалюты за прошедший месяц.

Видео:Переоценка валюты в 1С Бухгалтерия 8Скачать

Как посчитать переоценку валютных остатков при реализации

При калькуляции НПП покупатель использует метод начисления. В день закрытия сделки бухгалтер ООО включает в состав доходов в НУ положительную разницу в сумме 91,1 тыс. руб.

Расчеты в валюте

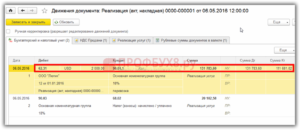

Рассмотрим детальнее, как осуществляется переоценка валютных остатков в 1С 8.2 по договорам, которые уже закрыты. В БУ и НУ выручка от реализации по таким сделкам определяется суммой поступившего аванса и задолженности. Предоплаты не подлежат перерасчету.

Но при расчете налоговой базы по НДС эти правила не учитываются:

- продавец начисляет сумму налога по курсу на дату поступления предоплаты;

- продавец начисляет НДС на стоимость товаров на дату отгрузки и вычитает НДС, начисленный с аванса.

ООО заключило сделку на поставку товаров с иностранной организацией на сумму 11,8 тыс. долл. Себестоимость продукции составляет 200 тыс. руб.

При этом в балансе формируются такие проводки:

- ДТ57 «Переводы», КТ51 «Расчетный счет» — перечисление средств со счета для покупки валюты.

- ДТ52-1-3 «Счета в валюте», КТ57 — приобретенная валюта зачислена на специальный счет.

- ДТ10 «Материалы», КТ57 — отражена переоценка валютных остатков между курсом ЦБ РФ и курсом покупки.

- ДТ10, КТ57 — учтена комиссия банка.

- ДТ51, КТ57 — зачислены неиспользованные средства.

Теперь рассмотрим, как отразить в балансе покупку валюты для проведения операций, не связанных с импортом:

- ДТ57, КТ51 – перечисление средств для покупки валюты.

- ДТ52-1-3, КТ57 – зачисление денег на транзитный счет.

- ДТ91-2, КТ51 – выплата вознаграждения банку.

Далее нужно отразить финансовый результат от сделки.

Для этого составили расчетный документ и перевели на покупку валюты 31 000 руб.

2 февраля банк купил валюту по курсу 30,50 руб. за доллар и зачислил ее на валютный счет организации за минусом комиссионного вознаграждения в сумме 200 руб.

Курс доллара США на 2 февраля (условно) составил 29,70 руб. за доллар.

Бухгалтер организации сделал в учете следующие записи.

30 января:

Дебет 57 Кредит 51 – 31 000 руб. – перечислены деньги на покупку валюты.

2 февраля:

Дебет 52 Кредит 57 – 29 700 руб. (1000 USD * 29,70 руб./USD) – зачислена валюта на валютный счет организации;

Дебет 91-2 Кредит 57 – 200 руб. – удержано банком комиссионное вознаграждение;

Дебет 91-2 Кредит 57 – 800 руб. (1000 USD * (30,50 руб./USD – 29,70 руб./USD)) – отражена разница между курсом покупки валюты и курсом Банка России;

Дебет 51 Кредит 57 – 300 руб.

Внимание

Непроданная долларовая выручка должна быть зачислена на счет: ДТ52-1- КТ52-1-2.

На транзитный счет ЗАО поступила выручка от экспорта товаров в сумме 10 тыс. долларов. В этот день банк получил от предприятия распоряжение продать 50 % от этой суммы, а остаток перечислить на счет организации. Обязательная реализация валюты была осуществлена банком по курсу 29,37 руб./долл.

Официальный курс доллара на день поступления средств составил 29,47 руб./долл. Комиссия банка за проведение сделок составила 1,2 тыс. руб.

- ДТ52-1-2 КТ62 — 294,7 тыс. руб. (10000 х 29,47) — зачислена на счет экспортная выручка.

- ДТ57 КТ52-1-2 — 147,35 тыс. руб. (5 000 х 29,47) — 50 % суммы направлено на обязательную продажу.

- ДТ51 КТ91-1 — 146,85 тыс. руб. (5 000 х 29,37) — зачислены средства на счет организации.

- ДТ91-2 КТ57 — 147,35 тыс. руб.

Но если открыть документ «Закрытие месяца» от 31.03.2006 года и просмотреть бухгалтерские (налоговые) записи по начислению амортизации по основному средству «сканер», то различие составит 500 руб. (1 000 — 500).

Это связано с тем, что по основному средству «Сканер» в бухгалтерском учете срок полезного использования составил 24 мес., а в налоговом учете — 12 мес. Поэтому в налоговом учете это основное средство должно списаться быстрее, чем в бухгалтерском учете.

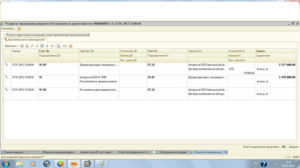

2 Переоценка валютных средств. Статья предназначена для переоценки сумм в валюте регламентированного учета по счетам денежных средств и взаиморасчетов с контрагентами и подотчетными лицами.

Не делается переоценка валютных средств по тем счетам, которые включены в регистр счетов с особым порядком переоценки.

https://www.youtube.com/watch?v=WC2EYfp_CfM

Смущает только — зачем банк нам ежедневно предоставляет рублевую курсовую разницу по курсу своего банка по этому остатку и пишет,что это Переоценка остатков на основании ЦБ РФ об установлении курсов валют. Ответ: Переоценивать валюту в соотношении с действующим курсом ЦБ РФ необходимо на дату, когда с ней осуществляются какие-либо операции – покупка, продажа, оплата товара и пр.

Также, если на валютном счете имеется остаток денежных средств в валюте, то его пересчитывают (переоценивают) ежемесячно на последний день месяца по курсу ЦБ РФ, действующему на этот день по сравнению с курсом ЦБ РФ на дату предыдущей переоценки.

Это правило действует и для бухгалтерского, и для налогового учета.

А вот банк пересчитывает (переоценивает) остатки на валютных счетах ежедневно, по факту ежедневного изменения курса валюты.

Наличие положительных разниц при пересчете курса влияет на увеличение упрощенного налога. Однако полученные затраты по итогам отрицательных разниц при пересчете валют организациями на УСН во внимание не берутся.

Пересчет валютных активов на российские рубли влияет на итоговый финансовый результат. При этом необходимо придерживаться курса Центробанка, действующего на дату переоценки.

Использование документа «Закрытие месяца»

⇐ ПредыдущаяСтр 4 из 4

Документ «Закрытие месяца»

Документ «Закрытие месяца» проводит большую часть регламентных операций по бухгалтерском и налоговому учету.

Документ состоит из перечня статей регламентных операций бухгалтерского и налогового учета, установленных в порядке их закрытия. Каждая регламентная операция для каждой организации должна быть произведена только один раз за каждый месяц.

1 Начисление амортизации.

Учет банковской комиссии 51 57 Зачисление неиспользованных сумм

В случае, когда инвалюта покупается не для осуществления операций по импорту, в бухучете следует записать:

ДебетКредит

Видео:Раздел операции-Справка расчет Переоценка валютных средствСкачать

Суть переоценки валютных остатков

Учитывая, что российский рубль – это единственная валюта, допустимая в учете организаций, оценку всех операций необходимо вести в рублях. То же относится и к банковским счетам, даже если они созданы для расчетов в иностранной валюте. Кроме того, переоценка валютных средств осуществляется при наличии следующих операций:

- денежные расчеты в наличной и безналичной формах;

- иные денежные документы, чей номинал выражен в валюте зарубежных государств;

- финансовые валютные вложения;

- выраженная в иностранной валюте задолженность дебиторов и организации перед кредиторами;

- валютные вложения в материальные ценности и прочие активы.

Переоценка валютных остатков производится согласно нормам ПБУ 3/2006, обязывающих учитывать выраженные в валюте зарубежных государств активы и обязательства по определенным правилам. Периодичность пересчета зависит от вида актива.

Например, банки должны проводить переоценку валютных средств ежедневно согласно действующему курсу. Прочие же организации не обязаны осуществлять ежедневную переоценку, достаточно проводить подобные операции при закрытии периода в учете.

Даты для пересмотра стоимости активов могут совпадать со следующими событиями:

- осуществление операций;

- конец периода (последний день месяца).

Переоценка валюты в бухгалтерском учете

Учитывая, что стоимость российского рубля по отношению к зарубежным валютам постоянно меняется, переоценка приводит к появлению такого явления, как курсовые разницы.

В результате у предприятий появляется дополнительный доход при положительном итоге, или возникают убытки при отрицательных курсовых значениях.

Полученные разницы относят на счет 91 и классифицируют как прочие доходы или затраты, в зависимости от результата.

https://www.youtube.com/watch?v=puV20dmHqkc

Какие создает переоценка валютных средств проводки? Получение положительной курсовой разницы фиксируется следующим образом: Дт 57 – Кт 91.1. Отрицательное значение при пересчете валюты: Дт 91.2 – Кт 57.

Осуществляемая организацией покупка и переоценка валюты проводки предполагает следующие:

- Дт 57 – Кт 51 – затраты на приобретение валюты;

- Дт 52 – Кт 57 – пополнение валютного счета;

- Дт 91.2 – Кт 57 – фиксирование полученной разницы по результатам продажи зарубежной валюты банком и актуальным курсом ЦБ;

- Дт 52 – Кт 91.1 – выявление положительной курсовой разницы;

- Дт 91.2 – Кт 52 – отрицательная разница.

Реализация денежных средств зарубежных государств предполагает, что переоценка валютного счета формирует следующие проводки:

- Дт 57 – Кт 52 – списание валюты со счета;

- Дт 57 – Кт 91.1 – сформирована положительная курсовая разница;

- Дт 91.2 – Кт 57 – образование отрицательной курсовой разницы;

- Дт 51 – Кт 57 – на рублевый счет получена выручка от продажи;

- Дт 91.2 – Кт 57 – зафиксирована разница между курсом банка при покупке зарубежной валюты и действующим курсом ЦБ.

Осуществляемые в валюте расчеты с прочими лицами пересчитываются по действующему на день операции курсу ЦБ:

- Дт 52 – Кт 62 – поступление выручки в валюте;

- Дт 52 – Кт 66, 67 –получены средства как валютный заем;

- Дт 52 – Кт 75, 76 – получение средств от учредителей и прочих лиц;

- Дт 60, 66, 67, 75, 76 – Кт 52 – потрачены валютные средства для погашения обязательств.

Если организация владеет некоторыми активами, находящимися за рубежом, их оценку также необходимо проводить при завершении периода. Отчетность головное предприятие обязано составлять в рублях.

Видео:Особенность переоценки валютных средств в управленческом учете в 1С:УППСкачать

Переоценка валютных остатков в бухгалтерском учете: подробности. Переоценка валютных средств

С 01.01.2018 вступят в силу поправки в НК, согласно которым вести раздельный учет НДС по товарам (работам, услугам), используемым как в облагаемых НДС, так и в не облагаемых/освобожденных от обложения налогом операциях, нужно будет, даже если соблюдается правило пяти процентов.

Российские организации вправе без ограничений открывать валютные счета в банках, имеющих соответствующую лицензию.

Наличие у российской организации валютного счета, на котором числятся денежные средства, влечет необходимость периодической переоценки валютных остатков на нем вне зависимости от тех целей, для которых он открывался.

Это обусловлено тем, что все обязательства на территории нашей страны исполняются в рублях. В национальной валюте России ведется и учет: как бухгалтерский, так и налоговый. Рассмотрим особенности такой переоценки в разрезе бухгалтерского и налогового учета.

Переоценка валютных остатков в налоговом учете

Пересчитывать валюту необходимо и в целях налогового учета.

Сроки переоценки в налоговом учете не отличаются от бухгалтерского учета, пересчет производится аналогичным образом:

- либо переоценка на день осуществления операции;

- либо переоценка валюты на конец месяца.

В результате проведенной переоценки за счет волатильности курса рубля возникает:

- либо положительная разница. В этом случае разница учитывается во внереализационных доходах. Возникновение внереализационных доходов влечет увеличение налогооблагаемой базы по налогу на прибыль и налогу в связи с применением «упрощенки»;

- либо отрицательная разница. В этом случае разница учитывается в составе внереализационных затрат при расчете налога на прибыль. В расчете «упрощенки» отрицательная разница от переоценки валютных ценностей не учитывается (Письмо Минфина от 25.07.2012).

Таким образом, приходим к выводу, что переоценка валюты в бухгалтерском и налоговом учете имеет большое значение, т.к. влечет фиксирование возникновения на определенную дату дополнительных доходов или расходов (в зависимости от того, с каким результатом исчислена курсовая разница).

Курсы валют по отношению к рублю, установленные ЦБ на конкретную дату, являются основой для расчета переоценки валютных средств как в налоговом, так и бухгалтерском учете.

https://www.youtube.com/watch?v=SFMZWGa4T2I

Обратимся для начала к законодательной базе РФ. В ней увидим, что согласно ПБУ 3/2006, если стоимость активов и обязательств выражена в иностранной валюте, то для отражения в бухгалтерском учете эта стоимость пересчитывается в рубли на дату совершения операции в иностранной валюте и на отчетную дату, то есть последний день месяца.

Переоценка валютных остатков. как считается и учитывается

Материал основан на нормативных актах, действующих на момент публикации Л. Кизина, профессиональный бухгалтер РК, бухгалтер-практик, CAP, CIPA, Победитель конкурса «Superбухгалтер 2014» ПРОВОДИТСЯ ЛИ ПЕРЕОЦЕНКА ВАЛЮТЫ НА КОНЕЦ МЕСЯЦА ПО ОСТАТКАМ ДЕНЕЖНЫХ СРЕДСТВ НА ВАЛЮТНОМ СЧЕТЕ И КАК ОТРАЖАЕТСЯ ПЕРЕОЦЕНКА В ФОРМЕ 100.00?

В течении 2015 года у нас были валютные переводы, приобретали необходимое количество валюты и отправляли поставщику за товар, остатков валюты никогда не было. В связи с дефолтом было принято решение приобрести валюты больше, и по мере необходимости оправляли поставщику, на конец года валюта осталась на банковских счетах.

С сентября по ноябрь конвертировали 700 усл.

ед. (курс приобретения был 310-320 тенге за ед.), их них ушло поставщику 500 усл. ед., ост 200 усл. ед. на счету к концу года. Вопрос: надо ли проводить переоценку валюты на конец месяца?

т.к. курс был почти 400 тенге за ед. И каким образом это повлияет на доходы или расходы?

Например, суммы авансовых платежей за товары и услуги, в том числе предоплата за товар.

При первоначальном признании операция в иностранной валюте учитывается в функциональной валюте, с применением к сумме в иностранной валюте текущего обменного курса иностранной валюты на функциональную по состоянию на дату операции.

При этом курсовые разницы, возникающие при расчетах по монетарным статьям или при переводе монетарных статей по курсам, отличающимся от курсов, по которым они были переведены при первоначальном признании в течение периода или в предыдущей финансовой отчетности, признаются в прибыли или убытках за период, в котором они возникли.

Вместе с тем, если монетарные статьи возникают в результате операций в иностранной валюте и обменный курс изменяется между датой проведения операции и датой проведения расчетов, возникает курсовая разница.

На каждую отчетную дату монетарные статьи в иностранной валюте переводятся по курсу закрытия.

Курсовая разница, признаваемая в каждом из учетных периодов до даты расчета, определяется изменением обменных курсов валют в каждом из периодов, то есть: между датой совершения операции в иностранной валюте и отчетной датой — в учетном периоде, в котором совершена операция в иностранной валюте;

Document/?doc_id=39796388 подписаться на обновления в блоге через e-mail Рад снова всех приветствовать на сайте blog-buh.

Сегодня после небольшого перерыва мы продолжим знакомиться с регламентированными операциями закрытия месяца и на очереди у нас «Переоценка валютных средств».

Переоценка валютных остатков в бухгалтерском учете: подробности

По мере изменения обменного курса стоимость договора должна быть скорректирована.

Переоценка начислений в зарубежной валюте, имеющейся на счете, должна проводиться в следующих случаях:

- во время формирования бухгалтерского отчета;

- при пополнении счета или совершении финансовых расходных операций, имеющимися на нем средствами.

- при изменении рыночного обменного курса иностранной валюты и рубля;

Необходимость переоценки обусловлена тем, что средства в зарубежной финансовой единице в бухгалтерских отчетах выражаются в рублях.

Поскольку обменные курсы постоянно меняются, все начисления, имеющиеся в бухгалтерской отчетной документации, должны быть откорректированы согласно изменениям обменных курсов.

vidy-schetov/valyutnyj-schet/pereocenka-ostatkov.

html В результате переоценки ценности, стоимость которой выражена в валюте другого государства по курсу ЦБ, возникает курсовая разница в стоимостях.

https://www.youtube.com/watch?v=ZXjmbqAkrIc

Учет операций с такими активами в балансе осуществляется на основании ПБУ 3/2000 «Учет активов, цена которых указана в валюте» и Закона № 3615-1 «О валютном регулировании».

Рассмотрим детальнее, как оформляется переоценка валютных остатков в 1С 8.2 в бухгалтерском учете. Организации могут приобретать доллары и евро с разными целями, например, для импорта материальных ценностей.

При этом в балансе формируются такие проводки:

- ДТ10 «Материалы», КТ57 — отражена переоценка валютных остатков между курсом ЦБ РФ и курсом покупки.

- ДТ10, КТ57 — учтена комиссия банка.

- ДТ51, КТ57 — зачислены неиспользованные средства.

- ДТ57 «Переводы», КТ51 «Расчетный счет» — перечисление средств со счета для покупки валюты.

- ДТ52-1-3 «Счета в валюте», КТ57 — приобретенная валюта зачислена на специальный счет.

- ДТ91-2, КТ51 – выплата вознаграждения банку.

- ДТ57, КТ51 – перечисление средств для покупки валюты.

- ДТ52-1-3, КТ57 – зачисление денег на транзитный счет.

Далее нужно отразить финансовый результат от сделки. Если курс ЦБ РФ меньше курса покупки, возникшая разница учитывается в составе расходов: ДТ91-2, КТ57.

Эта сумма уменьшает прибыль предприятия, которая рассчитывается при исчислении НПП. Если курс ЦБ РФ больше курса покупки, то имеет место операционный доход: ДТ57, КТ91-1.

Эта сумма увеличивает прибыль предприятия, которая рассчитывается при исчислении НПП. ЗАО с целью оплаты расходов сотрудников в заграничных командировках приобрело 5 000 долларов. Для этого предприятие перечислило в банк 145,8 тыс.

руб. Кредитное учреждение приобрело валюту по курсу 28,8 руб.

долл. За данную операцию банк списал комиссию в сумме 1,8 тыс. руб. На день совершения операции курс ЦБ РФ составлял 28,5 руб./долл. Рассмотрим, как оформляется переоценка валютных остатков в 1С 8.2.

Проводки: Если предприятие получило доллары или евро от иностранных заказчиков в счет оплаты товаров, оно должно зачислить средства на транзитный счет: ДТ52-1-2, КТ62.

Переоценка валютных средств: проводки

Валюту, поступившую в фирму в кассу, отражают так:Дт 50 Кт 52 (1-3)

- Погашение кредитов, полученных в инвалюте:

Дт 66 Кт 52 (1-3)Важно! Покупая инвалюту, необходимо проводить учет возникающей курсовой разницы.(пойми как вести бухгалтерский учет за 72 часа) куплено > 8000 книгВ современных условиях организации могут реализовать от 0 до 25% своей валютной выручки государству.

📺 Видео

Как выполнить переоценку валютных средствСкачать

Как учитывать курсовые разницы по новым правилам в 1С — изменения в 2022-2024 г.Скачать

Учет курсовых разниц на примере с проводками. Расчет курсовых разницСкачать

Курсовые разницы: когда возникают и как рассчитываютсяСкачать

Переоценка валюты в программе 1С «Моя бухгалтерия 8».Скачать

Оформить конвертацию валюты в 1С:Бухгалтерия 8.3Скачать

Занятие № 20. Операции по валютным счетамСкачать

Как отразить курсовую разницу в 1С:БухгалтерияСкачать

Учет курсовых разниц в 1С 8Скачать

Управленческие отчеты, основные показатель в iikoСкачать

#7 Учет курсовых разниц в бухгалтерском и налоговом учете.Скачать

Как отразить курсовые разницы в 1С Бухгалтерия 8.3? Пошаговая инструкцияСкачать

Как в 1С провести учет суммовых и курсовых разницСкачать

Счета с особым порядком переоценкиСкачать

Вебинар «Актуализация взаиморасчетов и переоценка в 1С:ERP ред. 2.4»Скачать

Ролик «Оплата в валюте (аванс) поставщику в 1С Бухгалтерия: курсы валют, курсовые разницы»Скачать