Выиграть в лотерею непросто. Но даже если повезет, часть денег — 13 или 35% от суммы — придется отдать государству в виде налога на выигрыш. Еще таким же налогом облагаются выигрыши в казино, букмекерской конторе и в рекламной акции. Расскажем, как заплатить налог на выигрыш, в каком случае это можно не делать и сколько платить, если выиграл автомобиль.

- Минимальная сумма выигрыша в лотерею, облагаемого налогом

- Как сообщить о своем выигрыше

- Что делать, если выигрыш оказался слишком крупным

- Можно ли не платить налог или уменьшить его

- Ответственность за неуплату налога

- Налог на выигрыш: 5 способов оплаты налога с выигранного авто в 2020 г

- В каких случаях необходимо оплатить налог?

- Как рассчитать размер налога, подлежащего уплате?

- Нужна ли декларация?

- Можно ли уменьшить размер налога?

- Способы оплаты налога

- Ответственность за неуплату

- Заключение

- Налог на выигрыш автомобиля в России: нужно ли платить

- Распоряжение выигранным имуществом

- Расчёт налога

- Как и когда оплачивается налог

- Налог на выигрыш в лотереи

- Если выиграл автомобиль сколько надо платить налог

- Налог на выигрыш автомобиля

- Каков размер госсбора на выигранный автомобиль?

- Сумма сбора

- Как оплатить налог на выигрыш

- Налог на выигрыш в лотерею в России: когда и в каком размере платить

- 🎦 Видео

Минимальная сумма выигрыша в лотерею, облагаемого налогом

Большинство выигрышей — это небольшие суммы меньше 4000 рублей, которые государство не облагает налогом.

Если человек выигрывает сумму от 4000 до 14 999 рублей, он обязан заплатить налог. И причем сделать это самостоятельно. С выигрышей свыше 15 000 рублей налог удерживает организатор лотереи или азартной игры как налоговый агент.

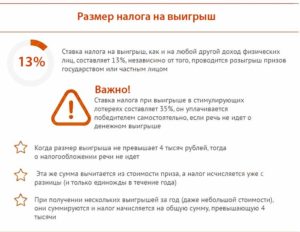

Существует три вида ставки налога на выигрыш: 13%, 30% и 35%. Закон разделяет выигрыши в рекламных акциях, лотереях и азартных играх. Еще на размер подоходного налога влияет личность победителя: налоговый резидент или нет.

п.1,2 ст.224 НК РФ

За выигрыш в рекламной акции или розыгрыше налог составит 35 %. Участники не покупают билеты, а значит, у них нет риска остаться «в минусе». Призы разыгрывают по кассовым чекам, набранным наклейкам и т.п.

Если для участия в лотерее или азартной игре необходимо купить билет, то налог на выигрыш составит 13 %.

Выигрыши до 4000 рублей налогом не облагаются. Это своеобразный налоговый вычет. Если выиграть сверх этой суммы — придется заплатить с выигрыша НДФЛ по ставке 35%.

При этом налогооблагаемую базу можно уменьшить на 4000 рублей, но только один раз в год. Например, если выиграть 10 000 рублей, 35% нужно заплатить только с 6000 рублей. Налог будет 2100 = (10 000 — 4000) × 0,35.

То есть на руках у победителя останется 7 900 Р.

Если в лотерею выиграл иностранец или тот, кто живет в России менее 183 дней в году, налог на выигрыш выше. Им придется заплатить налог с выигрыша в размере 30%. п.3 ст. 224 НК РФ

Букмекерские конторы. Если выигрыш больше 15 000 рублей, то букмекеры и тотализаторы обязаны удерживать налог самостоятельно. ст. 214.7 НК РФ

По закону букмекеры должны входить в саморегулируемую организацию (СРО). Все депозиты и выплаты проходят через нее. Поэтому налоговая может проверить, правильно ли букмекер заплатил за вас налог.

244-ФЗ о госрегулировании азартных игр

При расчете налога не учитываются расходы игрока. То есть налог платят со всей суммы выигрыша. Если внести на счет букмекера 20 000 ₽, а после игры вывести 45 000 ₽, то следует заплатить налог с 45 000 ₽.

Все же букмекер принимает за налоговую базу не весь выигрыш, а выплаченную прибыль.

ст. 214.7 НК РФ — налоговая база при выигрышах от 15 000 ₽

Налог = (Выплата – депозит) × 0,13

Если игрок выиграл и хочет вывести все 45 000 ₽ сразу, то налог будет считаться так: (45 000 –20 000) × 0,13 =3 250 ₽. На карту вы получите 41 750 ₽ (45 000 – 2600). Налоговая база — 25 000 ₽.

Если снимаете только 20 000 ₽, налоговая база равна нулю — так и получите 20 000 ₽. Но если потом снимете оставшиеся 25 000 ₽, получите их за вычетом 13% — 21 750 ₽. В итоге на руки получите те же 41 750 ₽, но за два раза.

Если выиграли и забираете меньше 15 000 ₽, то букмекер отдаст всю сумму.Налог на выигрыш придется платить самому. Закон разрешает уменьшать выигрыш на сумму депозита только налоговым агентам, т.е. букмекерам. Налогоплательщик обязан вычитать 13% из суммы выплаты.

Директор букмекерской СРО дает советы, как платить налоги с выигрыша

подп. 5 п. 1 ст. 228 НК РФ — игроки должны сами платить НДФЛ

Ирина внесла 3 000 ₽. Делала ставки и увеличила счет до 10 000 ₽. Прибыль — 7 000 ₽. Ее выигрыш — а с точки зрения налоговой доход — это 10 000 ₽. Ирина не налоговый агент, поэтому не может уменьшать налоговую базу на сумму депозита. Придется заплатить 13% от 10 000 ₽ — 1 300 ₽. Итого прибыль Олега — 5 700 ₽ (7 000 ₽ — 1 300 ₽).

Если букмекер не делал вычет в 4 000 ₽, то игрок сам вычитает их из суммы выигрышей до 15 000 ₽, но только один раз за год.

Например, Ирина больше не снимала в этом году выигрыши до 15 000 ₽. Значит она уменьшала свою налоговую базу: 10 000 ₽ – 4000 ₽ = 6000 ₽. Остается заплатить 13% НДФЛ: 6000 × 0,13 = 780 ₽.

Чтобы отчитаться перед налоговой, сдайте налоговую декларацию 3-НДФЛ до 30 апреля следующего года. Например, за выигрыши 2019 года декларацию сдают до 30 апреля 2020 года.

https://www.youtube.com/watch?v=jSTyLADm4FM

Выигрыши следует показать в разделе «Доходы от источников в Российской Федерации». Код дохода — 3010. Реквизиты букмекеров уточняйте у них или через их СРО.

Неудачные ставки не учитываются при расчете “чистого” выигрыша. Проиграл — значит проиграл. Понятия «проигрыш» в законе нет. Вывод средств со счета на сайте онлайн-букмекера — это и есть выигрыш.

Азартные игры в казино. В казино все игры основаны на риске, поэтому ставка налога на выигрыш — 13%. Иностранцы и те, кто находится в России менее 183 дней в году, платят 30 %.

п.2 ст. 224 НК РФ

Иностранные лотереи. За выигрыш в иностранной лотерее также берут налог. При этом не важно, как покупали билет: напрямую или через посредника. Подоходный налог платит тот, кто получает выигрыш.

Узнают в налоговой про него или нет — вопрос времени и везения. Россия заключила соглашение об избежании двойного налогообложения с 84 страной.

В этом списке находятся почти все развитые страны, поэтому всегда остается шанс, что налоговики обменяются информацией с зарубежными коллегами и узнают о выигрыше.

Действующие двусторонние международные договоры РФ «Об избежании двойного налогооблажения»

Размер налога на выигрыш в иностранной лотерее — 13%. Если зарубежом удержали налог в размере 13% и выше, то у налоговой не будет вопросов. Если заплатили меньше 13%, придется доплатить.

Выигрыш автомобиля. Если получили приз в натуральном виде, например, автомобиль, налог считают от стоимости выигрыша. По закону организатор розыгрыша обязан сообщить победителю в письменном виде стоимость автомобиля и сумму налога. Если организатор этого не сделал или завысил стоимость автомобиля, прибегают к услугам независимого оценщика.

Например, Антон потратился и купил лотерейный билет. Ему повезло, и он выиграл автомобиль марки «Форд Мондео». Стоимость автомобиля 1 млн рублей.

Налооблагаемую базу уменьшают на 4000 рублей — это тот вычет, который можно применить раз в год. Налог считают по формуле (1 000 000 ₽ — 4 000 ₽) х 13 %= 129 480 ₽ .

Если удалось выиграть автомобиль в ходе рекламной акции, налог на выигрыш — 35 %, а сумма налога — 348 600 Р.

Как сообщить о своем выигрыше

Если человек выиграл в лотерею, которая основана на риске, он обязан подать декларацию 3-НДФЛ в налоговую по месту жительства

Срок подачи декларации — до 30 апреля года следующего за выигрышем года. Например, за выигрыш в лотерею в 2019 году декларацию сдают до 30 апреля 2020 года в налоговую по месту жительства. Победитель лотереи указывает свои паспортные данные, ИНН и сумму выигрыша для расчета НДФЛ.

Выигрыши следует показать в разделе «Доходы от источников в Российской Федерации» либо в разделе в разделе «Доходы от источников за пределами Российской Федерации» в зависимости от того, откуда получили доход.

Заплатить налог на выигрыш нужно до 15 июля, то есть в течении 3 месяцев с момента подачи декларации. Мы уже писали о том, как правильно заплатить НДФЛ.

Что делать, если выигрыш оказался слишком крупным

Крупный выигрыш выдают после обращения в головной офис лотереи. Например, чтобы получить выигрыш в “Русском лото” или “Жилищной лотерее”, билет проверяют в специальном разделе. Затем подают заявку на странице выигрышного билета.

Наличными большой выигрыш не получить. Понадобятся паспорт и банковские реквизиты. Билет будут проверять, а экспертиза может занять до 6 месяцев

Можно ли не платить налог или уменьшить его

Выигрыши до 4000 ₽ в год налогом не облагаются. Эти 4000 ₽ — своеобразный налоговый вычет. Поэтому один раз в год получится уменьшить налоговую базу на эту сумму.

п. 28 ст. 217 НК РФ — 4000 ₽ не облагаются налогом

Налог = (Выигрыш – 4000 ₽) × 0,13

Если выиграть 30 000 ₽, то налог платят с 26 000 ₽ (30 000 ₽ минус 4 000 ₽). Подоходный налог составит 3 380 ₽. После уплаты налога на выигрыш у игрока останется 22 620 ₽.

Ответственность за неуплату налога

Если не платить налог на выигрыш, налоговая начислит штраф. Его размер зависит от суммы долга. Если декларацию не подать или подать позже — начислят штраф 5% в месяц от суммы налога, но не больше 30% от общей суммы, которую нужно уплатить в бюджет. Минимальный размер не может быть меньше 100 рублей. п. 1 ст. 119 НК РФ

п. 3 ст. 122 НК РФ

https://www.youtube.com/watch?v=084xMZvqt_0

Налоговая инспекция может увеличить размер штрафа до 40%, если обнаружит, что человек намеренно уклонялся от уплаты налога. Если и дальше тянуть с выплатой штрафа, ежедневно будет начисляться пени. п.3,4 ст. 75 НК РФ

Сумма пени = Неуплаченная в срок сумма налога х 1/300 Ставки рефинансирования ЦБ РФ х Количество дней просрочки. В июле 2019 года ставка рефинансирования составляет 7,5 %. Ставка рефинансирования ЦБ РФ

Если игнорировать требования, ФНС начнет процесс взыскания. Денежные средства будут списывать с банковских счетов должника. Когда на счетах не будет денег, могут арестовать недвижимость. ст.77 НК РФ

При большой задолженности налоговая передает материалы в полицию. Силовики сначала проведут доследственную проверку, в ходе которой выясняют, стоит ли заводить уголовное дело. Если да, то виновному может грозить тюремное заключение до одного года с выплатой штрафа 100—300 тысяч рублей. ст. 198 УК РФ

За неуплату налога в крупном размере, могут посадить на 3 года и оштрафовать на 200—500 тысяч рублей. При этом все равно придется оплатить назначенные ранее штраф и пени. Крупным считается долг по налогам в размере:

- 900 тысяч рублей, если это превышает 10% неуплаченного налога за три года;

- 2,7 млн рублей вне зависимости от времени и процентов.

Мы давно не выпускались, но теперь это в прошлом. Подписывайтесь и ставьте лайки, делитесь информацией с друзьями!

Видео:Спроси у Столото. Налог на выигрыш. Кто и сколько платит?Скачать

Налог на выигрыш: 5 способов оплаты налога с выигранного авто в 2020 г

Думаю, многие согласятся, что налог на выигрыш можно было бы назвать «налогом за удачу». Купив лотерейный билетик за 100 р. и внезапно выиграв шикарный автомобиль, вам одновременно улыбнулись удача и налоговая инспекция.

Ведь налог на выигрыш — это обязательный сбор в пользу государства с выигранных денежных средств или стоимости дорогостоящего подарка по правилам начисления и уплаты налога на доходы физических лиц.

Очень важным моментом, в денежном плане является то, в какой лотерее или в каком розыгрыше вы участвуете:

- Если это простая лотерея, то налоговая ставка определяется, как НДФЛ и равна 13%. Соответственно, если вам повезло выиграть автомобиль, и выигрыш эквивалентен 900 т. р., то налог будет составлять 117 т. р.

Простая денежная лотерея всегда платная и является венчурной операцией. То есть риск не выиграть всегда больше, чем выиграть.

- А если это рекламная лотерея, то налоговая ставка будет равна 35% и счастливчик, выигравший тот же автомобиль, будет обязан уплатить в казну государства уже на 198 т. р., а больше — 315 т. р.

Стимулирующие лотереи и розыгрыши всегда бесплатные. Их организаторы таким образом рекламируют свои товары и привлекают покупателей, стимулируют лояльных покупателей к повторным покупкам, к увеличению суммы чека и т.д.

В каких случаях необходимо оплатить налог?

Обычно эйфория победителя от новости о дорогостоящем подарке занимает от 1 месяца до полугода, а после этого возникают финансовые вопросы: «Какая сумма выигрыша облагается налогом? А какие есть возможности избежать крупной суммы налогов в 2020 году?»

По российскому законодательству:

- лицо, выигравшее до 4 т. р., освобождается от налогообложения;

- лицо, выигравшее от 4 до 15 т. р. обязано самостоятельно подать декларацию о доходах, рассчитать налог и уплатить его в установленный срок;

- лицо, выигравшее более 15 т. р. получит свой выигрыш в денежном эквиваленте, уже за вычетом налога, так как налогоплательщиком будет являться организатор лотереи;

- лицо, выигравшее дорогостоящее имущество, в том числе и автомобиль, обязано самостоятельно подать декларацию о доходах, рассчитать налог (в случае, если организатор не уведомил о сумме налога, необходимо воспользоваться услугами независимого оценщика) и уплатить его в установленный срок.

Как рассчитать размер налога, подлежащего уплате?

Ежегодно в России примерно 1 — 2 % населения целенаправленно участвует в лотереях, надеясь на крупный выигрыш. На самом деле это очень маленький процент участвующих, по сравнению с европейскими странами, где до 70% населения испытывают удачу.

https://www.youtube.com/watch?v=MdzGuAMW8-I

В случае выигрыша автомобиля или другого дорогостоящего имущества, согласно российским законам, организаторы лотерей обязаны официально сообщить победителю сумму налогов, которая вытекает из стоимости выигрыша.

Расчёт окончательной суммы налога, положенной к уплате, можно сделать по формуле:

Сумма налога = Стоимость имущества * 13 %,

Например, Ольга Сергеевна, купив несколько лотерейных билетов летом 2019 года, стала победительницей в простой денежной лотерее и получила автомобиль, стоимостью 1 млн. 200 т. р. в подарок.

До 15 июля 2020 года она обязана заплатить налог на выигрыш автомобиля, как на доходы физических лиц, в размере 13%, а именно:

1 200 000 * 13% = 156 000 р.

В том случае, если Ольге Сергеевне посчастливилось выиграть тот же автомобиль, стоимостью в 1 млн. 200 т. р., в бесплатной стимулирующей лотерее, проводимой организаторами в рекламных целях, то её налоговые обязательства составили бы 35%, а именно:

1 200 000 *35% = 420 000 р.

Сразу возникает вопрос: «А готов ли победитель к таким тратам?»

Нужна ли декларация?

Если мы ведём речь о полученном выигрыше в виде автомобиля, то однозначно победитель обязать уведомить налоговый орган о полученном доходе и внести оплату за удачу.

Декларация по форме 3-НДФЛ подаётся на общем основании, в срок, установленный государственным законом, с 01 января до 30 апреля следующего года за получением дохода. То есть за выигрыш в 2019 году придётся отчитываться и платить в 2020 году.

Не надо думать, что налоговая инспекция получает сведения о доходах только от лица, выигравшего ценный приз.

Организатор лотереи, в свою очередь, также отчитывается о предоставленных к выигрышу дорогостоящих предметах и даёт информацию о победителях.

В том случае, если победитель не подаст отчётную декларацию, налоговая инспекция привлечёт нарушителя к административной ответственности, заставит сдать декларацию и уплатить штраф в размере 1 т. р. за несвоевременную подачу налоговой отчётности.

Бланк можно скачать, заполнить и распечатать на компьютере. Также можно купить в специализированном бланочном магазине или взять в самой налоговой службе и заполнить рукописно, печатными буквами, согласно образцу.

Отчётную документацию можно подать при личном визите в налоговую инспекцию, через представителя, посредством нотариальной доверенности, с помощью электронных сервисов ИФНС, по Почте России.

Можно ли уменьшить размер налога?

Только в том случае, если обладателю выигранного авто, кажется, что стоимость приза, которую ему официально предоставил организатор лотереи, завышена, он может обратиться к независимому оценщику и получить отчёт о средней стоимости его нового движимого имущества. Если по результатам отчёта независимого оценщика стоимость автомобиля будет ниже ранее заявленной, то пропорционально будет меньше и налог на него. Других способов снижения размера налога нет.

Победитель, после окончательного юридического оформления автомобиля в свою собственность, имеет право им владеть, пользоваться и распоряжаться, соответственно, может его продать.

Очень часто случается так, что победить финансово не готов к уплате налога и машину приходится продавать, что бы заплатить налог.

И вот тут возникает ещё и другой вид налоговых обязательств – налог на доходы от проданного автомобиля, находящегося менее 3 лет в собственности.

Речь идёт не о двойном налогообложении, как поясняет Министерство Финансов РФ, а о разных видах дохода.

То есть, если наша победительница Ольга Сергеевна, получив в подарок от рекламной акции автомобиль, стоимостью 1 млн. 200 т. р., обязана заплатить налог на выигрыш по ставке 35% — 420 т. р. уже в следующем году.

Не имея таких свободных денег, она решит продать подаренный автомобиль до истечения 36 календарных месяцев. В этом случае она получает обязательство уплатить ещё 13% уже с доходов от продажи транспортного средства. Воспользовавшись установленным законом, налоговым вычетом в 250 т. р.

, она несколько снизит свою финансовую нагрузку, но при этом всё же обязана будет заплатить:

(1 200 000 – 250 000) *13%= 123 500 р.

Итого, почти половину от денежного эквивалента своего автомобиля она вынуждена отдать в пользу государства.

Способы оплаты налога

Когда речь идёт об оплате налога с выигранного денежного приза свыше 15 т. р., то по закону, оператор лотереи обязан произвести расчёты и выплатить победителю сумму, с учётом вычета налога.

https://www.youtube.com/watch?v=XBNoQqAU-f0

А когда мы говорим о ценном призе, в частности, об автомобиле, то счастливому победителю вместе с подарком достаются и финансовая нагрузка, и необходимость самостоятельно общаться с налоговой службой на общих основаниях.

Срок подачи декларации – с 01.01 по 30.04. последующего за выигрышем года.

Срок уплаты налога – до 15.07. последующего за выигрышем года.

Как и любой другой налогоплательщик, обладатель автомобильного приза, может заплатить налог:

- во всех отделениях коммерческих банков, осуществляющих финансовую деятельность на территории РФ. Это можно сделать как через операторов, так и через терминалы, оборудованные системой распознавания штрих-кода;

- через личные кабинеты и мобильные приложения коммерческих банков;

- через портал «Госуслуги»;

- через отделения Почты России;

- через платёжную систему «Город» (в тех регионах и городах, в которых работает данная система).

Ответственность за неуплату

Ответственность за неуплату налога на выигрыш наступает в случае полного или частичного отсутствия факта оплаты налога и при нарушениях срока оплаты.

При условии нарушения сроков оплаты наступает административная ответственность, которая карается начислением пени на сумму налоговой задолженности.

То есть, если налогоплательщик – победитель лотереи, заплатил налог с опозданием, то на срок неуплаты будет начислена пеня, и ему придётся доплатить указанную денежную сумму.

В том случае, если лицо, выигравшее автомобиль, не уплатил налог полностью или частично, то ему следует ожидать штрафных санкций в размере от 20 до 40% от суммы задолженности, принудительного взыскания через федеральную службу судебных приставов, ареста счетов, имущества и запрета выезда за границу. В случае налоговой задолженности более 300 т. р. к нарушителю могут применяться нормы уголовного законодательства, вплоть до ареста на срок до 1 года и принудительных работ.

Заключение

Количество заманчивых предложений о бесплатных шикарных автомобилях, современных, просторных квартирах, дачах у моря не перестаёт нас удивлять. Броская реклама, крупные денежные призы, яркие образы счастливой и беззаботной жизни атакуют наши умы ежедневно. Кто не верит в фортуну и ждёт только результатов своего труда. Кто-то, наоборот, испытывает тягу к участию в различных лотереях, розыгрышах и акциях, надеясь на большой куш. А статистика говорит, что 99% людей, выигравших в лотерею, не отказывается от выигрыша. При этом мало кто до получения крупного выигрыша задумывается о том, какой налог платится с выигрыша в лотерею? Сколько он будет составлять? А есть ли у меня свободные деньги на уплату налога? Самым целесообразным смело можно считать выигрыш в денежном виде, по сравнению с вещевыми призами. Так как в этом случае, организатор лотереи выплатит сумму выигрыша с учётом вычета налогов, причитающихся государству. Победитель получит на руки «чистый доход». Да, он будет значительно меньше изначально заявленного выигрыша, но в этом случае не будет психологического момента расставания с деньгами и повода для общения с налоговой инспекцией, кроме факта подачи декларации 3-НДФЛ. В результате выигрыша дорогостоящего автомобиля и отсутствия денежных средств на уплату налога, победитель получает достаточное количество финансовых, организационных проблем и дополнительных расходов. Нельзя сказать, что выиграть автомобиль не выгодно вовсе, но многие выигравшие признаются в том, что не были готовы к внушительным расходам, испытали некоторое разочарование и эмоциональное расстройство от процесса «расплаты за удачу» и предпочли бы выплату выигрыша просто деньгами. Говорят, что удача – это постоянная готовность использовать подходящий случай. Так давайте его используем!Пожалуйста, оцените статью! (6 5,00 из 5)

Загрузка…Если Вам понравилась статья, поделитесь ею с друзьями!

Видео:Налог с выигрышаСкачать

Налог на выигрыш автомобиля в России: нужно ли платить

По российскому законодательству любой вид дохода облагается налогом. Выигрыш автомобиля не является исключением, освобождающим граждан от уплаты взноса. Сумму выплаты регламентирует налоговый кодекс РФ, а точнее его 23 статья. Согласно данному нормативному акту налог на выигрыш автомобиля составляет от 13 до 35%, в зависимости от формы выигрыша и вида лотереи.

Распоряжение выигранным имуществом

Получение чего-либо в собственность путём победы в розыгрыше даёт победителю все права в отношении него:

- владения – быть собственником;

- пользования – использовать для себя;

- распоряжения – вершить судьбу имущества: продать, подарить, обменять, передать по наследству и так далее.

В связи с этим люди часто задаются вопросом: нужно ли платить налог при выигрыше автомобиля при желании использовать его не для себя. Вне зависимости от того, как человек планирует распорядиться полученным транспортным средством, он обязан оплатить государственную пошлину в установленном размере.

В случае совершения с полученным транспортным средством какого-либо действия по распоряжению, потребуется оплатить ещё один налог.

[/attention]Например, при дарственной пошлину заплатит получатель имущества или его законный представитель, если тот ещё не достиг совершеннолетия. Аналогичный процесс будет при наследовании.

А вот при сделке по купле-продаже и продавец будет вынужден внести сумму на счёт государства.

https://www.youtube.com/watch?v=qzUNOoHqVdk

Совершение сделки купли-продажи выигранного автомобиля с целью внесения налога с полученной прибыли законом не запрещено и представляет собой распространённую ситуацию.

Расчёт налога

Выигрыш не всегда выражается в деньгах, иногда он может носить материальный эквивалент в виде транспортного средства.

Но есть и свои нюансы: заплатить налог с денежного выигрыша просто – перечислить часть суммы в казну государства, а вот при получении машины, эти деньги надо где-то найти.

Все участники розыгрыша должны быть заранее уведомлены о том, что в случае победы, они обязаны оплатить за это пошлину. Рассмотрим, какой налог с выигрыша нового автомобиля.

Размер налога зависит от вида проводимой кампании:

- 13% – обычная не рекламная кампания.

- 35% – рекламная игра организаторов лотереи.

Рассмотрим пример: по итогам лотереи был выигран автомобиль стоимостью один миллион рублей. Если это была рекламная кампания с целью привлечения клиентов, то за такую машину потребуется заплатить 350.000 рублей, а если просто обычная лотерея, то всего 130.000 рублей.

В случае отсутствия полной суммы налога закон разрешает осуществить продажу приза и с прибыли от сделки оплатить пошлину.

В некоторых ситуациях объявляется завышенная стоимость транспортного средства, в таком случае можно обратиться к независимому эксперту. Данный специалист укажет рыночную стоимость машины и произведёт расчёт налога.

Обращение к оценщику также потребуется для заполнения налоговой декларации, так как там указывается доход в денежном эквиваленте.

Информацию о получателе выигрыша в налоговую предоставляет организатор лотереи, так что скрыться от уплаты не удастся. Персональные данные они получают при передаче приза, выдавая только по паспорту и СНИЛСу.

Как и когда оплачивается налог

По текущему законодательству чётко определён срок, в который необходимо внести пошлину за выигранный автомобиль. Деньги должны быть внесены до середины июля в году, который идёт за годом выигрыша.

Рассмотрим пример: автомобиль был получен в сентябре 2017 года, налог на него должен быть внесён до 15 июля 2018 года.

А вот если автомобиль подарили в феврале 2018, то допустимый срок оплаты пошлины составляет почти полтора года – до июля 2019 года.

Помимо непосредственной оплаты налога требуется также подать декларацию в налоговую инспекцию по месту регистрации по форме 3-НДФЛ. Данный документ носит обязательный характер. Если внесение денег допустимо до июля, то подача декларации возможна вплоть до конца октября аналогично следующего года.

Бланк декларации можно найти на официальном сайте налоговой службы или на сторонних ресурсах. Там же представлен образец заполнения.

Что касается способов подачи документа, то их предусмотрено несколько:

- личное посещение налоговой по месту жительства;

- передача через доверенное лицо в налоговый орган по месту жительства;

- отправка декларации заказным письмом с указанием кода налоговой и её адреса;

- использование онлайн-ресурсов и электронной подписи.

Последний вариант наименее затратный по времени, но требует наличия личного кабинета на сайте налоговой службы и оформленной электронной подписи.

Если приз выдаётся в денежной форме, то налог удерживает организатор кампании. В случае если подарок представляет собой нечто материальное, например, автомобиль, то он выдаётся человеку, а в налоговую направляется письменное уведомление о победителе с суммой выигрыша и его личными данными.

Налог на выигрыш в лотереи

Лотереи бывают разных видов как частные, так и государственные. Выигрыши в них также могут быть разнообразными. Несмотря на то, что большая часть из них имеет финансовую форму, бывают и варианты с недвижимостью и с транспортными средствами (мотоциклы, автомобили и прочее).

Стандартной ставкой на доход с лотереи является 13%, но существует и ряд исключений, в рамках которых ставка составит 35%:

- стимулирующие лотереи, проводимые с целью обращения внимания клиентов на определённый товар или услугу;

- розыгрыши, проводимые производителями с целью увеличения популярности бренда.

Разница в процентной ставке обусловлена рядом факторов. Во-первых, рекламные лотереи, как правило, бесплатны, то есть человек не несёт никаких рисков. Во-вторых, сама по себе концепция лотерейного билета основана на низком шансе на успех.

https://www.youtube.com/watch?v=fJHQU9BVXkY

Основными вариантами стимулирующих лотерей являются:

- Лотерейные чеки в магазинах. Например, за то, что человек совершил покупку от какой-то определённой суммы, ему выдаётся право принять участие в розыгрыше. Это подталкивает людей как к просто совершению сделки, так и к увеличению разовой покупки.

- Выигрышный номер телефона. Провайдеры мобильной связи могут применять метод случайно выбранных контактов.

Видео:😱 Какой налог на выигрыш в букмекерской конторе (налог на ставках) в 2022 году?Скачать

Если выиграл автомобиль сколько надо платить налог

Налог на выигрыш автомобиля НОЯБРЬ-ДЕКАБРЬ №28 Что делать, если вас обязали платить взносы на капитальный ремонт? Что делать, если вашу квартиру обокрали?. Как облагается выигранный автомобиль налогом. Какой налог на выигрыш автомобиля нужно заплатить. Можно ли избежать уплаты денег за получение авто по лотерее.

Налог на выигрыш автомобиля

НОЯБРЬ-ДЕКАБРЬ №28 Что делать, если вас обязали платить взносы на капитальный ремонт? Что делать, если вашу квартиру обокрали? Что делать, если вы потеряли СНИЛС? Что делать, если вы купили просроченные продукты по акции? Что делать, если автомобилю перекрыли выезд на парковке? Что делать, если недолили бензин на заправке? Скачать номер

Минфин России в письме от № 03-04-05/6-351 пояснил, что доходы, полученные в качестве приза при участии в рекламной акции, облагаются НДФЛ по ставке 35%, а доходы от его продажи — по ставке 13%. Это различные виды доходов, а значит, двойного налогообложения нет. Заметим, что позиция финансового ведомства полностью соответствует нормам налогового законодательства.

Каков размер госсбора на выигранный автомобиль?

Что касается автомобиля, который был выигран, в соответствии с гл.23 НК РФ при его получении в качестве выигрыша нужно внести в казну государства в виде налога 13% или 35% согласно ст. 224 кодекса.

Эти суммы довольно большие, их размер зависит от того, в какого вида розыгрыше участвовал счастливый обладатель нового авто. Неожиданностью для нового автовладельца уплата такого госсбора быть не должна.

Организаторы таких розыгрышей обязаны в соответствии с законодательством ставить победителей в известность, что налог — это обязательный платеж в казну государства, его уплаты требует Налоговый Кодекс.

Ставка в 13% от суммы выигрыша начисляется в случае проведения организаторами мероприятия, не носящего рекламный характер.

Если стоимость выигранного автомобиля составляет 3 000 000 рублей, победителю придется заплатить в виде налога 390 000 рублей.

Ставка в 35% должна быть уплачена, если автомобиль по этой цене разыгрывался во время проведения рекламной акции. В таком случае обладатель приза должен внести в казну государства 1 050 000 рублей.

Сумма сбора

Налоговый Кодекс установил, какой именно процент от обретенного приза следует передать государству.

Обязательный взнос различается от вида прибыли и может быть:

- 13% в случае, если розыгрыш не считается рекламным мероприятием. Сюда можно отнести все виды лотерейных билетов. Если гражданин не является резидентом РФ – налог составит 30% от суммы выигрыша.

- 35% когда приз получен в результате победы в магазинной акции, конкурса в журнале, газете, на телевидении.

ВАЖНО! Распространители лотерейных билетов и организаторы рекламных акций обязаны уведомлять победителей о необходимости оплаты государственного сбора.

Окончательный размер налога будет зависеть от факторов:

- разновидность лотереи или розыгрыша;

- стоимость приза;

- вид призовой прибыли.

Если гражданин получил безвозмездный доход в виде денег, то рассчитать налоговый взнос достаточно просто. А вот если выиграл автомобиль, потребуется сначала узнать полную стоимость транспортного средства и затем вычитать процент из обозначенной суммы.

Например, если человек стал обладателем средства передвижения стоимостью 2000000 рублей в результате лотереи, то потребуется внести сумму в виде 260000 рублей. Если же автомобиль является призом какой-либо рекламной игры или акции – взнос составит уже 700000 рублей, иными словами, 35% от цены подарка.

https://www.youtube.com/watch?v=L3Sv6f82BU8

Стоимость машины обычно оглашает организатор лотереи, подтверждая достоверность слов соответствующим документом.

ВАЖНО! Если получатель приза полагает, что его стоимость завышена, он имеет право провести независимую оценку и высчитать процент с полученной суммы.

Получение чего-либо в собственность путём победы в розыгрыше даёт победителю все права в отношении него:

- владения – быть собственником;

- пользования – использовать для себя;

- распоряжения – вершить судьбу имущества: продать, подарить, обменять, передать по наследству и так далее.

В связи с этим люди часто задаются вопросом: нужно ли платить налог при выигрыше автомобиля при желании использовать его не для себя. Вне зависимости от того, как человек планирует распорядиться полученным транспортным средством, он обязан оплатить государственную пошлину в установленном размере.

В случае совершения с полученным транспортным средством какого-либо действия по распоряжению, потребуется оплатить ещё один налог.

[/attention]Например, при дарственной пошлину заплатит получатель имущества или его законный представитель, если тот ещё не достиг совершеннолетия. Аналогичный процесс будет при наследовании.

А вот при сделке по купле-продаже и продавец будет вынужден внести сумму на счёт государства.

https://www.youtube.com/watch?v=qzUNOoHqVdk

Совершение сделки купли-продажи выигранного автомобиля с целью внесения налога с полученной прибыли законом не запрещено и представляет собой распространённую ситуацию.

При неуплате сбора с выигрыша в отношении неплательщика предусмотрены определенные штрафные санкции. Иногда уполномоченными органами на место работы налогового должника направляется исполнительный лист. Такой документ позволяет ежемесячно удерживать из его зарплаты сумму просроченного платежа. Если же гражданин готов понести ответственность за неуплату, то ему придется заплатить:

- Штраф в размере 20% от суммы неуплаченного сбора — самая часто применяемая санкция;

- Штраф 40% от суммы налогового платежа — при умышленном уклонении от уплаты налога;

- Пеня за ежедневную просрочку уплаты;

- Штраф 5% от суммы, которая начисляется ежемесячно — за неподачу налоговой декларации.

Размер штрафа будет больше 100 рублей и не выше 30% налоговой базы.

Если даже такие санкции не подействовали, и обладатель выигранного авто не собирается платить, представители налоговой инспекции наделены правом принудительного взыскания неуплаченных средств.

Понести уголовную ответственность за неуплату можно только в случае задолженности значительных сумм: если сумма долга превышает 300 000 рублей, должник может быть арестован на срок длительностью 1 год.

Как оплатить налог на выигрыш

Погашение налогового взноса за приз в виде автотранспортного средства допускается осуществлять не сразу — оплату можно произвести до 15 июля года, следующего за тем, в котором машина была передана на руки новому обладателю. Например, если автомобиль получен в любой день и месяц 2019 года, то провести погашение начисленного сбора следует до 15 июля 2019 года.

ВАЖНО! Осуществлять государственный платеж с выигрыша авто необходимо по месту проживания владельца.

Также до 30 апреля года, следующего за выигрышным, победителю лотереи следует подать заполненную декларацию по форме 3-НДФЛ в ближайшее отделение соответствующей инспекции. Бланк можно получить в офисе учреждения либо распечатать самостоятельно с официального сайта ФНС.

Передать документ можно следующими способами:

- лично, посетив офис инстанции по месту проживания владельца выигрыша;

- передав через посредника при наличии у него доверенности;

- отправив заказным письмом посредством услуг Почты России;

- заполнив форму на сайте ФНС в разделе «Представление декларации о доходах».

В последнем случае потребуется предварительно установить на компьютер соответствующие приложения, чтобы получить возможность удостоверить декларацию собственной электронной подписью.

Налог на выигрыш в лотерею в России: когда и в каком размере платить

- Если вы хотите продать полученную в качестве приза недвижимость, то это разрешено законом. С полученных после продажи средств нужно будет заплатить подоходный налог в размере 13 процентов.

- Выплаты в бюджет при получении земельного участка рассчитываются из заявленной организаторами стоимости.

- При дарении выигранного автомобиля гражданином России предварительно нужно выплатить государству 13%, а нерезиденту – 30%.

- Никакой разницы в том, кто является налогоплательщиком (пенсионер, инвалид или обычный совершеннолетний россиянин без льгот) нет – платить придется всем.

Именно поэтому некоторые победители отказываются от вещевых призов, не имея финансовых ресурсов для оплаты НДФЛ.

Налоговый кодекс Российской Федерации разделяет понятия лотерея и акция, соответственно, варьируется и сумма выплат. В первом случае, согласно 23 Главе НК, положено заплатить 13% от выигрыша, а вот во втором – 35%.

Большой процент установлен для призов, которые были получены в любых типах мероприятий, организованных для продвижения определенной продукции, услуг или торговой марки.

https://www.youtube.com/watch?v=WJwbqtAMFNU

Лучше всего платить налог на выигранный автомобиль сразу же после того, как вы получаете его в собственность.

Вносить денежные средства нужно по месту своего жительства не позднее 15 июля года, который следует за тем, в котором вы выиграли авто.

Например, если вы получили его в 2015, то заплатить налог нужно было не позднее 15 июля 2019 года. Точно сказать, какой налог платят с выигрыша машины, вам смогут в налоговой инспекции.

Также необходимо в обязательном порядке подать налоговую декларацию по форме 3-НДФЛ.

Ее отправляют в инспекцию по месту жительства. Сделать это нужно не позднее 30 октября года, следующим за выигрышным.

Посмотреть, как выглядит налоговая форма, вы сможете на сайте ФНС. Там же вы сможете и заполнить налоговую декларацию.

Отослать ее можно следующими способами:

- доставить самостоятельно либо через доверенных лиц;

- отправить по почте заказным письмом;

- отправить через электронную подпись.

🎦 Видео

Налог с выигрыша в букмекерской конторе, как платить и заполнять декларацию 3-НДФЛ выигрыш со ставокСкачать

Какой налог на выигрыш?Скачать

Налог с продажи автомобиля в 2023 году, как не платить налог при продаже машины менее 3 летСкачать

КАК НЕ ПЛАТИТЬ ТРАНСПОРТНЫЙ НАЛОГ?!Скачать

НАЛОГ 13 С ПРОДАЖИ АВТОМОБИЛЯ, КОТОРЫЙ БЫЛ В СОБСТВЕННОСТИ МЕНЕЕ 3 ЛЕТ.Скачать

Выигрыш в лотерею. Выигрыш Налог.Скачать

Как НЕ платить налог с выигрыша в букмекерской конторе?Скачать

Нужно ли платить Налог с Выигрыша в лотереюСкачать

Налог с продажи автомобиля в 2024 году, нужно ли платить налог с продажи машины / авто в 2024Скачать

Бабушка выиграла 506млн руб! ЧТО С НЕЙ СТАЛО?Скачать

ЗАПЛАТИ НАЛОГ ЗА ВЫИГРЫШСкачать

Налог на выигрыш. Налоги с выигрышей в ставках на спорт. Энциклопедия Si14Bet.Скачать

Налог с продажи автомобиля в 2022 году - нужно ли платить налог при продаже машины и подавать 3-НДФЛСкачать

Спроси у Столото. Как получить выигрыш?Скачать

3-НДФЛ 2023 при продаже авто как заполнить декларацию 3-НДФЛ онлайн, оплатить налог с продажи машиныСкачать

Как происходит процесс покупки авто из Европы? Как купить машину в кредит? Смотрите видео до концаСкачать

Выигранный миллион рублей отказались выдавать победителям в букмекерской контореСкачать